本文来自微信公众号“中金在线外汇网”。原文标题《警惕!下一轮'次贷危机'要来了?》。

从美联储和欧洲央行之前传递出的货币政策信息已经再清楚不过,他们看到了世界经济和金融系统中存在的重大问题,不止是如此,就连IMF也清晰的认识到世界经济的存在的问题,在IMF的最新预测里有提到:“2019年全球经济增长率仅为3.0%,为2008年以来的最低水平",而这一数据,还是在全球主要国家的货币政策几乎同时大幅放松的背景下取得的。

全球经济或存在十大风险

咱也不会空口说凭,现在世界就存在很多的风险,货币历史波动的埃格.冯.格雷耶斯(Egon Von Greyerz )在Goldmoney上发表的最新文章认为现在全球市场存在10大经济和金融风险,当然,我们也注意到,有5大潜在的风险值得密切关注,且都与贪婪有关。

我们就拿出这五个说说吧,这五点包括:

1、全球债务涨至历史新高250万亿美元,这些借贷者或也无法在利率正常化时融资,相当一部分债务或永远无法兑现;

2、全球无资金储备的负债高达260万亿美元,相当一部分债务或永远无法兑现;

3、全球央行们的资产负债表上有20万亿美元;

4、全球货币竞相贬值,有20多个国家的利率都为零或以下,全球超过17万亿美元的负利率债务,这无法支撑,对于全球纸币系统来说,随意印钞,货币将变得毫无价值,这也意味着,大多数工业化国家只有在量化宽松政策下才能生存,不是长远之计;

5、受美元储备货币地位的影响,美国经济直接牵动着全球经济的晴雨,而目前美国联邦债务总额已经突破23万亿美元;

埃格.冯.格雷耶斯进一步解释称,回顾2019年全球经济宏观面不确定因素众多,而2020年,除了上述提到的五大风险外,许多风险仍然将充斥着世界各地。尤其是2020年,美债是否还会有大量投资者买单?这可能是市场的重大风险之一。

有一个危机正在悄悄到来

另外还有一个危机正在悄悄到来。

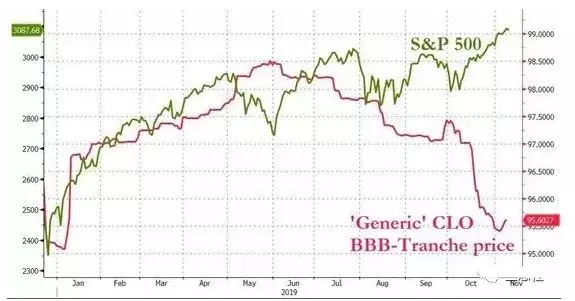

这先从近几个月来,持续下跌美国杠杆贷款的结构化衍生工具CLO价格说起。

也许很多读者不熟悉CLO,这里稍微介绍下。

2008,由于次级房屋抵押贷款被包装成投资产品(Collateralized Debt Obligation,简称CDO),出售给对冲基金和欧洲银行,美国次贷危机爆发。

10年后的现在,一种被称为抵押贷款凭证(Collateralized Loan Obligation,简称CLO)的金融产品正充斥着这个市场。与早先晦涩难懂的产品一样,CLO是将高风险的低评级贷款打包为具有吸引力和高评级的投资产品。尽管CLO交易协议中的大多数贷款是“垃圾”级别,但逾半数新债券是AAA评级。

而信用评级机构,尤其是穆迪投资者服务公司(Moody's Investors Service)和标普全球评级(S&P Global Ratings),是这种故事的主角,就像原版金融危机一样。它们用来评定AAA评级的计算机程序依然存在缺陷。因为贷款违约可能蜂拥而来,数学模型应该考虑“关联风险”,即违约同时爆发的可能性。但CLO的模型假定关联风险很低。当违约同时出现的时候,这些所谓的AAA投资产品将会血本无归。CLO只是换了包装的CDO而已。

遥想,在本世纪初,名为“债务抵押债券”(collateralised debt obligation,简称CBO)的类似高评级产品非常流行。最初,它们似乎没啥危害,或者至少危害没有大到它们的崩盘可能蔓延至整个金融行业的程度。但是在监管机构忽视其增长的时候,它们越来越不透明,而且利润越来越高,信用评级与现实脱节。与房屋地基出现裂缝一样,这些风险最初似乎很小。但高评级掩盖了整个结构的不稳定性。直到最后为时已晚。

所以这个从CDO换了包装后的CLO的扩张一直也让人们担心再一次的“次贷危机”的上演。

再造金融危机?

有些人认为,CLO和债务抵押债券(Collateralized Debt Obligation,CDO)相似,而CDO在10多年前几乎摧毁了美国的金融体系。

美国圣地亚哥大学教授帕特洛伊的一篇文章曾讲到,由于美国政府及评级机构监管不严,导致影子金融市场的泡沫越吹越大,10年前的全球金融危机恐将重演,而这次的罪魁祸首是CLO。

帕特洛伊认为,CLO将高风险、低评级贷款打包为具有吸引力和高评级的投资产品,这有些像当年雷曼兄弟包装的次贷衍生商品。他还指出,对CLO包装的高风险贷款(或称垃圾债券),监管机构的监管却相对宽松,就连标普等信评机构的评级也与现实脱节。

之前,帕特洛伊教授写文章的时候,CLO的规模显然没有如今的大。我们看看现如今的规模吧。

根据英国央行的数据,2018年的杠杆贷款规模已接近2006年的美国次贷。

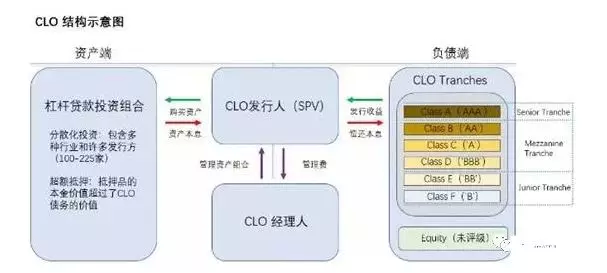

目前,全球50%以上的杠杆贷款由担保贷款凭证(CLO)持有。CLO将这些贷款重组打包,并分割成许多不同“层级”(tranches)产品,再出售给不同偏好的投资者。

历史总是出奇的相似,如今的CLO几乎是催生07年次贷危机的衍生工具--担保债务凭证(CDO)的翻版。区别在于07年的CDO以次级抵押贷款为底层资产,而现在的CLO以杠杆贷款为底层资产。

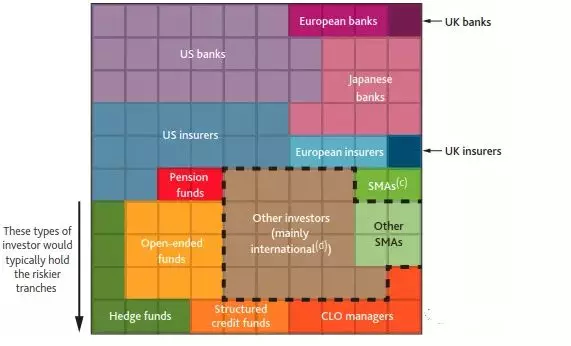

在CLO市场的机构买家中,美国、欧洲和日本的银行是主力,其中最大买家之一Norinchukin (日本中央农林金库)今年六月时持有CLO产品高达750亿美元。

图--全球CLO机构买家及持有份额占比的划分

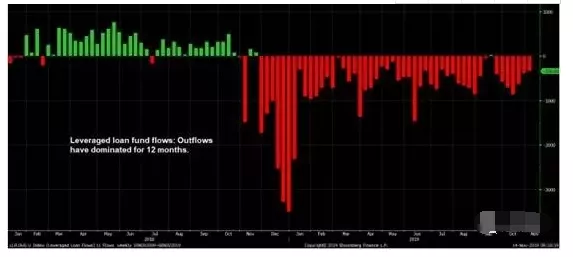

今年以来,因担忧杠杆贷款市场风险,日本监管部门收紧了对这类高风险信用产品的投资,使得日本银行下半年不断减仓CLO。杠杆贷款ETF连续43周出现资金净流出,也或许与此有关。

图--ETF基金和共同基金连续流出杠杆贷款市场

与监管层一样,市场也在担心CLO是否会重蹈CDO的覆辙,并引发一轮新的债务危机。

毕竟,2008年次贷危机给美国人民的创伤实在是太深了。

美国再次发生金融危机将不可避免

有报道称,在美国任何一个晚上,都有超过50万美国人无家可归。该报告认为,美国下一次经济衰退即将到来,而股神沃伦·巴菲特数周前在接受CNBC采访时则对美国经济发出警告称,美国再次发生金融危机是不可避免的,未来某个时候肯定还将再发生一次金融危机,巴菲特解释道,另一个泡沫产生是不可避免的,因为人的本性就是嫉妒和贪婪。

另外,按美国金融网站ZeroHedge统计,近三个月以来,包括美国、德国和英国在内的多个发达市场国家的各期限国债收益率首次全面跌入负值,而在过去50多年以来的数据证明(上图),每逢经济衰退前及经济出现衰退时,债券收益率曲线都会出现倒挂(期间只有一次是误报),但是,现在的数据看起来更糟糕。

总之,不管怎么样,未来全球经济发展的不平衡将继续加剧,投资者还是提前做好准备。

(编辑:李国坚)