本文来自微信公众号“华创环保公用”,作者:王祎佳、庞天一、凌晨、黄秀杰、王兆康。原标题《天然气行业深度:政策+市场双重驱动,天然气迈入发展新时代》。

内容摘要

1.能源结构亟待调整,资源+政策驱动天然气发展。

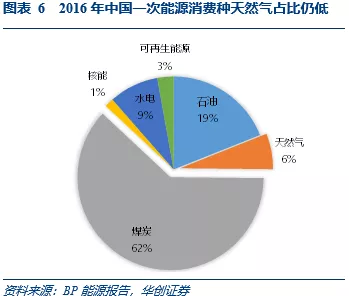

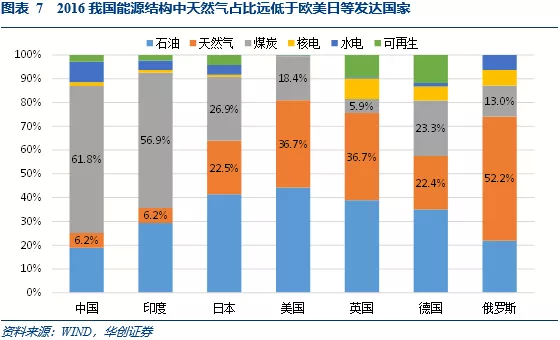

目前我国对大气污染治理仍坚定不移的推进,以天然气为代表的清洁能源排放小污染低,且单位热值成本相对石油燃料更低,对加快生态文明建设意义重大,替代燃煤成为大势所趋。而当前国内能源结构中煤炭消费占比高达62%,而天然气6%的消费占比远不及世界24%的平均水平。同时十三五规划明确了天然气发展的目标与国家对其发展的大力支持,而2017年的煤改气成为天然气未来发展的重要催化因素,天然气未来发展确定性高。

2.天然气需求保持高增,煤改气注入持续发展动力。

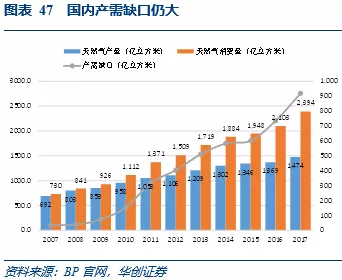

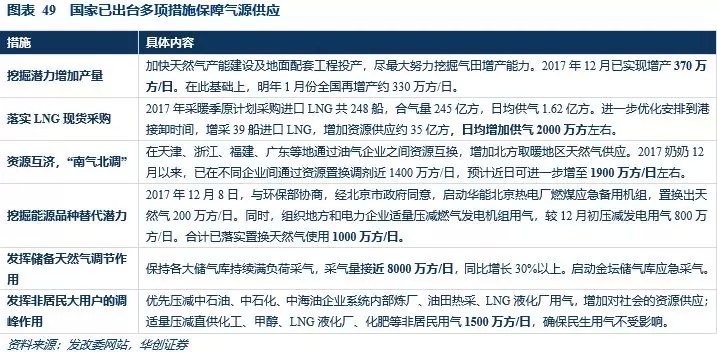

我国2017年天然气消费量同比大幅增长13.8%至2394亿方,但天然气产量仅同比增长7.7%至1474亿方,进口依赖度提升至40%。而国际供需格局则相对宽松,以美国为代表的产气大国产量增速近年大于消费量,全球天然气长期将保持供给略过剩的状态,2018年国家目前已经在气源端、调峰储气端等出台了多项政策保障供应稳定,看好“煤改气”的继续推进及起价趋稳背景下天然气行业的稳步发展。

3. 天然气上游非常规气和下游终端消费存机遇。

我国天然气产业上中游份额主要集中在“三桶油”,而近年非常规天然气的发展迅猛,“管住中间,放开两头”的指导为上游煤层气、页岩气开采、LNG的进口等环节创造了机遇。而下游方面,在煤改气的驱动下,天然气分销、分布式能源等领域有望迎来快速增长。

4. 行业投资评级与投资策略

天然气行业在大气治理趋严、煤改气等政策的多重推动下,需求端有望实现高增。同时随着进口的扩大、调峰储气设施的不断完善以及价格市场化改革的不断推进,加之非常规气和进口端高增,行业产值有望扩大,运作机制也有望更加健康成熟。给予燃气行业“推荐”评级。

上中游:建议关注煤层气龙头蓝焰控股、拥有澳大利亚气田优质资产、国内LNG新产线即将在年底投产的新奥股份(02688)。另外建议关注LNG接收站以及天然气运储领域。

下游:城市燃气分销在煤改气推进的背景下,仍望保持较高景气度。建议关注深圳地区售气量增长确定性较大、毛差高位维稳、外地业务迅速拓展且LNG接收站即将投产增加业绩弹性的天然气分销龙头深圳燃气;内生稳健增长、要约收购煤层气开采优质企业亚美能源有望达成的新天然气;以及下游天然气壁挂炉龙头迪森股份。

5. 风险提示

气源调配不及预期;进口气进口量不及预期;煤改气、调峰储气基础设施建设等政策推进不达预期。

一、清洁能源替代大势所趋,资源+政策驱动天然气增长

(一)天然气对大气污染治理意义重大,燃煤主导的能源结构亟需调整

在近年大气污染治理趋严的背景下,工业和民用燃煤带来的高污染高排放成为大气治理需要解决的重中之重。而以天然气为代表的清洁能源由于燃烧排放小、单位热值成本相对较低,将成为改善大气环境、替代燃煤的重要能源。

1、天然气对比其他可替代能源性价比高

(1)天然气热效率高且单位热值成本低

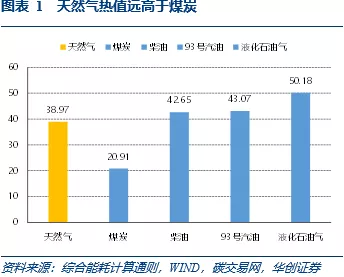

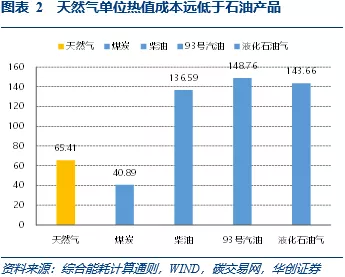

综合来看天然气的性价比优于目前主流的煤炭和石油能源。由于天然气主要成分为甲烷,比煤炭燃烧更为充分,因此每方天然气产热约38.97MJ远高于每千克煤炭的20.91MJ。虽然天然气热值逊于汽油、柴油和液化石油气,但由于近年天然气价格逐渐下调后性价比提升,其单位热值成本约65.41元/GJ,仅为柴油、液化石油气成本的一半。

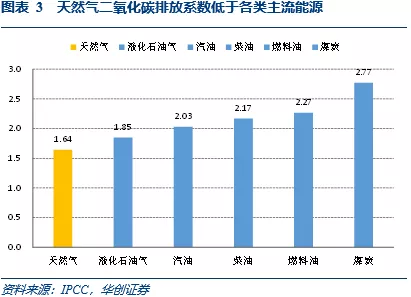

(2)天然气清洁程度高于其他能源

天然气的二氧化碳排放系数普遍低于各类燃料,仅为燃料油的72%、煤炭的59%。在工业锅炉的使用中,天然气的二氧化硫排放量远低于煤炭和重油;氮氧化物排放量则低于煤炭;排放烟尘仅为煤炭、重油的4%和14%。另外,由于天然气密度低易充分燃烧,因此不易因泄漏而产生积存且燃烧产生的一氧化碳可以忽略不计。

2、燃煤主导的能源消费结构亟待向天然气优化

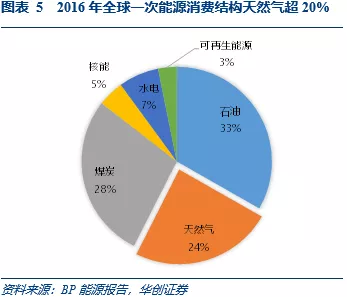

然而由于煤炭成本低廉且国内资源丰富,目前我国对于煤炭的依赖程度仍较高,根据英国石油公司(BP)的报告,2016年我国煤炭消费占一次性能源消费的比例达到62%,天然气仅为6%,而世界整体煤炭与天然气的占比相差不大(分别为28%、24%)。由于煤炭在能耗和环保方面与天然气有较大差距,因此目前重煤轻气的结构已经对可持续发展造成极大压力,能源结构调整势在必行。

(二)政策导向下天然气有望快速发展

1、顶层规划从各维度加快天然气发展

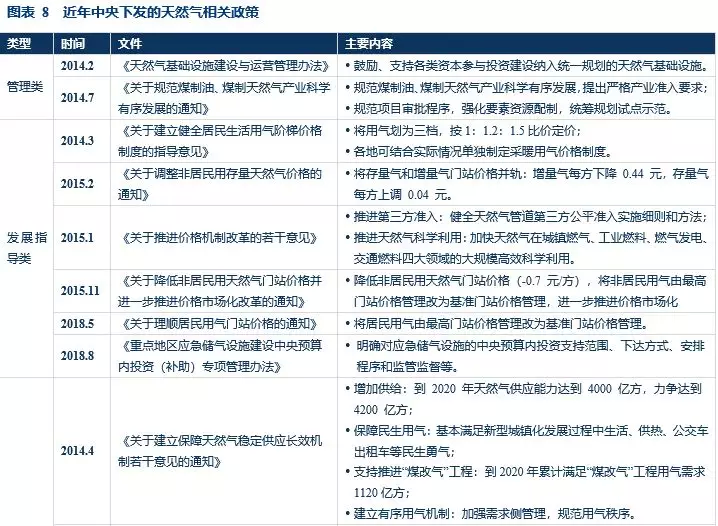

由于天然气自身固有的环保属性,国家对天然气的发展予以充分肯定。《天然气发展十三五规划》中,明确提出2020 年国内天然气综合保供能力达到 3600 亿方以上。而《关于加快推进天然气利用的意见(征求意见稿)》提出到 2020 年天然气发电总装机规模达到 1.5 亿千瓦,天然气发电用气约 1000 亿方。在顶层规划下,近年各类政策稳健的出台已经为天然气的发展提供了良好的政策环境。

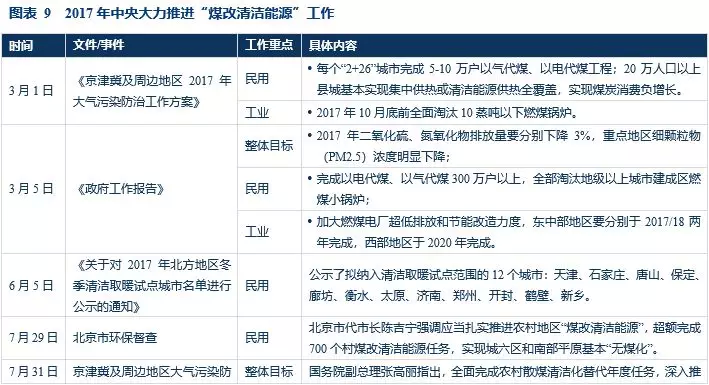

2、“煤改气”成为天然气发展重要驱动

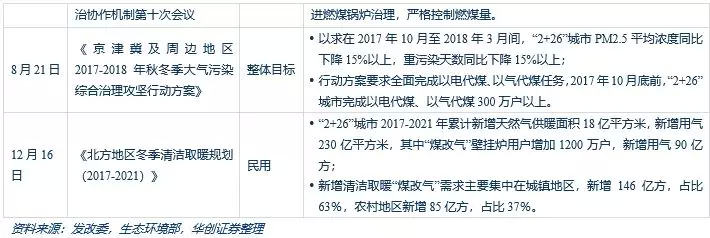

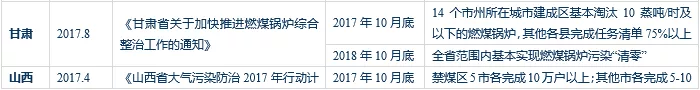

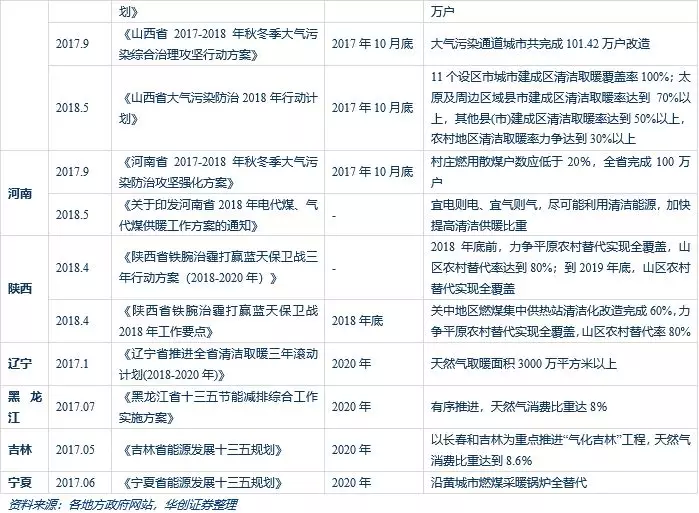

2017年入冬后,大气污染防治形式日益严峻,各省市正在加速推进清洁取暖改造工作,政策频出。此次煤改清洁能源力度大、执行力强,而煤改气作为重要环节,中央和地方政策均强调了发展天然气的重要性。随着 “煤改气”实施范围由“2+26”城市向外延伸,工业与民用并进,天然气的发展空间将进一步被打开。而2018年清洁能源供暖仍保持较大力度,除了“2+26”城市进一步推动新增用户改造和已改造用户的“回头看”外,还把汾渭平原11个城市列入冬季清洁取暖及燃煤替代重点城市。

3、持续督察进一步落实环保常态化

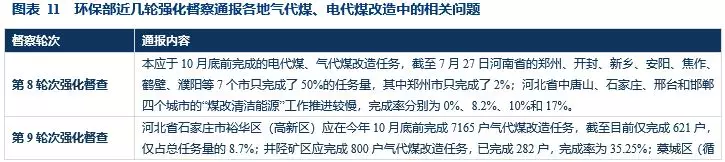

2017年4月5日,环保部启动为期一年的“京津冀及周边地区大气污染防治强化督查”,每两周督查一轮,重点覆盖北京、天津、河北、河南、山东、山西六个省市。通过梳理可以发现,此次强化督查着重对居民气代煤、电代煤改造情况进行抽查,并对相关问题进行通报批评,并督促相关工作尽快落实。

此外,2017年9月1日环保部启动为期4个月的“京津冀及周边地区2017-2018年秋冬季大气污染治理攻坚行动巡查”,9月15日起派出102个巡查工作组正式进驻“2+26”城市及相关县(区、市)。此次巡查分为两个阶段,在9月1日至11月9日的第一阶段(第11至15轮次)中,涉及了对“2+26”城市所有县(区)的小锅炉淘汰改造、清洁取暖及燃煤替代任务完成情况进行督察。从近几轮强化督查的情况来看,大部分地区的“煤改清洁能源”工作正在如期进行,对于少数工作进度较慢的城市环保部直接进行了通报批评。

因此长期来看,在能源结构升级的大背景下,“煤改气”不是昙花一现的脉冲式运动,未来将逐步以京津冀地区为核心向周边地区扩展,进一步提高天然气在能源结构中的地位。中央对煤改清洁能源工作的强力推进和持续性的督察为未来天然气的发展提供了良好的政策保障。但同时,区域环保进展不平衡、部分地区和时段污染严重的问题依然存在,加之目前以煤为主的能源结构仍将令政策持续保持高压状态。

二、国内外供求分化,气价长期趋稳利好国内发展

(一)供给端:国内供给加速增长,进口多元化布局;国际供给相对宽松

1、国产常规气产量增长,非常规天然气不断取得新进展

2007年以来,与快速增长的国内天然气消费量相比,我国天然气产量增长幅度较小,主要是受国际油价持续走低、市场需求不足等影响,气田开发存在不确定因素,导致难以确保形成有效供气量,2016年仅同比增长1.68%,天然气生产滞后于消费,国内供需缺口日益增大。而2017年受需求拉动和以中石油和中石化为代表的气源端投产增加,天然气产量同比增长7.7%至1474.0亿方,但相比2020年2250亿方的规划产量目标仍有较大差距。

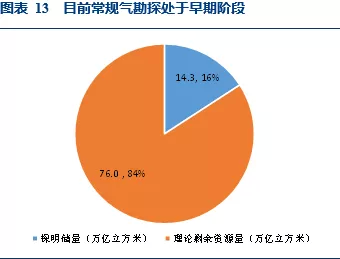

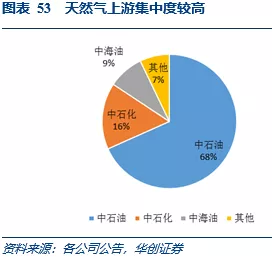

目前我国国产天然气主要包括常规气和非常规气两大类,其中常规气占主要部分。2015年常规天然气产量为1120亿方,占比约为83.21%。截至2015年底,我国常规天然气地质资源量90.3万亿方,而2017年底累计探明地质储量约14.3万亿方,资源探明率约15.8%,还处在勘探早期。目前常规天然气生产依然以中石油为主,同时包括中石化和中海油共三大集团,勘探开发主体较少。根据十三五规划要求,十三五期间将加快常规天然气的勘探与增产步伐,新增探明地质储量3万亿方,到2020年将实现16万亿方的累计探明地质储量。

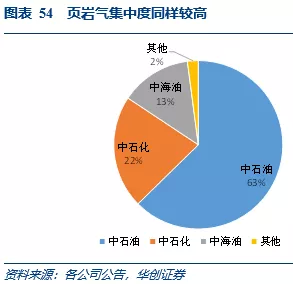

非常规气中页岩气和煤层气有望成为常规气外的重要补充。页岩气方面,自从美国页岩气革命以来,世界主要资源国都加大了页岩气勘探开发力度。我国页岩气资源量潜力巨大,截至2015年页岩气地质资源量达122万亿方。“十二五”期间,我国页岩气探勘开发取得突破,新增探明地质储量 5441 亿方,焦石坝、长宁-威远和昭通区块实现商业化规模开发,成为北美洲之外第一个实现商业化规模开发的国家。2017年我国页岩气产量达到91亿方,同比增长15.2%。按规划,十三五期间新将增探明地质储量1万亿方,到2020年累计探明地质储量超过1.5万亿方,力争实现产量300亿方,2030年实现产量800亿到1000亿方。

煤层气方面,我国煤层气资源主要分布在华北和西北地区,总地质资源量约30万亿方。“十二五”期间累计新增探明地质储量 3505 亿方,2017年煤层气产量(地面抽采)约 47亿方,同比增长4.4%。目前我国煤层气开发规模最大的5个企业分别是晋煤、中石化、中石油、中海油(控股中联煤层气公司)和河南煤层气公司。

十三五期间我国将继续推进勘探工作,扩大资源后备阵地,新增探明地质储量 4200 亿方,截至2017年底,全国共设置煤层气探矿权114个,勘查面积6.2万平方公里,到2020 年累计探明地质储量有望超过 1 万亿方。同时十三五规划要求加快煤层气地面抽采,推进煤矿瓦斯规模化抽采利用,2020 年,煤层气(地面抽采)产量 100 亿方。

2、天然气进口依赖度提升,多元化渠道布局提高能源安全性

由于国内天然气供需缺口的不断增大,我国天然气的进口依赖度显著提升,2007年以来,我国天然气进口依赖度由5.50%迅速提升至2017年39.91%。2018年以来进口依赖度仍保持高增,2018年1-5月进口依赖度达到42.5%。

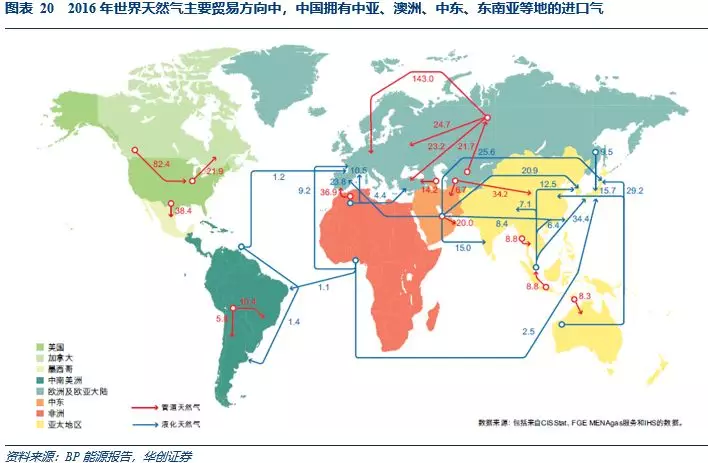

目前我国进口天然气来源相对广泛,主要分为进口管道天然气和进口液化天然气(LNG)。随着2014年中俄天然气协议的签署,2019年末俄罗斯将开始通过中俄天然气管道向中国供气,届时我国在进口天然气布局上形成东北(中俄)、西北(中亚)、西南(中缅)、东南(海上进口LNG)四大来源。

(1)进口管道气

2017年,中国进口管道天然气423.0亿方,占天然气进口总量的44.3%,而土库曼斯坦仍为我国管道气主要来源国,2017年从土库曼斯坦进口的管道气达340.7亿方,占进口管道气80.5%。虽然2017年末中亚天然气进口供气量大幅减少约3000万方/日,对我国管道气供应造成了一定冲击,但整体来看,国内对哈萨克斯坦、缅甸等国家的进口管道气的进口和进口LNG的走强,对土库曼斯坦的进口管道气依赖度有望减小。

目前,中国陆上三大天然气进口管道方向逐渐成型:中亚天然气管线,中缅天然气管线和俄罗斯天然气管线共规划设计7条管线,分别从西北、西南、北部三个不同的方位入境,目前中亚A/B/C线、中缅管线已经投产,中亚D线已经开工,未来随着中俄东线、中亚D线和中俄西线的建成投产,总设计输气能力达1650亿方/年。

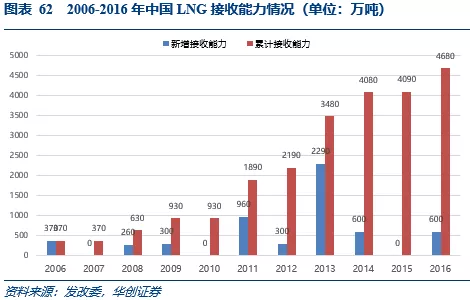

(2)进口LNG

LNG的进口主要通过LNG接收站进行进口气的对接和处理,2006年深圳大鹏湾LNG项目接收了首船海上LNG,2010年起由于我国陆上进口天然气管道投产,LNG进口量占比有所下降,但近年天然气消费量的激增和管道气进口量的相对较慢增长,使LNG对国内供给的补充效应再次明显,2017年LNG进口量达3813万吨,占比约为55.5%,较2016年的占比提升7.4pct。2018年进口量高增速仍然维持,2018年1-5月LNG进口量同比大幅增长54.6%至1987万吨(约合274亿方),进口金额同比增长89.2%至90.27亿美元,继续呈现量价齐升的态势。

目前我国海上进口LNG主要来源于以澳大利亚、马来西亚为代表的亚太地区和以卡塔尔为代表的中东地区,具体来源地已扩充至10余个国家,其中澳大利亚对我国的供气量自2013年以来稳步提升,于2015年取代卡塔尔成为第一大供气国,2017年占比为53.9%,卡塔尔占比为23.3%,紧随其后的为马来西亚及印度尼西亚,占比分别为13.1%和9.6%。

面对快速增长的天然气供需缺口,我国天然气进口依赖度仍将有所提高,但目前我国进口气源多路发展,来源广泛,且中美贸易战背景下与美国达成的天然气交易意向有利于进一步扩大气源来源。另外,随着LNG接收能力的增强,天然气进口将能够更加灵活的满足我国快速增长的天然气需求,为天然气产业的发展提供坚实基础。

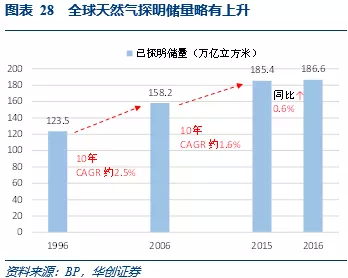

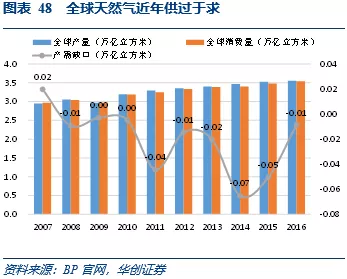

3、美国中东产量过剩,全球供给仍处于宽松状态

2007-2016十年间全球天然气产量 从2.96万亿方增长至3.55万亿方,CAGR约1.8%,2016年产量同比略增0.6%至3.55万亿方。其中美国 2016 年产量为 7492.4 亿方,同比减少2.5%,占全球产量21.1%仍为天然气最大产出国;俄罗斯以5793亿方(同比-0.7%)位列第二。从储量来看,全球已探明储量从2007年的 161.6 万亿方增长至 186.6 万亿方,CAGR约为1.45%。

增长方面,据国际能源署(IEA)的预测,2017-2022年美国天然气产量CAGR将达2.9%,2022年产量约达8900亿方,而美国消费量若保持2016年0.7%的消费量增速,五年后将产生896亿方的天然气出口需求;同时,全球第一大LNG出口国卡塔尔2017年 7 月宣布提高 30%天然气产能,计划2024 年增产到 1 亿吨/年,年增量达约160亿方。另外,伊朗国家天然气公司也表示将在 2020 年将天然气出口量提高到 700 亿方。虽然2018年年中澳大利亚天然气产量有所下滑,但总体来看,未来年度全球供给增长确定性高,而主要产气国的消费量增速趋缓进一步使供需格局趋于宽松,价格长期将进入下行通道。

(二)需求端:国内煤改气助推需求增加,国际需求稳中略降

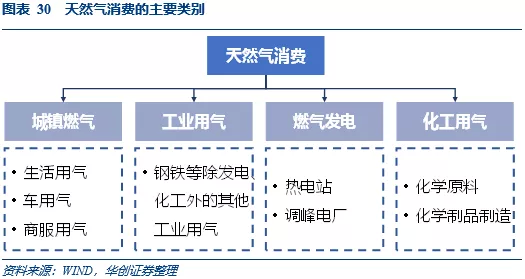

1、天然气消费量提升,工业用气和城镇燃气占比较高

我国是能源消费大国,2015年天然气消费历经拐点后开始快速增长,2016年中国天然气消费量同比增长8.0%达2103亿方,而2017年天然气消费增速进一步提升,全年天然气消费量同比增长13.8%至2394亿方,2018年消费量增速继续提升,2018H1国内天然气表观消费量同比大幅增长17.5%至1348亿方。同时,《天然气发展十三五规划》提出,到2020年,我国天然气消费总量将达到3600亿方,CAGR高达14.38%。

我国的天然气消费主要分为城市用气、燃气发电、工业用气和化工用气四个主要方向。

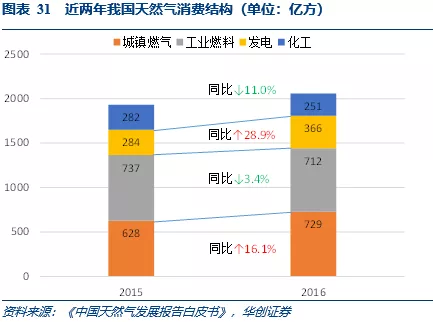

根据《中国天然气发展报告白皮书》统计,2016年工业用气和城市用气是我国天然气消费的两大主要支柱,消费量合计占比超70%。具体来看,受城镇化推进、气价下降和煤改气开始推行等因素影响,2016年城镇燃气和发电用气分别同比增长16.1%和28.9%至729亿(占比35.4%)、366亿方(占比17.8%);工业燃料用天然气消费量略降3.4%至712亿方,占比34.6%。

2、工业端需求受供给侧改革影响企稳,“煤改气”为未来主要推动力

天然气在工业领域主要应用于冶金、制钢、玻璃以及各种建材制造等过程中工业燃料用气环节,工业用气量主要包括工业企业将天然气作为燃料及锅炉的使用气量。2013年以前我国工业用气量快速增长,但随着我国供给侧改革的推进,钢铁、水泥、玻璃、电解铝等行业加快淘汰落后产能,工业用气量近几年增长率大幅下降。我们认为,未来这些产能过剩行业将很难再新增产能,工业用气量增长乏力,燃煤锅炉的替代将是工业用气量增长的最主要驱动力。

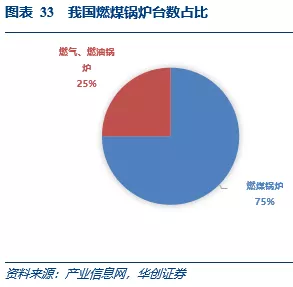

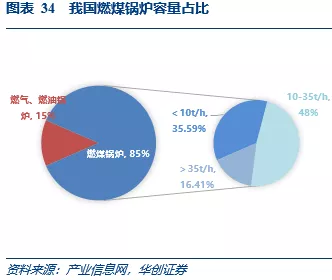

我国工业锅炉的特点是量大、容量小、以燃煤为主。截至2014年我国在用锅炉61.06万台,总功率约351.29万MW,其中燃煤工业锅炉约46万台,总容量约300万MW,占总台数和总容量的75%和85%。在这其中小于10吨的占总容量的35.59%,约106万MW,小于35t/h的占总容量的48%,约144万MW。

我国工业锅炉改造从2012年开始推行,而随着“煤改气”的推进,工业锅炉改造大步向前。2016年政府报告要求十三五期间,以京津冀及周边地区、长三角、珠三角、东北地区为重点,控制区域煤炭消费总量,推进重点城市“煤改气”工程,替代燃煤锅炉18.9万蒸吨。而根据《京津冀及周边地区2017-2018年秋冬季大气污染综合治理攻坚行动方案》,要求纳入2017年度淘汰清单中的4.4万蒸吨燃煤锅炉全部“清零”。我们认为,十三五期间工业燃煤锅炉替代将快速推进,2017年新增天然气需求高达61.40亿方,到2020年新增天然气用量395.58亿方。

3、城镇化提升保障内生增长,民用“煤改气”进一步打开空间

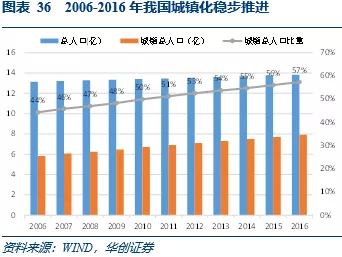

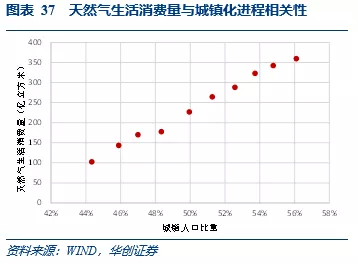

我国城市化进程稳步提高,2016年我国城镇人口占比为57.35%。而居民用气量与城镇化率具有较强的正相关性。未来随着我国城镇化的继续推进,城市燃气需求有望稳步增长。

若2020年完成十三五规划的60%城镇化率,而城镇化率每提高1%则将增加标准煤消费量约7000万吨,假设城镇化过程中新增能源需求中50%由天然气提供,则根据标准煤和天然气的热值换算,到2020年城镇燃气消费量将增加497.67亿方至1226.7亿方,2016-2020年CAGR达13.89%。

而“煤改气”的推进还将为城市天然气需求带来巨大的增量空间。2017年“2+26”重点城市完成“煤改气”394万户。假设每户每年天然气使用量为1200方,则2017年新增需求增量为47.3亿方。同时,在“2+26”城市的拉动下,华北六省区的煤改气将会进一步提升天然气消费的空间,以六省区的居民户数进行测算,我们预计2017-2020年新增煤改气户数将达2724万户,天然气累计新增消费量将达326.8亿方。

4、发电用气异军突起

2016年国内发电用气约366亿方,虽然占天然气消费量仅约18%,但同比增速达28.9%,其主要驱动因素为国家2015、2016年两度降低非居民天然气门站价,加之多地方政府对电厂气价进行相应下调,电企盈利能力和用气意愿显著提高。2018年以来,全社会用电量受天气、下游装备生产订单提升等因素保持高增,发电用气的需求持续保持较高水平。根据电力发展十三五规划,2020年燃气发电装机规模将达到1.10亿千瓦,我们测算到2020年发电的天然气消费量将达618.5亿方。

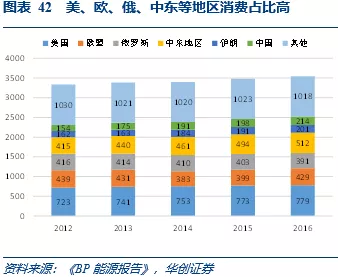

5、全球天然气消费增速略缓

全球消费方面,近十年(2007-2016)天然气消费量保持CAGR1.8%的稳健增长, 2016消费量同比增长1.5%至3.54万亿方,增速较2015年略缓。分国家来看,美国、俄罗斯、中东等是天然气高消费地区,但从增速来看欧洲国家消费量增长较快,2016年消费量同比增长7.4%,而传统消费大国增速则略有放缓,美国同比增速降低至0.7%,俄罗斯消费量进一步下滑。

(三)短期国内供需偏紧,行业长期稳健发展

由于国内的天然气定价机制下,管道气的定价机制围绕发改委制定的门站价和各政府指导的管输、配气价,稳定程度相对较高;而非常规气和LNG采用市场化定价,受基本面的供求关系影响更大。

根据天然气十三五规划的指引和我们上文对供给和需求的分别测算,预计2020年国内天然气产量约1972.8亿方,消费量将达约3386.7亿方,进口的需求量约为1413.9亿方,进口依赖度约为41.8%。

国际天然气方面,2016年几大产气国的消费量增速已经慢于产量增速,而全球供需情况长期来看仍然会受产量拉动而呈现出宽松的态势,但由于油价的回升作为支撑,气价长期将处于降中趋稳的态势。

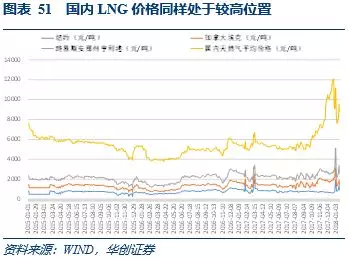

短期来看,气荒下管道气价格在旺季稳中微涨,LNG仍将处于高位。由于2017年计划进口气源不稳定——原定于2017年投运的中石化天津LNG接收站无法按计划投产,减少日供应能力约3000万方;中亚气相比合同计划供应量减少约3000万方/日,加之入冬以来随着取暖需求增加,北方地区出现了“气荒”的情况。而用来补充管道气缺口的常规LNG进口以长协为主,因此现货交易的增加导致国内LNG价格迅速上涨。随着供暖季的结束,部分天然气需求将由民用转至工业,且煤改气仍将在工业和民用领域带来较大的需求增量,供给能力仍面临挑战。

同时由于2018年国际原油价格相比2017年处于相对高位,但美、俄天然气的过剩产量带来的供给宽松格局将抑制天然气价格随油价上行,国际气价有望相对维稳。因此整体来看国内供给相对偏紧的状态和国际气价相对维稳的背景下,管道气价格将在旺季稳中微涨,而LNG以及非常规气受供求影响仍将处于偏高位置。

中长期来看,气价有望温和下降。当前国内LNG价格仍远高于国际气价(截至1月中旬LNG内外平均价差仍高于5000元/吨),而随着储气调峰设施的不断完善和LNG接收能力的提高,天然气进口的制约因素将进一步消除,内外价差缩小的趋势仍将维持。但由于国内进口依赖度仍将保持高位,价差的缩小幅度和力度将较为有限。整体来看,国内的供求格局仍将相对稳定,且价格有望实现温和下行。

三、天然气上游非常规气和下游消费存机遇

天然气产业链从上游到下游可以大致分为三环节:上游为天然气勘探生产企业,或具有从海外进口天然气资质的企业,我国目前天然气主要来源可分为国产天然气和进口天然气,而其中进口可进一步分为进口管道气及进口液化天然气等;中游为天然气管储企业,是将天然气由生产/进口企业送往下游分销商经营的指定输送点,包括管道建设、储气罐和储气库等;下游为天然气主要应用、消费企业,通过城市燃气分销商等对城市内的最终用户进行销售。

(一)气源端:垄断之下非常规气仍具发展潜力,进口布局稳步推进

1、“三桶油”常规气份额超九成,煤层气矿权下放民企积极加入布局

目前天然气上游集中度较高,其中中石油、中石化和中海油仍占主导地位,2017年三公司总产量占全国当年天然气供给量的93%。

(1)页岩气增速迅猛

页岩气方面,中石油、中石化2016年页岩气产量分别同比大幅增长150%、67%至25亿、50亿方,两公司产量占当年页岩气总产量比重约95%。同时发改委等部门与地方政府正积极推进长宁-威远、昭通、涪陵、川南等页岩气示范区的建设,通过页岩气勘查区块的竞争出让提高页岩气上游的市场化程度。

(2)煤层气矿权下放,市场化推进有望迎来高增

而煤层气开采主要由以蓝焰控股、中联煤层气、中石油等为代表的国内企业把控,行业龙头蓝焰控股2017年产量14.3亿方,占全国地面抽采煤层气总产量的31.6%。同时中国石油、中国石化、中联煤层气公司和河南煤层气公司拥有煤层气对外合作专营权,以亚美能源、格瑞克等外资企业近年与中联煤层气、中石油等签署煤层气产品分成合同,获得区块的勘探、开发和生产权。

煤层气的开采市场化迅速推进。山西省在2017年8月公开出让10个煤层气勘查区块,总面积约2043平方千米,预测煤层气资源量约4300亿平方米,2018年拟出让15个区块。截至 2015 年底,山西省累计探明煤层气地质储量 5784.01 亿方,约占全国的 88.0%。煤层气矿权的下放和优质区块矿权的竞争出让不仅提高了各类企业的参与积极性,在油、气价回升的背景下,各类企业也将有更充分的动力提高煤层气产量。

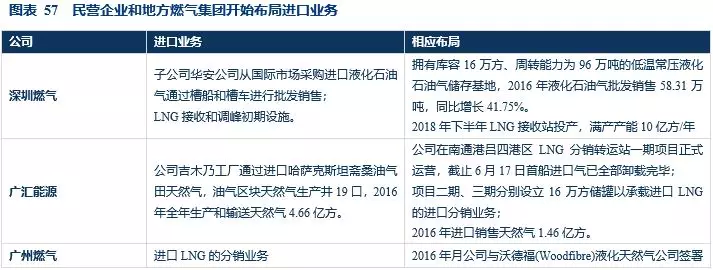

2、进口LNG规模大,接收站开放有望提高进口能力

进口天然气方面,三桶油依然处于进口的垄断地位,2016年三大石油公司进口天然气合计706亿方,占全国进口量的93.8%。而随着LNG进口接收站的建立和运营向第三方的放开,受下游需求拉动,深圳燃气、广汇能源、广州燃气都在积极布局天然气进口业务,不仅能够对自身的供给有所保障,而且随着LNG接收站等基础设施的建成,企业和地方的调峰储气能力在接收站投产后也将大大增强。

(二)中游管输运储:垄断程度仍高,管网规划与调峰储气拉动中游需求

1、国内天然气基础设施仍处建设期

我国天然气管储方面发展迅速,包括输气管网、LNG接收站、储气站及城市管道等各项基础设施正处于建设阶段,未来将进一步提升天然气传输能力。

天然气管道

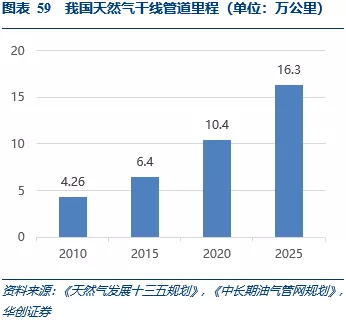

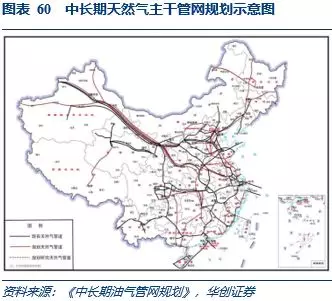

目前我国四大主力气田(四川、塔里木、柴达木和长庆)主要通过西气东输和川气东送等管线送达东部沿海地区,而中亚的进口管道气也与国内现有天然气管道相接送往沿海地区,另外俄罗斯的管道截至2018年5月完工已超50%,计划于2019年年底通气。截至2016年底,中国已建成天然气管道约7.4万公里,已经形成了以陕京一线、陕京二线、陕京三线、西气东输一线、西气东输二线、川气东送等为主干线,以冀宁线、淮武线、兰银线、中贵线等为联络线的国家基干管网,干线管道总里程达到6.4万公里,干线管网总输气能力超过2000亿方/年,一次输气能力约为28000亿方,天然气主干管网已覆盖除西藏外全部省份。

根据《天然气发展十三五规划》,十三五期间,将新建天然气主干及配套管道4万公里,2020年总里程达到10.4万公里,干线输气能力超过4000亿方/年。而根据《中长期油气管网规划》,我国将加快建设西气东输三线、陕京四线、新疆煤制气外送管道,新建西气东输四线、五线、川气东送二线等主干管道,到2025年我国天然气干线管道里程预计达到16.3万公里,年均增速达9.8%。

对于华北六省而言,为了保障“煤改气”的推进,国家也出台了相应的保障措施,2017-2021年将共新增干线管道8条,建成投产后可向六省市增加供应能力约为750亿方/年(2.14亿方/天)。同时加快建设通往各县(市)的支线管道,打通天然气供应“最后一公里”,到2021年“2+26”重点城市将累计新建支线管道42条,新增历程4300公里,新增年输配能力580亿方,县级行政单位全部实现天然气管道覆盖。

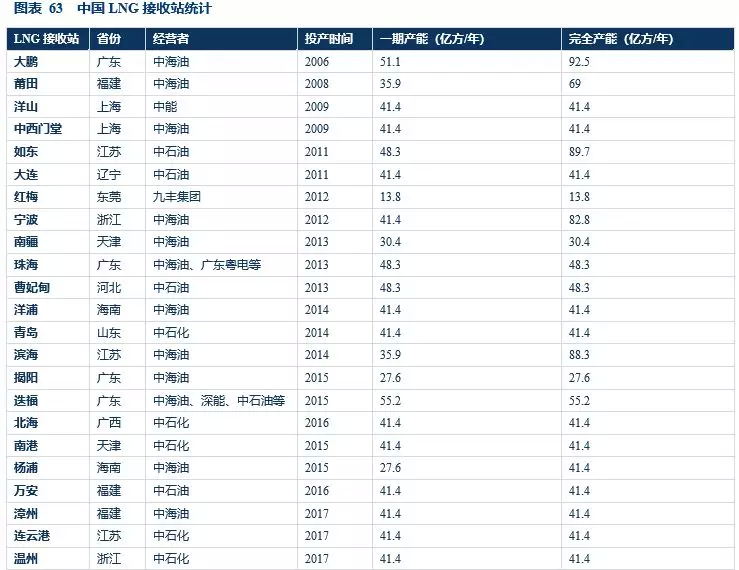

截至2016年底,我国LNG接收站总接卸周转能力达4680万吨/年(约合643亿方),较上年同期增加600万吨。

截至2017年底,我国已经建成或在建、规划的LNG接收站有福建、广东、浙江、江苏、上海、山东、辽宁等项目。由于LNG接收站2-3年的建设周期相对较长,若不考虑新批复LNG接收站建设,完全投产后我国LNG接收能力将达到1318.3亿方/年,对未来进口LNG提供了有力的保障。

目前华北六省区内已建成投产的LNG接收站共4座,拥有12座LNG储罐,接收能力1470万吨/年,储存能力12.8亿方。为了保障地区冬季清洁供暖,未来还将通过现有扩容和新建两种途径,2017-2021年六省市区域内预计共新增24-26座LNG储罐,建成后可增加储存能力23-25亿方,增加气化外输能力约1.65亿方/天。

储气调峰设施

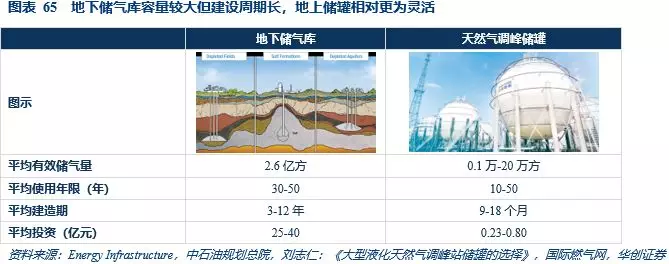

储气设施与天然气管道相连,是天然气管网系统重要的组成部分,是保障天然气安全、稳定供应的重要设施。目前主要的调峰储气设施包括地下储气库和调峰储罐,另外还包括气田调峰、管道调峰、管束调峰等方式。

地下储气库发展始于20世纪90代初,目前全国已建成地下储气库25座,2017年实际工作气量117亿方,仅占天然气年消费量的4.9%,相比国际标准(天然气对外依存度超过30%,地下储气库工作气量需达到年消费量的12%以上,如果进口依存度超过50%,则储气库工作气量需达天然气年消费量的15%以上)国内调峰储气能力仍有较大提升空间。十三五期间将重点推动天然气储备调峰能力建设,到 2020年形成地下储气库工作气量 148 亿方。

储气罐等设备由于建设周期相对较短(约9-12个月)且前期投入更少,建设相对灵活,在近年调峰储气要求不断提高的背景下需求迅速增加。2018年4月能源局、发改委发布《关于加快储气设施建设和完善储气调峰辅助服务市场机制的意见》,要求供气企业、县级以上政府和城燃企业到2020年分别形成不低于年合同销售量10%、行政区域日均3天需求和不低于其年用气量5%的储气能力,而目前地方政府和下游城燃企业的储气能力仍远远不足,但由于政策要求的时间较为紧迫,加之地下储气库的建设期较长,因此天然气储罐、罐式集装箱等设备有望成为应急储备的重要选择。

城市管道建设

2002年以来,我国天然气城市管道建设发展迅速,截至2016年我国天然气城市管道长度达到55.10万公里,增速为10.63%。城市管道通常由各燃气公司进行建设,在煤改气、城中村改造等大力推进,相应的管道建设需求仍存增长动力。

2、中游改革推进,促进社会资本参与

在“管住中间放开两头”的指导思想下,干线管道仍然为中石油、中石化和中海油所垄断,但随着2016年《天然气管道运输价格管理办法(试行)》和《天然气管道运输定价成本监审办法(试行)》的实施,明确了天然气管输价为准许成本加合理收益定价,其中准许成本仅包含配气业务成本,收益率为税后全投资收益率,规定在管道负荷率达到75%时收益率上限为8%。回报预期明确化一方面有利于激发社会资本进入投资的积极性,另一方面,由于全国管道平均利用率仅为30%-35%,高负荷率的要求则有利于促进管道向第三方开放,进一步推动市场化。

同时在《办法》的要求下,2017年6月国内13条跨省天然气主干线公布收入成本等信息,使中游管输环节的收益率进一步透明化,进而推进天然气气源回归商品属性,促进气气竞争,进而实现气源和销售价格市场化的改革目标。

(三)下游消费端:煤改气拉动终端消费,细分领域存机遇

1、城市管道气分销业务受政策拉动空间仍大

(1)消费量增长毛差略降,市场仍存整合空间

天然气分销业务主要由管道气销售、接驳、加气站和天然气批发业务构成。其中管道气分销和接驳作为天然气分销的主要部分,将直接受益于未来民用和工商业用气的增长。前文已经分析了煤改气在城镇和工业燃气方面的增量空间,到2020年民用燃气的新增需求约373亿方(以2017年民用天然气平均价格测算,市场空间达1011亿元),工业需求新增368亿方(以2017年工业天然气平均价格测算,市场空间达1358亿元),销量增长确定性高,将直接对管道气销售业务形成拉动作用。

价格方面,2018年6月10日起,民用和非民用门站价正式并轨,民用管道气的终端售价也将逐渐由完全的政府指导定价逐渐转向上下游协商定价,而工商业在基准门站价格之上采取供需双方协商的定价模式,较高程度的市场化使工商业供气盈利能力相对较强。短期来看,下游城燃企业的购气成本随民用气门站价的上调将有所提升,而终端顺价有一定的滞后性从而影响盈利能力,但长期来看,国际油价回升和供求关系回归平衡将使天然气价格呈现降中趋稳的态势。总体来看,分销业务未来将呈现量增价稳的发展态势。

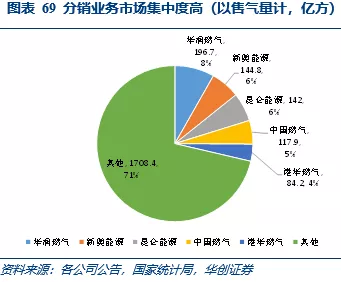

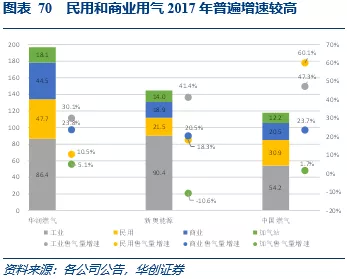

从市场格局来看,由于我国燃气分销采用特许经营权(一般为30年)的方式,因此市场集中度远高于美国等发达国家(美国等市场中用户可以向天然气生产-分销的任一环节购气)。2017年国内前五大上市公司合计售气量占当年总消费量比例约为27.4%,其中龙头华润燃气、新奥能源等工业用气仍占较大比重,但民用燃气业务2017年增速同样保持较高增速,有望在未来进一步拉动售气量。

从增长角度看,目前国内一二线城市的燃气分销特许经营权主要集中在龙头上市公司和地方国企,资金技术实力强,管网设施也更为完善,因此未来龙头企业有望通过对特许经营权较为分散、供气效率不高的低线城市和农村地区进行并购整合,进一步扩大自身业务范围和体量。

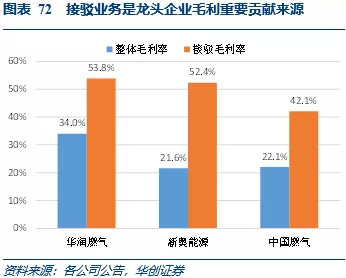

(2)接驳业务盈利性强,农村地区贡献增量

接驳业务以民用天然气的入户管网接驳为主,盈利能力远高于管道气销售业务,以华润燃气、新奥能源、中国燃气为例,2017年三公司接驳业务收入占比仅21.4%、12.3%和22.4%,但毛利占比均接近50%。但由于接驳属于一次性业务,较为依赖地方的新项目运营,如上文所述,一二线城市的项目已经较为成熟,因此接驳业务的扩张未来仍将以对三四线城市以及农村地区用户的整合为重点。

以农村煤改气为例,2020年前华北地区的农村煤改气预计新增用户量约为2724万户,其对应的接驳业务市场空间超过1000亿元。而前五的燃气分销龙头2017年燃气销量已占据市场近30%的份额,覆盖的省份已超过20个,手握终端管网、储气站和供气量优势,未来农村煤改气的接驳有望进一步向龙头企业集中。

2、高增长的细分领域——分布式能源

除了传统的分销和接驳业务,各公司也在积极拓展天然气相关的细分领域,以分布式能源为代表的天然气业务近年迅速增长,且未来动力十足。

(1)分布式能源效率更高

天然气分布式能源是将冷/热电系统以小规模、小容量、模块化、分散式的方式直接安装在用户端,可独立地输出冷、热、电能的系统,从而实现能源的梯级应用,并在负荷中心就近实现能源供应的天然气利用方式。相对集中式供电,就近供应使能源传输损失低,而梯级利用提高了能源的综合利用率,发电更为环保。另外分布式能源发电并网不上网的方式虽然无法享受发电收益,但并网后电网能够有效作为备用能源起到调峰和应急的作用。

分布式能源由于能够同时供电、制冷和供热,因此对于常年有供电、供热、制冷和热水稳定需求的公共用户(如机场、医院、商场、数据中心等)来说是适宜的能源供给模式。

(2)天然气分布式能源仍处起步阶段

目前我国天然气分布式能源发展仍处于起步阶段,根据分布式能源专业委员会发布的《天然气分布式能源产业发展报告》数据,截至2015年国内已建和在建的天然气分布式冷热电联供项目共288个,装机总容量超11.12GW。预计2020年总装机量将超过20GW,2015-2020装机量CAGR约12.46%,但仍面临核心技术设备严重依赖进口、并网难、项目经济效益低等问题。近年中央和地方政府政策频出,持续对分布式能源的发展进行支撑,同时随着电力体制改革,并网手续简化、价格市场化等进一步推进,分布式能源的发展障碍有望扫除。

3、天燃气壁挂炉:煤改气拉动需求高增

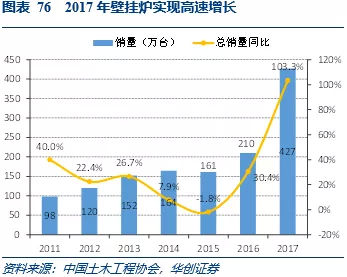

天然气壁挂炉是民用煤改气在终端的重要设施,主要用于居民取暖和日常生活热源。2017年在煤改气新增576万户的拉动下,全年壁挂炉总销量大幅提升103.3%至427万台。同时《北方地区冬季清洁取暖规划(2017-2021)》中指出,到2021年2+26城市将新增壁挂炉需求1200万台。同样以华北六省市农村煤改气新增2724万户的用户数量以及每台壁挂炉3000元测算,至2020年农村市场将带来约817亿元的增量。

四、投资建议

1、上中游:关注非常规气开采和海外气源拓展

目前天然气需求高增,虽然天然气上游常规管道气气源市场集中度高,但在放开两头的指导下,非常规气生产、海外天然气进口等将对气源形成有力支撑。建议关注煤层气气源龙头蓝焰控股和拥有澳大利亚气田资产、国内LNG新产线即将在年底正式投产的新奥股份。另外建议关注LNG接收站以及天然气运储领域。

2、下游:关注城市燃气分销龙头和相关产业链布局

城市燃气分销在煤改气推进的背景下,仍有望保持较高景气度。虽然2018年6月民用气价格并轨将在短期影响到相应地区企业的毛差,但价格机制的理顺在长期角度上来看,料将使行业“量增价稳”的逻辑更加稳固。建议关注深圳地区售气量增长确定性较大、毛差高位维稳、外地业务迅速拓展且LNG接收站即将投产增加业绩弹性的天然气分销龙头深圳燃气;城燃业务内生稳健增长、要约收购煤层气开采优质企业亚美能源有望达成的新天然气;以及下游天然气壁挂炉龙头迪森股份。

五、风险提示

气源调配不及预期;进口气进口量不及预期;煤改气、调峰储气基础设施建设等政策推进不达预期。

(编辑:张金亮)