本文来源微信公众号“文香思媒”,作者天风证券分析师文浩,朴柱松。

摘要

收入增速继续回升,调整后归母净利润同比增长超160%

本季度京东总体收入为RMB1,348.4亿元,同比增长28.7%,高于指引中值5.3%,高于市场预期5.0%;其中:自营电商收入为RMB1,188.5亿元,同比增长26.6%;服务及其他收入为RMB159.9亿元,同比增长47.0%。费用率的改善带动公司调整后归母净利润同比增长160.6%至30.9亿元,高于市场预期77.5%,调整后归母净利率为2.3%,同比提升1.2pct。此外,根据收入指引,公司4Q19E收入指引为RMB1,630-1,680亿,同比增长20.9%至24.6%,指引中值高于此前市场预期1.6%。

社交玩法促进用户增长,零售业务效率持续提升

本季度京东年化核心活跃买家达到3.34亿,同比增长9.6%,增速相较上季度的2.4%首次回升,单季度实现买家环比净增1,300万,是过去7个季度最高的单季度增量,其中超过70%新用户来自于下沉城市。受益于用户规模与第三方商家增长,京东零售业务运营效率有所提升。本季度京东零售业务运营利润率同比提升1.1pct至3.3%,相较1H19提升0.5pct,京东物流来自第三方商家的收入占比已经接近40%。随着物流前期投入逐步减少,规模经济效益下物流使用效率与人员效率有所提升,京东零售业务的盈利水平有望延续上升趋势。

双11表现彰显公司潜力,全年高增长趋势清晰

此次双11期间京东最终成交额达2,044亿元,同比增长27.9%,增速同比去年双11、环比今年618皆有所回升,双11当天成交额达731亿,销售额的增长主要来自于下沉城市用户对家电、智能手机品类的消费以及个护产品在新用户群体中的热销。双11期间,主打下沉市场的产品“京喜”新用户中约75%来自于下沉城市,为京东贡献40%的新用户,双11当天销售1.01亿件商品。自10月31日京喜接入微信一级入口后,11月11日当天下单量峰值环比切换前一周(10月24-30日)日均增长400%,新增用户数环比9月日均增长747%。短期角度,根据公司业绩会披露,京东将2019年全年调整后归母净利润预期由原先的80-96亿元调高至98-105亿元之间,同比增长183.3-203.5%,全年高增长趋势较为清晰。

投资建议:我们预计2019-2021年公司调整后归母净利润将达到104.7亿元/148.9亿元/188.2亿元,分别同比增长202.6%/42.3%/26.4%,对应当前市值的市盈率分别为32.0x/22.5x/17.8x。考虑到公司收入增速环比回升、以京喜为主的社交玩法产品组合拳式渠道下沉以及在降本提效下盈利能力的持续改善,我们认为京东的合理市值为600亿美元,对应2020年28x P/E,相较当前478.5亿美元市值仍有近25.4%的提升空间。

风险提示:宏观风险;政策监管风险;行业竞争进一步加剧;公司盈利能力下滑;核心品类销售降速;资本支出重新回升

正文

1.核心观点

收入增速环比回升,运营费用率的改善带动公司调整后归母净利润同比大幅增长。本季度京东总体收入为RMB1,348.4亿元,同比增长28.7%,高于指引中值5.3%,高于市场预期5.0%;其中:自营电商收入为RMB1,188.5亿元,同比增长26.6%,占总体收入88.1%;服务及其他收入为RMB159.9亿元,同比增长47.0%,占总体收入11.9%。毛利率3Q19A为14.9%,同比降低0.5pct;费用率方面,在规模效益下仓储使用率和人员效率有所提升,带动履约费用率同比降低0.9pct至6.5%;营销费用率同比降低0.6pct至3.3%;研发及内容费用率同比降低0.6pct至2.7%;管理费用率同比降低0.3pct至1.0%;运营费用率的改善带动公司调整后归母净利润同比增长160.6%至30.9亿元,高于市场预期77.5%,调整后归母净利率为2.3%,同比提升1.2pct。此外,根据管理层收入指引,公司4Q19E收入指引为RMB1,630-1,680亿,同比增长20.9%至24.6%,指引中值高于此前市场预期1.6%。同时,根据公司业绩会披露,京东将2019年全年调整后归母净利润预期由原先的80-96亿元调高至98-105亿元之间,同比增长183.3-203.5%。截至2019年9月30日,公司账上现金及现金等价物、限制性现金及短期投资约592亿元,滚动12个月经营性净现金流入308.1亿元,同比增长68.9%。

图1:京东总体收入同比增速(1Q14A-3Q19A)

资料来源:公司公告,天风证券研究所

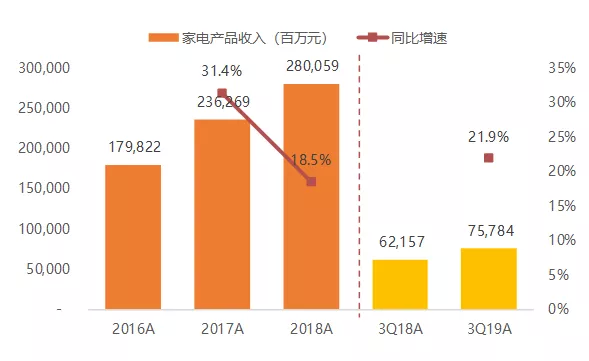

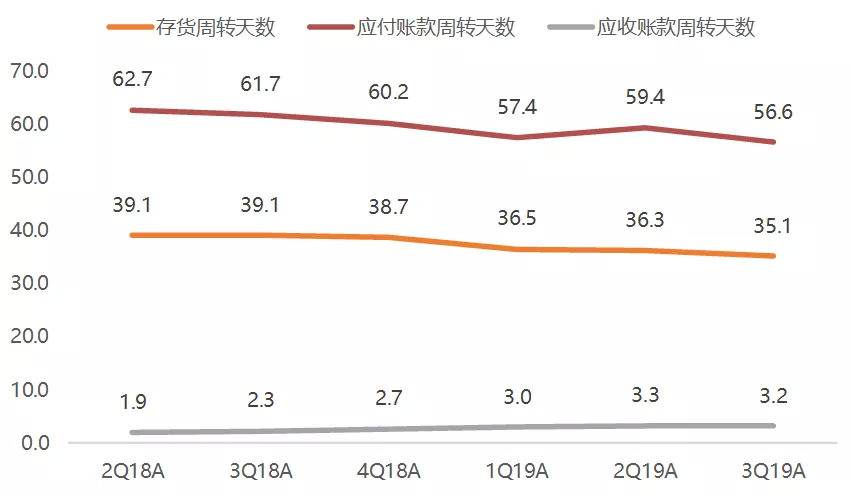

本季度京东自营电商净收入同比增长26.6%至1,188.5亿元。其中:家电产品收入同比增长21.9%至757.8亿元,日百产品收入同比增长35.7%至430.7亿元。从公司主要运营指标来看,本季度公司存货周转天数环比降低1.2天至35.1天,应付账款周转天数环比降低2.8天至56.6天,应收账款周转天数环比降低0.1天至3.2天。

图2:京东单季度自营电商净收入(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

图3:京东家电产品收入及同比增速(2016A-2018A;3Q18A vs. 3Q19A)

资料来源:公司公告,天风证券研究所

图4:京东日百产品收入及同比增速(2016A-2018A;3Q18A vs. 3Q19A)

资料来源:公司公告,天风证券研究所

图5:京东主要运营能力指标(2Q18A-3Q19A)

资料来源:公司公告,天风证券研究所

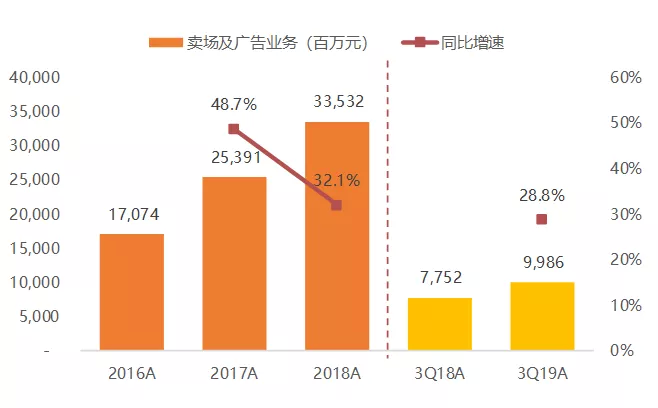

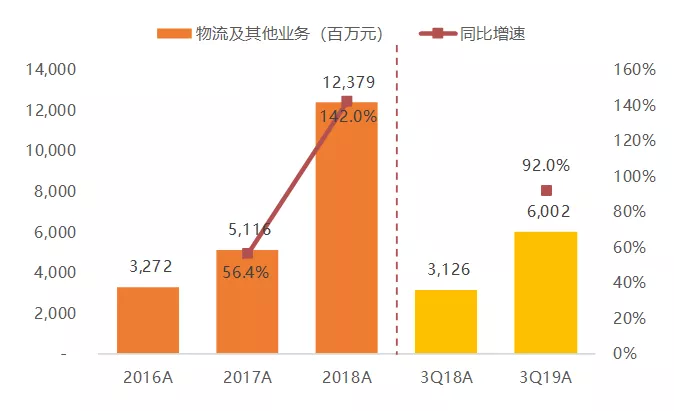

本季度京东服务及其他收入亦保持增速回升,本季度同比增长47.0%至159.9亿元。其中:卖场及广告业务增长28.8%至99.9亿元,物流及其他业务同比增长92.0%至60.0亿元。

图6:京东单季度服务及其他净收入(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

图7:京东卖场及广告业务、同比增速(2016A-2018A;3Q18A vs. 3Q19A)

资料来源:公司公告,天风证券研究所

图8:京东物流及其他业务、同比增速(2016A-2018A;3Q18A vs. 3Q19A)

资料来源:公司公告,天风证券研究所

京东零售业务盈利能力持续提升。本季度京东零售业务运营利润率同比提升1.1pct至3.3%,相较1H19提升0.5pct,利润率进一步提升。随着物流前期投入逐步减少,规模经济效益下物流使用效率与人员效率有所提升,京东零售业务的盈利水平有望延续上升趋势。

图9:京东零售业务运营利润率(2015A-2018A;3Q18A vs. 3Q19A)

资料来源:公司公告,天风证券研究所

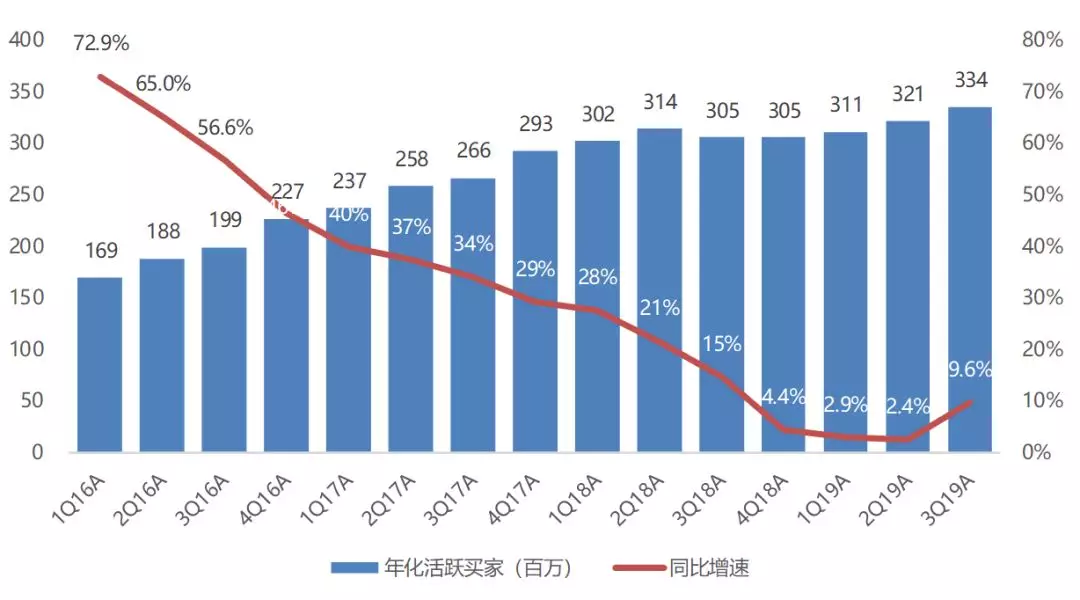

用户增长拐点初现,净增用户实现近7个季度新高。本季度京东年化核心活跃买家达到3.34亿,同比增长9.6%,增速相较上季度的2.4%首次回升;单季度实现买家环比净增1,300万,是过去7个季度最高的单季度增量,其中超过70%新用户来自于下沉城市。

图10:京东活跃买家数量(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

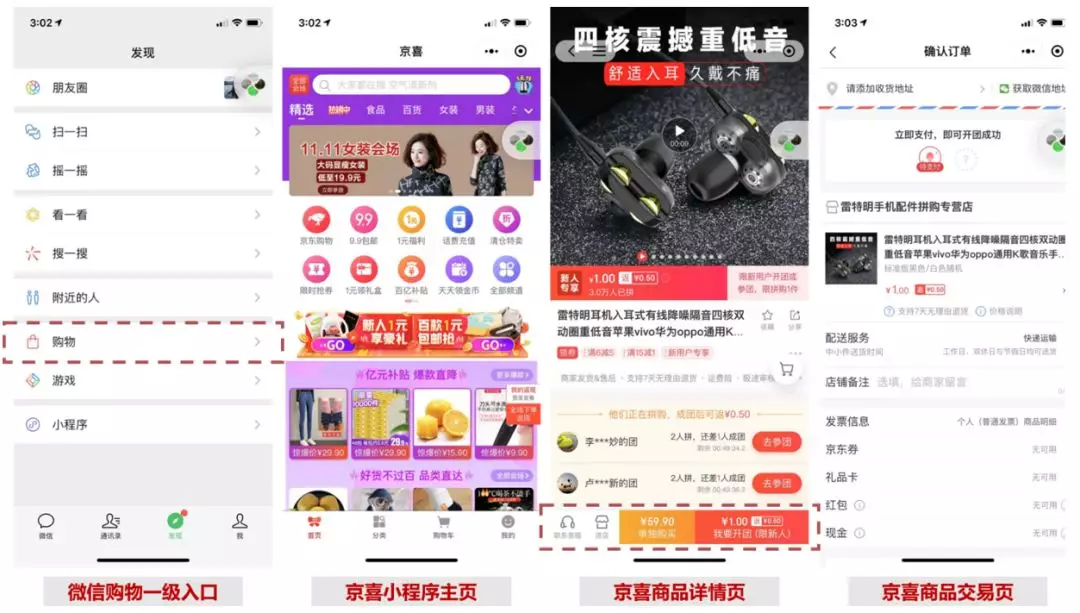

借助社交玩法下沉组合拳,京东用户增长驱动隐现。京东从2014年开始尝试,逐步加码社交电商。主打“物美价廉”和“拼购”的京喜自10月接入微信一级入口,在拓展下沉渠道,释放增长潜力。京东超新星计划主打“私域流量”与“社群”,旗下包括“芳香社交电商”、“京小哥”、“京小服”、“京小家”、“云店”等小程序。作为京东发力下沉市场的主力产品,京喜和超新星计划有望成为用户增长的主要驱动力。双11期间,京喜新用户中约75%来自于下沉城市,约55%的用户为女性。双11全天京喜销售1.01亿件商品,近七成的用户来自三至六线城市,六线城市占整体用户近三成。自10月31日京喜接入微信一级入口后,11月11日当天下单量峰值环比切换前一周(10月24-30日)日均增长400%,新增用户数环比9月日均增长747%。京东超新星计划总成交额将近7亿元,总订单量超过400万单。

图11:京东社交产品上线重要时间节点

资料来源:亿邦动力网,天风证券研究所

图12:京喜购物流程截图

资料来源:微信APP,天风证券研究所

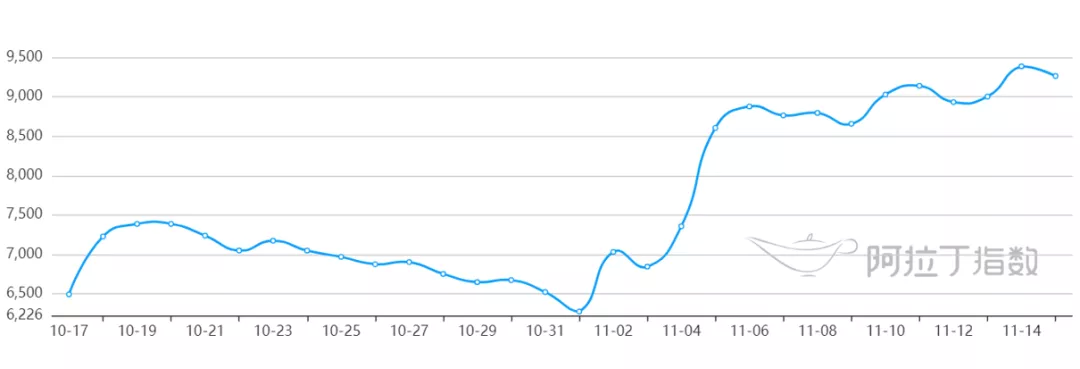

图13:京喜小程序阿拉丁指数(2019年10月17日-2019年11月15日)

资料来源:阿拉丁指数,天风证券研究所

图14:京东社交玩法产品矩阵

资料来源:京东官网,联商网,天风证券研究所

双11大促成交额增速回升,京东增长潜力仍存。此次双11,京东最终成交额达2,044亿元,同比增长27.9%,增速同比去年双11、环比今年618皆有所回升,双11当天成交额达731亿。此次双11增长主要来自于下沉城市用户对家电、智能手机品类的消费以及个护产品在新用户群体中的热销。具体到各品类,家居用品累计卖出超3000万件;钟表类目11月1日至11日期间总销量突破100万只;新车成交额同比增长318%;京东房产线上服务咨询量同比增长7倍。

图15:京东双11和618促销成交额及同比增速(2017A-2019A)

资料来源:公司公告,新浪财经,天风证券研究所

2.财务及运营数据

2.1. 财务分析

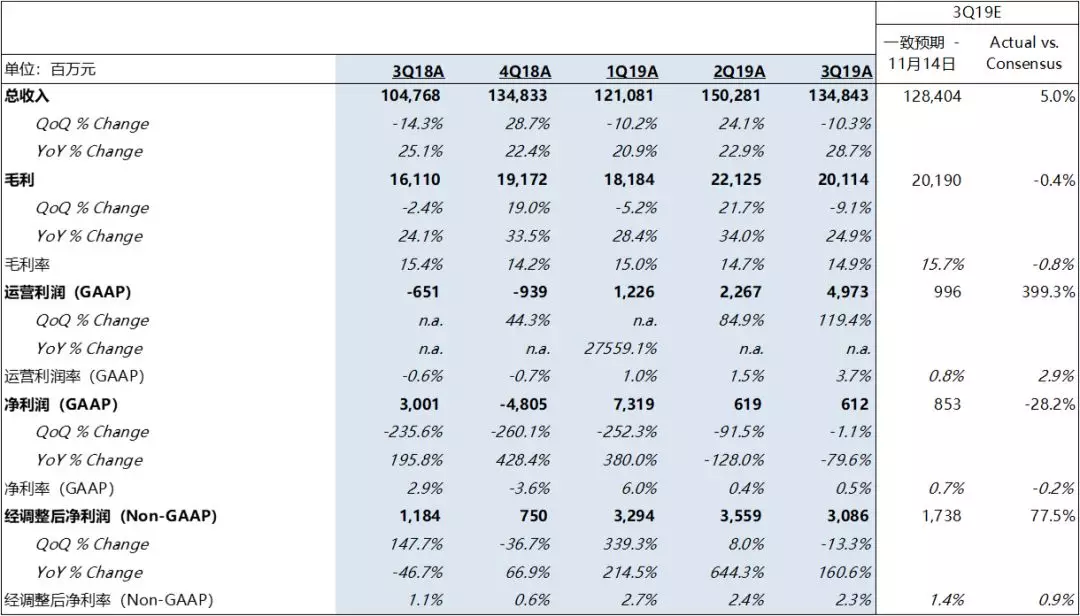

收入:3Q19A收入为RMB1,348.4亿元,同比增长28.7%,环比减少10.3%,高于指引中值5.3%,高于市场预期5.0%;

自营电商收入为RMB1,188.5亿元,同比增长26.6%,环比减少11.0%,占总体收入88.1%;

服务及其他收入为RMB159.9亿元,同比增长47.0%,环比减少4.6%,占总体收入11.9%;

图16:京东单季度总体净收入(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

毛利率:3Q19A为14.9%,同比降低0.5pct,环比提升0.2pct;

图17:京东单季度毛利及毛利率(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

运营费用率:3Q19A为13.4%,同比降低2.5pct,环比提升0.2pct;

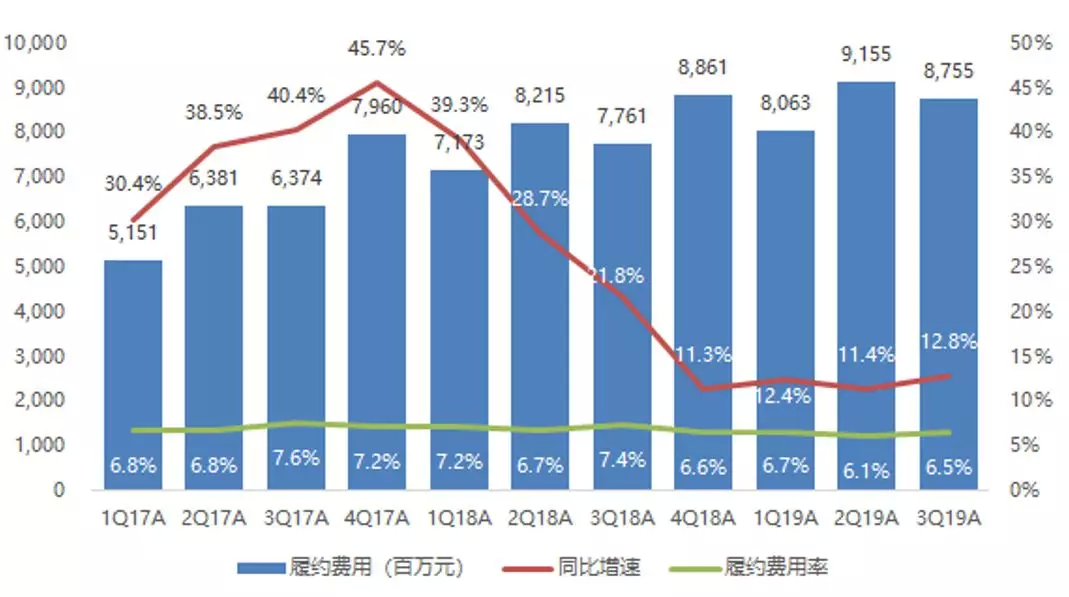

履约费用率为6.5%,同比降低0.9pct,环比提升0.4pct;主要由于规模效益下仓储使用率和人员效率提升带动;

图18:京东履约费用及费用率(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

营销费用率为3.3%,同比降低0.6pct,环比降低0.4pct;

图19:京东营销费用及费用率(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

研发及内容费用率为2.7%,同比降低0.6pct,环比提升0.2pct;

图20:京东研发费用及费用率(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

管理费用率为1.0%,同比降低0.3pct,环比提升0.1pct;

图21:京东管理费用及费用率(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

运营利润:3Q19A为RMB49.7亿元,环比增长119.4%;运营利润率为3.7%,同比提升4.3pct,环比提升2.2pct;

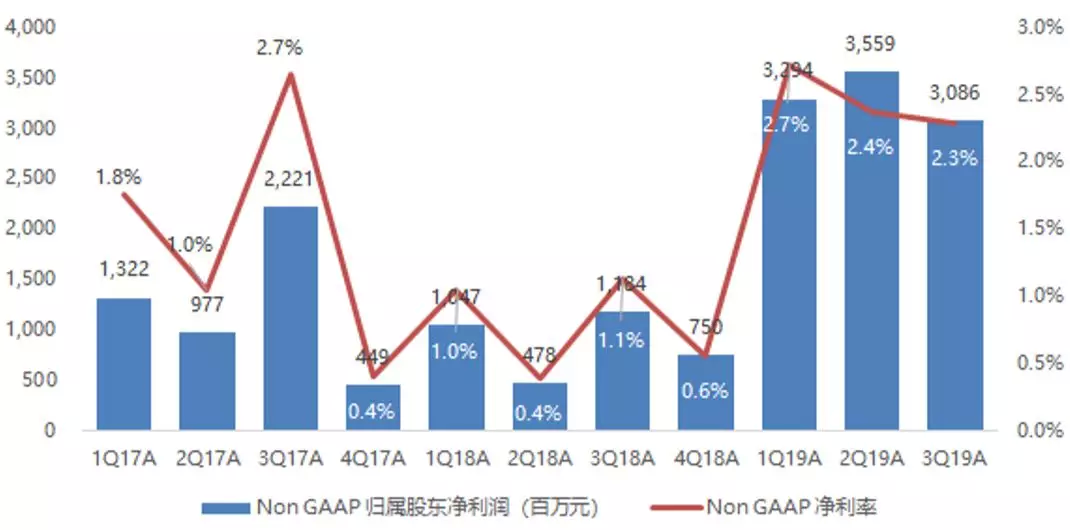

经调整后归属股东利润(Non GAAP):3Q19A为RMB30.9亿元,同比增长160.6%,环比减少13.3%,高于市场预期77.5%;调整后归母净利率为2.3%,同比提升1.2pct,环比降低0.1pct;

图22:京东单季度经调整后归属股东净利润(1Q17A-3Q19A)

资料来源:公司公告,天风证券研究所

现金及现金等价物:截至2019年9月30日,京东账上共持有现金及现金等价物、限制性现金及短期投资约RMB592亿;

收入指引:4Q19E收入指引为RMB1,630-1,680亿,同比增长20.9%至24.6%,指引中值高于此前市场预期1.6%。

图23:京东实际业绩与一致预期(3Q19A vs. 3Q19E)

资料来源:公司公告,天风证券研究所

2.2. 运营数据

活跃买家数:核心活跃买家达到3.34亿,同比增长9.6%,环比净增1,300万,其中超过70%新用户来自于下沉城市;9月移动端MAU同比增长36%;

京喜:双11期间京喜新用户中约75%来自于下沉城市;约55%的用户为女性;

京东健康:A轮融资估值约70亿美元;

平台商家数:2Q19达到25万,环比净增3万。

3.投资建议

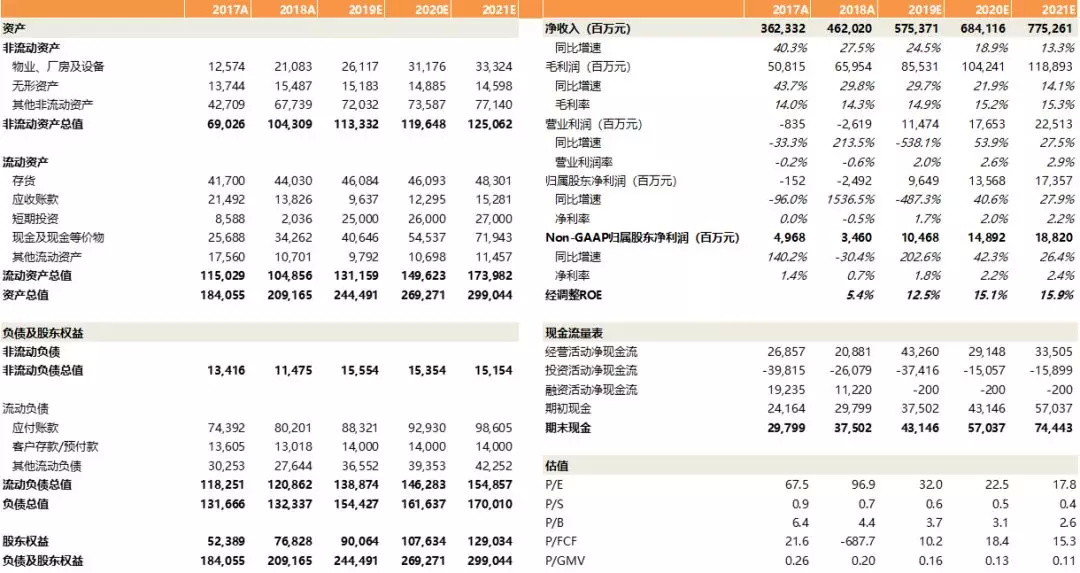

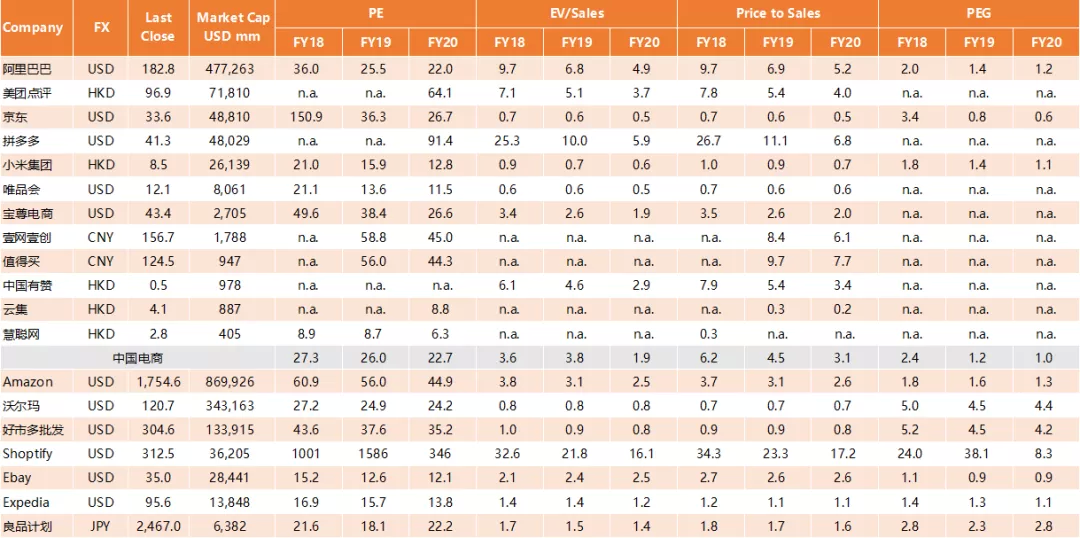

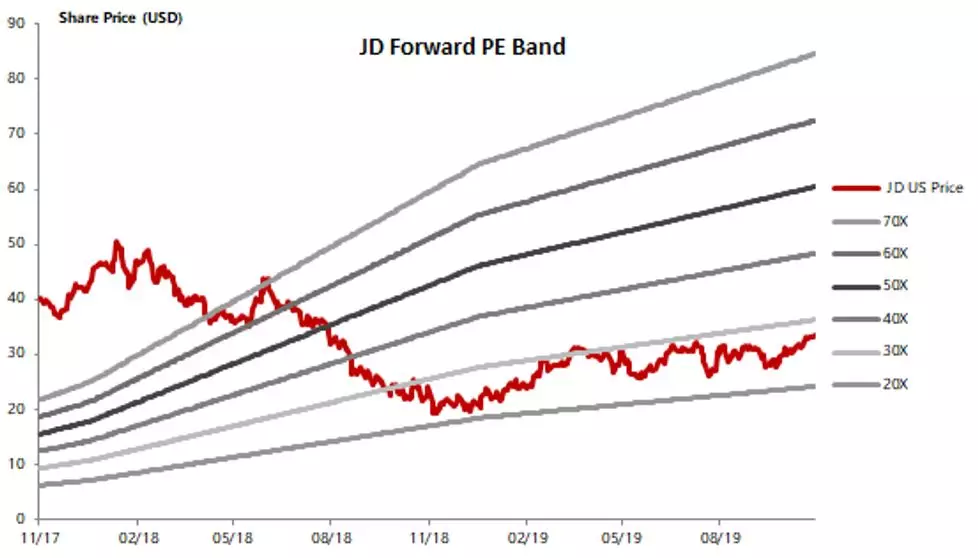

我们预计2019-2021年公司调整后归母净利润将达到104.7亿元/148.9亿元/188.2亿元,分别同比增长202.6%/42.3%/26.4%,对应当前市值的市盈率分别为32.0x/22.5x/17.8x。考虑到公司收入增速环比回升、以京喜为主的社交玩法产品组合拳式渠道下沉以及在降本提效下盈利能力的持续改善,我们认为京东的合理市值为600亿美元,对应2020年28x P/E,相较当前478.5亿美元市值仍有近25.4%的提升空间。

图24:京东未来三年盈利预测

资料来源:公司公告,天风证券研究所

图25:全球主要电商公司估值对比-按照Bloomberg一致预期

资料来源:天风证券研究所

图26:京东Forward PE Band

资料来源:天风证券研究所

(编辑:刘瑞)