本文源自微信公众号“EB传媒互联网”。

01分析师观点

一、策略观点

从政策经济周期的角度看,对于市场风格变化而言,风险溢价的变动可能发挥着重要作用。当风险溢价上升时,市场风格偏向于大企业,反之则偏向于小企业。这样一个特征事实背后,可能来自于风险溢价对大小企业盈利能力的不同影响。考察了上证50、沪深300、中证500和中证1000剔除金融之后的资产负债率和财务费用/息税前利润。基本上越往中小企业方向走,资产负债率越低,财务费用占息税前利润的比重越重。即便是从有息负债的角度看,以财务负担衡量的中小企业财务压力也是较大企业重的。其中原因很大程度上来自于中小企业获取信贷资源的成本较高,也就是风险溢价的作用。

过去三年以来,中国风险溢价进入了持续上升通道,背后是去杠杆的推动。在2015-2016年间,中国非金融企业部门的宏观杠杆率达到顶点,之后转而下降,与此同时,风险溢价也基本上在同一时间开始转而向上,市场风格开始明显转向大市值股票。在“大博弈催化政策再调整”的逻辑下,“去杠杆”逐步向“结构性去杠杆”转变,尤其是在去年年底的中央民企工作会之后,以10年期AA-企业债衡量的风险溢价有见顶回落的迹象,但在今年5月底包商银行事件的冲击下,风险溢价一度高位上行。

展望下半年,从政策经济周期的角度看,伴随着前期央行与商业银行扩表滞后影响的体现,预计下半年政策引导无风险利率下行的效果有限,在由“数据弱、政策松”走向“数据强、政策松”的过程中,“政策松”的含义将主要体现为风险溢价的下降或保持在低位。尤其是在经过年中包商银行事件的非正常扰动之后,三季度风险溢价冲高回落的概率较大;与此同时,在中美尚未正式签订阶段性缓和协议之前,预计“大博弈催化政策再调整”的逻辑不会轻易变化,也有助于三季度风险溢价下降。年底伴随着中国经济暂时企稳、大博弈阶段性缓和的态势进一步确认,届时有可能继续出清金融风险,风险溢价有可能再次提升。综合来看,认为下半年总的来看,中小创的赢面可能更大一些。

目前看,这一逻辑仍在持续兑现中,继续在风格上看好中小创,从风格的角度建议多关注估值低、弹性大的传媒板块。

二、传媒板块

8个字概括对于整体板块的观点:传媒牛,刚刚才开始。

一)首先解释传媒牛,旗帜鲜明从三个方面看多。

1、政策,已到政策底。来自于媒体政策边际放松的预期,认为四季度整体媒体政策将逐渐改善,看到前期无法撤档电影开始上映是一个放松的信号。2020年为实现小康目标和文化产业发展的目标,也与产业人士交流过,均认为未来一年播出环境将变宽松并伴有更多产业政策推动行业高质量发展,在此背景下,认为压制行业的最主要因素之政策已到政策底,未来无需过度担忧政策“紧”;

2、基本面及估值,基本面改善需1-2个季度。认为由于传媒板块的商誉仍有千亿且部分公司商誉规模仍然较高,不排除未来部分公司或在2019年报期间进行商誉减值的可能,但由于去年板块已进行了大规模集中商誉减值,未来会是板块局部及个别公司的减值,但需要警惕的是其中部分公司的存货减值风险。整体而言,行业的基本面改善仍需1-2个季度;的观察窗口是1月份业绩快报。估值方面来看,龙头公司比较便宜特别是游戏板块,明年估值不到20倍。

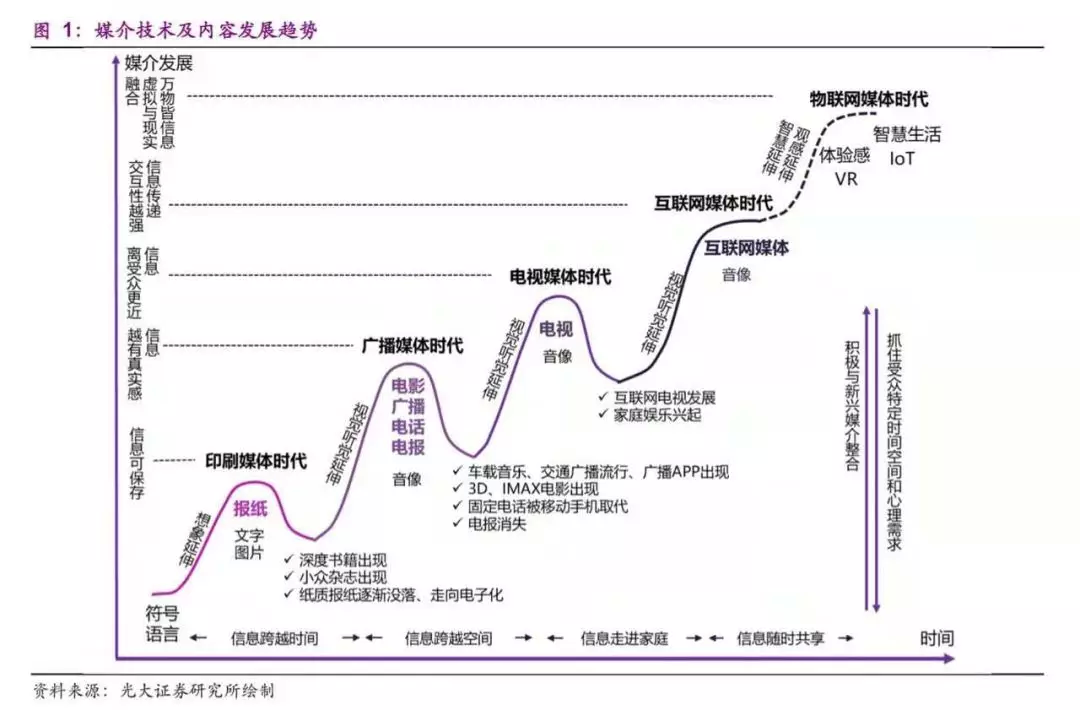

3、技术、5G+科技对整个板块未来的影响。必须极其重视5G+科技等技术发展推动传媒历史性大机遇。都知道马斯洛模型,随着中国经济的发展,最基本的需求已被满足,未来将追求精神层面的需求,年度策略也提到文化娱乐的机会将持续繁荣。也看到经历了印刷媒体、报纸媒体、电视媒体、互联网媒体、也经历了3G 4G时代,看到每一个时期技术的发展将带领传媒发展进入体验、需求升级的新机会。从3G到4G 4G到5G技术进步将驱动娱乐内容体验和消费的升级,让行业的规模上一个新的台阶。2020年5G将正式大规模投入使用,运营商也正式发布5G套餐,5G+的内容应用需求才是非常明确的大机会。

二) 一切才刚开始,这不是昙花一现,也不只是一日游的游戏的机会。目前是以云游戏为催化剂,推动整体游戏板块/传媒板块的上涨和估值的提升。

认为传媒板块未来的行情演绎将分为三个阶段。

第一阶段是传媒小票及游戏公司的估值修复。目前许多龙头公司估值20倍以下。

第二个阶段,围绕着5G+应用,确定龙头,后面有第二阶段板块龙头的行情。其中游戏、视频龙头公司可能成为5G+应用的核心的龙头推荐。

第三个阶段,扩散到整个传媒板块及板块估值的整体提升。目前许多龙头公司估值普遍明年在20倍以下,相较于整体TMT比如电子通信来说,估值还有很大的提升空间。

总结:旗帜鲜明的看多,2020传媒牛。认为传媒已到政策底, 5G等科技行业发展将推动媒体行业的新一轮革命性升级即行业的历史性机遇,唯一的市场所担忧的行业基本面改善只是时间问题,若等待基本面最底部或将错过最佳配置时间,而伴随着技术面如5G到来即相关内容应用的实现,将催化未来板块或将迎来整体的估值提升。

三)最后推荐顺序:围绕着5G+应用,而带来最先受益的游戏、视频公司和板块机会里关注细分龙头的估值修复及提升。

推荐和关注的标的分别是:

游戏:完美世界,关注三七互娱、世纪华通、吉比特、港股的腾讯控股(00700)。

视频:芒果超媒、新媒股份。

关注细分龙头:奥飞娱乐、视觉中国、分众传媒、中信出版等。

三、游戏行业变化

游戏行业,看到三个趋势很明显:第一是行业集中度提升,第二是内容的精品化,第三是内容出海。三个趋势指向一个结论:能够长期成长、值得重点配置的只有头部大公司,小作坊的空间会越来越受到挤压。

第一,行业集中度提升:三季度移动游戏行业整体增速降到8%,因此只要收入增速超过行业增速的游戏公司,都在挤压其余同行的生存空间。

第二,内容的精品化。19年下半年以来,每个月的版号只有不到100个,每一个版号都弥足珍贵不容闪失,倒逼内容精品化;而精品化的能力需要非常长期的培养,因此很多积累不够的小公司会死。

第三,内容出海。国内的手游市场增速下一个台阶,今年以来跟踪的头部游戏公司全部明确开始释放大规模出海的信号,既没有好内容也没有渠道的公司抓不住这个机会。

因此,落实到标的上,重点关注两个大市值龙头完美世界和三七互娱。

完美世界是深度覆盖并且底部推荐的公司,三个基本面要点:第一,最近上线的《我的起源》是腾讯近年最后一个S级游戏,最高级别资源支持,上线后口碑和数据都很好。第二,看明年,公司会有3-4款S级和准S级产品上线,明年40-50%的流水增长确定性较高。第三,长期来看,公司的内生增长预计在20-30%之间,以目前的估值水平持有既有安全垫又有向上弹性。

三七互娱说三个亮点:第一,公司的买量发行模式并不low,甚至已经形成了很高的壁垒,没有相近体量的老二,对流量方和内容方的议价权在不断增强。第二,公司的自研能力值得市场重新认识。原来的研发负责人胡总接了股权转让,并且进入集团决策层,公司的研发地位空前提高,并且经形成了1200多人的研发团队,向更多游戏品类开拓。第三,明年20-30%的增长确定性很高,长期发行和研发两块的收入增长都是大概率事件,目前的配置逻辑跟上面说的完美世界相似。

对如上总结,行业的三大趋势,集中度提高、精品化、出海,都是有利龙头大公司的,重点推荐完美世界,重点关注三七互娱,两个公司成长路径明确,估值便宜,既安全又有弹性。

02专家观点

一、云游戏国内外发展的阶段

国内的云游戏与海外有所区别,目前主要形式是手机游戏云服务化。海外的3A级大作运行在X86服务器+Nvidia显卡配置上,国内处在过渡阶段,即“现有服务后升级”。2018年索尼公布一组数据,月活用户最高的游戏有50%的用户使用云游戏方式接入服务,而Switch用户使用云游戏方式的比例更高。过去需要下载游戏本体(如15-25G)才能运行游戏,但云游戏所需下载的容量小很多(如40M)。国内不是以PC+ARM+Nvidia架构为主的主要原因有以下几点:第一,国内目前拥有的海外3A级别作品的版权较少;第二,进口游戏产品审核与审批版号制度下游戏需求仍较小。

2018年,动视暴雪(ATVI.US)、微软(MSFT.US)、AMD(AMD.US)、EA(EA.US)等公司宣布未来十年转向云游戏的战略,PS5、Xbox2会成为最后一代主机。2019年,海外云游戏正式启动,以Google为代表的。国内方面,目前运营商是主要推手,此外一些公司也有技术准备,其中腾讯是准备最充分的,看好腾讯在3-5年内成为云游戏最大收益者。在运营商之后,手机厂商会成为重要发力点。此外,视频平台的交互内容可以看作是云游戏的一种形式。云游戏除了上述两种主要形式,现在和华为正在研发ARM服务器+AMD显卡渲染的架构,并且成本更低、效率更高。

二、云游戏与传统游戏区别

云游戏与传统游戏有几点核心区别。第一,不用安装,可以直接启动。第二,云游戏机制下,手机更像是一个手柄,计算都由云端完成。在云游戏技术架构下,可以同时容纳几千、上万、甚至百万级的用户。第三,对于云游戏,整个互联网都是接口,如社交平台。因此,未来的游戏推广上会有很大变化,可以更自由的引用、推广以及增强玩家之间的互动。第四,内容制作商会开发之前不太接触的题材,如大型沙盒题材、宇宙星际题材。第五,云游戏机制能更好地排除外挂。总结游戏技术和机制的变化,游戏有更长的周期性,更开放的系统带动游戏内的交易平台,更低的用户获取成本。

三、云游戏的展望以及需要解决的问题

展望云游戏的未来有几点。第一,由于云游戏对带宽的消耗,运营商因可以成本内化而具有优势。第二,随着5G发展中后期,8K分辨率、120Hz刷新率的高清屏幕技术实现,主流设备由手机转为眼镜。第三,从运营机制来看,云游戏运营特性有可能回归过去的特征,即一款游戏支撑公司的长期利润。第四,云游戏机制容易与区块链机制结合,例如游戏内道具形成游戏外的虚拟资产并可进行交易,为长期上提供更大的运营空间。

目前的云游戏市场环境有几个问题。第一,效率低下,单位服务成本较高。第二,如何推动原生云游戏的开发,主要针对云计算效率的提高,节省传输成本。

03Q&A

Q1:云游戏不同阶段对应的市场规模?

A1:国外有个预测是到2025年全球游戏市场达5000亿人民币,个人预测中国占2000至2500亿人民币。目前中国游戏市场占全球游戏市场的百分之二三十,考虑中国消费能力上升、5G规模快速提升等,2025年中国可能占全球游戏市场50%,而那时云游戏的收入会等于今年手游+端游+页游的收入总和。

Q2:云游戏的实现方式是有线还是无线?明年5G硬件条件的配合程度?

A2:云游戏对有线、无线没有要求,只对传输质量有要求,例如延时。

云游戏的实现实际上4G就已经能实现,只是效果比较差。此外云游戏要求的配置较低,只需能解码图像即可。但是4G的延时过高,因此5G能提供更好的用户体验。

Q3:云游戏与其他游戏的研发技术差别?端游云化的技术壁垒?

A3:首先,推广方式不同,可以使用社交平台进行推广,需要解决最大化推广问题。 第二,需要通信与网络短的优化,降低传输成本。第三,云游戏适合的类型题材(如沙盒、宇宙世界观等)不同,因此对游戏团队的开发有新要求。

端游云化的技术壁垒主要在于优化传输技术,降低传输成本。

Q4:运营商未来在云游戏产业链中的角色?

A4:运营商的传输系统在云游戏中是非常重要的,若是游戏平台能和运营商合作,内容成本将会大幅降低。未来运营商的商业模式可能会从目前的带宽、流量包模式转化为内容套餐模式。

(编辑:宇硕)