智通财经获悉,近日成安控股有限公司(以下简称“成安控股”)向港交所递交创业板上市申请。丰盛融资为独家保荐人。集资额拟用于进一步改良机器;加强人力资源;储备更多资本亿满足潜在客户对履约保证的要求;处理融资租赁负债以及租借额外的货仓。

资料显示,成安控股是一家以香港、澳门为基地提供混凝土拆卸工程的分包商,主要是通过采用各种方法(例如钻取土芯、切割及钳碎等)移除混凝土结构及拆卸整个结构物或建筑物的混凝土块或组件。

截止2014年及2015年12月31日止年度,成安控股收益分别约为1.17亿港元(单位下同)和1.2亿,年增长率为2.5%;毛利润约为3230万和3810万。而截至2015年6月31日及2016年6月31日止前六个月,其收益分别约为 5110万和6070万,增长率为18.8%。

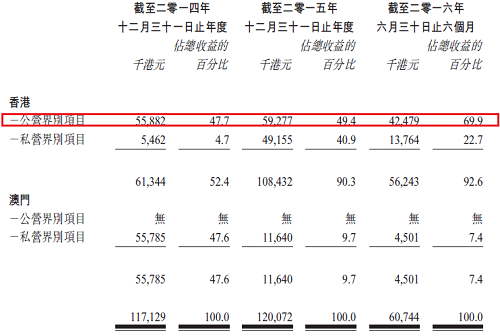

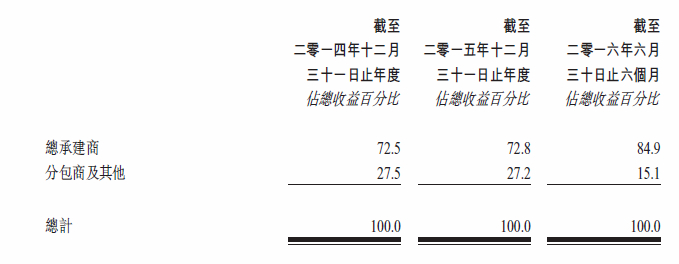

在业绩纪录期间,成安控股的大部分收益来自香港公营界别项目(即政府或法定机构雇用总承包商的项目),分别占2014财年和2015财年总收益的47.7%和49.4%;同期来自香港私营界别项收入的总收益百分比为约4.7%和40.9%;其余部分为澳门私营界别项,约47.6%和9.7%。截至2016年6月31日止前六个月,成安控股的大部分收益同样来自香港公营界别项目,约为69.9%。

(成安控股往期业绩纪录)

智通财经获得的资料显示,香港混凝土拆卸工程行业竞争十分激烈。根据据国际咨询机构益普索报告,尽管香港的混凝土拆卸工程行业的总产值由2012年约8.93亿增长至2015年约15亿,复合年增长率约11.1%。但截至目前,其注册混凝土拆卸工程服务供应商就多达120家。这无疑给成安控股带来较大的竞争压力。

事实上也如此,成安控股在行业竞争压力之下,十分依赖前五大客户。截止2014年及2015年12月31日止两个年度各年及截止2016年3月31日止三个月,五大客户占成安控股总收益分别约86.2%、59.8%及77.1%。

由于成安控股一般不会与任何大客户订立长期合作契约,高度集中的客户,未来也极易给公司的财务状况造成风险。

(往期业绩纪录所获工程项目数)