本文来自微信公众号“Dots机构社区”。

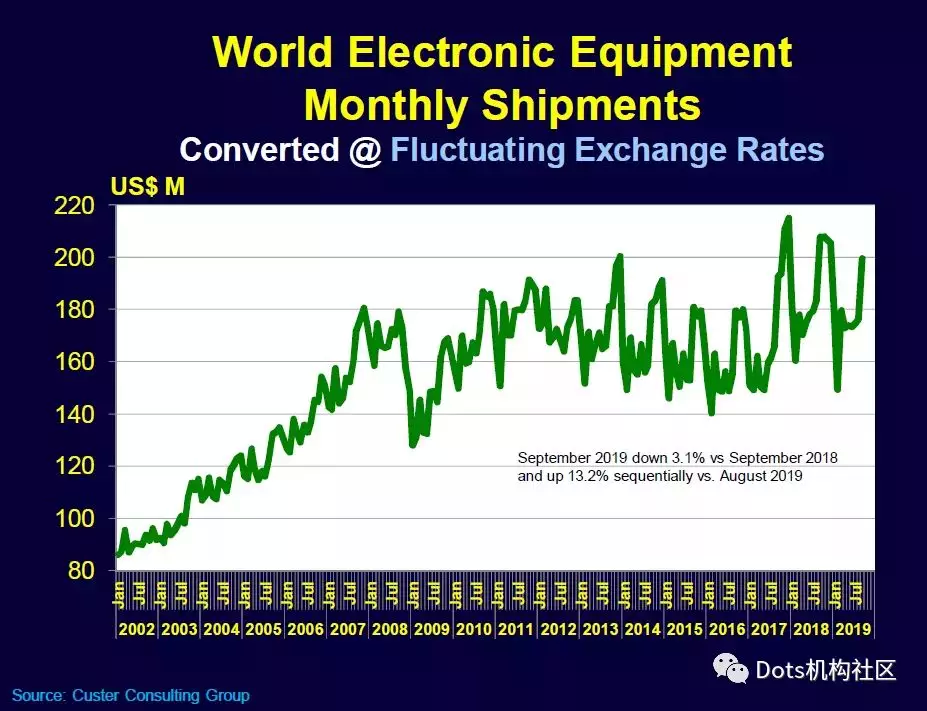

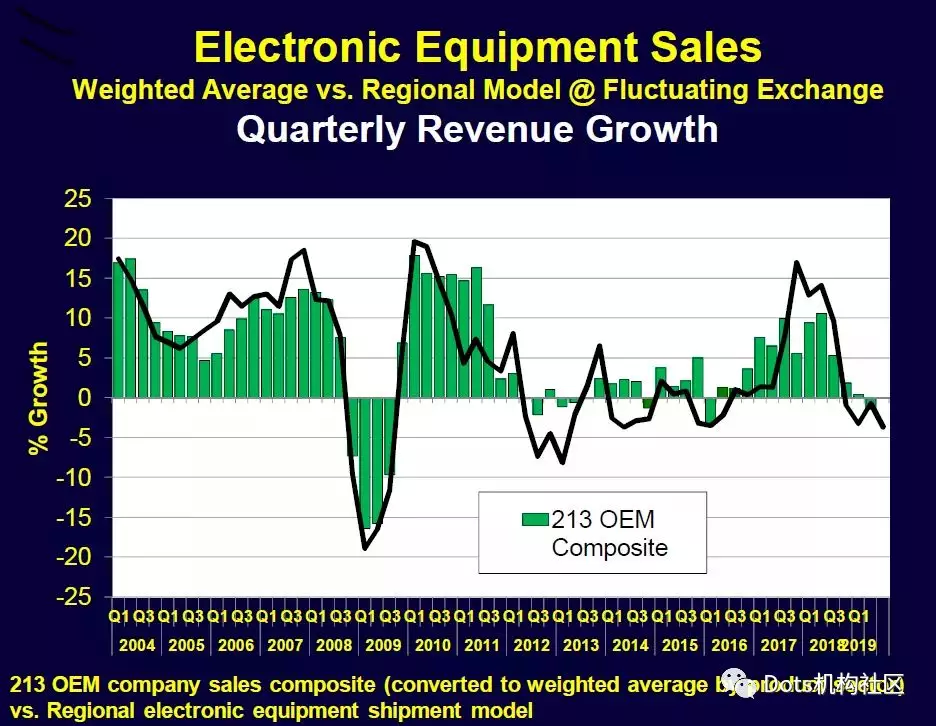

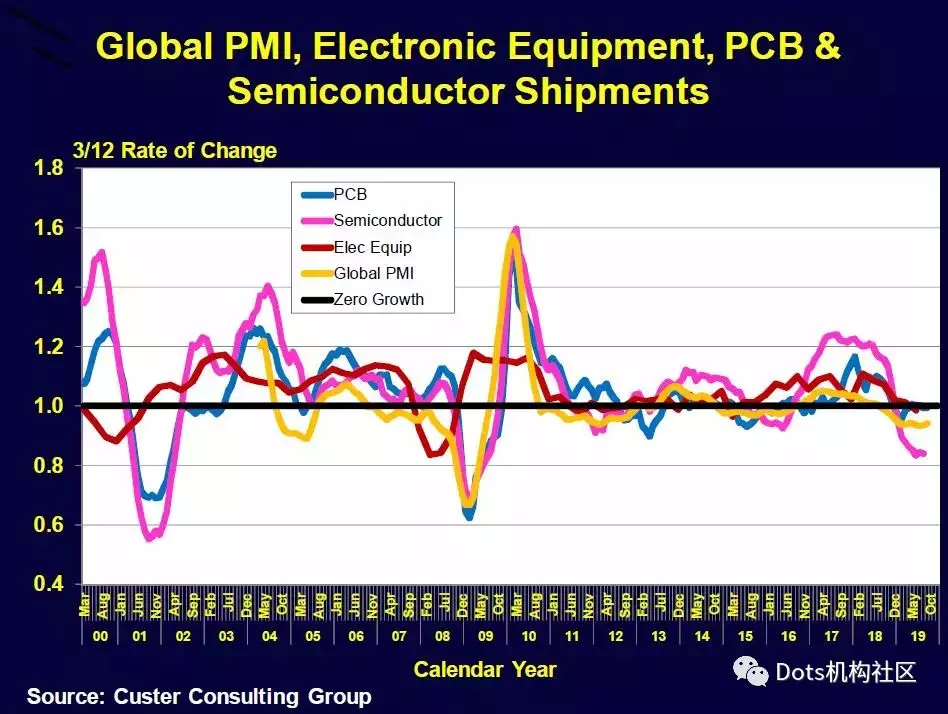

根据Custer Consulting Group公司所收集的地区与企业数据所得出的最新统计显示(截至9月份),全球电子设备出货量在三季度出现正常化的季节性上升迹象。但同比去年增长依然略显疲软。根据初步数据,2019年9月全球电子设备销售较2018年9月下降3.1%,但较2019年8月上升了13.2%(下图)。

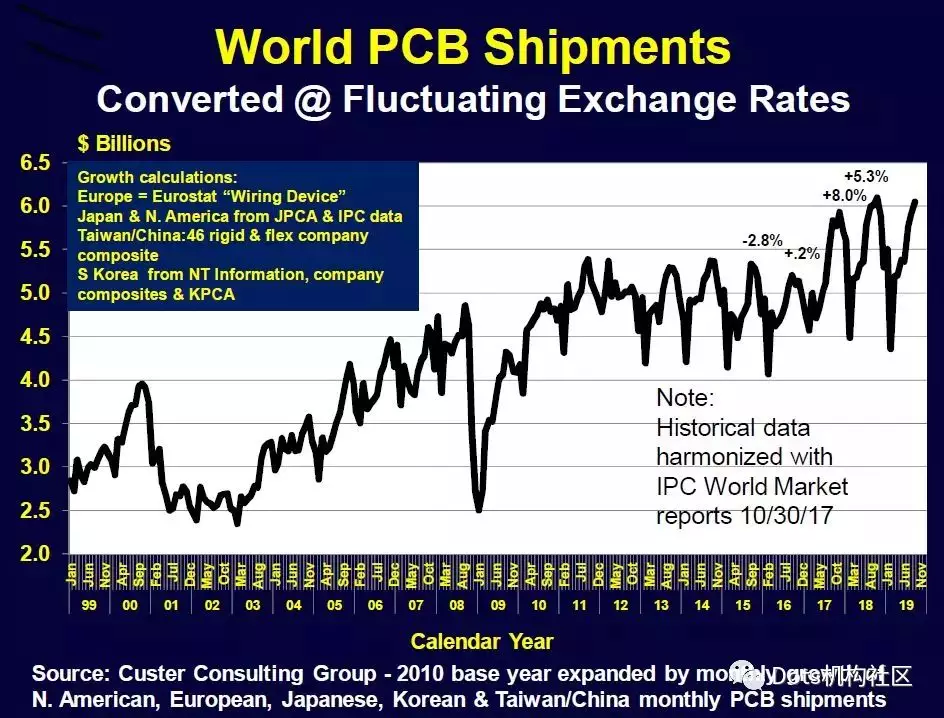

全球PCB出货量也证实了第三季度所经历的季节性增长,但尚不清楚是否会达到2018年的峰值(下图)。

季节性上涨与复苏的差距

收缩在拐角的半导体

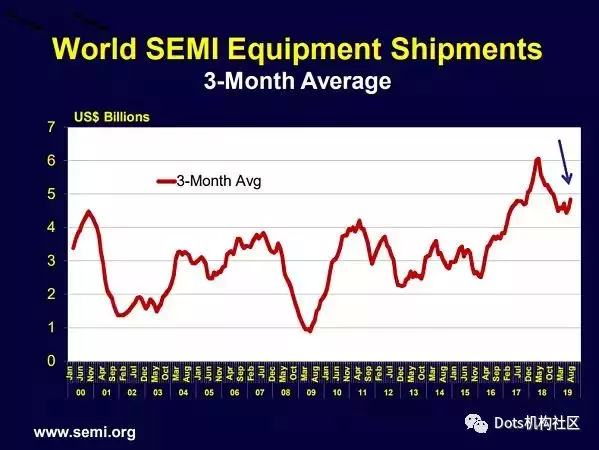

半导体设备销售也处于转折点

恢复平衡的PMI指标

然而,国际货币基金组织(IMF)在其10月最新更新的全球预测报告中再次下调经济增长预期。IMF指出,贸易环境将使全球经济增长降至10年前金融危机以来的最低水平,全球商业环境仍非常脆弱,世界经济同步放缓,前景堪忧。

“全球经济正在同步放缓,我们再次将2019年的增长率下调至3%,这是全球自金融危机(2008-09)以来最慢的增速,较2019年4月份的世界经济展望预测再次下调0.3个百分点。预计到2020年,经济增长率将回升至3.4%(该数据同样与4月份预测相比下降了0.2个百分点)。”

四季度:最是乍暖还寒时

回到元器件方面,分析机构VLSIresearch也肯定了三季度回暖的事实,并认为目前半导体已跳出冰冻期,逐步回暖,4季度半导体的销售表现将有所好转,但仍不稳定。

根据VLSIresearch的半导体周报显示,与第三季度第一周相比,2019年第四季度的第一周开局表现强劲,已实现连续12周W/Q增长,这是自2017年以来从未出现过的情况,元器件的价格也有所提振。

但进到十月的第二周,情况又有所逆转,一改先前的增长态势。除逻辑器件是唯一保持积极的产品外,DRAM、NAND、汽车电子都表现欠佳。

在第三周,半导体市场继续回暖势头明显:与上季度同期相比继续上涨,但依然低于去年同期,随着行业的回暖和供应过剩状况的改善,复苏趋势正在蔓延。

或许是在假日效应的带动下,10月的最后一周,非内存市场的平均销售价格上涨,带动半导体市场继续增长。由于DRAM的过剩,Memory仍表现不佳,但伴随着市场环境的改善,总体看来2019年第四季度半导体供需将继续改善。

进到11月, NAND和DRAM开始从大跌中复苏。模拟与被动器件、汽车件也扩大了周涨幅。

可能推动2020年复苏的几大增长点

2020年,智能手机开始复苏

在经历2019年的出货下跌后,市场预计智能手机的出货量将在2020年开始复苏。

据Digitimes Research估计,在2019-2024年的5年预测期内,受新兴市场对入门级智能手机的替代需求和5G网络商业化的推动,全球智能手机出货量预计将以3.8%的复合年增长率增长。智能手机出货量将在2020年开始复苏,并在2022年有望达到15亿部以上,2024年有望达到16亿部。

虽然5G并未在2019年带给智能手机太多惊喜!按DigiTimes Research的估计,2019年,支持5G的智能手机出货量将不足1000万部。

但在2020年将增长近20倍至1.75亿部。随着5G网络的日益普及和相关5G服务的普及,5G手机的价格将在预测期内继续下降,并最终在2024年将5G机型的比例提升至全球智能手机出货量的近50%。

持相似观点的机构不在少数,Strategy Analytics也认同:2020年5G手机的销量将飙升。

Strategy Analytics在一份最新发布的报告中预测,尽管2019年开局乏力,5G仍具备良好的起飞条件。一旦价格下跌,2020年5G网络建设规模扩大,增长将是迅速的。

Strategy Analytics同时估计,2019年销售的手机中,5G设备将不到1%,但2020年这一比例将增长至近10%。到2025年,5G手机销量将超过10亿部。

服务器市场库存消化也接近尾声

另据DigiTimes Research的数据表明,由于客户库存水平较高,服务器行业2019年表现疲弱,但随着客户库存消化接近尾声,预计2020年全球服务器出货量将同比增长5%左右。

根据DigiTimes Research最新的5年服务器预测报告,驱动服务器市场从2019年到2024年的主要因素有三个:越来越多的企业开始推动数字化转型,人工智能应用越来越受欢迎,云数据中心公司正热切地推广混合云系统。

预计从2023年开始,5G数据传输量的激增也将提振服务器需求。

DigiTimes Research的数据显示,从2019年到2024年,全球服务器出货量的复合年增长率将达到6.5%。着眼于潜在的需求,微软、亚马逊网络服务(AWS)、谷歌和Facebook都计划在全球建立新的数据中心。

智能家居发力2020

据Strategy Analytics统计显示,2019年消费者在智能家居相关硬件、服务和安装费方面的支出将达到1030亿美元,到2023年将以11%的复合年增长率增长至1570亿美元。

根据《2019年全球智能家居市场》(2019 Global Smart Home Market)报告预测,2019年,设备支出将占总支出的54%,即550亿美元,到2023年将以10%的复合年增长率增长至810亿美元。

Strategy Analytics同时认为,随着竞争的加剧,智能锁的平均售价将在未来几年内下降。

2020年全球可穿戴设备支出将增长27%

2019年,全球可穿戴设备最终用户支出有望达到410亿美元。终端用户将在智能手表和智能服装上花费最多,其2020年的支出将分别增长34%和52%。

Gartner高级研究总监Ranjit Atwal表示:“更多用户正在用智能手表取代腕带。虽然品牌领导者苹果(AAPL.US)和三星在智能手表领域的定价很高,但小米(01810)和华为等价格较低的厂商将用较低成本的智能手表来制衡高价的智能手表。我们预计智能手表的平均售价将在2020年至2021年间下降4.5%。”

5G吹动元器件复苏的春风

虽然2019年的“5G元年“似乎并没有对元器件增长发挥作用,但产业仍对5G、人工智能等技术迎来新一轮的爆发式增长保持信心。

在5G时代,智能终端的形式不再局限于智能手机,还有智能可穿戴设备、智能家电、智能网联汽车、智能机器人等数以万亿级的终端。

无论是网络设备升级还是终端设备的多样化设计都要依托关键元器件技术的革新,这些都为电子元器件的发展带来了新的发展机遇。

根据DigiTimes于2019年9月30日发表的文章指出,无源元件市场可能在2019年第四季度触底,并在2020年5G商业化方面助力下逐步反弹。

报道引述消息人士的信息,MLCC制造商Yageo和Walsin的产能利用率正在出现回升迹象,而上游材料供应商Leatec Fine Ceramics和Prosperity Dielectrics、电感器生产商Chilisin Electronics和ABC Taiwan Electronics以及渠道分销商Honey Hope Honesty,Nichidenho和Holy Stone也表示可能在第四季度晚些时候看到订单提升。

该消息人士认为,在策略性降低库存调整率后,两家主要的MLCC供应商的产能利用率最近都反弹至50%以上,MLCC价格下跌可能在第四季度缩小至3-5%的范围。

预计从10月份开始,随着中国、美国和欧洲的传统购物季,对笔记本和PC等消费电子设备需求的提升,MLCC的需求也将出现增长,但需求是否会因英特尔CPU短缺的重现而受到影响,还有待观察。

另据半导体供应来源显示,预计到2020年,全球5G智能手机出货量将从2019年的1000万部左右猛增至1.4-2亿部,这将大大推动包括MLCC、感应器和天线在内的各种无源元件的需求,仅MLCC的需求量在2020年可能同比增长20%。

预计2020年及以后,5G基础设施和工业控制应用领域对中低容量MLCC的市场需求将稳步增长。已有公司投入巨资开发LTCC(低温共烧陶瓷)加工技术和陶瓷天线,寻求从5G射频(Radio Frequency)应用中发掘商机。

5G加速手机RF前端成长

根据Yole Développement(Yole)的最新报告显示,2018年至2025年间,射频前端市场的复合年增长率为8%。Yole的RF团队表示,2018年该市场接近150亿美元,而到2025年,将达到258亿美元。

Yole的技术与市场分析师Antoine Bonnabel称:“预计2018-2025年集成模块的复合年增长率将达到8%,而同期分立部件的复合年增长率将达到9%。在分立部件中,天线调谐器将以13%的复合年增长率达到最快增长,因为实现更高的频带和4×4 MIMO的组合,导致天线/天线调谐器的数量不断增加。”

除了RF前端外,行业也同时看好在 5G 拉动下的 PCB 新行情,认为5 G将成为未来3年PCB行业的核心推动力。

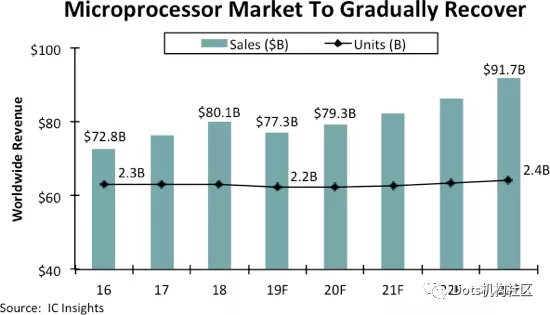

微处理器销售有望于2020年小幅反弹

据IC Insights最新预测介绍,由于智能手机出货疲软、数据中心电脑库存过剩等影响,微处理器市场在2010年至2018年间,连续9年创下年度销售新高的记录,将在今年被打破,预计年底全球MPU收入将下降4%,至773亿美元左右。

南亚科总裁预计DRAM价格将在2020年反弹

在10月份营运状况的发布会上,存储器厂南亚科技总经理李培瑛表示,虽然服务器DRAM需求开始有起色,出货量正在上扬,但总体市场仍然低迷,未来库存去化仍是重点。

而就第4季的整体情况分析,李培瑛指出,总体经济不确定性仍将持续。而在第3季旺季效应在出货量上扬,库存降低的情况下,加上云端服务器需求逐渐增加,手机新机搭载量成长,个人电脑出货量下半年优于上半年,消费型电子产品需求稳定,这使得预期第4季DRAM供需平稳,价格持平或小幅涨跌。

另外,李培瑛还强调,因为大厂的库存消化已达健康水位,且至少还有两家厂商酝酿价格反弹,加上2020年在厂商的资本支出方面又偏保守,预计2020年市况一定会反转,只是时间点仍待进一步观察。

不过,根据调查研究单位集邦咨询(TrendForce)的说法,近期DRAM价涨主要是日本强化管制电子材料出口消息所致,但韩国DRAM厂生产实际上并未受到影响,所以如今价格回档,预计2019年第4季合约价将跌5%,且可能会延续到2020年第1季。

(编辑:张金亮)