本文来自微信公众号“Wind资讯”。

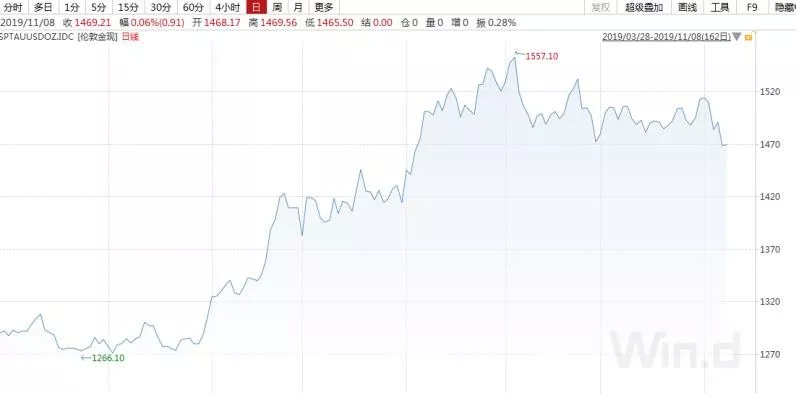

随着风险因素以及美联储降息预期降温,黄金一改9月以前的涨势,在1500美元/盎司下方开始调整。分析人士指出,黄金在1450美元/盎司位置面临关键支撑,如果跌破该位置可能会改变黄金的看涨趋势。

风险警报暂缓,美联储降息预期降温

近日,多位美联储官员发表讲话,再度为降息预期“泼冷水”。11月7日,亚特兰大联邦储备银行行长拉斐尔博斯蒂克(Raphael Bostic)表示,美国经济“稳健”,中央银行应保持利率稳定,并在做出进一步政策调整之前审查经济数据。

博斯蒂克在讲话中说:“我确实认为今天的经济稳固基础,而且很可能会保持这种趋势。” “我很乐于接受政策,并强烈赞成在决定进一步调整之前,在接下来的几个月中权衡宏观和微观数据。”

而美联储三把手、纽约联储主席约翰威廉姆斯(John Williams)则在11月6日表示,自7月份以来,美联储已实施三次降息,使美国经济更有能力承受潜在风险。美联储官员10月将利率下调了25个基点,政策制定者将今年第三次降息视为“保险削减”中的最后一次。决策者们继续指出,强大的劳动力是美国经济处于良好状态的证据,要支持进一步降息,经济前景将发生“重大变化”。

另一方面,在欧盟达成脱欧延期以后,英国硬脱欧风险也逐渐消散。11月7日,英国央行宣布维持利率不变,并在货币政策报告中调整脱欧预期,“随着最近无协议退欧的风险下降,我们预计家庭和企业面临的不确定性将会下降。我们还预计全球增长将逐步恢复。”

受降息预期削弱、风险因素降温影响,全球避险资产纷纷价格回落。伦敦金现自11月以来一直在1500美元/盎司下方徘徊,2年期和10年期国债收益率在11月7日分别上涨10个和14个基点,10年期国债收益率一度创2016年以来最大单日涨幅。

另一方面,美国国债收益率也逐渐变得陡峭,备受关注的3个月至10年期息差是自2018年1月(美联储最后一次加息)以来的最高水平。11月6日的3个月期美国国债收益率比10年期国债收益率低36个基点,而在8月份曾跌至负54个基点。

BMO资深利率策略师乔恩希尔(Jon Hill)表示。“经济势头可能已经达到低谷。对制造业增长放缓,全球同步衰退的担忧似乎已经被吹灭了,”希尔认为,随着市场关注风险发展和经济数据,十年内内不会超过2%,未来十年的下一个高水位线将是8月1日的高点2.06%。

黄金看向1450美元/盎司

值得注意的是,随着黄金今年以来攀上1500美元/盎司高位,同时风险因素降温,全球排名前二的黄金消费国——中国和印度近期需求明显下降。

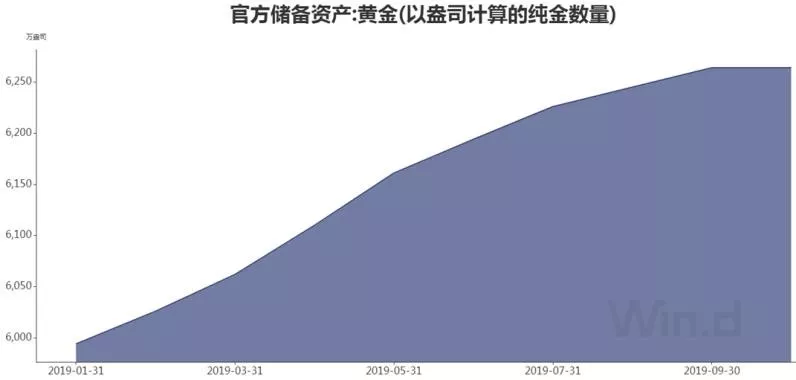

中国央行公布的数据显示,中国10月末黄金储备报6264万盎司(约1948.32吨),9月份为6264万盎司(约1948.32吨)。央行黄金储备环比持平,结束十连升 。同时,根据中国黄金协会的数据进行的计算显示,第三季度黄金的消费量为244.8吨,同比下降20.7%。

此外, 全球第二大黄金消费国印度10月黄金进口量为38吨,与去年同期的57吨年相比下降近三分之一。世界黄金协会(World Gold

Council)的数据显示,印度今年的黄金消费量预计将下降至700吨至750吨的低端,为2016年以来的最低水平,原因是黄金大涨,加上经济疲软令买家望而却步。

对于黄金未来的价格走势,FX Empire分析师克里斯托弗刘易斯(Christopher Lewis)认为应观察关键点位的支撑。具体来看,他表示黄金市场在周四的交易时段中小幅下跌,达到了1475美元的水平。这是一个应该提供支撑的领域,但如果不提供支撑,我们接下来将在1450美元的水平面临支撑。

刘易斯认为,1450美元是一个最终应会吸引一定购买压力的市场,该水平将至关重要。在此下方,金价将很快接近200天均线,这表明许多交易者将注意确定总体趋势。话虽如此,跌破该位置可能意味着黄金前期的看涨趋势将结束。

刘易斯进一步分析称,随着美联储退出降息,市场可能会出现抛售。但风险因素仍然存在,世界各地的几家央行仍在继续放松货币政策,因此美元以外货币计价的黄金,例如以欧元或日元计价,将更受投资者欢迎。此外,从目前来看黄金技术仍处于上升趋势中,不愿意退出多头持仓并开始做空。(编辑:余光捷)