本文来自微信公众号“传媒漫谈”,作者:唐思思、肖俨衍。

投资要点

2019Q3爱奇艺(IQ.US)付费会员增速超预期,显示了付费赛道强劲韧性。展望Q4,内容排播不确定性预计将逐步减弱,2020年有望进入ARPU提升周期,下沉市场和海外市场料将打开进一步成长空间。我们看好行业中长期持续增长动力,且爱奇艺已经在巩固行业领头羊的地位,维持“买入”评级,维持30.20美元目标价。

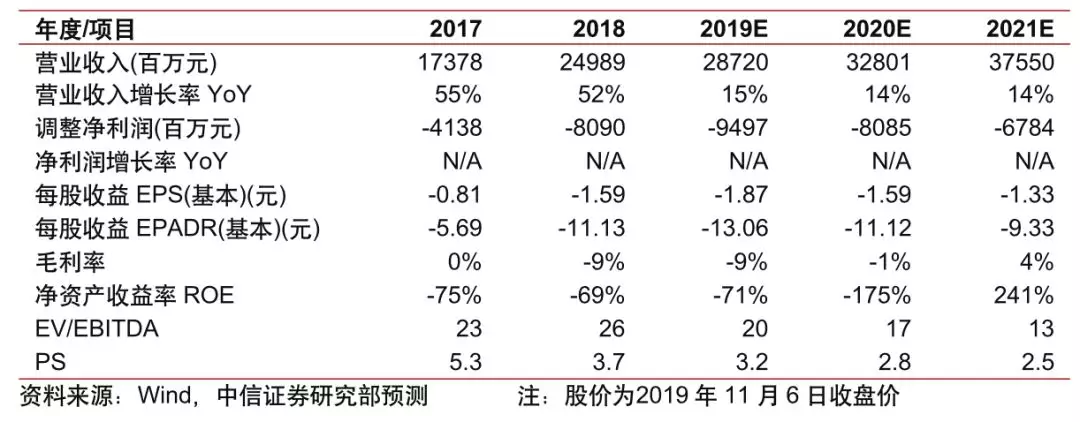

Q3收入符合预期,Q4指引收入增速-2%至4%。2019年三季度,公司实现营收74亿元人民币,同比增7%;实现运营亏损28亿元人民币,运营亏损率38%;实现归属于母公司净亏损37亿元(去年同期为31亿元)。公司三季度营收增长符合预期,内容成本占比同比下降,预计全年内容成本占比下降符合预期。2019Q4,公司预计实现收入68.6亿元至72.8亿元,同比增长-2%至4%。主要原因来自广告业务疲软以及内容分发,其他业务同比增长减缓影响。

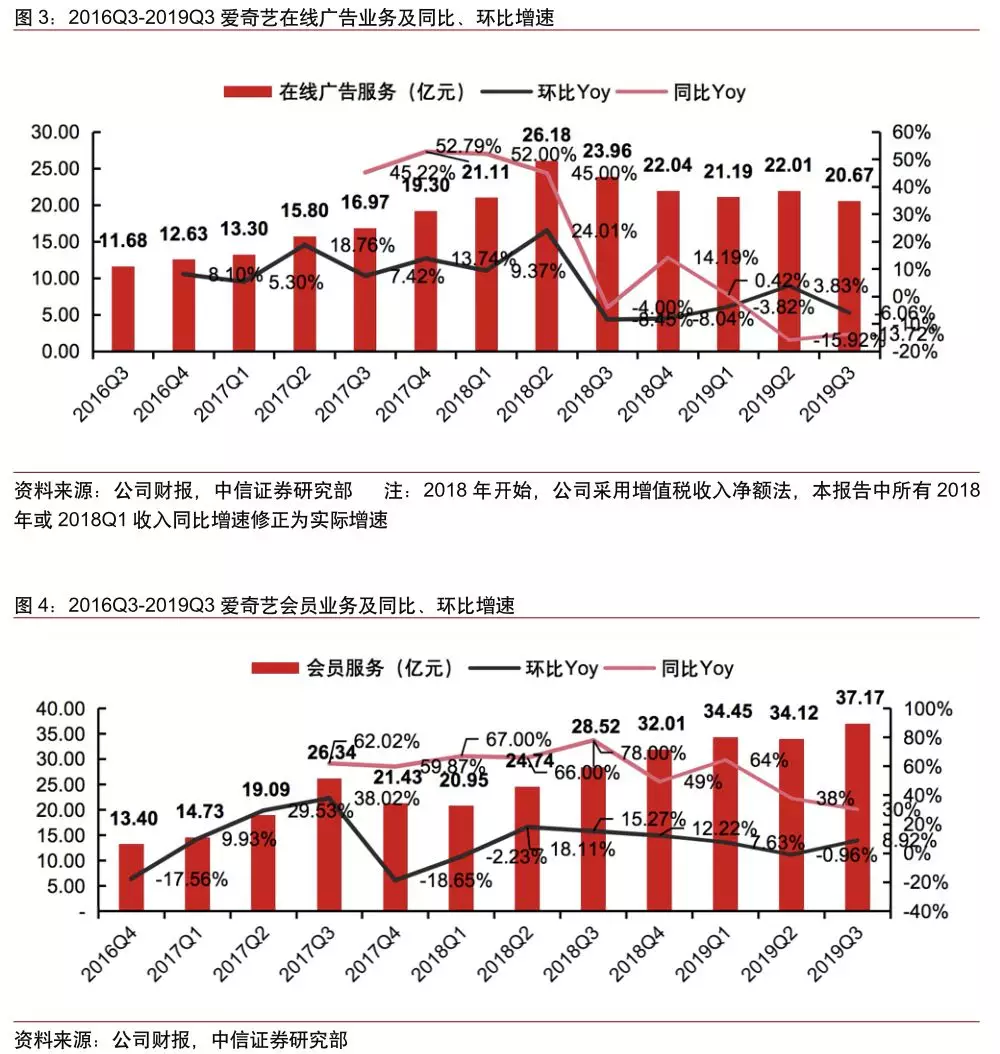

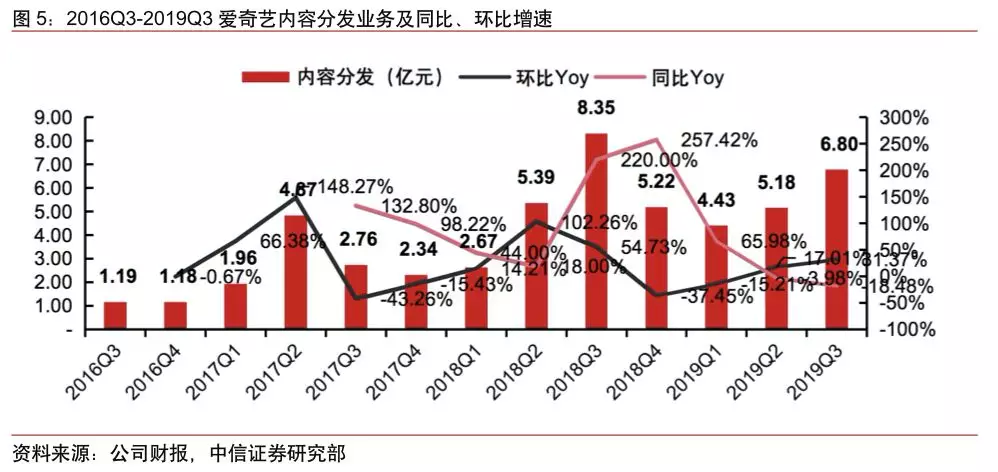

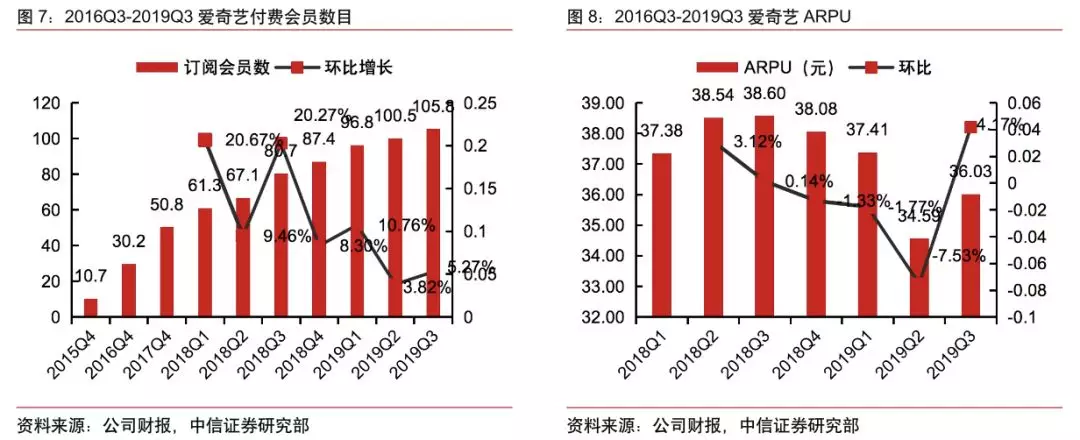

付费会员规模增长超预期,品牌广告主需求仍然偏弱。截至2019Q3,公司拥有订阅会员1.058亿(Q2为1.005亿),增长超预期,我们预计付费会员规模2020年大概率保持10-20%增长。2019Q3实现会员收入37亿元(Yoy+30%);2019Q3会员ARPU为36.03元(QoQ+4.17%),公司管理层指引2020年或进入提价周期,ARPU趋势值得关注。2019Q3实现广告收入20.67亿元(Yoy-13.72%),主要由于受需求侧宏观经济等因素影响。展望未来,品牌广告主端需求仍然趋弱,信息流广告预计受技术创新等积极因素未来或将有所回暖。

原创内容战略清晰,但内容上线节奏受到一定影响。持续发力原创内容是公司坚定不移的发展主线,2019Q3综艺《中国新说唱2》《做家务的男人》表现尚佳,后续《潮流合伙人》《奇葩说6》等原创综艺值得期待;剧集方面Q3上线《亲爱的,热爱的》《小欢喜》《宸汐缘》《烈火军校》《我的莫格利男孩》等剧目表现优异,四季度《大主宰》《剑王朝》《庆余年》值得期待。公司强调未来将深度布局低线城市市场,我们预计未来在内容领域将添加更多下沉类型内容,例如2019Q4上线《恋恋江湖》、综艺《这样唱好美》等。总之,爱奇艺在内容赛道布局深度和广度仍处于行业领先地位,我们 预期Q4内容排播不确定性将逐步减弱,在内容成本改善大背景下,公司各项财务指标有望逐步趋好。

主赛道VS辅赛道,布局下沉&海外市场进一步拓展成长空间。爱奇艺CEO龚宇在2019年10月悦享会上提出主赛道和辅赛道,核心目的是在现有付费用户基数上进一步开拓增量用户,其中低线城市市场成为关键。此外,爱奇艺2019年11月宣布与马来西亚第一媒体品牌Astro达成合作,我们预计未来其在东南亚布局将持续推进。目前,公司用户数、时长、内容播放量和会员增速及规模稳居行业领先,主要来源于公司专业的高管团队以及重视创意人才、创意资源专业机制,我们预计持续强化内容生态和科技布局有望为公司持续增长提供核心动力。

风险因素:宏观经济增速波动风险;自制内容回报不及预期风险;人才流失风险;控股股东和高管利益冲突风险;融资困难导致现金流断裂风险。

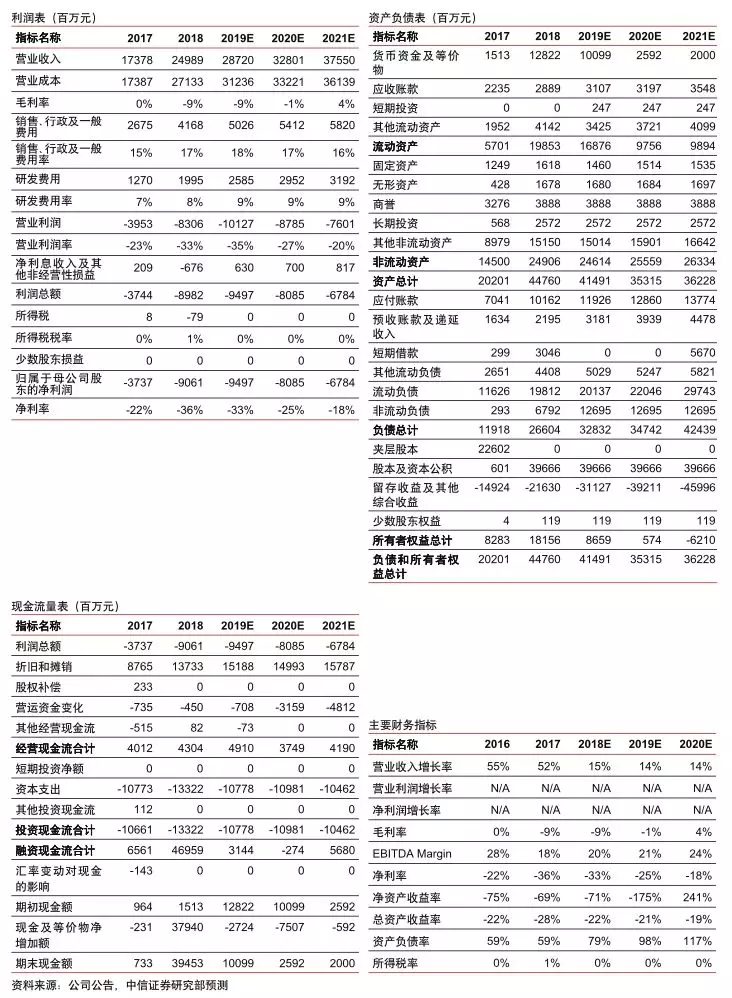

投资建议:基于其他业务和内容分发业务增长减缓影响,我们下调公司2019-2021年营业收入预测为287.2/328.0/375.5亿元(原预测为295.4/352.2/412.9亿元)。我们仍然认为中国互联网视频行业前程远大,爱奇艺已经成为行业领先玩家,在诸多不确定性因素触底后,可以适当积极参与,我们维持“买入”评级,维持ADS目标价格30.20美元(基于分部估值,预测2020年目标市值为1514亿元人民币,对应每ADS价格为30.20美元)。

投资聚焦

营收和结构

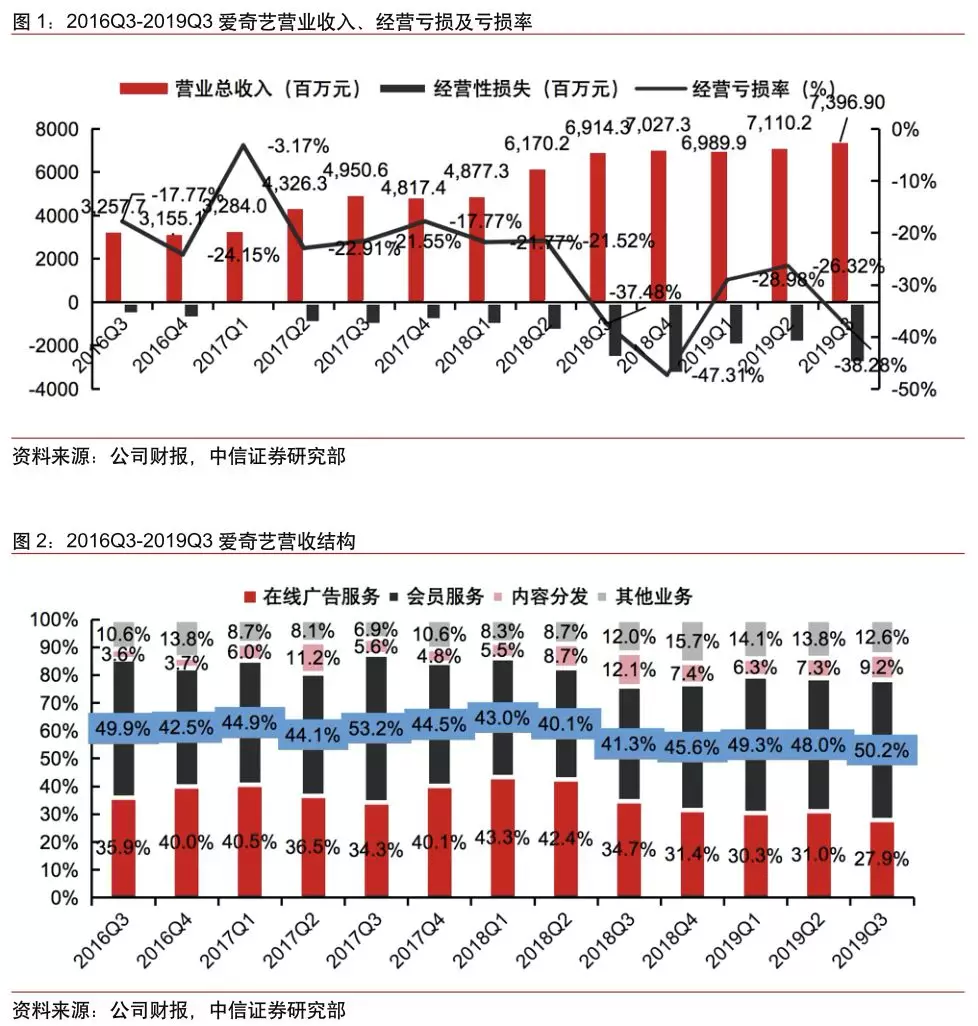

2019Q3公司经营亏损28.32亿元,经营亏损率38.28%,同比基本持平。从营收结构来看,会员和在线广告仍然是公司两大主要业务,2019Q3收入占比分别为50.2%和27.9%,会员收入占比首次超过50%;此外内容分发和其他业务占比分别为9.2%和12.6%。

分业务营收

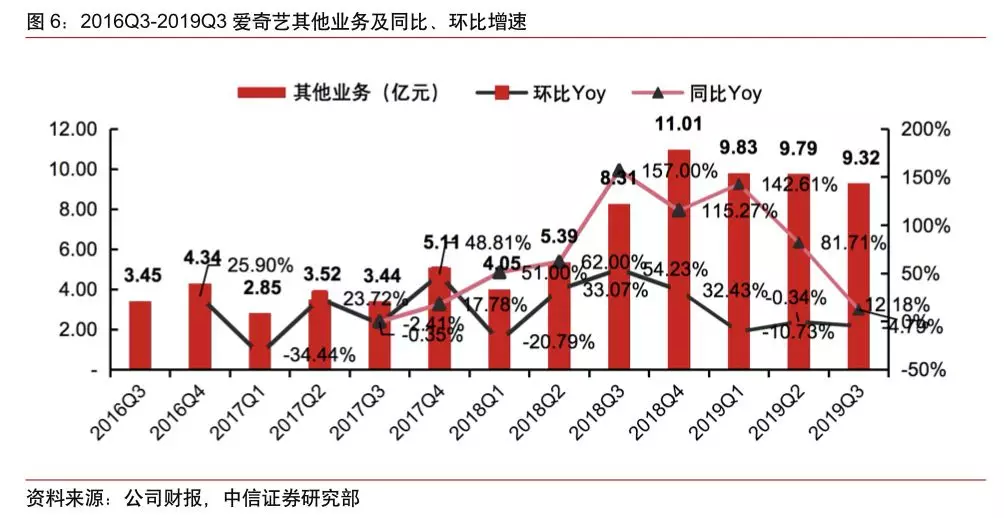

2019Q3广告收入20.67亿元,同比-13.72%,环比-6.06%,主要是由于我国宏观经济增速放缓,部分内容发布的延迟以及信息流广告的激烈竞争;会员收入37.17亿元,同比30%,环比8.92%,增长的主要原因是优质的付费内容和丰富的运营方案,拉动了付费用户的增长;值得注意的是,以前后季度平均数为基准,2019Q3ARPU为36.03元(QoQ4.17%);版权分销收入6.8亿元,同比-18.48%,环比31.37%,下降主要是由于部分内容发布的延迟;其他收入9.32亿元,同比12.18%,环比-4.79%,其他业务包括秀场、文学、游戏、艺人经纪、衍生授权等业务,增长的主要原因是并表天象互动后游戏业务的强劲增长。

付费会员数目&ARPU

2019Q3 付费会员数目达到1.058亿,同比增长31.10%环比增长5.27%;2019Q3平均ARPU为36.03元,同比下降6.64%,环比上升4.17%。预计全年付费会员仍将保持快速增长。2019Q3 ARPU回到合理波动水平。

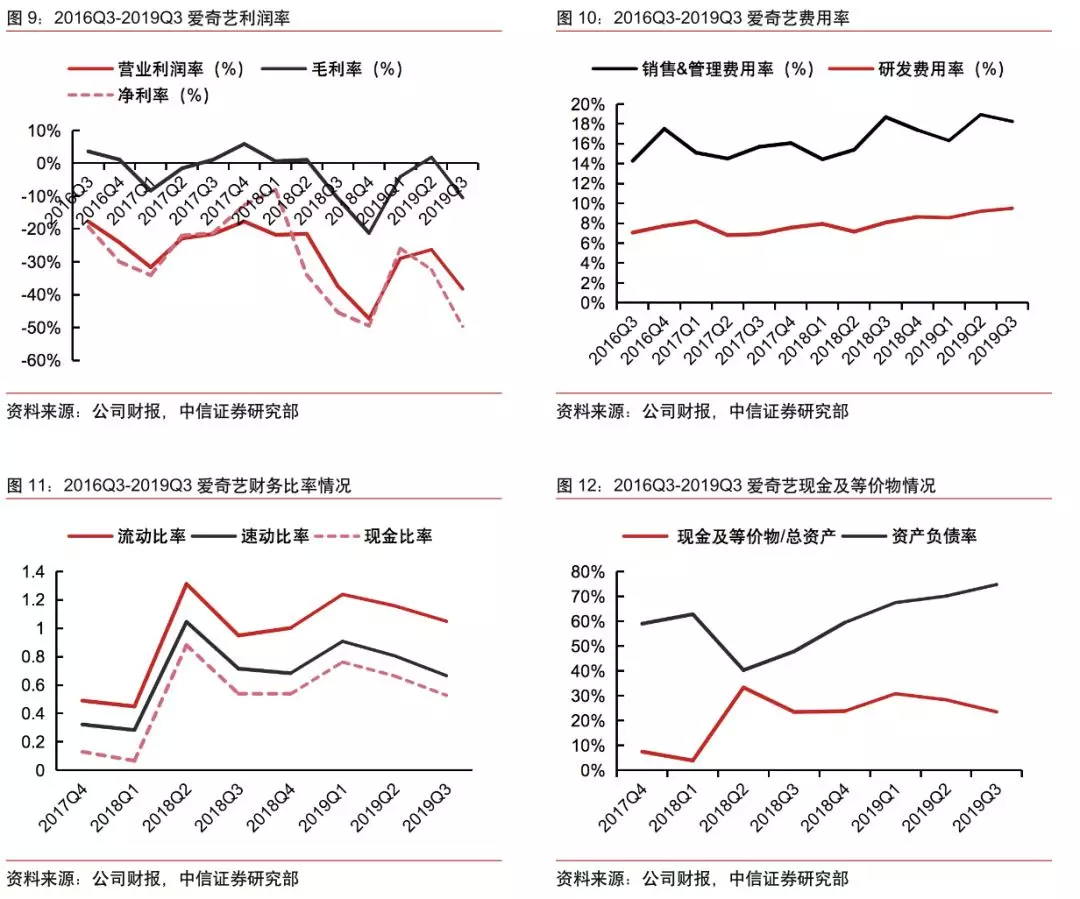

费用率&现金流

销售&管理费用率2019Q3同比、环比均有所下降;研发费用率达到9.5%,较前期有所上升。当前公司现金及等价物约139亿元,现金流保持稳定。

风险因素

宏观经济增速波动风险;自制内容回报不及预期风险;人才流失风险;控股股东和高管利益冲突风险;融资困难导致现金流断裂风险。

财务预测

(编辑:张金亮)