本文来自Wind。

最近一段时间,纳斯达克和标普500指数又开始向更高的点位奋进,但这真是的“经济牛”吗?经济学家、华尔街资深预言家Peter Schiff 认为,美股向好,并非是经济强劲,而是美联储释放大量的流动性,从而出现的流动性牛市而已。

美联储:“通胀先不谈,流动性管够”

美国劳工部的数据显示,10月份美国增加了12.8万个就业岗位,超出了预期的9.8万。这一数据让当局和股市都陷入了亢奋状态,认为经济任性十足。但是Peter Schiff 认为,就业报告超预期,并不意味经济九十分出色。而且,亚特兰大联储实际上将美国第四季度GDP预估从1.5下调至1.1。

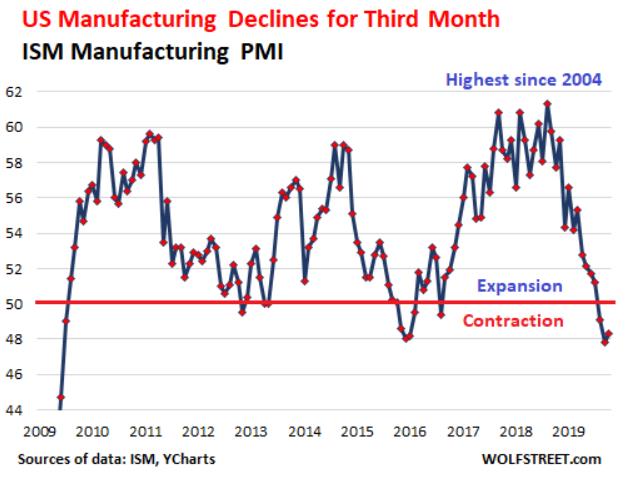

在就业数据超预期的同时,制造业PMI和旅游等行业数据又很差。总体来说,美国经济数据上,现在是喜忧参半,说不上是衰退以来,也不能断言是稳中向好。

经济数据混淆难以区分,股市却迫不及待的先涨为敬,主要还是美联储的货币政策。10月31日,美联储实施了年内的第三次降息,比2018年加息的频率激进太多了。

而且,鲍威尔在新闻发布会上的言辞表明,美联储并没有关上未来持续降息的大门。只有通胀水平“实质性的持续上升”,美联储才会采取行动,也就是说,通胀短期内的抬头并不会导致美联储货币政策收紧。

这对于美联储来说,是非常少见的。因为美联储的职责之一就是将通胀水平限定在可控范围内。按照以前的惯例,美联储会在通胀抬升时,就会表示关注通胀水平,并暗示会采取措施。然而在10月的议息会议上,却表明只有当通胀成为真正的问题的时候才会采取行动,而不是“防范于未然”。

这对于股市来说,是一个莫大的利好。不仅是降息且保留未来继续宽松的可能性,美联储还在实行“QE",资产负债表快速扩张,为市场注入大量的流动性。仅上周就增加了511亿美元的资产,近七周增加了2500亿美元,总资产规模已经超多四万亿美元。

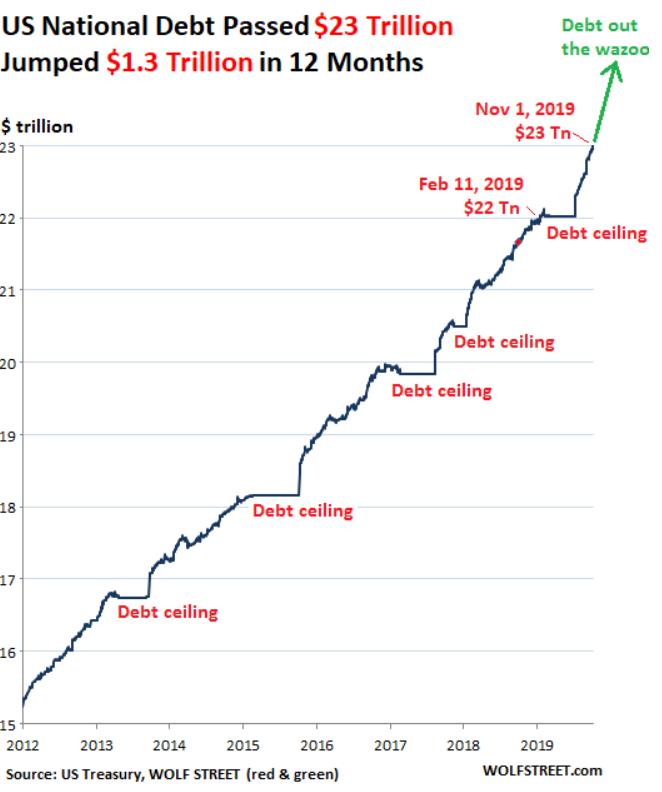

鉴于美国总债务量已经飙升至23万亿美元,加上喜优参半的经济数据,美联储未来只会更加激进的扩张资产负债表,而不是缩表。

美国经济数据中的那些“优”与“忧”

美国经济数据的“好”主要表现在就业、房地产和通胀方面。

美国非农就业报告显示,经济新增就业12.8万人,好于新增8.9万人的预期值,美国10月失业率录得3.6%,与预期持平,前值为3.5%。10月的就业数据同样被上修,自13.6万人增至18万人,令10月的表面数据更加强劲。

美国9月营建支出月率,实际值0.5%,预测值0.2%,前值0.3%。美国9月营建支出月率好于预期,因住房投资创下9个月来的最高水平。9月私人住房投资上涨0.6%至去年12月以来新高,住房建设投资在连续六个季度收缩后,由于抵押贷款利率下降,第三季度出现反弹。

通胀分项指标一样强劲。虽然平均小时收入略低于预期的0.3%,为0.2%,但9月数字被从0%上修至0.4%。

但美国经济还有一个“阴暗的B面”,PMI、工厂订单、汽车销量和贸易数据等,都亮起了红灯。

美国9月工厂订单环比降0.6%,连续两个月处于负值区间,预期降0.5%,前值降0.1%。

《汽车新闻》数据中心称,10月份,美国轻型车整体销量同比下跌1.8%,通用汽车(GM.US)10月销量将因罢工事件同比下滑12%,而福特汽车和FCA的销量将分别下滑1.9%和2.8%。菲亚特克莱斯勒汽车、福特(F.US)和通用三大汽车制造商均不再公布月度数量,仅公布季度数量。

标普全球市场情报贸易数据公司Panjiva称,美国9月份国际商品贸易活动同比下降4%,为自2016年5月以来的最快降幅。美国9月贸易逆差同比下降7.7%至704亿美元,其中进口下降4.6%,出口下降3%。资本品行业在贸易活动下降中首当其冲,进口下降6.3%,出口下降4.8%,两者合在一起或许意味着经济增速将出现更大范围的放缓。

最关键的,ISM的10月份制造业PMI数据为48.3,低于预期,略高于前值。ISM表示18个行业中有12个行业在10月陷入了萎缩,预计四季度将非常疲软。

据报道,9月份,美国酒店录得2019年第二个月每间可用客房收入下降0.3%,入住率下降0.9%。

第三季度实际日均房费下跌了1%,这是金融危机以来的最大跌幅。旅店房费是居民可使用开支的一个试金石,近期的数据显示,虽然就业数据强劲,但薪资水平和居民休闲消费并没有得到大幅改善。

综上,在经济数据喜忧参半尚需观察的时候,美股马力十足领涨全球,被业内人士定义为流动性牛,而非经济牛市。(编辑:孟哲)