本文源自“吉时通信”微信公众号,作者:宋嘉吉、丁劲。

摘要

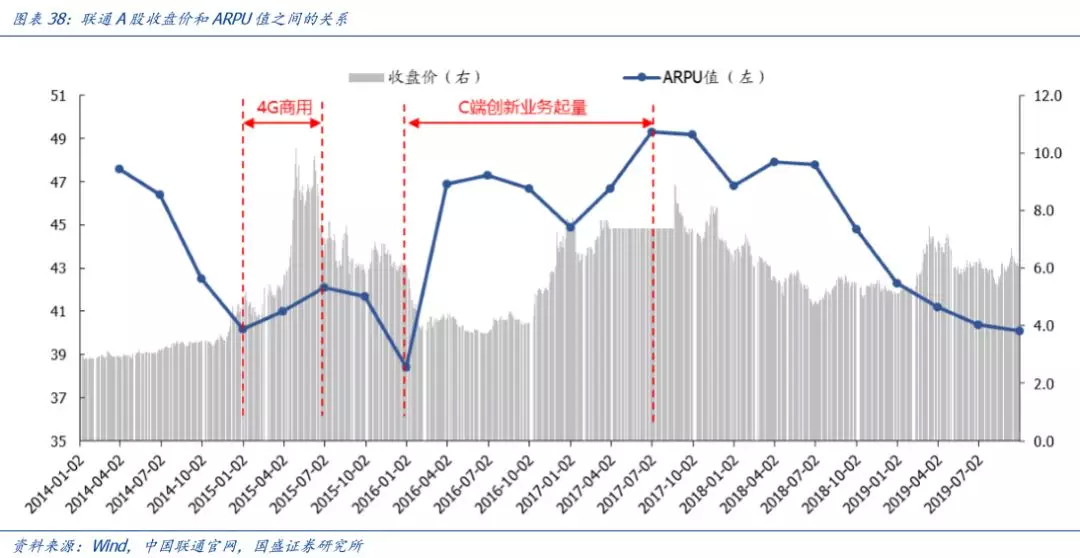

2C业务是运营商目前核心收入来源,其主要商业模式可以概括为:收入=ARPU值*用户数。行业发展不同阶段,运营商的战略选择会有所不同,ARPU值和用户数的关系会有所平衡。历史上,ARPU上行周期中,联通的股价也通常有较好表现。

通过复盘2G-4G时代,回顾近20年运营商数据,本文回答4个核心问题:

(1)5G时代,ARPU值能否回升?市场对于5G时代ARPU值回升的逻辑存疑,主要原因是回顾2G-4G时代,行业ARPU值并未出现明显提升。但通过复盘,我们得出4个结论:

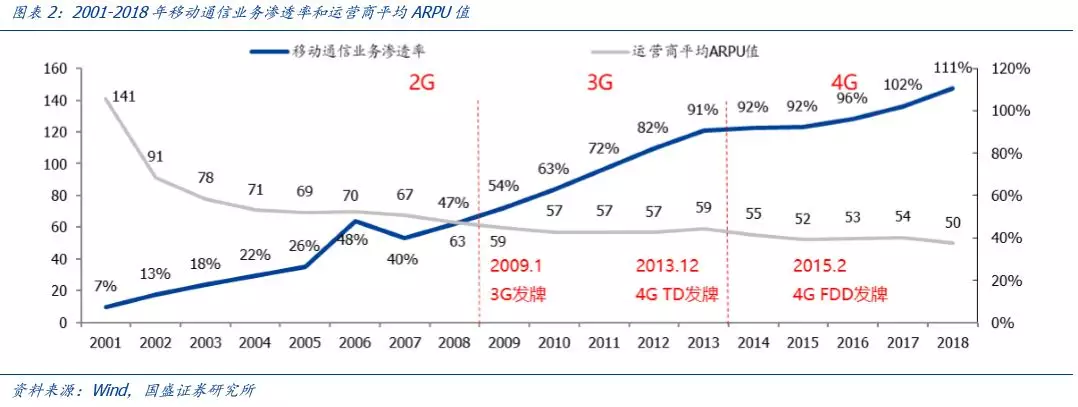

1)从行业角度,过往行业ARPU值整体下行,和当时的行业发展阶段有关。过去10多年间,国内移动通信业务渗透率一直在不断提升的过程中,增量市场里,运营商更多选择牺牲ARPU来反哺用户数增长。但随着移动通信业务渗透率超过100%,用户低增速已成定局。当前发展阶段下,将经营重点将转向深挖用户价值、提升ARPU值,已成行业共识。

2)从公司战略来看,运营商的竞争格局变化会导致各自变动趋势出现差异。以中国移动为例,在3G时代主守,ARPU持续下降;4G时代主攻,ARPU值率先回升。5G时代,叠加混改政策支持、共建共享的外部借力,有能力转守为攻的中国联通也有望受益竞争格局变化,加速ARPU值回升。

3)从政策方向来看,5G前夜提速降费等压力趋松,为ARPU值复苏预留空间。

4)从业务结构来看,当前的ARPU值构成有利于拐点兑现。2-4G时代,ARPU下滑的一个重要原因是传统语音业务不断萎缩。而至目前,传统语音业务收入占比已从2011年的近70%下降到2018年的10%-20%,继续下行空间不大。如果5G套餐带来DOU爆发,数据业务对ARPU值的正向贡献将比以往明显。从时间点来看,我们预计ARPU值有望在2020年Q1-Q2确认拐点。(定量分析详见正文)

(2)未来联通用户增长怎么看?新周期的开启对于运营商是挑战也是机遇,用户蛋糕有望重新调整。对于联通而言,有2个重要观察时点:(1)2019年底携号转网,(2)2020年5G初期渗透率。前者考核联通深耕4G网络成果,决定短期用户数是否可以稳住。后者可前瞻判断5G时代竞争格局,因为市场份额易向初期5G套餐渗透率高的领跑者集中。

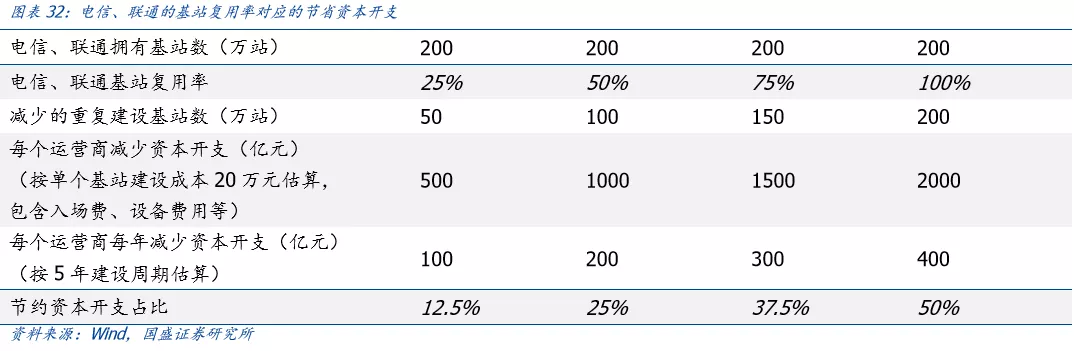

(3)共建共享能节约多少资本开支?预计共建共享将为电信、联通节约2000亿资本开支,5G基站复用率超过75%。此次共建共享决心远超此前,下沉至地市的方案有助于实现全面共享,预计2020年全面铺开。

(4)联通ROE提升空间?短期来看,我们预计联通ROE提升至6%,比肩电信;待电联携手和移动形成“双寡头”格局后,ROE有望突破10%。

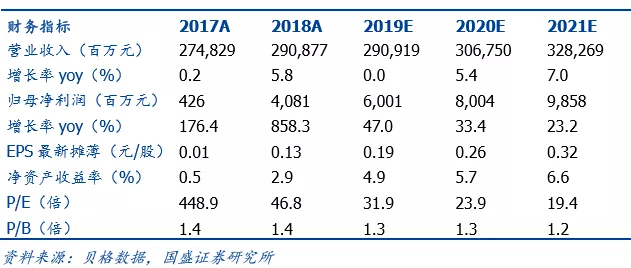

我们预测联通净利润2019-2021年分别为60.0/80.0/98.6亿元,基于PB估值法,给予目标价8.1元,对应2019年PB为1.74倍,维持“买入”评级。

风险提示:共建共享推进慢于预期;市场竞争加剧;测算和实际存在误差。

1.投资要件

我们区别于市场的观点:

(1)市场对于5G时代ARPU值回升存疑。因为回顾2G到4G时代,行业ARPU值并未出现明显提升。但是我们复盘2G-4G时代,回顾2001年到2019年上半年运营商经营情况,得出4个结论:

1)从行业角度,过往行业ARPU值整体下行,和当时的行业发展阶段有关。过去10多年间,国内移动通信业务渗透率一直在不断提升的过程中,增量市场里,运营商更多选择牺牲ARPU来反哺用户数增长。但随着移动通信业务渗透率超过100%,用户低增速已成定局。当前发展阶段下,将经营重点将转向深挖用户价值、提升ARPU值,已成行业共识。

2)从公司战略来看,运营商的竞争格局变化会导致各自变动趋势出现差异。以中国移动为例,在3G时代主守,ARPU持续下降;4G时代主攻,ARPU值率先回升。5G时代,叠加混改政策支持、共建共享的外部借力,有能力转守为攻的中国联通也有望受益竞争格局变化,加速ARPU值回升。

3)从政策方向来看,5G前夜提速降费等压力趋松,为ARPU值复苏预留空间。

4)从业务结构来看,当前的ARPU值构成有利于拐点兑现。2-4G时代,ARPU下滑的一个重要原因是传统语音业务不断萎缩。而至目前,传统语音业务收入占比已从2011年的近70%下降到2018年的10%-20%,继续下行空间不大。如果5G套餐带来DOU爆发,数据业务对ARPU值的正向贡献将比以往明显。从时间点来看,我们预计ARPU值有望在2020年Q1-Q2确认拐点。(定量分析详见正文)

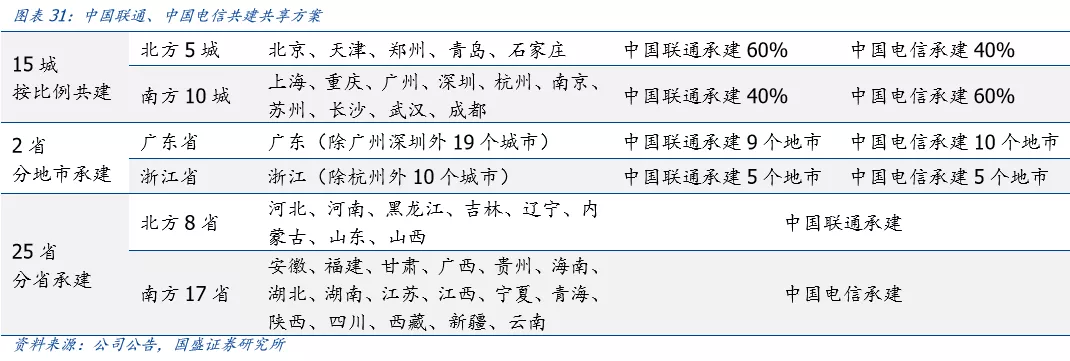

(2)市场担心共建共享实际落地过程中,涉及各省市协调,推进进度可能较为缓慢。此前共建共享2015年已提出,但具体到到各个省市,因为当地运营商话语权存在差异,协调难度较大,进度缓慢,所以市场对本次共建共享的推进进度仍存疑。但是通过联通发布的方案可以看出,此次国资委和运营商的决心远超此前,下沉至地市的方案明确责任分工,结合运营商各自的地域优势划分战场,预计共建共享将于2020年全面铺开。我们预计共建共享为联通5年节省2000亿资本开支,电联5G基站复用率超75%。

关键假设:

(1)10月底运营商正式放号,5G全面进入商用状态。

(2)ARPU值 & DOU:我们预计DOU持续高增速,ARPU值有望在2020年Q1-Q2明确拐点,迎来业绩反转。为了推动通信业务普及,此前韩国运营商与中国一样面临提速降费的压力,ARPU值持续下降。自2019年4月韩国开启5G商用,运营商KT、SKT的ARPU值在19Q2均出现向上趋势。虽然无明显新应用诞生,但是19Q2 5G用户DOU已达22.5G,为4G用户的2.6倍。中国如果在11月附近放号商用,预计2020年Q1-Q2 ARPU值可以明确拐点。

(3)共建共享推动5G建设进度,加速终端、应用落地,2020年后2B业务的业绩贡献将越趋明显。2021年前,ARPU值企稳回升带来的移动业务增长仍将是收入增长主要驱动力。2021年后,随着运营商携手垂直行业伙伴在5G各行业应用场景拓展,2B业务将成为新利润增长点。

股价上涨催化因素:

(1)价格战趋缓,运营商业绩企稳。

(2)5G商用开启,DOU显著增长带动ARPU值回升。

(3)共建共享进度超预期,对于运营商资本开支减负明显。

(4)2B业务增长明显,探索成功新商业模式。

投资风险:

(1)共建共享推进慢于预期。

(2)市场竞争加剧。

(3)测算和实际存在误差。

2.商业模式:ARPU值和用户数为核心,重资产重政策

2.1. 收入端:平衡ARPU值和用户数发展,分阶段调整战略

2C业务仍然是运营商的主要收入来源。移动和家宽业务的收入占到总体营收的80%以上。因此,运营商的核心商业模式可以概括为:收入=ARPU值*用户数。(ARPU值:每用户平均收入,Average Revenue Per User。)基于此,运营商经营主要可围绕ARPU值和用户数两方面发力,增加收入规模。过程中:

(1)ARPU值的合理控制、主动调整有利于运营商发展新用户,运营商经常通过部分让利来吸引新用户入网。

(2)移动通信网络资产偏重,具有强规模效应和低边际成本,随着用户数扩大,有效摊薄成本,运营商也更有余力来降低单用户的资费价格。

运营商的经营过程也就是ARPU值和用户数之间平衡的过程。过去10年间,因为国内移动通信业务渗透率有较强提升空间,运营商的经营策略更多选择ARPU值让利,侧重提升用户数,享受人口红利。

我们以“移动通信业务渗透率=三大运营商用户总数/中国人口”为指标,结合运营商整合变迁历史,复盘2G-4G,并展望5G时代运营商经营策略。

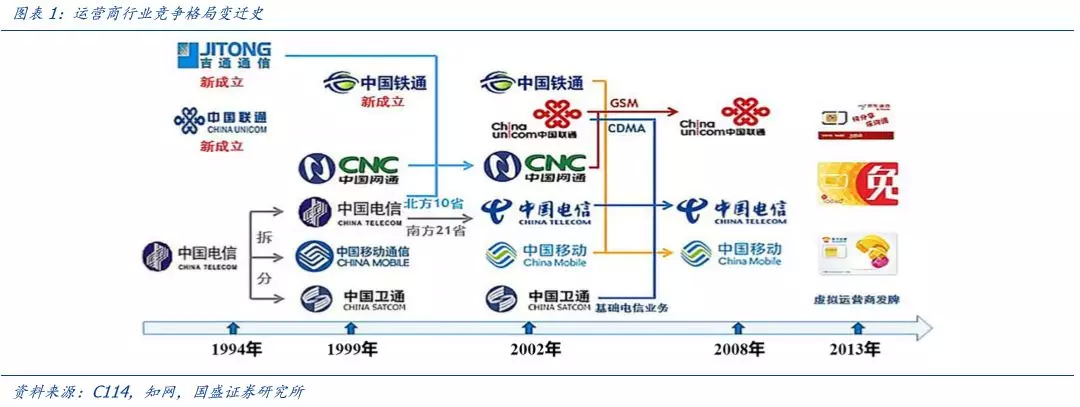

(1)2009年前的2G时代:2002年前,移动一家独大,ARPU值处于高位,2002年中联通入场2G,引入竞争、打破垄断,成为新的追赶者,行业平均ARPU值下降。2002-2008年,国内移动通信市场以中国移动、中国联通2家运营商为主,移动通信业务渗透率尚低,2008年仅为47%,运营商面对增量市场,共同开拓市场,侧重用户规模扩大。与此同时成本有效摊薄,促进ARPU值稳步下降。

(2)2009-2014年的3G时代:三大运营商进入全业务竞争态势,中国电信从固网入场3G,奠定今后的三足鼎立格局。运营商之间的竞争加剧,但是仍处于正和博弈,侧重用户规模扩大,ARPU值总体持平。5年时间,移动通信业务渗透率提升近40个点,达到91%,完成此前10年才达成的成果,移动通信业务发展迅猛,但竞争明显加剧。

(3)2014-2019年的4G时代:因为第二卡槽的推出,加上部分人士不止1部手机,所以移动通信业务渗透率的上限并非100%,海外部分国家可达140%。但随着移动通信业务渗透率超过90%,人口红利逐渐消失,运营商竞争开始趋于白热化,用户增长放缓,带来收入增速下降,部分地区陷入存量博弈之战。竞争加剧的同时,运营商也无法主动提高ARPU值,反而只能更低的资费来吸引新用户。

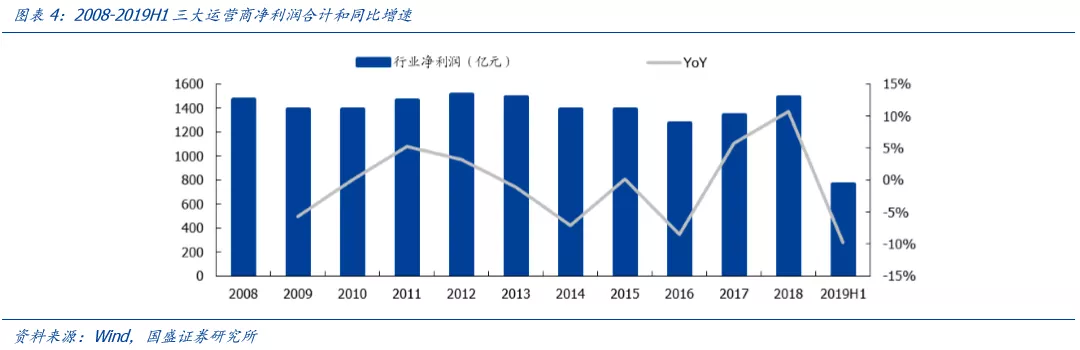

2018年以来严格执行的“提速降费”更是进一步压制ARPU值增长。运营商行业收入近10年首次出现负增长,至暗时刻已至,亟待改革。从三大运营商公布的2019中报来看,其经营压力较大:(1)中国移动(00941)收入3894亿元,同比下降0.6%,净利润为561亿元,同比下降14.6%。(2)中国电信(00728)收入1905亿元,同比下降1.3%,净利润139亿元,同比上升2.5%。(3)中国联通(00762)实现营收1454亿元,同比下降2.5%,净利润68.8亿元,同比增长16.3%。

(4)2019年逐步开启的5G时代:随着移动通信业务渗透率超110%,行业用户增速处于低位已成定局,在这样的背景下,运营商需更多通过提升ARPU值、开发新业务来维持收入增速。随着2019年9月,提速降费压力趋缓,运营商将更多深化流量经营,通过构建生态和发掘新应用,提高用户价值实现ARPU值的止跌企稳。5G时代运营商经营的关注点将从扩大用户规模转向发掘新应用新需求、深挖用户价值、提升ARPU值。行业共识驱动良性发展,避免恶性价格战。

2.2. 成本端&利润端:重资产属性,规模效应、政策影响尤为重要

移动通信产业特点:高固定成本、较低的边际成本和可变成本,规模效应和网络效应显得尤为重要。

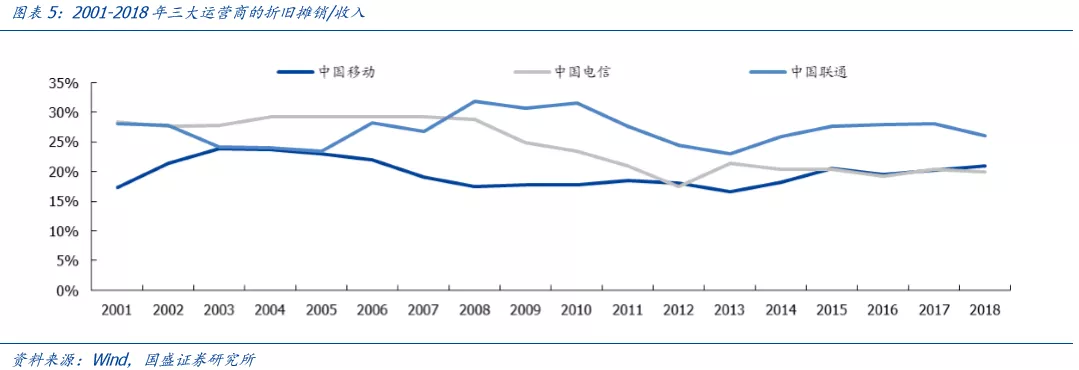

重资产属性导致折旧摊销对于运营商净利润侵蚀较为严重,控制资本开支是关键。对于运营商来说,折旧摊销/营业收入占比约15%-30%,是成本的重要组成部分,对于净利润侵蚀比较明显。因为资本开支和折旧摊销正相关,所以控制资本开支是提升利润的关键,当收入端增速高于成本端增速时,净利润将加速释放。

控制资本开支主要看2点:

(1)运营商自身的规模效应、网络效应。为了满足用户的全国漫游需求,无论用户规模,运营商都得建一张全国覆盖的网络,固定成本高,边际成本和可变成本低。因此用户规模大的运营商优势较为显著,有效摊薄每个用户服务所对应的单位成本,利润率相对较高。同时,高用户保有量也形成运营商对内容提供商的强议价筹码,增值服务的丰富拉高网络价值,从而体现出网络效应。历史上,中移动强者恒强,很大程度上是因为折旧摊销/收入最低,销售净利率最高。

(2)政策支持共建共享,降低非头部运营商负担。运营商行业关乎民生基础,受政策影响比较重,这点从运营商拆分合并的历史也看出。如果2家相对弱势地位的运营商合作共赢,选择共建网络,将有效降低单个运营商负担。所以5G时代,电信、联通共建共享有助于2家的净利润率提升,尤其对于中国联通,边际影响较为显著。

接下来,我们将从收入端(ARPU值、用户数)、成本端(资本开支)角度来分析5G时代,联通盈利能力提升情况。

3.收入端1:战略转向,ARPU值重构,触底回升在即

本节核心回答1个问题:5G来了,ARPU值能提升吗?

3.1. 复盘2G-4G,ARPU值在新周期中段反弹,攻势玩家引领趋势

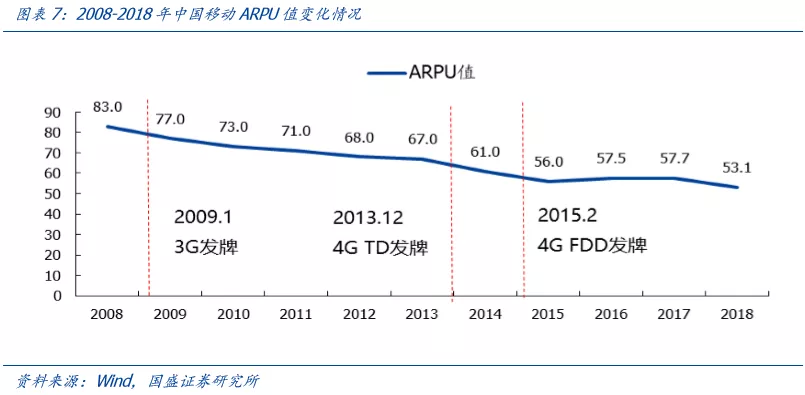

市场普遍认为:5G时代ARPU值回升兑现能见度低,因为回顾国内2G-4G的发展史,在新周期开启后,ARPU值并未出现明显回升。以中移动为例,自2008年起ARPU值持续降低,3G全周期都未出现回暖,仅在2016-2017年4G中周期出现向上趋势。

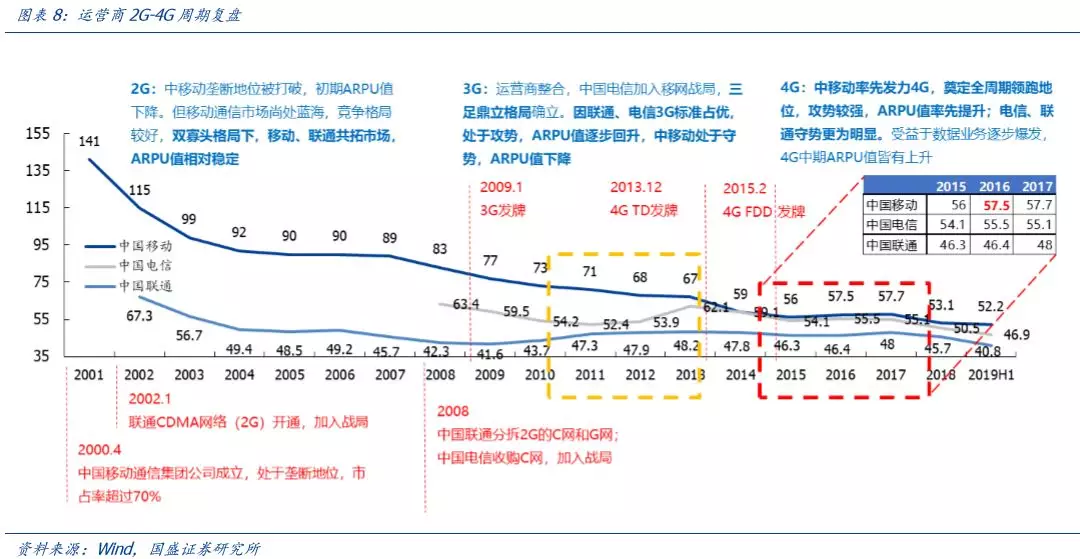

通过复盘历史,我们发现情况并非简单如此。实际上,从移动/联通/电信三家历史经验看,每家运营商在每个时期的ARPU值走向并不完全相同。回顾2001年到2019年上半年,2G-4G时代的变化体现出4个行业规律:

1)从行业角度,过往行业ARPU值整体下行,和当时的行业发展阶段有关。过去10多年间,国内移动通信业务渗透率一直在不断提升的过程中,增量市场里,运营商更多选择牺牲ARPU来反哺用户数增长。但随着移动通信业务渗透率超过100%,用户低增速已成定局。当前发展阶段下,将经营重点将转向深挖用户价值、提升ARPU值,已成行业共识。

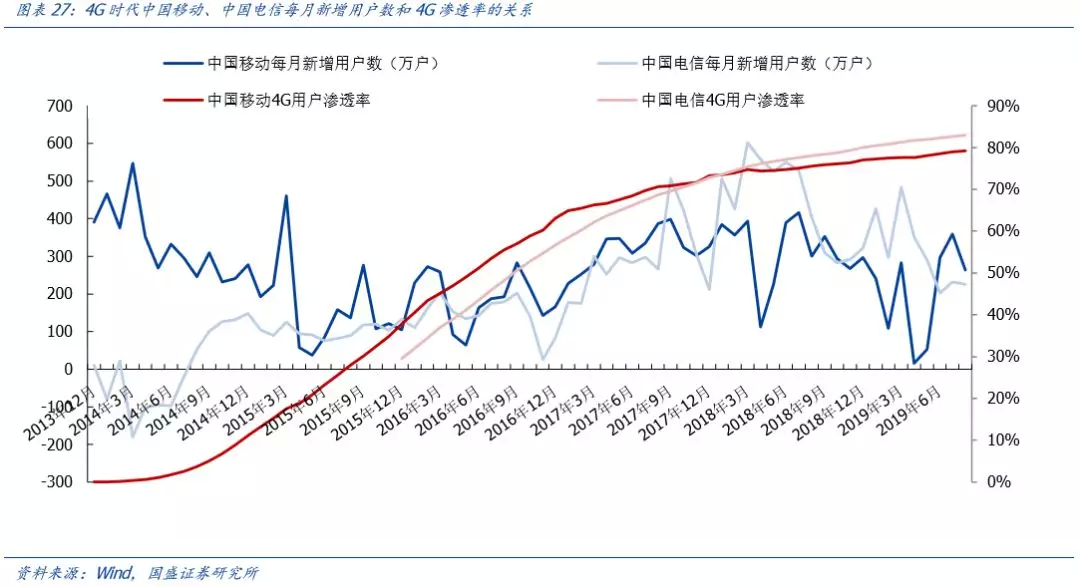

2)从公司战略来看,运营商的竞争格局变化会导致各自变动趋势出现差异。以中国移动为例,在3G时代主守,ARPU持续下降;4G时代主攻,ARPU值率先回升(参见图8,2016年中移动ARPU值提升1.5元,电信提升1.4元,联通提升0.1元)。5G时代,叠加混改政策支持、共建共享的外部借力,有能力转守为攻的中国联通也有望受益竞争格局变化,加速ARPU值回升。

3)从政策方向来看,5G前夜提速降费等压力趋松,为ARPU值复苏预留空间。

4)从业务结构来看,当前的ARPU值构成有利于拐点兑现。2-4G时代,ARPU下滑的一个重要原因是传统语音业务不断萎缩。而至目前,传统语音业务收入占比已从2011年的近70%下降到2018年的10%-20%,继续下行空间不大。如果5G套餐带来DOU爆发,数据业务对ARPU值的正向贡献将比以往明显。从时间点来看,我们预计ARPU值有望在2020年Q1-Q2确认拐点。(定量分析详见正文)

结合复盘2G-4G全周期,观察运营商近20年的运营商数据,我们进行详细分析。

自2001年以来,运营商行业经历了3个阶段:(1)2002年前,中移动一家独大;(2)2002-2007年,联通入局,打破垄断,双雄格局初定;(3)2008年以后,电信入场,三足鼎立格局形成。

在这3个阶段,可以看出:

(1)整体来看,市场竞争是处于不断加剧的,打破中移动的垄断地位,更多把移动通信服务定价交还给市场。在竞争加剧+市场化定价的背景下,ARPU值会出现下降态势实属正常。

(2)ARPU值在2G-3G时期,下降比较快,但是4G时期(2018年提速降费之前)相对稳定,这主要和行业所处阶段不同时,运营商们的主动选择有关。因为在2G-3G,移动通信业务渗透率较低,在提升ARPU值和用户规模之间,运营商更多选择ARPU值让利刺激用户规模高增长,跑马圈地,享受人口红利。所以这个阶段ARPU值下降主要源于行业发展不同阶段,行业和公司的战略选择。

(3)3G时期,中移动的ARPU值变动趋势和联通、电信出现背离;4G时代,中移动的ARPU值又率先领涨,这主要因为3G、4G时代,中移动的处于守势和攻势有关。

3G时代,三家的制式分别是:联通WCDMA、电信CDMA2000、移动TD-SCDMA,因为移动的TD方案成熟度不高,所以网络质量存在先天劣势。再加上联通独家合作苹果,攻势凶猛,所以中移动3G全程处于守势,ARPU值并未向联通、电信一样有所提升。

但是4G时代,中移动凭借率先布局奠定领跑优势,ARPU值在2015年4G全面铺开后就率先反弹。因此,新周期开启后,中周期时段ARPU值回升逻辑兑现较为显著,处于攻势地位的玩家更易率先引领反弹。

所以,要判断ARPU值变动趋势,要结合行业所处阶段与公司战略、竞争者的战略协同分析。另一方面,联通混改后,积极深化4G网络,推出互联网卡等战略部署,试图转守为攻。5G时代,叠加混改的政策支持+共建共享的外部借力,能否扭转困局转守为攻,将成联通ARPU值回升进度的关键因素。

3.2. 5G前夜,流量经营模式转向,运营商压力减小

相较于3G/4G新周期的开启,本次5G开启前面临的最大不确定因素是提速降费。但结合运营商三季报和草根调研结果来看,目前来看,外部压力已明显缓解,为ARPU值回升预留空间。

流量经营模式转向,价格战放缓,5G前夜运营商经营压力减小。市场普遍担心,提速降费政策下,运营商ARPU值会继续下降。但是我们认为,由于达量降速套餐已经不能满足用户需求,运营商逐步下线“不限量”套餐,让流量回归应有价值,从“拼价格”向“拼网络质量”转变。运营商考核指标转向,价格战边际趋松,行业生态有望转好。

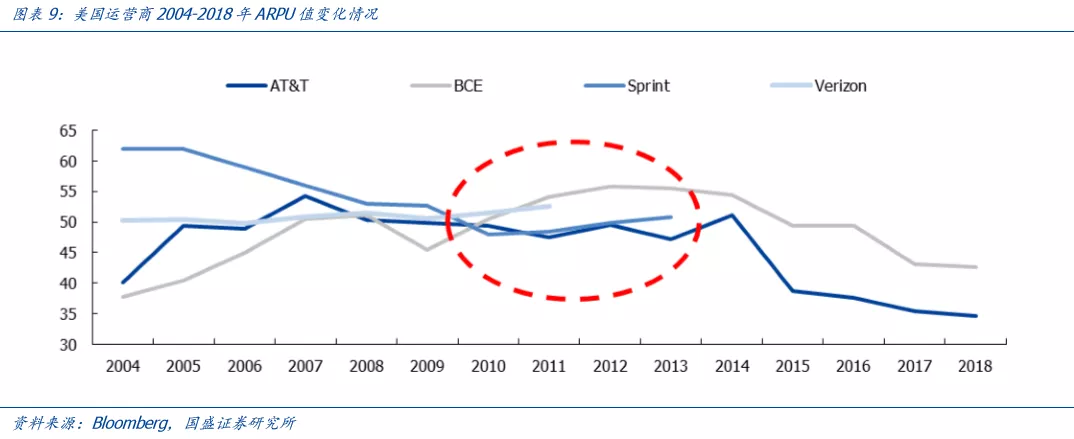

美国Verizon、AT&T等运营商在通信新周期开启时,也曾通过调整流量定价模式,取消不限量套餐,用价格手段优化网络资源分配。以Verizon为例,(1)2011年取消3G的不限量套餐,保护4G流量爆发阶段的收入增长空间。

(2)精细化资费设计,通过价格手段,避免少量用户过度占用网络资源,在保证网络传输性能的同时,最大化管道价值。注重引导用户对流量的使用和消费,既激发低流量用户更多消费,又限制少部分用户对流量的过度使用。

(3)推出新套餐,培养用户习惯。Verizon曾推出ShareEverything及MoreEverything套餐,允许多个终端共享流量,培育了用户在智能机、平板电脑、移动热点等各类终端上的流量使用习惯,增强了用户对网络的黏性并提升了用户价值。

取消不限量套餐后,叠加新周期开启,高价值套餐的渗透率提升,带动美国运营商ARPU值在1-2年内明显回升。

流量经营模式的转向有助于国内运营商通过价格手段,在保证网络通信质量的同时,最大化管道价值,并为5G流量爆发阶段的收入增长预留空间。目前通信行业人口红利逐渐消失,运营商陷入存量之战,提速降费价格战加剧。我国首提“提速降费”是在2015年5月13日,三大运营商陆续推出流量不清零、流量转赠、下调一带一路国家漫游资费等举措。整个4G周期中,国内三大运营商的移动用户数趋于饱和,在全业务竞争压力下,虽数据流量出现了10倍增长,但ARPU值却一路走低。

未来运营商竞争的重点将聚焦于网络质量和差异化服务,需要通过新业务、新套餐,例如智慧家庭业务、物联网业务形成协同,培育用户习惯,增强客户粘性,从而提升用户价值。

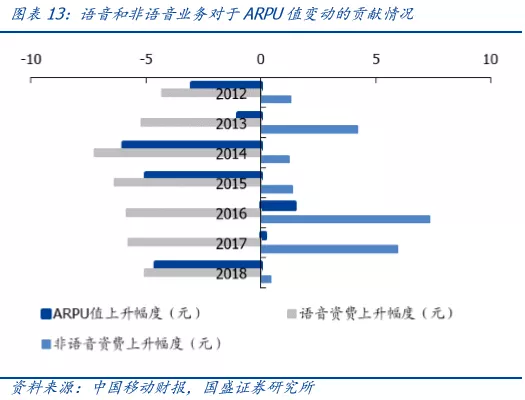

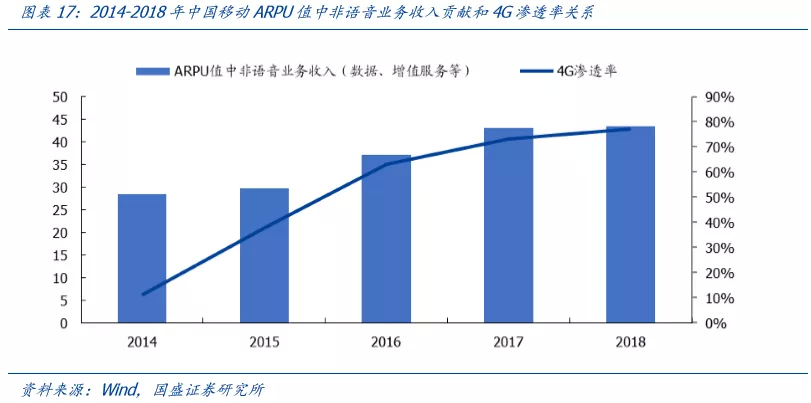

3.3. ARPU值重构完成,DOU爆发催化ARPU值拐点在即

ARPU值的下降趋势还和2G-4G时代用户的资费结构有关,前期语音业务占比高,语音业务收入的下滑掩盖了流量增长对于ARPU值的正向贡献。以中移动为例,2011年移动业务ARPU值中语音贡献占比超70%,数据业务贡献并不明显。2016年起,非语音业务占比超过60%,流量增长带来的数据业务贡献逐步凸显,ARPU值开始企稳回升。2018年虽然受提速降费影响,但是非语音业务仍有正向贡献。

目前ARPU值中,语音业务占比10%-20%,对于整体资费影响边际降低。因此区别于2G-4G,5G时代,一方面流量将成爆发式增长,远高于3G/4G初期的变化,带动非语音业务收入快速提升。另一方面因为非语音业务占比提高,有效弥补语音业务下滑带来的负面影响,带动ARPU值企稳回升。

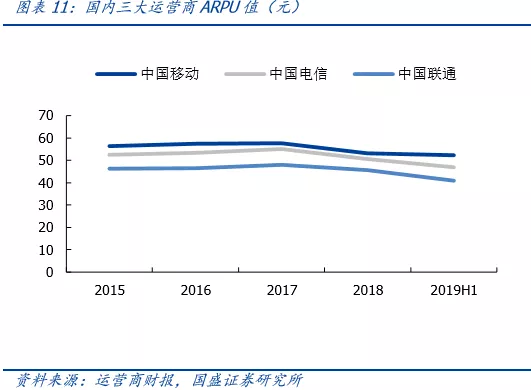

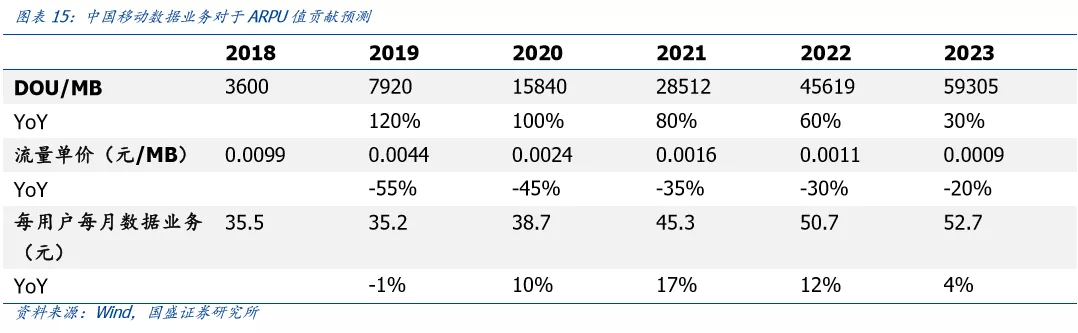

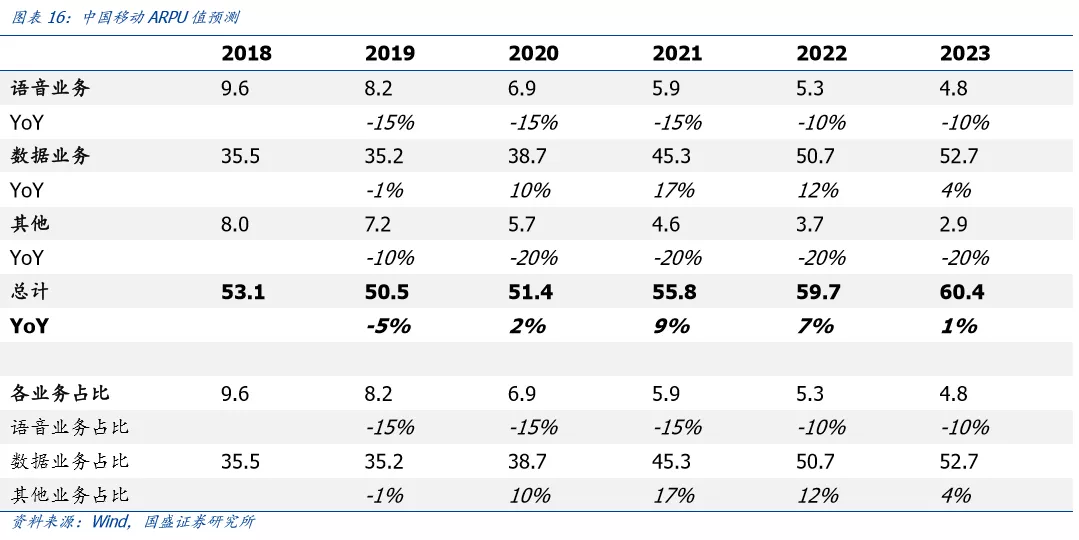

以中移动为例,对于未来ARPU值变动做测算:(1)2018年移动用户ARPU值为53.1元,2019年上半年为52.2元。(2)根据报表,粗略预计数据业务对于ARPU值贡献约67%,语音业务贡献18%,其他业务贡献15%(增值服务等)。

核心假设:

(1)DOU:我们预计2019年增速120%,预计2023年DOU为60G。

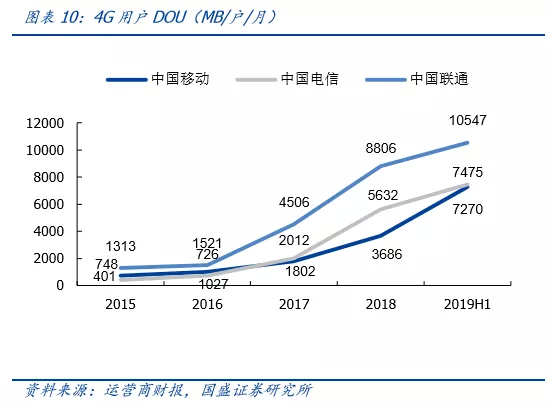

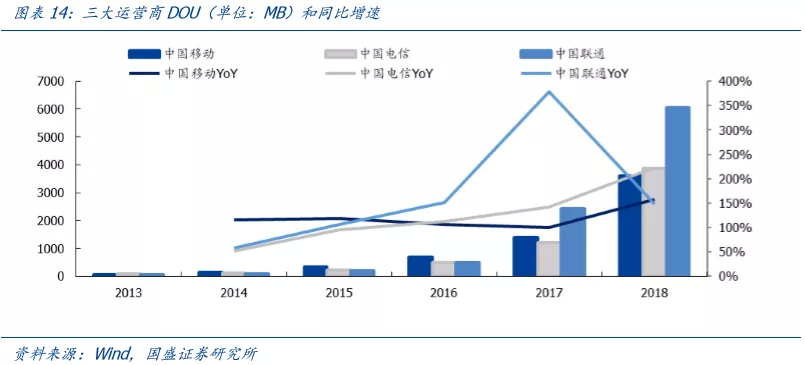

1)2018年中移动用户DOU约3.6G,4G用户DOU为4.3G。根据2017-2019H1的DOU增速均超100%,2019H1 DOU已达6.2G,同比增长140%。我们保守预计2019年DOU增速约为120%。

2)因为5G网络传输速率超过1Gb/s,为4G时代的10倍以上。对于用户而言,相同的使用时间下,5G时代每月消耗流量有望达到现在的10倍,即超过60G。因此保守预计2023年DOU为60G。

(2)流量单价:我们预计2019年流量单价(每字节价格)下降55%,此后维持每年20%-45%的降幅。

1)根据工信部数据,从2015年开始,中国联通移动网络流量平均资费下降90%以上,中国电信的流量单价下降到了0.008元/MB。估算年均降幅超过30%。

2)2019年3月,国务院总理李克强在作政府工作报告时提出,“今年中小企业宽带平均资费再降低15%,移动网络流量平均资费再降低20%以上,在全国实行‘携号转网’,规范套餐设置,使降费实实在在、消费者明明白白。”

3)根据C114数据,截至2018年11月,中国移动手机上网流量平均单价累计同比下降61%,国际漫游流量平均单价下降50%;中国电信手机上网流量平均单价下降超65%;中国联通手机上网流量平均单价相比2017年底下降57.4%。

4)结合以上数据,我们预计2019年流量单价下降55%,此后单价每年维持20%-45%的降幅。

结合以上假设,预计中移动数据业务2019年基本持平或略有下滑,2020年回暖,2020-2022年均保持10%以上的增速。

(3)ARPU值预测:

1)我们预计语音业务资费2019-2023年每年下降10%-15%,随着占比不断降低,对于ARPU值的影响逐步减少。

2)我们预计其他业务资费2019-2023年每年下降15%,随着占比不断降低,对于ARPU值的影响逐步减少。

3)叠加此前关于数据业务的测算,得到下表。

通过上表可见,2020年开始ARPU值回升较为明显,增速在2021年达到顶峰,后趋于平稳,基本与3G-4G新周期开启时,2年左右出现数据业务增长高峰相符合。这主要也是因为新周期开启时,用户少,高价值套餐渗透率尚低,相关应用也较少,所以初期这部分用户对于整体ARPU值提升并不明显,需待1-2年网络逐步成熟,带动5G渗透率显著提升。以4G时代为例,2013年12月,4G TD发牌,2015年2月,4G FDD发牌,2016-2017年非语音业务(数据业务+增值服务)提升较为明显。

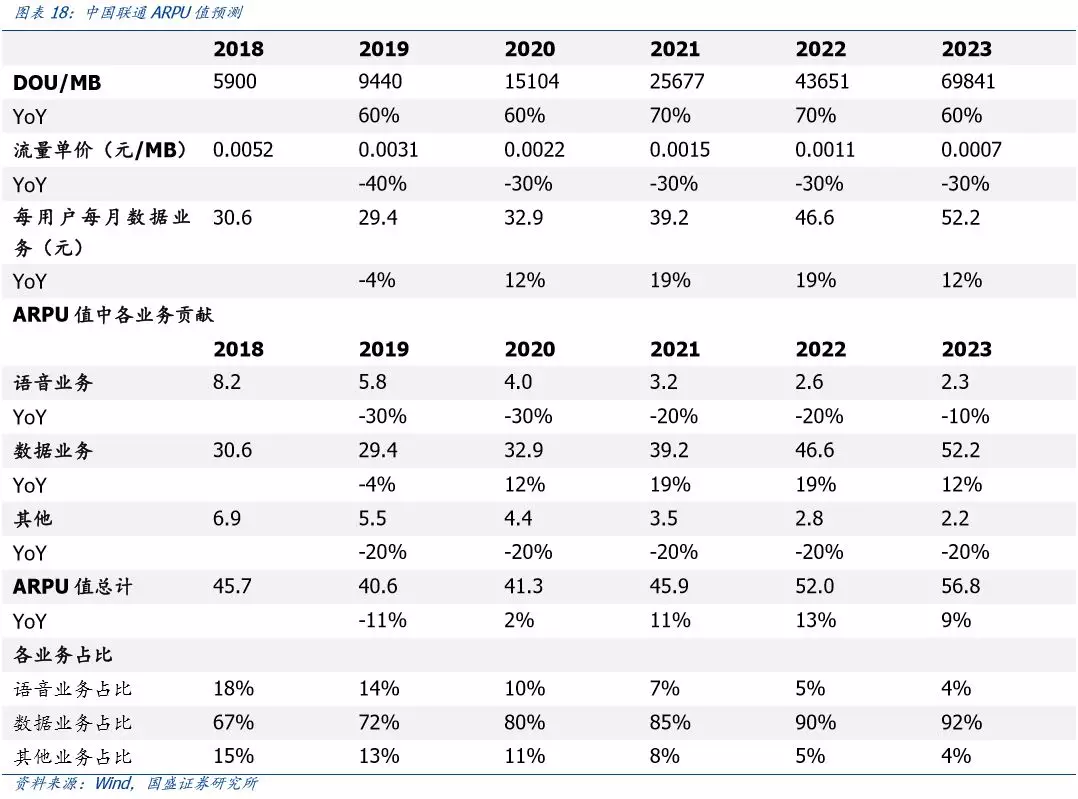

以此类推,中国联通的ARPU值变动情况预测如下:

初始条件:(1)中国联通2018年ARPU值为45.7元,2019H1 ARPU值为40.8元,预计今年ARPU值与中报基本持平。(2)参考移动,语音、数据、其他业务贡献占比约18%、67%、15%。

核心假设:

(1)DOU:中国联通2019年DOU为5.9GB,2019H1 DOU为7.4GB,我们预计2019年底接近10GB,2023年接近70GB。

(2)流量单价:我们预计2019年流量单价(每字节价格)下降40%,此后维持每30%的降幅。

(3)语音业务和其他业务:我们预计语音业务维持每年10%-30%的降幅,其他业务维持每年20%的降幅。

综上,我们预计2020年公司ARPU值触底回升,2021-2022年ARPU值增速达到顶峰,后趋于平稳。参考韩国经验,5G放号之后DOU提升明显,ARPU值有望2020年Q1-Q2明确拐点。

为了印证假设合理性,我们对标韩国5G进行推演。参考韩国经验,哪怕是前期尚无大量5G应用,5G用户DOU较4G用户已涨3倍,需求弹性强。市场普遍认为当下5G应用尚不丰富,流量增长需待应用爆发,但韩国5G推出半年以来的情况表明,在没有明显新应用的情况下,依靠高清视频、AR/VR等既有业务,实现了流量近3倍增长(DOU从约8G到25G),未来有望进一步提升,而流量需求的增长才是运营商投资的根本动力。

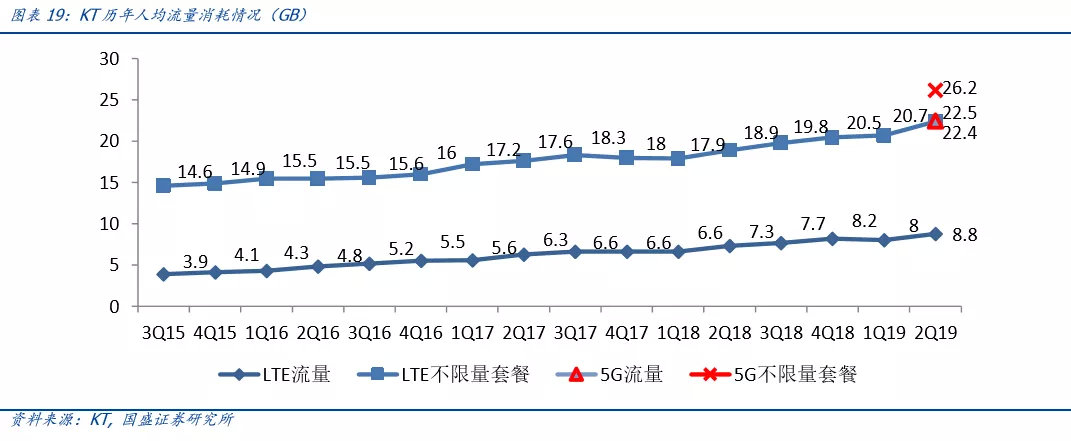

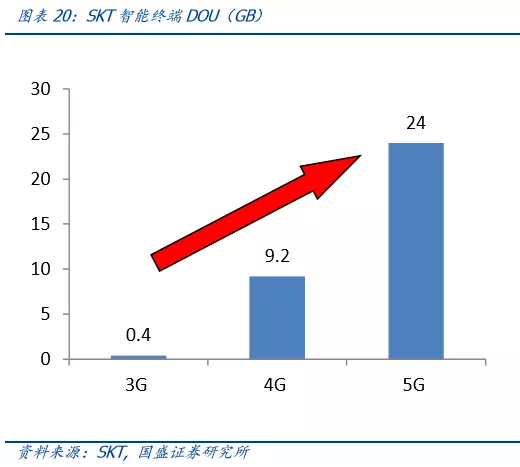

以KT为例,截止2019年第二季度,其LTE用户的DOU为8.8G,而5G用户DOU则高达22.5G,增加2.5倍。而LTE不限量套餐和限量套餐的差距较大,也从侧面表明了用户的需求弹性,进入5G时代,由于新应用尚未起量,5G不限量套餐相比普通套餐差异并不大。再看SKT,其智能终端流量从4G时期的9.2G快速提升到5G的24G,而C端应用方面,并未出现全新应用,但高清视频、AR导航等成熟应用开始快速普及,在网络条件允许的情况下,流量消耗倍增。

韩国一直致力于推动通信服务普及,2017年推出“移动通信费用减免方案”,自当年9月起针对普通手机用户的基本费用优惠幅度(与移动运营商约定一定期限内享受的话费折扣)从20%扩大到25%;下半年又继续修订相关法规,对老年人和低收入群体的手机话费每月减免1.1万韩元。同时,韩国在4G时代坚持推动实行“普遍话费制”,即将每月200分钟话费、1GB流量和基本短信服务作为包月制的基本内容,月租由目前的3万多韩元降至2万韩元,希望借此达到每年最多减免4.6万亿韩元通信费用的效果。

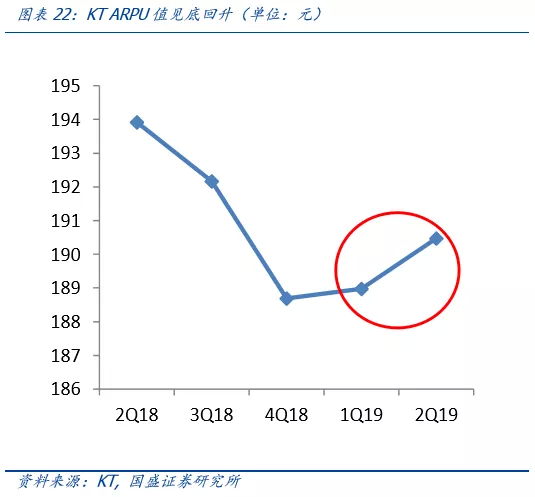

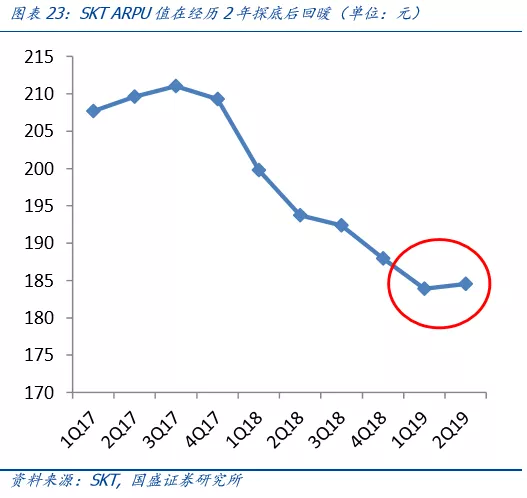

在此政策下,从2017年下半年到2018年底,韩国三大运营商的ARPU值均出现下滑,幅度最大的达到13%。而从2018年底开始,整体政策压力有所缓解,加之5G的开启,高ARPU值用户增加,整体ARPU值有望见底回升。因此对标韩国,5G将驱动流量再兴,ARPU值回升在望,预计联通2020年Q1-Q2确立ARPU值拐点,2021-2022年迎来收获期。

4. 收入端2:共建共享提升网络质量,用户数有望先稳再增

本节核心回答1个问题:未来联通用户增长怎么看?

在5G发布前,LG U+的移动用户市场份额约20%;在5G发布后,LG U+的5G用户数一路稳健增长。截至2019年6月,LG U+的5G用户市场份额已达29%,而其他两家运营商SK 电信和KT却呈现下滑或波动趋势;LG U+的5G用户渗透率也是最高的,其5G用户数达到387000,占公司总用户数的2.8%,高于其他两家运营商。

从趋势上看,LG U+在5G时代颇有逆袭之势。在运营商之间的5G覆盖、资费等差距不大,在已经很强的4G网络性能下要说服用户转移到5G网络也非易事,LG U+是实现5G用户稳健增长的?

差异化战略是核心,5G应用生态成关键。4G已经够用了,为什么还需要5G?要想用户喜欢上5G,就必须推出与众不同的5G服务体验。LG U+成功的秘诀就是推出了一系列沉浸式的5G媒体体验。他们在5G套餐中捆绑了五大新业务,包括U+职业棒球和U+高尔夫、U+偶像直播、U+ VR、U+ AR,并提供独家媒体内容。

因此,新周期的开启对于运营商是挑战也是机遇,用户蛋糕有望重新调整。对于联通而言,有2个机遇:(1)共建共享,降低建网成本,更快速更全面的铺开5G网络;(2)混改引入社会资本,有利于合作垂直领域合作伙伴,打造产业生态。两个重要观察时点:(1)2019年底携号转网,(2)2020年5G初期渗透率。

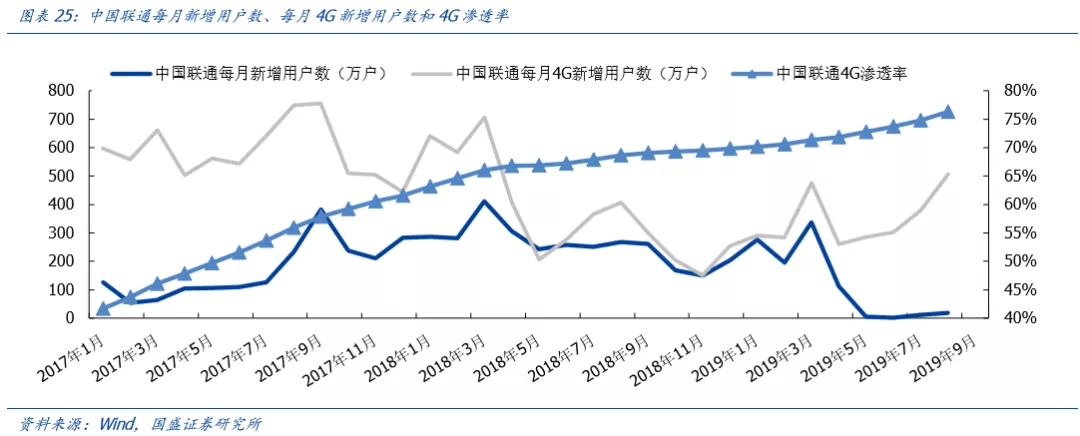

观察时点1:2019年底携号转网放开,用户将更为重视网络质量,三大运营商的蛋糕有望进行一次调整,联通近2年深化4G网络建设成果将面临检验。跟踪联通的月度数据,2019年9月,联通新增用户数为18.4万户,增长较为缓慢,更多依靠2G/3G用户向4G用户迁移,目前4G渗透率已达76%。如果年底携号转网放开,可能会面临更大挑战。因此联通2019年上半年集采40万+4G基站,增强网络质量。5G时代,携手电信的共建共享,无疑于进一步“雪中送炭”。

观察时点2:随着5G商用开启,初期5G渗透率高的运营商更容易获得新增用户。目前市场人口红利基本消失,在近似于零和博弈的市场中,初期领跑重要性进一步凸显,份额有望向其集中。

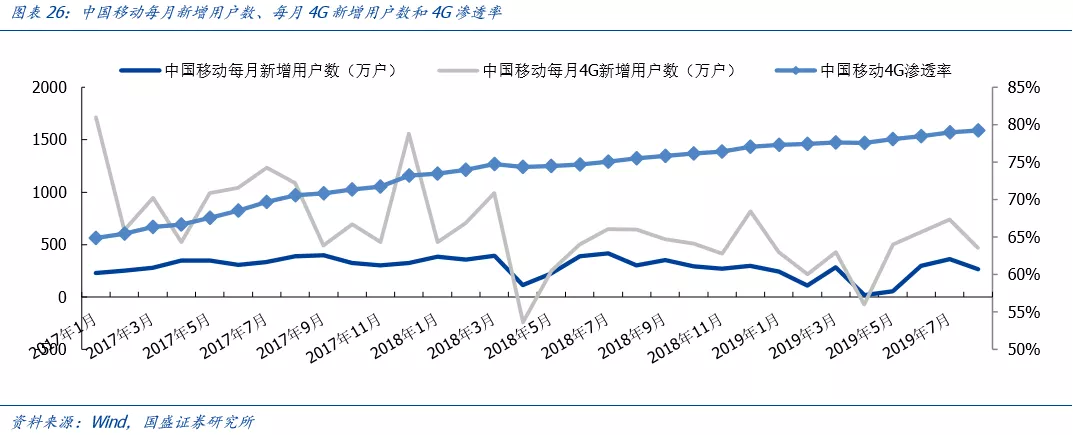

复盘4G,可见在新周期初期,各家每月用户新增数和其4G用户渗透率正相关。因为联通月度数据缺失,这里着重比较中移动和中电信。当中移动在2013年底拿到4G TD牌照后开始大力推广4G,抢占了先机,4G渗透率提升同时迎来新增用户高峰。与之相对的是电信,因为固守3G优势和等标准更为成熟的4G FDD,其新增用户数出现了负增长。2013-2014年的4G用户数中国电信未披露,考虑到2015年2月4G FDD发牌,联通、电信才大举发力4G建设,其2013-2014年的4G用户渗透率明显低于中移动。

中移动4G初期的领跑地位,奠定了4G全周期的辉煌。后期各家4G渗透率相仿后,每月新增用户数就无明显差距。因此5G渗透率和新增用户数之间存在相互促进的关系,初期的领跑优势较为重要。

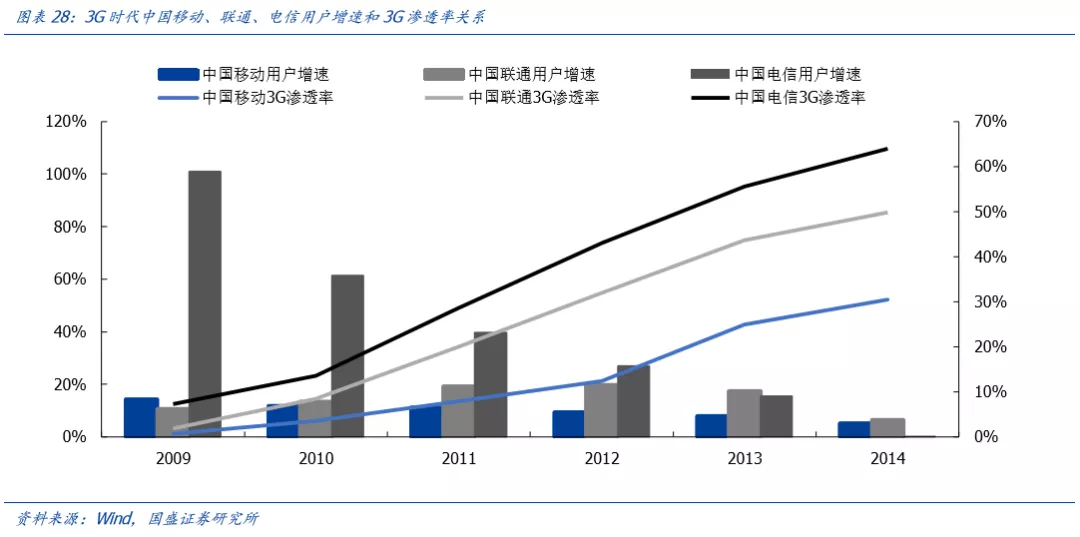

复盘3G,可以看到相似的规律。联通和电信凭借制式带来的网络质量优势,3G渗透率提升高于中移动,用户增速也较高。因此,提升5G渗透率一方面有助于提升ARPU值,另一方面也有利于存量博弈阶段,运营商保份额、吸引新用户。

共建共享有望让5G时代的联通的网络质量与中移动的差距显著缩小、提升建网速度,成为稳份额、保增长的重要战略举措。

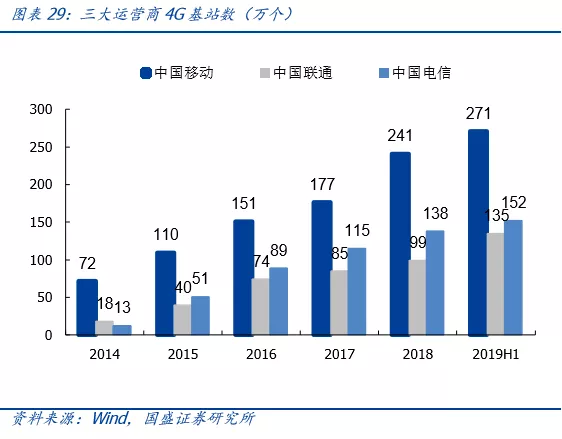

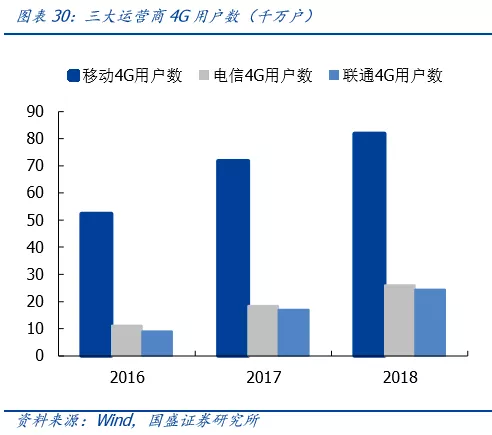

(1)网络质量与基站数正相关:4G时代,中国移动的基站数约等于联通+电信基站数之和。5G时代,如果电信+联通合建的基站数仍与中移动相持平,其网络的基站密度将与中移动持平,有望与中国移动的网络质量差距显著缩小。

(2)网络的规模效应极强:中移动4G基站数约占50%,但是4G用户数占比超60%。如果联通+电信的5G网络质量和覆盖能与移动相比肩,市场份额有望重新调整。

5. 成本端:共建共享长期减负显著,实现联合共赢

从2019年9月宣布的共建共享方案来看,联通主要承建北方城市,电信主要承建南方城市,基本为其此前的优势省份,从目前的进展来看,共建共享的决心较强。

从建设量来看,电信需承建的省份和地市相对更多,联通压力相对轻一些。如果按5G宏站数和4G宏站相持平来做一个粗略估算:4G宏站约400万个,5G宏站基本持平,约为400万个。按中移动200万个,电信和联通算上共建共享复用的部分各有200万个基站,估算基站复用率和对应节约的资本开支。

预计共建共享将为电信、联通节约2000亿资本开支,复用率超过75%。中国联通董事长王晓初在2019年中期业绩发布会上曾介绍,5年的5G建设周期中预计共建共享将为联通和电信各节省2000亿元资本开支。

此次共建共享决心远超此前,下沉至地市的方案有助于实现全面共享,预计2020年全面铺开。2015年,联通和电信也曾签署共建共享战略合作,但是真正到了落地环节,因为每个省份联通电信的话语权不同,较难实施。本次的方案给出了细化到地市的方案,可见双方推进共建共享的决心之强,预计2020年将全面推开。

6. 盈利能力:短期ROE望6%,电联、移动共筑双寡头格局

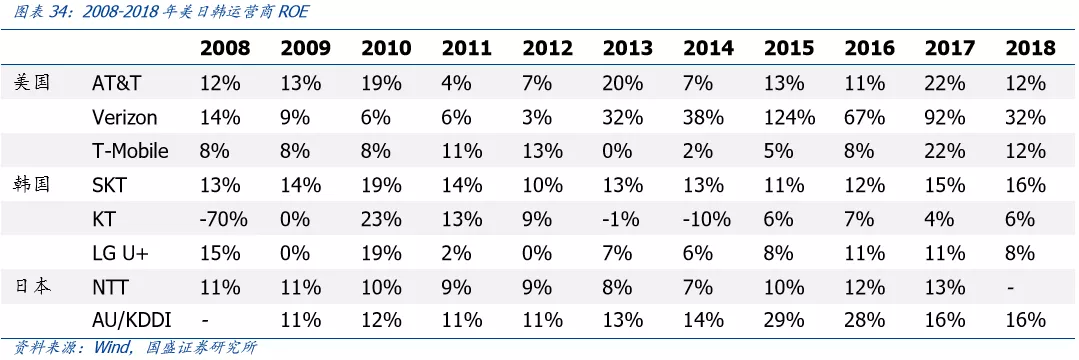

网络的规模效应极强,头部的运营商ROE相对较高。为了承接全国业务满足用户的异地漫游需求,运营商必须先建一张覆盖全国的网络,再根据用户需求,在热点区域补点。因此,大额的固定资产投资难以避免,规模效应显得尤为重要。这点从国内三大运营商的历史ROE中可以清晰看出,中国移动ROE 12%、中国电信ROE 6%、中国联通ROE 3%。

与全球运营商相比较,我国运营商的行业格局与韩国较为相似,联通的ROE有较大提升空间。韩国主要运营商有三家SKT、KT、LG U+,格局与国内相仿,对比可见,我国运营商的ROE整体水平是低于韩国的。从全球整体情况来看,中国电信、中国联通的盈利能力有较大提升空间。

短期来看,共建共享后联通和电信的规模效应增强,联通ROE有望提升至6%。从利润表角度考虑,因为共建共享后,如果资本开支仍保持不变,联通有望拥有2倍于之前的网络规模,收入端增速高于成本端增速(固定资产投资对应折旧摊销),净利润加速释放、ROE提升。我们预计,短期来看,联通ROE将提升至电信现有水平6%。

长期来看,电联携手将和移动形成“双寡头”竞争格局,电联ROE有望提升至10%以上。随着电联合作模式成熟,其网络规模将和移动相比肩,形成“双寡头”的竞争格局。在这样的竞争格局下,任意一个寡头单拎出来都具备强大实力,不会轻易被击倒,相互制衡处于稳定状态。这样的竞争格局可以很大程度避免恶性价格战的产生。电联的ROE将会进一步提升,有望突破10%。

附注:对于Verizon高ROE的解释

ROE = ROA * 权益乘数,Verzion的高ROE来源于:

1)高ROA。Verzion本身规模优势明显、增值业务丰富,看ROA,2014年之后稳定地比其最大竞争对手AT&T高出1.5pct左右;

2)高资产负债率。Verizon 2014年从Vodafone手中回购本公司45%的股权后注销,大幅降低总股本的同时有息负债微升,从而使公司的资产负债率从65%提升至90%以上。

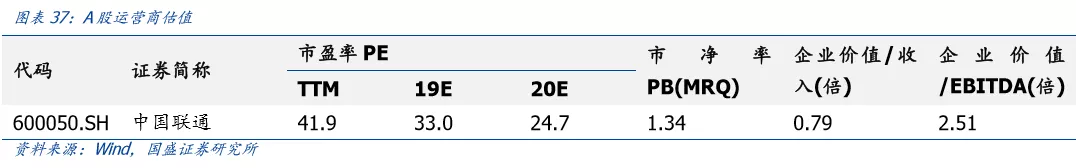

7. 估值:对比欧美仍有较大提升空间,需待戴维斯双击

我们将美股运营商和港股运营商的估值进行比较:

从行业平均值来看,美股运营商的2019年预测市盈率为13.95,市净率PB为1.94,EV/收入为2,EV/EBITDA为6.28。美股的中国移动、中国电信、中国联通平均PE基本与行业平均水平持平,但是PB、EV/收入和EV/EBITDA较美股其他运营商相对较低。

中国移动、中国电信、中国联通在美股和港股估值持平,同股同权。中国联通A股和中国联通H股同股不同权,且A股拥有一定的估值溢价。

美股和H股运营商的2019年PB平均值为1.94,我们预测联通2019年BPS约4.66元。因为商业模式、外部环境等存在差异,基于谨慎性原则,给予中国联通目标价8.1元/股,对应2019年PB 1.74倍,维持“买入”评级。

8. 华为、中兴中标中国移动物联网专网核心网五期工程

结合上文,我们预计2020年Q1-Q2 ARPU值确认拐点。从历史经验来看,ARPU值和股价有较高相关性。比较典型地:2015H1 4G商用启动,2016 – 2017H1联通混改红利释放,这两次ARPU值被拉高的过程中,公司股价也都在当时有较好的表现。

9. 风险提示

1、共建共享推进慢于预期。

因为目前电联共用的设备尚未完全成熟,加之在落地阶段还需考量各地区运营商的协调情况,因此共建共享可能推进慢于预期。

2、市场竞争加剧。

携号转网可能导致用户对于网络质量要求更高,如果联通的网络质量表现不佳,可能导致用户流失,运营商之间的竞争恐将加剧。

3、测算和实际存在误差。

因为5G商用刚落地,商用推广进度存在一定的不确定性,因此测算和实际可能存在一定误差,需要持续跟踪经营数据。