本文来自微信公众号“中金策略”,作者:王汉锋 李求索。

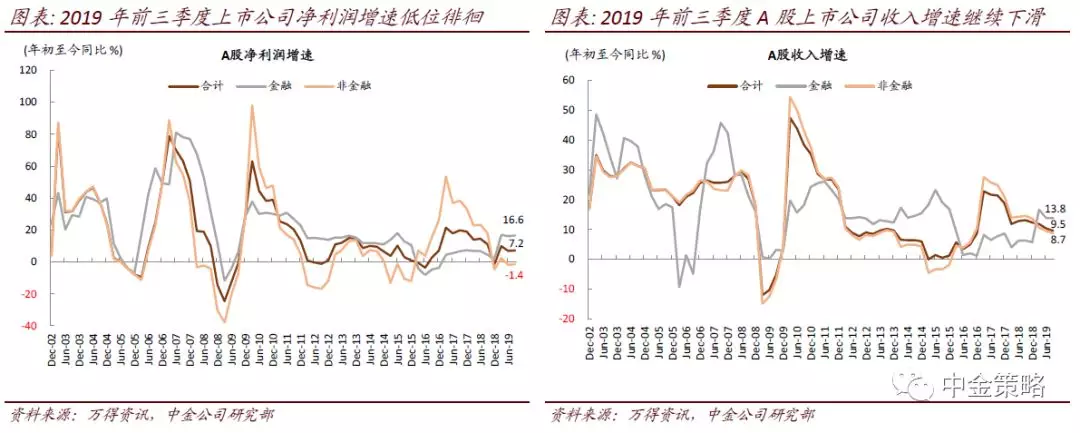

A股上市公司前三季度业绩增速相较上半年基本持平。非金融业绩增速仍为负增长。

全部A股/金融/非金融2019前三季度净利润分别增长7.2%/16.6%/-1.4%(VS.今年上半年7.0%/16.2%/-1.8%),其中第三季度分别增长7.4%/17.4%/-1.2%。收入增速在增长承压背景下继续下滑,全部A股/金融/非金融2019前三季度收入分别增长9.5%/13.8%/8.7%(VS.今年上半年10.3%/13.8%/9.5%)。

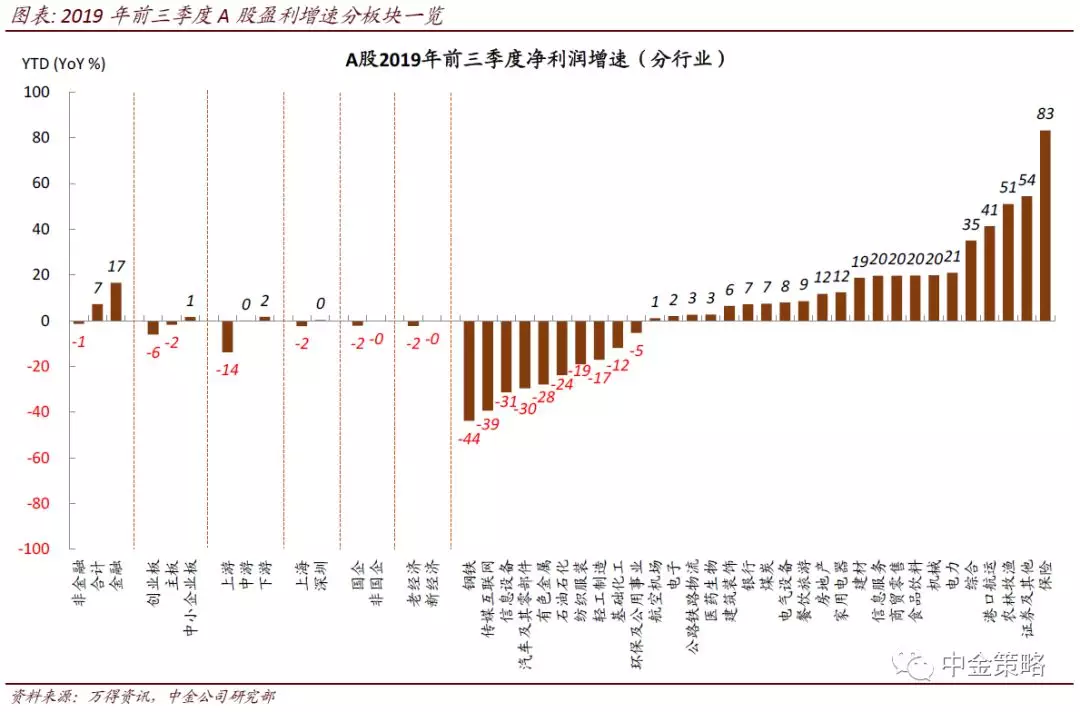

结构分化,新经济、下游、中小市值企业前三季度业绩增速相比上半年有所回升。

板块方面,中小市值企业业绩增速相较上半年继续回升,主板继续下滑,主板非金融/中小板/创业板/科创板前三季度分别增长-1.8%/1.5%/-6.1%/21.9%(VS. 上半年0.4%/-5.9%/-22.9%/25.6%)。结构上,老经济板块业绩继续下滑,新经济板块从上半年的业绩负增长回升至零增长附近。从上中下游来看,上游行业业绩仍为负增长且相较一季度和上半年继续下滑,中游行业前三季度基本零增长,下游行业业绩增速有所回升。

行业方面,关注科技、农业、券商、油轮等局部亮点。

银行业绩增速较上半年略有加速,但市场更为关注不良周期和中小银行的营收情况;今年税制调整背景下保险盈利增速较高;券商受偏低基数及科创板开板的综合影响业绩较上半年继续加快;非金融领域,猪价加快上行背景下部分农业相关板块业绩高增长;航运板块中油轮受益于运费同比明显提升;部分科技相关板块也有业绩改善;食品饮料、家电、餐饮旅游等消费类板块业绩相对稳健。业绩负增长的板块一方面来自大宗原材料价格影响下的偏中上游的石油石化、有色、钢铁、化工等;另一方面受中美贸易摩擦和国内增长压力影响较大的汽车、纺织服装、轻工制造、环保、传媒互联网、通信等板块业绩均为负增长。

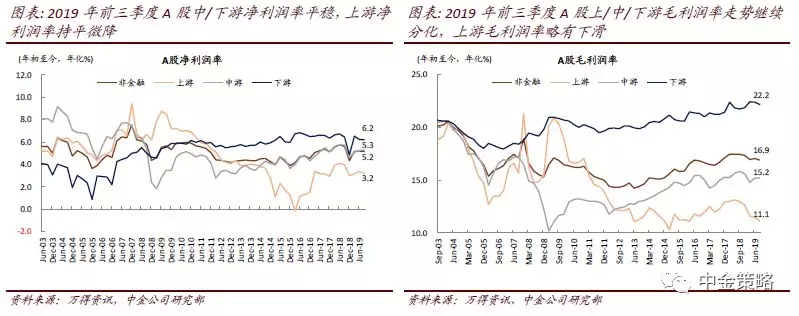

利润率相比上半年继续持平。

非金融前三季度净利润率5.2%,与今年一季度和上半年基本持平。上游利润率略有下滑,中下游变化不大。三季度是今年减税降费力度较大的时段,但因增值税是价外税原因在三季报中体现的并不直观,我们将在年报期对今年减税降费的效果做进一步的评估。

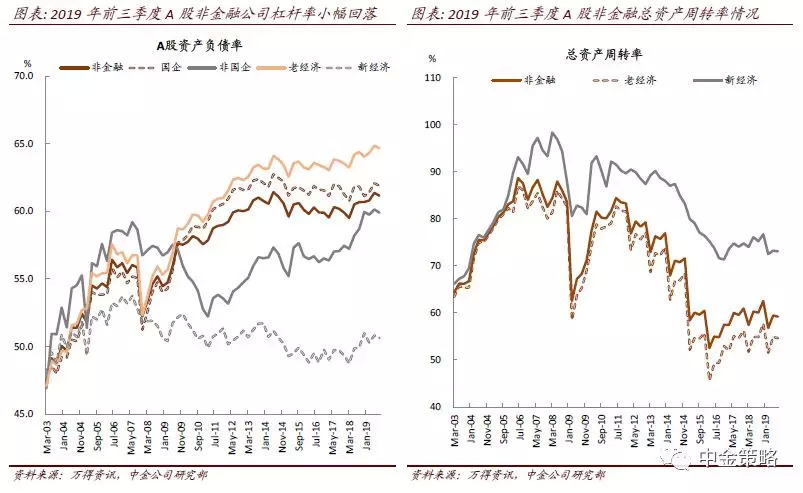

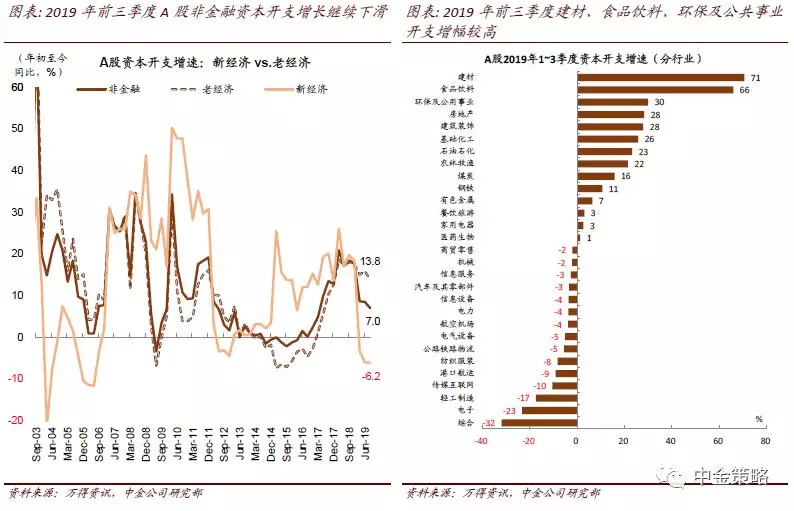

资本开支增速仍在下滑。

非金融资本开支增速连续5个季度回落,前三季度下降至7.0%(VS.上半年8.5%),表明增长下行压力仍在。行业及结构方面,非国企资本开支增速连续下滑;除食品饮料、农业、建材等极个别行业资本开支还在加快外,多数行业资本开支增速相较上半年持平或有所下降。

整体低迷,局部亮点。

往未来看,超低基数背景下非金融企业业绩同比增速年底阶段有望回升,但增长下行叠加阶段性物价上行对企业盈利的影响不容忽视。去年4季度受接近2千亿元的商誉减值影响,A股非金融业绩下滑幅度高达69%,是2008年金融危机以来的最低值。低基数背景下如若今年不继续出现较大规模的商誉减值,非金融的业绩增速至年底有望回升。但经济增长压力仍在,且可能叠加阶段性物价上行带来的影响,企业盈利能力难有实质性改善。关注个别板块可能的基本面向好趋势,如受益于结构性物价上行的部分农业公司,运价维持高位的油轮,以及和5G及消费电子相关有望继续受益于景气度上行的部分科技企业等。我们后续仍会对业绩展开更深入分析。