本文来自微信公众号“华泰金融研究全新平台”,作者:沈娟,蒋昭鹏。

核心观点

1.业绩符合预期,维持“买入”评级

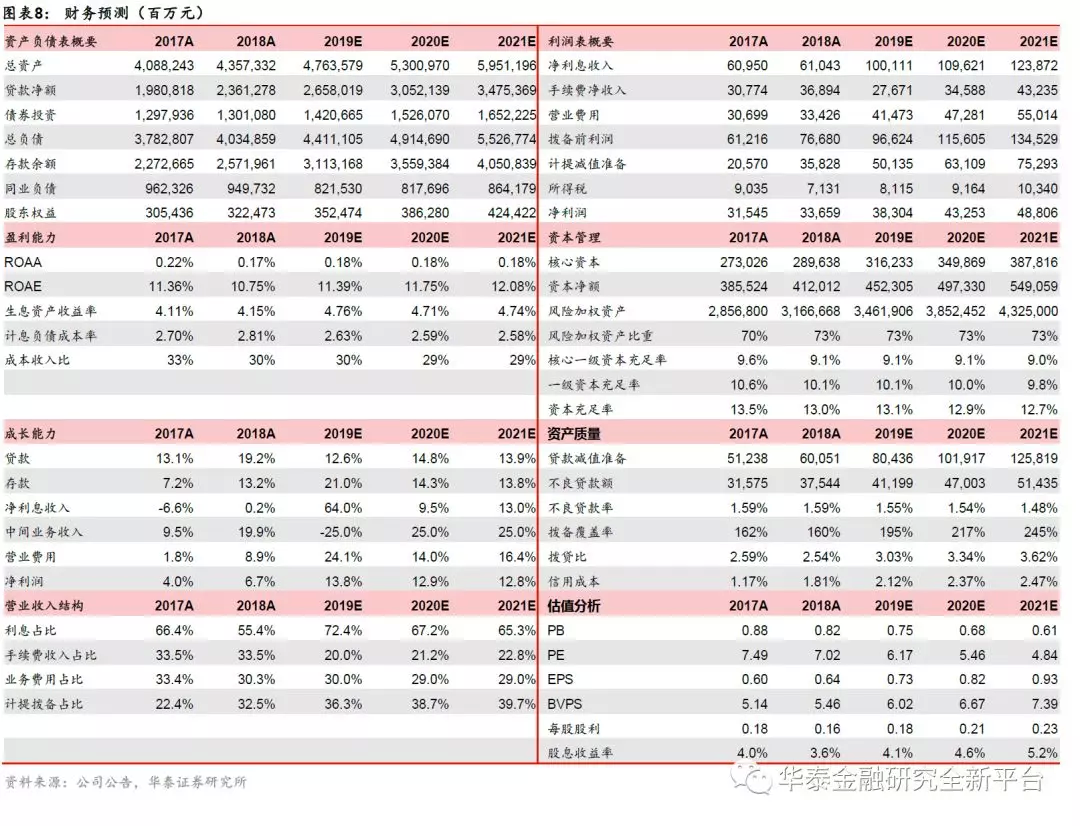

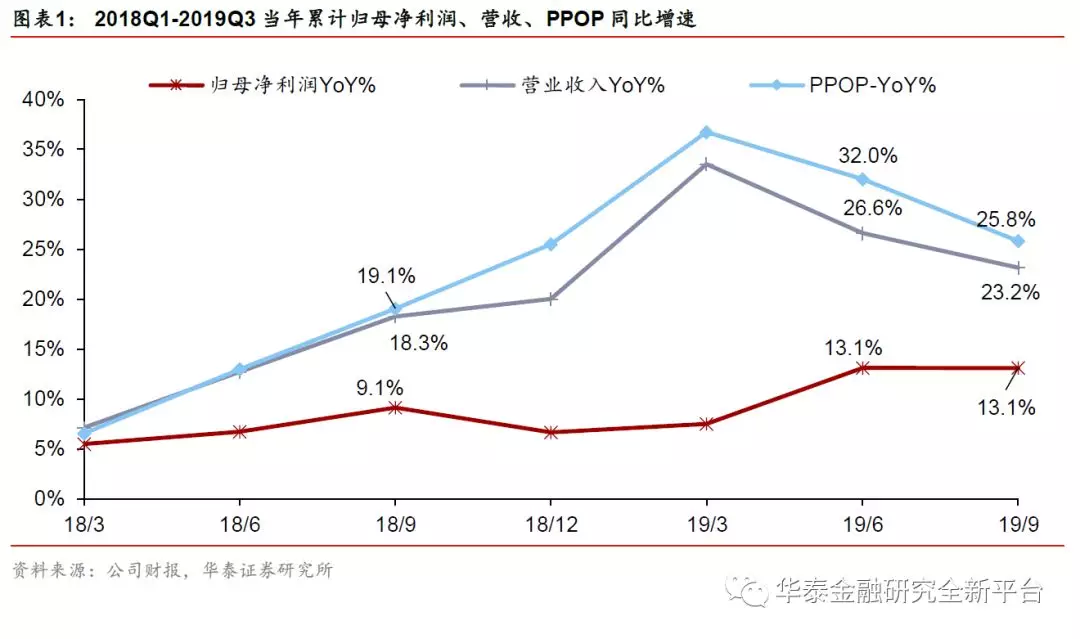

光大银行(06818)于10月30日发布2019年三季报,1-9月归母净利润同比+13.1%、与1-6月持平,业绩符合我们预期。公司保持较高利润增速,累计息差环比上升,中收高增,资产质量改善明显,未来发展空间较大。我们预测公司2019-2021年归母净利润增速13.8%/12.9%/12.8%,EPS 0.73/ 0.82/0.93元,目标价5.12-5.72元,维持“买入”评级。

2.息差较上半年微升,新增贷款占比较高

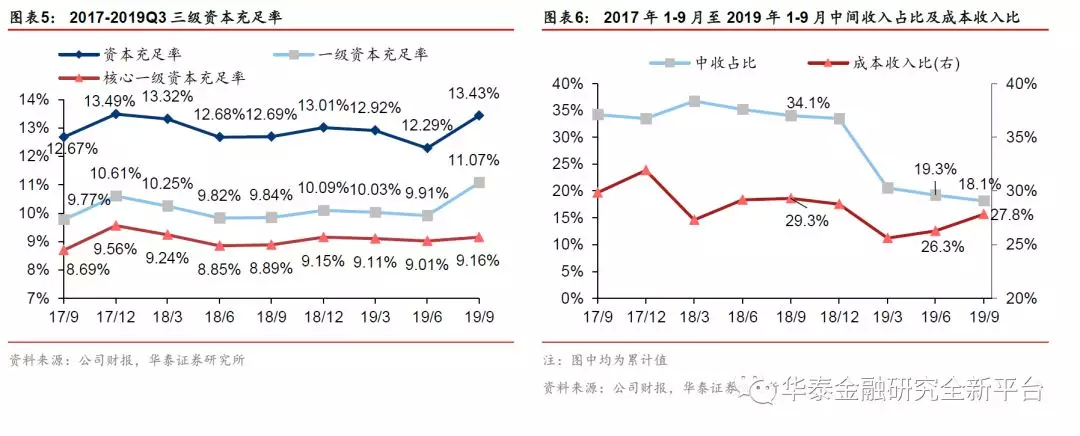

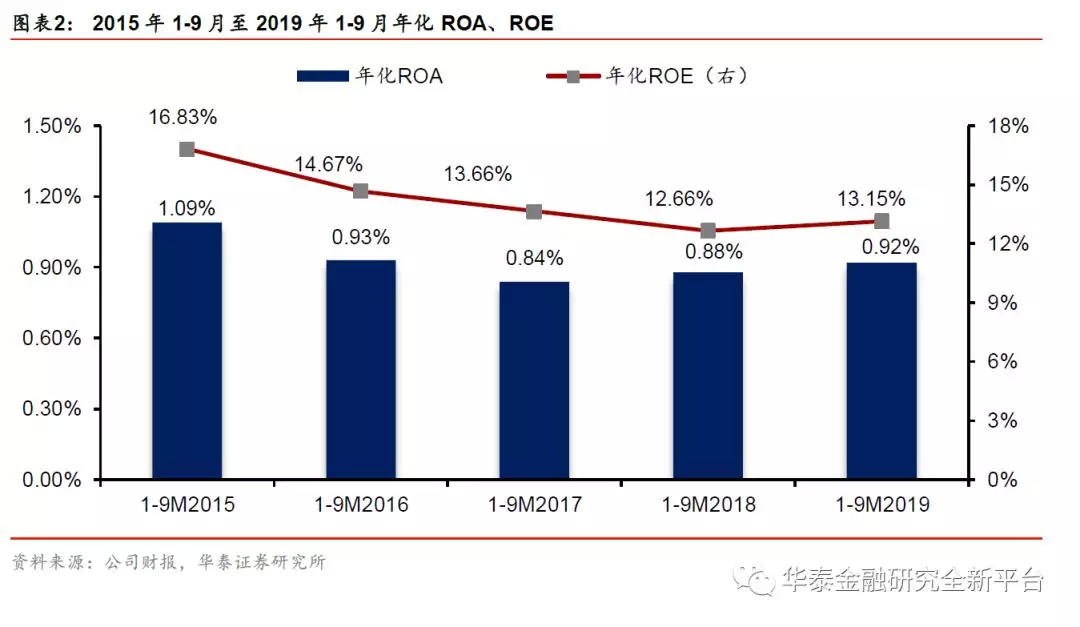

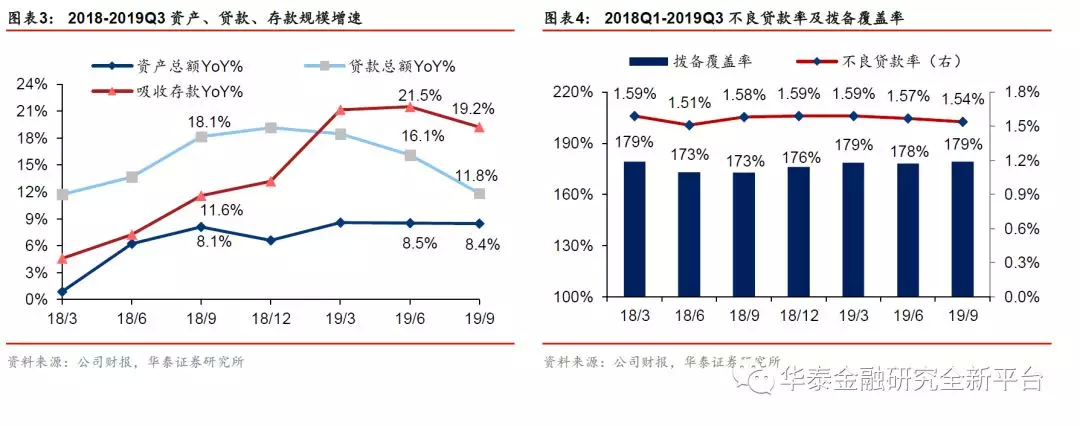

1-9月年化ROE、ROA分别同比上升0.49pct、4bp至13.15%、0.92%。1-9月净息差为2.29%,较1-6月上升1bp。据我们测算,生息资产收益率略有上升,我们认为主要得益于资产结构的调整,公司加大了贷款投放力度,三季度新增贷款占新增资产的84%,猜测其中新增零售贷款占比较高。计息负债成本率较为稳定,主要得益于公司同业负债占比较高,Q3也加大了同业负债的吸纳力度(Q3新增存款仅占新增负债的13%)。三季度股份行的同业利率有所下行,缓解了部分存款成本上升压力。

3.资产质量向好明显,不良生成放缓

9月末不良贷款率为1.54%,较6月末-3bp;不良贷款额较6月末微增0.8%,为2018年Q2以来新低,资产质量显著改善。不良处置力度不及Q1与Q2,不良贷款新生成放缓是不良贷款率下降的主要原因。Q3年化不良贷款生成率较Q2下降32bp至1.38%。公司也因此适当降低了信贷成本(Q3单季年化1.58%,环比-8bp),保证了利润的较快增长。9月末拨备覆盖率179%,较6月末微升+1pct,保持了较强的风险抵补能力。

4.中收动能强劲,资本补充工具多样

公司提出了“打造一流财富管理银行”的长期战略,未来可持续关注中收增长。1-9月中收增速为19.0%,虽然增速较1-6月-2.7pct,但仍在股份行中居于前列,这在已将信用卡分期业务收入纳入利息收入的背景下尤为难得。9月光大理财成为首家开业的股份行理财子公司,未来有望助力中收强劲增长。外源资本补充强劲,7月350亿元优先股顺利发行,9月末资本充足率、一级资本充足率均环比提升超过1pct。5月股东大会已通过发行400亿元永续债的议案,且300亿元的光大转债基本仍未转股,资本工具丰富多样,有望进一步打开增长空间。

5.打造一流财富管理银行,目标价5.12-5.72元

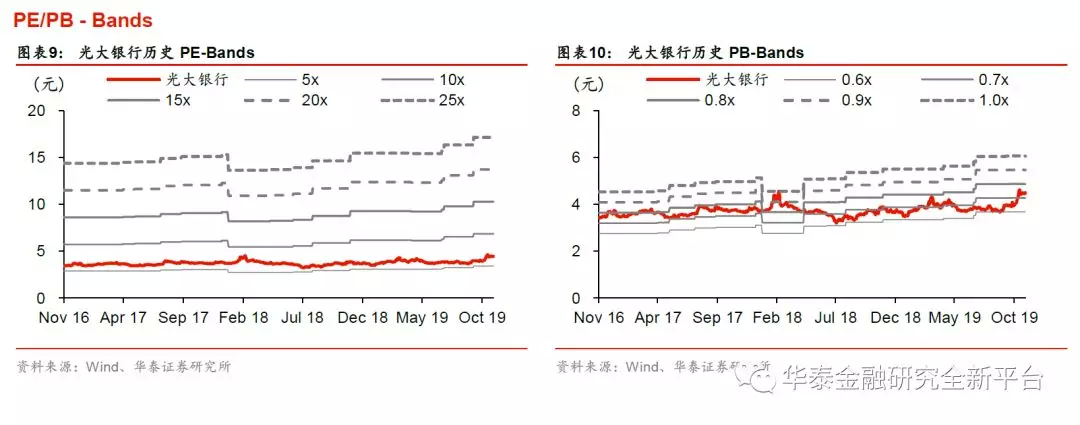

我们维持原预测,公司2019-2021年归母净利润增速13.8%/12.9%/12.8%,EPS0.73/ 0.82/0.93元,2019年BVPS 6.02元,对应PB0.75倍。股份行2019年Wind一致预测PB 为0.89倍,公司在大力转型财富管理业务的背景下,集团赋能给予了较大的发展空间,短期基本面改善也较为明显。我们维持2019年目标PB 0.85-0.95倍,维持目标价5.12-5.72元。 风险提示:经济下行超预期,资产质量恶化超预期。

<section powered-by="xiumi.us" style="margin: 0px; padding: 0px; max-width: 100%; box-sizing: border-box; color: rgb(51, 51, 51); Helvetica Neue", "PingFang SC", "Hiragino Sans GB", "Microsoft YaHei UI", "Microsoft YaHei", Arial, sans-serif; letter-spacing: 0.544px; text-align: center; white-space: normal; background-color: rgb(255, 255, 255); overflow-wrap: break-word !important;">