本文来自微信公众号“招商食品饮料”,作者杨勇胜、欧阳予。

青岛啤酒(00168)三季度受销量下降影响,收入下滑1.7%,利润增长19.8%,增幅边际略有放缓。年内受益结构升级、提价效应、增值税率下降多重叠加利好,放大毛利率提升幅度,放长看高端化仍是核心逻辑。我们略调整19-21年EPS预期至1.32、1.56和1.81元,给予20年35倍PE,维持目标价55元(A股目标价),维持“审慎推荐-A”评级。

报告正文

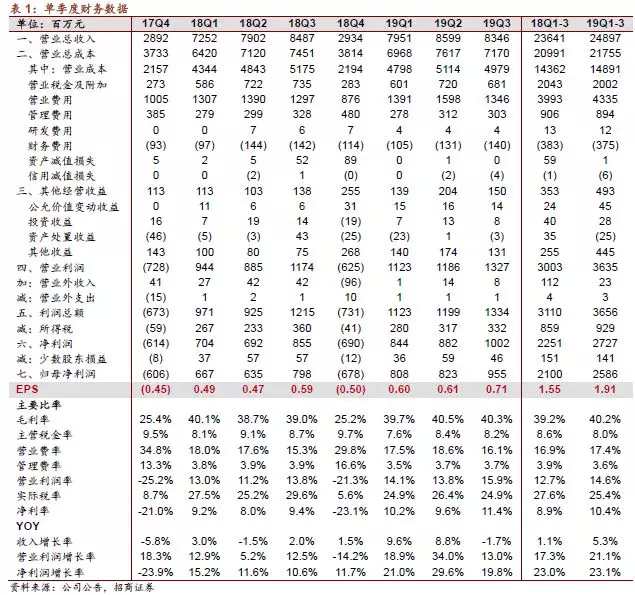

19Q3收入下滑1.7%,利润增长19.8%,净利率稳步提升。公司19年前三季度收入248.9亿元、归母净利25.9亿元、扣非净利23.0亿元,分别增长5.3%、23.2%和27.6%。19Q3单季收入83.5亿元,下滑1.7%,归母净利9.6亿元、扣非净利8.5亿元,增长19.8%和22.7%,收入受销量影响下滑,净利率稳步提升,同比提升2pcts。三季度销售回款与收入相符,下滑4.2%,账面现金维持166.5亿元高位。

三季度销量预期中下降,吨酒价格持续提升。公司前三季度总销量720万千升,增长3.6%,三季度总销量247万千升,下滑5.9%,系三季度为消化二季度库存,销量预期中下滑。分产品结构看,主品牌三季度销量117万千升,下滑2.4%,崂山等其他中低端品牌销量129万千升,下滑8.9%,主品牌占比提升1.5pcts至49.1%。单Q3吨酒价格提升4.5%至3386元/千升。

结构提升+提价效应+增值税率下调叠加放大毛利率升幅。Q3单季毛利率40.3%,提升1.3pcts,延续受益年内结构提升、提价效应、增值税率下调多重利好。费用率方面,Q2销售费用率16.1%,提升0.8pct,管理费用率3.7%,略降0.2pct。单季净利率提升2pcts至11.4%,毛利率提升驱动利润改善逻辑持续兑现。

年内利润改善受益长短逻辑叠加,放长看高端化仍是核心逻辑。行业高端化逻辑延续演绎,年内受益长短利好同时叠加,展望未来1-2年,高端化加速仍是渠道利润改善核心逻辑,不过我们建议勿对利润涨幅线性外推,原因仍是我们前期报告中指出的三点:一是行业需求波动,影响高端化进度,二是高端竞争加剧,费用投放幅度扰动,三是公司内在顶层机制改革未实质推进,团队积极性受压制。

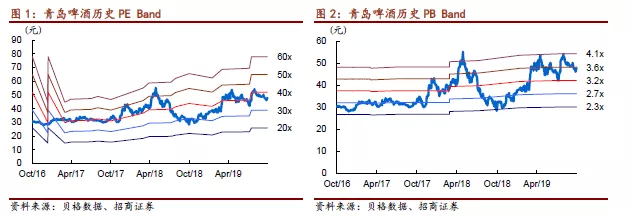

投资建议:维持目标价55元,维持“审慎推荐-A”评级。三季度受销量下降影响,收入略有下滑,利润增幅边际略有放缓,高端化进程仍是核心逻辑。我们略调整19-21年EPS预期至1.32、1.56和1.81元,给予20年35倍PE,维持目标价55元,维持“审慎推荐-A”评级。

风险提示:中高端竞争加剧、市场份额受冲击、成本不及预期