本文来自微信公众号“中泰零售电商研究平台”,作者:彭毅、龙凌波。

报告摘要

事件:亚马逊(AMZN.US)10月25日发布新一季财报,2019Q3实现营业收入700亿美元,同比增长24%,净利润为21.34亿美元,同比减少26%。同时公布四季度业绩指引,预计2019Q4实现净销售收入800-865亿美元,同比增长11%-20%,营业利润预计实现12-29亿美元,2018Q4为38亿美元。

持续推进Prime一日达,营收提速增长

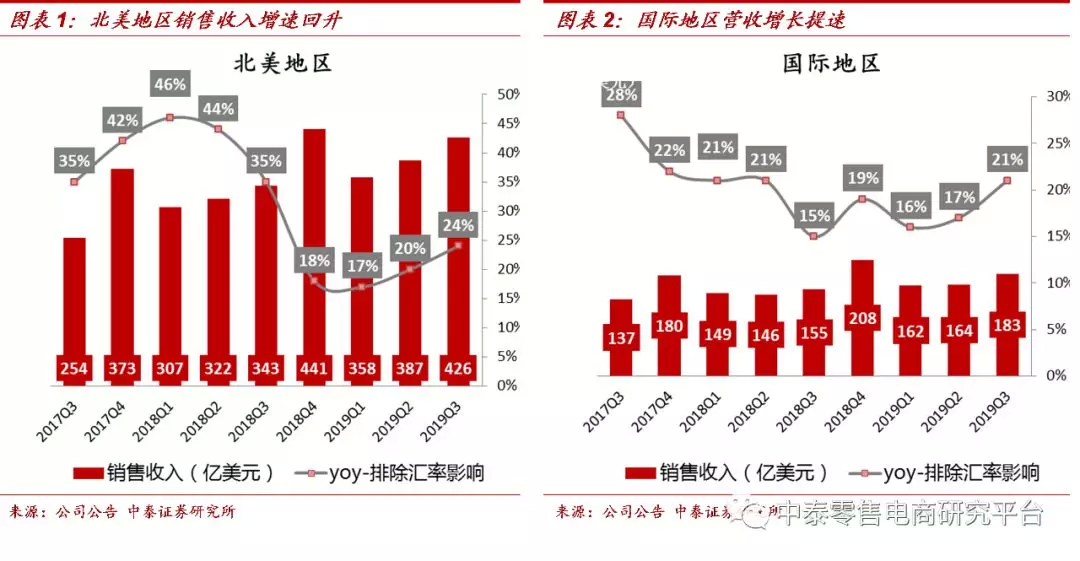

北美地区2019Q3营收达426亿美元,同比增长24%,增速环比回升,主要受到Prime一日达服务优化的影响,订单量和销售额均录得强劲增长。三季度国际地区营收为183亿美元,同比增长21%,印度灯节排期提前和日本增值税影响拉动国际市场收入增长。云计算本季度收入为90亿美元,同比增长25%,增速大幅放缓,主要是竞争压力下对产品和服务降价的影响。

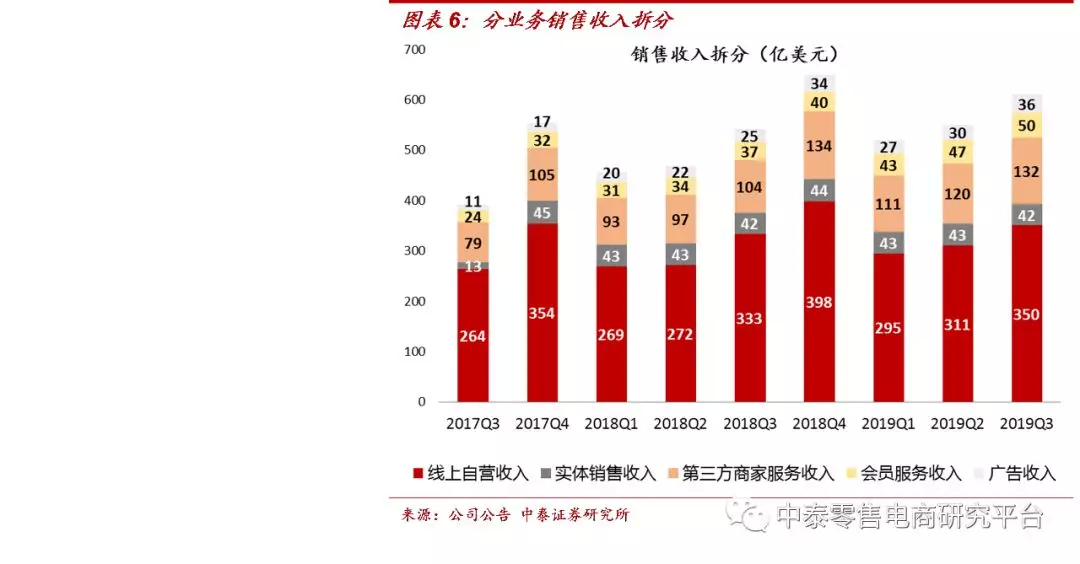

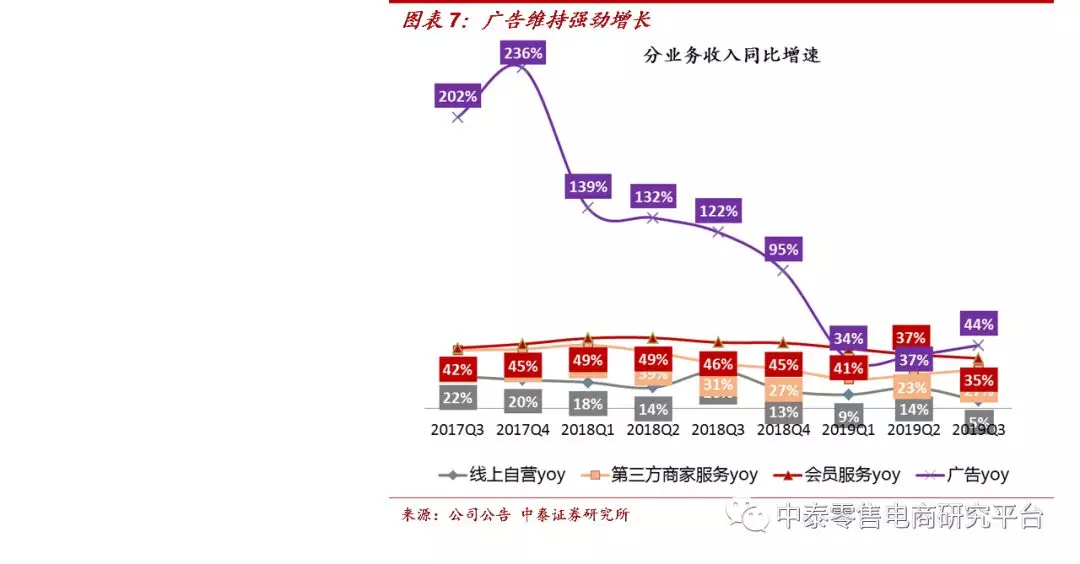

业务拆分来看,Q3线上自营收入/第三方商家服务收入达350/132亿美元,同比增长5%/27%;会员服务收入达50亿美元,同比增长35%,去年会员费提价的影响开始规模释放;本季度其他收入达36亿美元,同比增长44%,其中广告收入同比增长超过45%,仍将持续关注广告相关性的提升,推进视频广告资源的拓展。本季度实体门店销售收入为42亿元,同比减少1%。

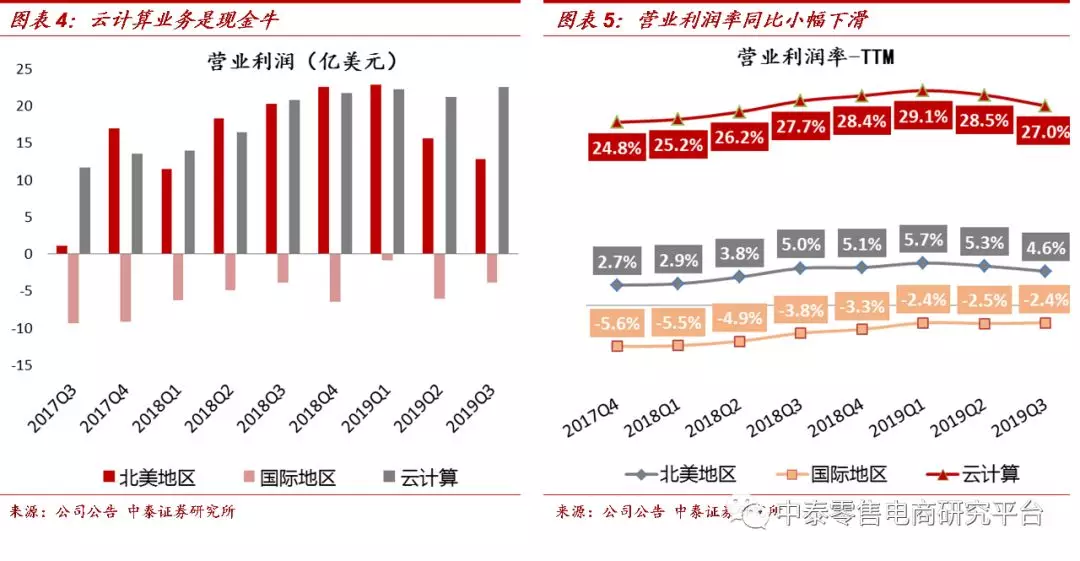

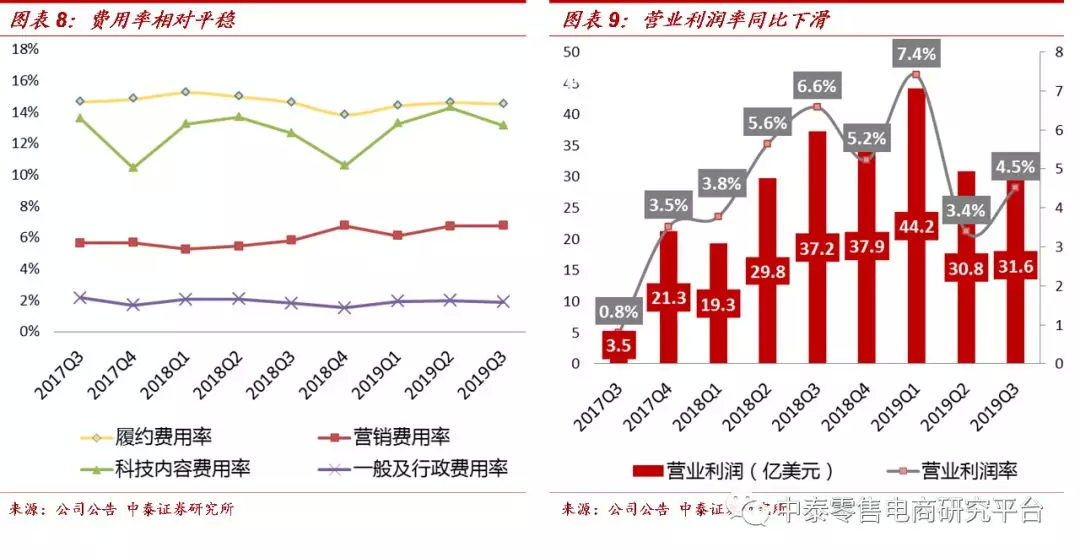

本季度经营费用率为36.4%,同比增加1.4%;其中,营销费用率同比提高1%,主要是销售人员增长的影响。2019Q3营业利润达31.6亿美元,营业利润率为4.5%;低于华尔街预期,主要是一日达成本投入加大的影响。三季度云计算业务营业利润22.6亿美元,是公司主要的利润贡献来源;北美市场/国际市场/云计算TTM营业利润率为4.6%/-2.4%/27.0%,同比均有所下滑。四季度亚马逊Q3将继续加大Prime一日达和AWS等基础设施投入,预计一日达相关成本约15亿美元,公司将牺牲短期盈利,换取用户体验和长期增长。

(1)电商业务增长持续放缓,市场份额和营收增速下滑;(2)云计算业务创新能力不足,在激烈市场竞争下优势减弱,估值下滑;(3)Prime会员增长不达预期,规模效应难以凸显,物流费率大幅上升。