本文来自“长江宏观固收”微信公众号,作者为赵伟团队。

报告摘要

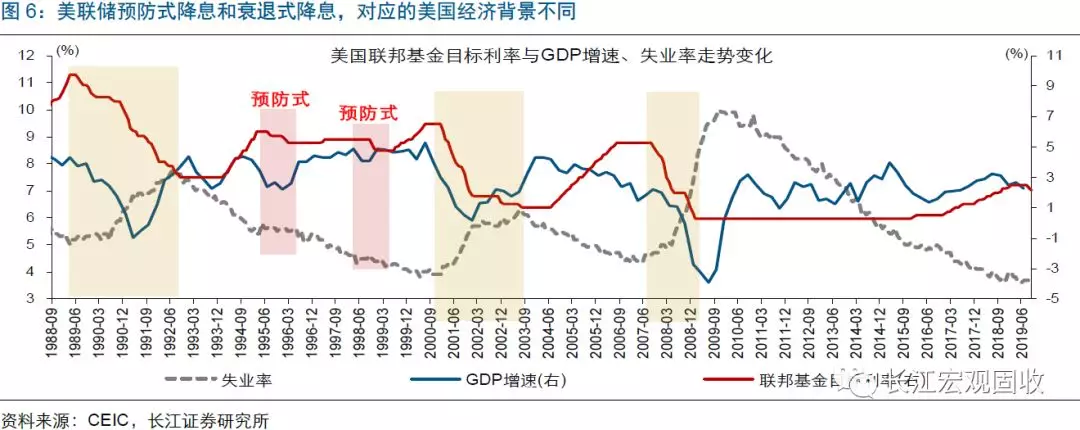

决定美联储是预防式、还是衰退式降息的核心要素,是美国经济基本面的变化美联储将今年7月、9月的降息界定为“预防式”降息,引发市场预期大幅波动。美联储降息可分为预防式降息(先降息、再加息)和衰退式降息(持续降息)。今年7月、9月降息后,美联储将降息界定为预防式降息。由于历史上美联储预防式降息的次数从未超过3次,市场因此一度预期美联储年内将不再降息。美联储降息到底看什么?美国经济走势是核心要素。1988年至今,美联储共经历2轮预防式降息、3轮衰退式降息。无论是预防式、还是衰退式降息,对应的美国经济都处于走弱状态。区别在于,如果美国经济随后止跌反弹,美联储将从预防式降息转回加息,而一旦美国经济持续下滑,美联储将开启衰退式降息。9月底以来,伴随美国经济数据全面走弱,市场对美联储年内降息预期明显升温。

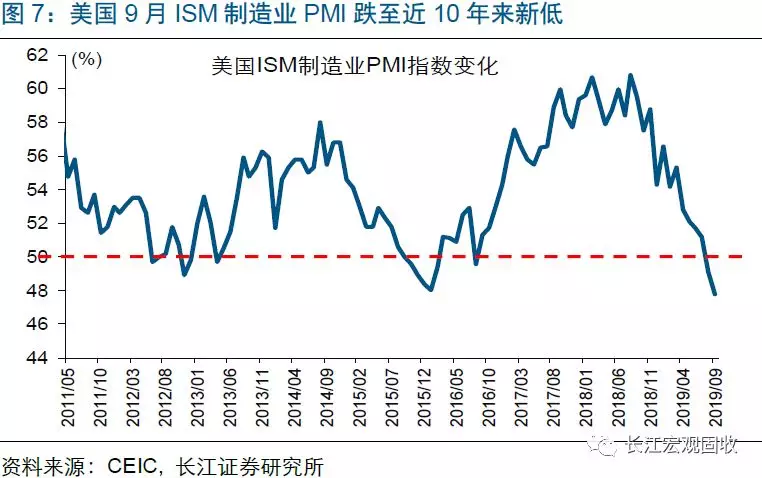

随着美国最新公布的9月制造业PMI跌至近10年新低,以及生产、投资、消费数据全面走弱,市场从预期美联储年内不再降息转向美联储将继续降息,且不止1次;其中,市场预期美联储10月降息概率由40%快速升至90%以上。不用在意本轮降息被界定为预防式、还是衰退式降息,经济下行压力下,美联储离关闭降息通道还很遥远。本轮美国经济已自去年4季度起开始下行;未来一段时间,伴随私人部门开始去库存,美国经济下行趋于加速。这一背景下,美联储离关闭降息通道还很遥远。未来降息节奏上,因本轮降息空间相对有限、担忧负利率资产会给经济带来更多不确定性等,美联储可能比以往更加谨慎。

风险提示:全球经济遭遇“黑天鹅”事件冲击。

报告正文

热点跟踪:美联储还会降息几次?

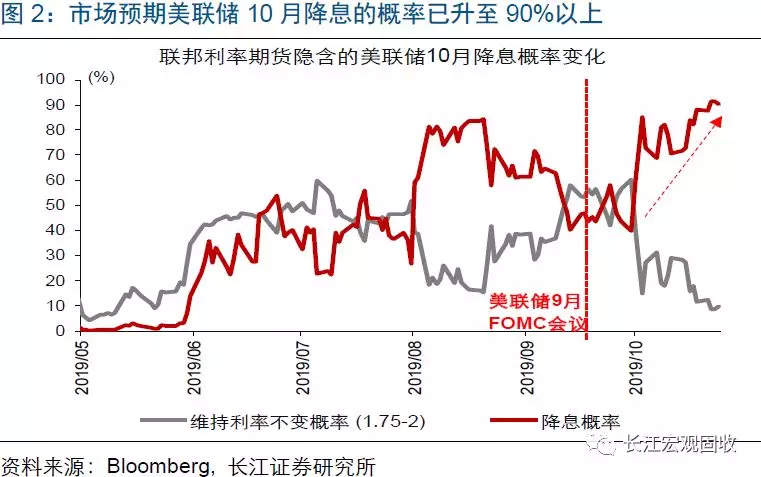

事件:9月底以来,市场预期美联储10月降息概率由40%左右快速攀升至90%以上。

数据来源:Bloomberg

点评:

9月底以来,市场开始预期美联储年内还将继续降息,且降息次数超过1次。9月中旬前后,受美联储降息(年内第二次)、公布的最新利率点阵图中超过一半的官员认为年内不会再降息等影响,市场对美联储年内再次降息的预期一度大幅回落。但上述情况并未持续太长时间,9月底以来,市场对美联储年内继续降息的预期快速抬升。最新的联邦利率期货数据显示,市场预期美联储年内还将降息,且次数不止1次;降息时点上,市场预期美联储10月降息的概率由此前的40%左右快速攀升至90%以上。

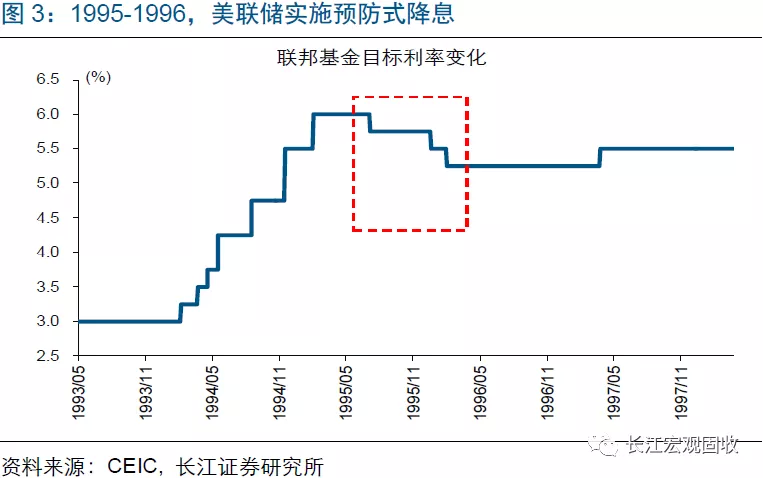

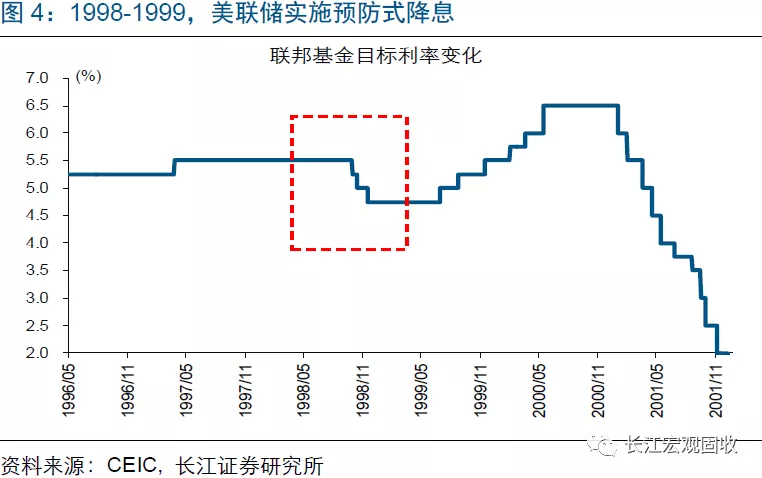

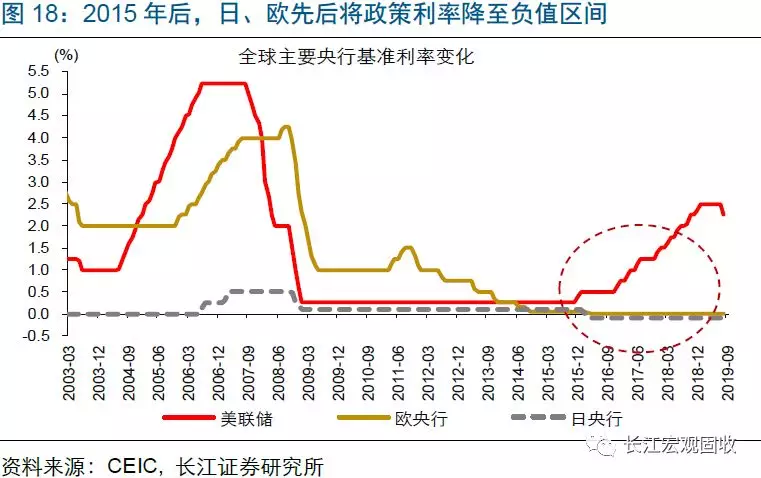

美联储一直将今年7月、9月的降息定位为“预防式”降息,但历史上预防式降息次数从未超过3次。美联储降息可分为“预防式”降息和“衰退式”降息,前者一般发生在加息周期中,表现为“先加息、‘再降息’、最后重新加息”,而后者代表加息终结、进入持续降息周期。今年7月、9月的议息会议上,美联储都选择了降息;对于这2次降息,美联储定位为“周期中的调整”、预防式降息。历史上,美联储也曾在1995-1996、1998-1999实施过预防式降息,但降息次数都未超过3次、幅度在75bp以内。

本轮美联储降息前景如何?1988年以来,美联储共经历2轮预防式、3轮衰退式降息[注释1] 。1988年至2010年,美联储共经历了5轮降息。除了前文提到的1995-1996、1998-1999这2轮预防式降息外,美联储其他3轮降息都属于衰退式降息。具体来看,在1989-1992,美联储连续降息了25次,降息幅度高达681.25bp;同时,在2001-2003、2007-2008,美联储分别连续降息13次、10次,降息幅度分别达到500、450bp。

[注释1]1988年前,美联储的货币政策决策,多次受到由外部冲击引发的滞胀环境干扰。

美联储预防式降息和衰退式降息,都发生在美国经济前景变差阶段;区别在于,对应的美国经济是暂时走弱、还是持续下滑。从美国联邦基金目标利率、GDP增速及失业率走势来看,历轮美联储降息都发生在美国经济前景变差阶段。其中,美联储降息是预防式降息、还是衰退式降息,主要取决于美国经济的走势。例如,在1995-1996、1998-1999,受外部的亚洲金融危机等冲击,美国经济都曾阶段性走弱,美联储随后降息;而随着外部冲击消退、美国经济反弹,美联储最终都重启加息。不同于上述时期,在1989-1992、2001-2003及2007-2008,由于美国经济持续下滑,美联储连续、大幅降息。

市场9月底以来对美联储年内降息预期的快速升温,主要缘于美国经济数据全面走弱。具体来看,经济领先指标方面,美国10月初公布的9月ISM制造业PMI降至47.8%,不仅远低预期,更是创下2009年6月以来最低水平。生产指标方面,美国9月工业生产同比下滑至-0.1%,为近3年首度跌至负值区间。投资、消费指标方面,美国9月核心资本品新订单同比下滑0.8%、连续第3个月负增长,9月零售销售环比下跌0.3%、为近7个月来首次下跌。

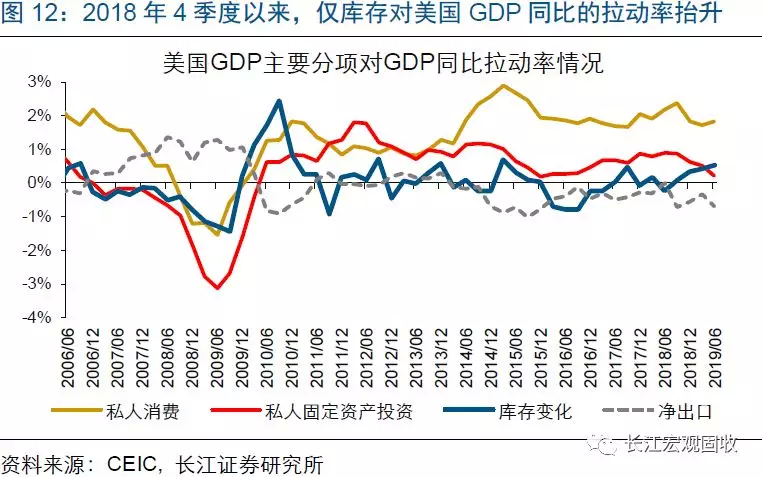

未来一段时间,伴随美国私人部门进入去库存阶段,美国经济下行趋于加速。随着企业端、居民端景气指标分别自2018年1、3季度起见顶回落,本轮美国经济已自4季度起开始下滑。同时,历史经验显示,库存是美国经济周期波动的放大器,库存回落往往导致美国经济下行速度加快。今年6月前,受企业担忧贸易摩擦等影响,美国零售商、批发商曾持续大幅补库,推高私人部门总体库存。但7月以来,无论是零售商、还是批发商,补库行为都明显放缓,私人部门总库存增速随之回落。随着领先指标制造业PMI新订单指数大幅下滑,美国私人部门库存增速未来一段时间趋进一步回落。

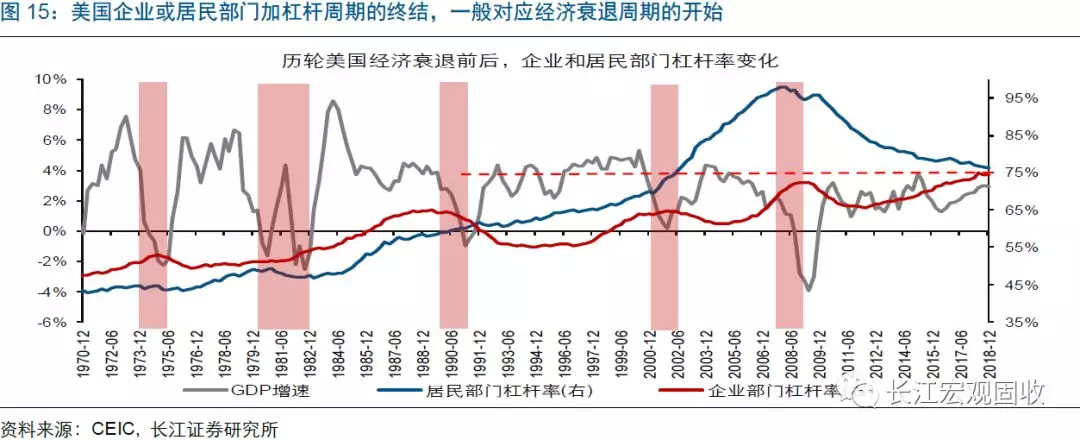

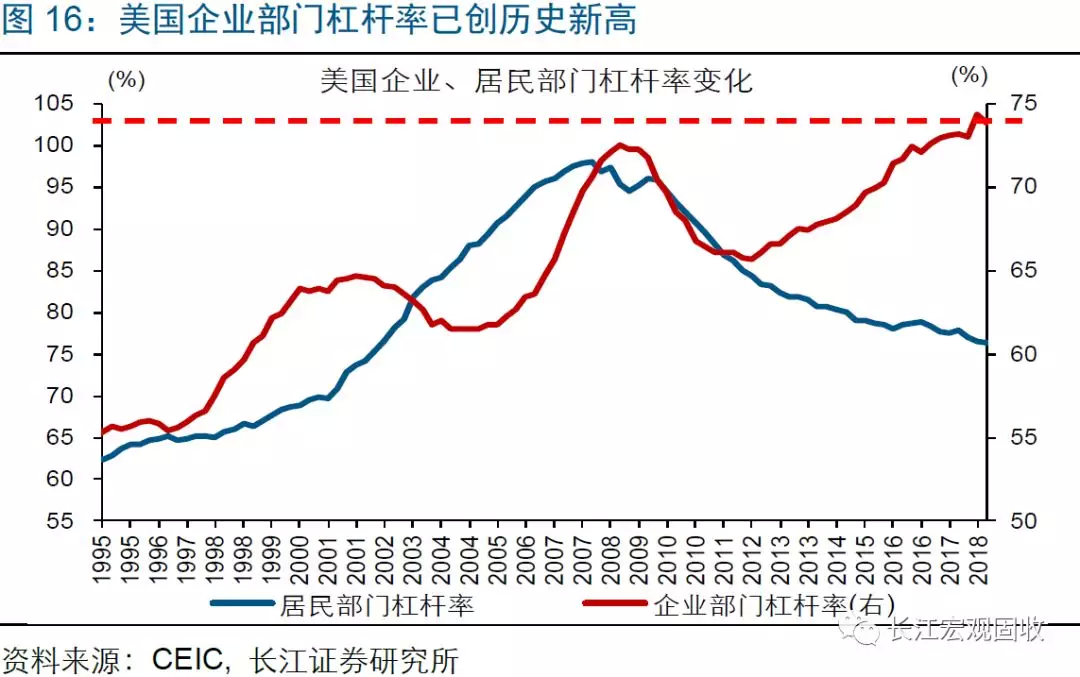

中周期逻辑来看,本轮美国企业部门杠杆率已创历史新高,企业杠杆行为的逆转或将进一步加剧经济下行压力。美国历轮经济周期一般由企业或居民部门的杠杆行为驱动;当企业或居民部门加杠杆到达天花板、杠杆行为开始逆转后,美国经济增长动能往往大幅衰减。2009年以来,美国经济增长主要由企业部门加杠杆驱动;同时,企业加杠杆的主要方式是发行信用债。由于美国信用债、尤其是中低评级信用债将自2019年起集中到期,叠加企业端景气加速下滑,美国企业融资环境趋显著收紧。上述背景下,一旦企业融资需求无法满足,美国企业杠杆行为或将发生逆转,加剧美国经济下行压力。

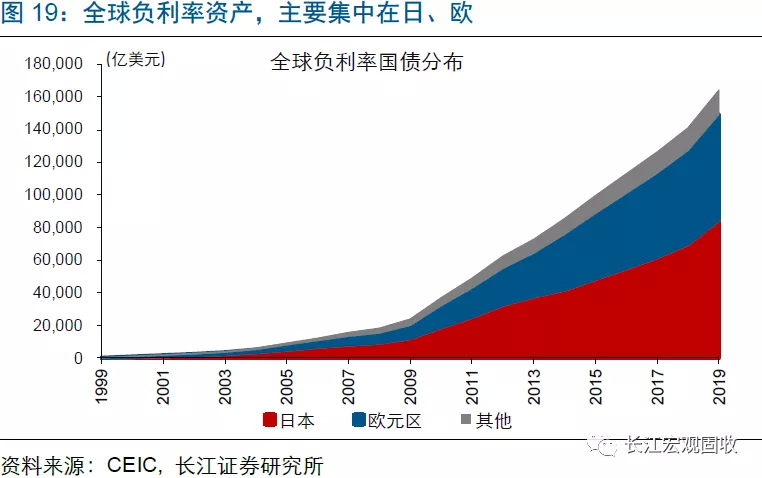

美国经济回落压力下,美联储离关闭降息通道还很遥远;降息节奏上,因降息空间相对有限、担忧负利率资产会给经济带来更多不确定性等,美联储可能比以往更加谨慎。随着美国经济持续下行,本轮美联储降息并未结束,未来仍将延续。与以往周期相比,本轮美联储在降息节奏的推进上,可能更加谨慎。一方面,若不推行负利率,本轮美联储一共只有9次降息空间(以每次降息25bp来计算),远少于过往。同时,欧、日在将政策利率降为负值后,产生了大量的负利率资产,给实体经济运行、金融监管等带来了诸多不确定性。从美联储官员们的最新表态来看,他们纷纷强调要更加谨慎、保持耐心。

经过研究,我们发现:1)美联储将今年7月、9月的降息界定为“预防式”降息,引发市场预期大幅波动。美联储降息可分为预防式降息(先降息、再加息)和衰退式降息(持续降息)。今年7月、9月降息后,美联储将降息界定为预防式降息。由于历史上美联储预防式降息的次数从未超过3次,市场因此一度预期美联储年内将不再降息。2)美联储降息到底看什么?美国经济走势是核心要素。1988年至今,美联储共经历2轮预防式降息、3轮衰退式降息。无论是预防式、还是衰退式降息,对应的美国经济都处于走弱状态。区别在于,如果美国经济随后止跌反弹,美联储将从预防式降息转回加息,而一旦美国经济持续下滑,美联储将开启衰退式降息。3)9月底以来,伴随美国经济数据全面走弱,市场对美联储年内降息预期明显升温。随着美国最新公布的9月制造业PMI跌至近10年新低,以及生产、投资、消费数据全面走弱,市场从预期美联储年内不再降息转向美联储将继续降息,且不止1次;其中,市场预期美联储10月降息概率由40%快速升至90%以上。4)不用在意本轮降息被界定为预防式、还是衰退式降息,经济下行压力下,美联储离关闭降息通道还很遥远。随着企业端、居民端景气指标分别自2018年1、3季度起见顶回落,本轮美国经济已自4季度起开始下行。未来一段时间,受私人部门开始去库存等拖累,美国经济下行趋于加速。同时,美国企业杠杆率已创历史新高,企业杠杆行为的逆转或将进一步加剧经济下行压力。上述背景下,美联储离关闭降息通道还很遥远。未来降息节奏上,因本轮降息空间相对有限、担忧负利率资产会给经济带来更多不确定性等,美联储可能比以往更加谨慎。

重点关注:美联储10月FOMC利率决议及政策声明

10月31日,美联储将公布10月FOMC利率决议及政策声明。关注美联储利率决议,以及对美国经济、通胀等的最新评估措辞变化。10月30日、11月1日,美国将分别公布3季度GDP、10月非农数据。美国GDP及非农数据的最新变化,将影响市场对美联储未来的宽松预期。