本文来自中泰国际研究报告,作者: 余浩樑。本文观点不代表智通财经观点。

公司简介:

云南建投混凝土(01847)创建于1996年是云南省最大的预拌混凝土生产商。云南省国资委及云南省财政厅控股的云南建投是公司的控股股东,持有89.65%的股份。据灼识咨询报告,其2018年产量占云南省14.9%的市场份额,也是中国第六大预拌混凝土生产商。目前运营57个混凝土搅拌站,其中12个搅拌站服务于区域市场,45个搅拌站服务于特定工程项目。

中泰观点:

云南省预拌混凝土行业预计进入快速增长期:根据灼识咨询报告,未来随着云南省基础设施建设和房地产业的快速发展,预计2023年云南省预拌混凝土产量将达到8,210万立方米,2018年至2023年复合年增长率6.1%。自2005年政府规定全国禁止在城区现场搅拌混凝土,预拌混凝土市场进入快速发展期。2018年云南省城市化率水平达到48.0%,相较全国平均水平的59.6%,有较大提升空间。随着西南地区社会经济快速发展,未来云南省城市化率将以快于全国平均水平的速度提升,预计于2023年达到52.3%。

经营业绩方面:2016至2018财年及2019年截至4月30日,公司实现营业收入分别为24亿元、31.1亿元、33.6亿元及9.4亿元,19年前4个月同比减少主因预拌混凝土销售所产生的收益减少;毛利率方面分别为16.4%、13.0%、10.7%及9.1%,持续下跌主要由于原材料成本价格一直上涨所致;净利率方面分别为8.1%、7.0%、5.3%及3.8%;贸易应收款项分别为15.6亿元、20.1亿元、25.6亿元及25.2亿元,周转天数分别为193天、208天、246天及318天,主要由于银行收紧针对政府资助项目的信用政策导致结算流程延长,未来若客户规模增大,公司开单及结算过程滞后,将会对公司现金流产生不利影响;公司绝大部分收入来源于云南建投集团,分别占比约为81.4%、84.1%、73.3%及61.5%。2019年上半年参与招投标项目已经超过2018年全年,截止2019年上半年,公司预拌混凝土销售新签合同价值总额已达13.36亿元。

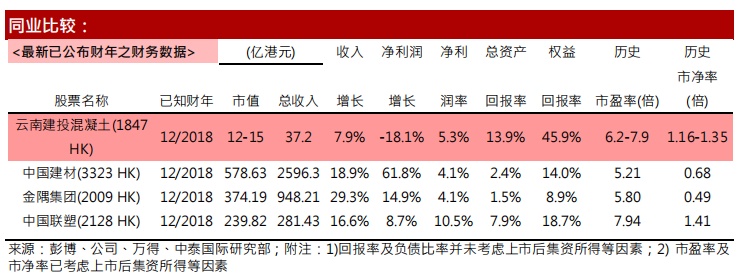

估值方面:按全球公开发售后的4.5亿股本计算,公司市值为12.3-15.7亿港元,相比港股同行较低。18年公司市盈率约为6.2-7.9倍,处于建材行业平均水平;市净率约为1.16-1.35倍,高于行业平均。盈利能力方面,18年的ROE、ROA分别为45.9%和13.9%,高于行业平均。我们考虑到公司业绩表现下跌比较严重,以及基石方面引入两家国企背景的投资者中联重科(01157)和华润水泥(01313),合计认购发售后H股约40%股份导致流通性较低。综合公司的行业地位、业绩情况与估值水平,我们给予其55分,评级为“不申购”。

风险提示:(1)市场竞争风险、(2)原材料价格上涨或供应短缺、(3)收入大部分来源于云南建投集团。