智通财经APP获悉,据港交所10月22日披露,上海康德莱医疗器械股份有限公司通过港交所聆讯,交银国际担任其独家保荐人。据悉,康德莱医疗器械是A股上市公司康德莱集团分拆而来,进行赴港上市。

康德莱医疗器械为心内介入器械制造商,产品主要用于心血管介入手术、特别是PCI手术,包括球囊扩张压力泵、导管鞘套装、造影导丝、动脉压迫止血带、Y型连接器套装、压力延长管、三通旋塞及造影导管。

根据弗若斯特沙利文,按2018年销售收入计,公司在中国PCI支援器械市场的国产品牌中排名第一(在所有品牌中排名第七,市场份额为3.1%),在中国冠状动脉介入器械市场的国产品牌中排名第二(在所有品牌中排名第十,市场份额为1.8%)。

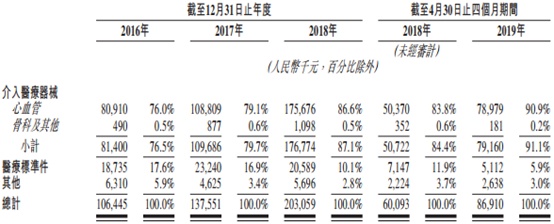

公司的绝大部分总收入来自销售公司的心内介入医疗器械。于2016年—2018年以及2018年及2019年前四个月,公司的介入医疗器械销售额分别占公司总收入的76.5%、79.7%、87.1%、84.4%及91.1%,而公司的医疗标准件销售额分别占公司总收入的17.6%、16.9%、10.1%、11.9%及5.9%。

主要客户

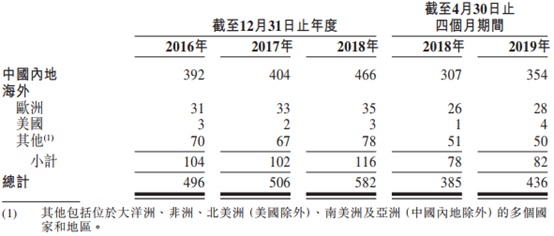

公司的客户包括:(i)直接或透过子分销商向医院及╱或其他终端客户销售公司产品的分销商;(ii)医疗器械制造商及其他客户。按地域划分:

其中总收入的约50%来自向分销商的销售,而剩馀部分则来自向医疗器械制造商及其他客户的销售。

主要财务数据

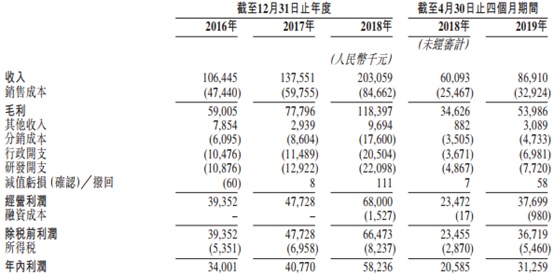

于2016年、2017年及2018年,公司的总收入分别为人民币106.4百万元、人民币137.6百万元及人民币203.1百万元,2016年至2018年的复合年增长率为38.1%,而公司的净利润分别为人民币34.0百万元、人民币40.8百万元及人民币58.2百万元,同期的复合年增长率为30.9%。于2018年及2019年前四个月,公司的总收入分别为人民币60.1百万元及人民币86.9百万元,而公司的净利润分别为人民币20.6百万元及人民币31.3百万元。于往绩记录期间,公司的总收入及净利润持续增长,主要由(其中包括)公司的市场份额及市场需求增加推动。

风险因素

公司的风险因素主要包括:

医疗器械行业在中国及公司产品出口所在其他国家受高度规管;中国医疗器械行业正在急速演变并高度竞争;中国即将实行的医改的各方面可能对公司的业务造成不利影响。如中国政府决定对公司的产品加大价格管控,则将会对公司的经营业绩造成重大不利影响;公司未必能及时或根本无法开发及成功推出先进新产品,且公司可能无法按有利水平就新产品定价。

募资用途

据招股书,公司募集资金的主要用途是:

建设位于上海市嘉定区的研发中心及额外生产设施;开发现有管线产品并将其商业化;购买额外生产设备并替换现有生产设备及将生产线自动化;扩大公司的分销网络和覆盖范围,与当地分销商合作及加大公司的营销力度;为潜在战略投资(包括收购、合作及外部授权)提供资金。