互联网时代最缺少的,是注意力。游戏行业中亦是如此,现如今,市场上缺的从来不是游戏,玩家也从不缺游戏可玩。在这样一个接近饱和的市场上,谁能成功吸引大家的注意力,便是赢家。

10月17日,IP游戏的中国最大独立手游发行商中手游(00302)更新聆讯招股书,并于10月19日起招股。中手游此次在香港的IPO拟发行4.61亿股股份,其中国际配售部分占90%,香港公开发售部分占10%(或根据回拨机制调整)。

招股价区间定于2.19港元-2.83港元之间,以每手2000股作为买卖单位,入场费约5717.04港元。集资规模10.1亿至13.05亿港元,以招股中位数2.51港元计算,集资净额为10.37亿港元。

虽然公司招股首日定于10月19日(周六),然而由于周六香港仅有半个工作日,券商行普遍未提供孖展认购,因此10月21日也被视为公司首日孖展。智通财经APP了解到,截至10月22日14点,中手游认购额已达135亿元,相较于公开发售部分集资额1.3亿元,已超购104倍,认购热情极高。

作为IP游戏运营商及发行商,中手游究竟为何获得资本市场如此的青睐呢?

IP游戏当道,大家算清了一笔经济账

如今,泛娱乐产业已成为我国新经济重要的组成部分之一。其中,若将IP产业链根据上中下游进行划分,产业上游进行文化原创积累粉丝受众及IP影响力;中游则进行内容多样化生产,如文学、影视、动漫、手游等多个领域,借助IP核心受众并输出二次影响力;下游则进行玩具、手办、海报等周边产品的进一步开发,满足用户更多元的需求。

而在IP产业链中,IP改编游戏已占据游戏市场的主要份额。根据伽马数据报告显示,游戏IP是目前商业价值最高的一种 IP 类型,具代表性IP价值已达数百亿元级别。此外,IP改编游戏在游戏行业中也由2016年开始逐渐挤占非IP游戏空间,据中国音数协游戏工委报告显示,我国移动游戏市场实际销售收入于2018年达1339.6亿元,占据整体游戏市场的62.5%份额。其中,IP改编游戏在移动游戏市场中收入比例始终维持在六成以上。IP改编游戏已然成为当前游戏行业的主旋律。

智通财经APP了解到,游戏行业特别是手游行业发展至当前现状,主要与当前的游戏行业格局有关。目前,少数巨头挤占了行业的大半份额,也吸引了大部分资金的关注。寡头瓜分后留给余下竞争者的,是高昂的市场预算,及有限的市场空间。

2018年,游戏行业平均每注册成本(CPR)为6.88美元,平均每付费用户成本(CPP)为28.05美元。游戏厂商们也算清了一笔经济账,游戏经过核心团队三年磨一剑,多轮测试好不容易跑出来的次日存留和付费率,与其面对高昂的市场推广成本,还不如绑定一个自带流量的大IP性价比来得高。

正是意识到了这一点,中手游由2013年开始,如同地产商跑马圈地一般迅速地将众多IP收归麾下。截至目前,中手游旗下共有超过31项授权IP和68项自有知名IP,并与 22名知名IP版权方建立合作关系,地域覆盖中国、日本和欧美。

其中,中手游从航海王、龙珠Z、火影忍者、叛逆的鲁路修等日本动漫龙头IP,到国内仙剑奇侠传、轩辕剑、大富翁、斗罗大陆、传奇世界等经典IP,以及欧美市场知名的行尸走肉等众多IP均有储备。

在2015年1月1日至2019年6月30日期间,中手游的IP储备在中国独立手游发行商中排名第一,是其他前五大厂商储备总和的1.5倍。累计发行IP游戏收益在中国独立手游开发商中排名第一,市占率达13.7%。中手游对于IP帝国的打造,为其铸造第一道护城河。

稳健的发行和成长中的开发业务

一般情况下,发行商不仅需要面对开发商大额的授权金,还需要考虑高昂的用户获取成本及平台渠道分成。发行商在游戏产业中往往处于弱势。然而,中手游所具备的发行能力和完善的IP储备,则将其置于议价能力的上游。

智通财经APP了解到,公司目前已于超过400个渠道合作,包括应用市场和第三方公开平台、手机厂商应用市场和社交平台,如小米、华为、腾讯、今日头条、苹果商店、谷歌商店等。

除此之外,公司已就《择天记》、《蜡烛人》、《全民枪神:边境王者1》等多款游戏与腾讯达成独代合作,未来还将会有多个新项目推向市场。与今日头条也已就《光荣之路—SNK巅峰对决》、《航海王—热血航线》达成独代合作。

除400+分发渠道联运推广外,中手游还为客户提供营销策划、广告投放、及以胜利俱乐部为代表的线上玩家社区平台,形成多层次的推广模式。公司于17年推出的“拿手好戏”计划,也正以更有利的流水分成安排吸引具有高变现潜力的创新游戏研发商。

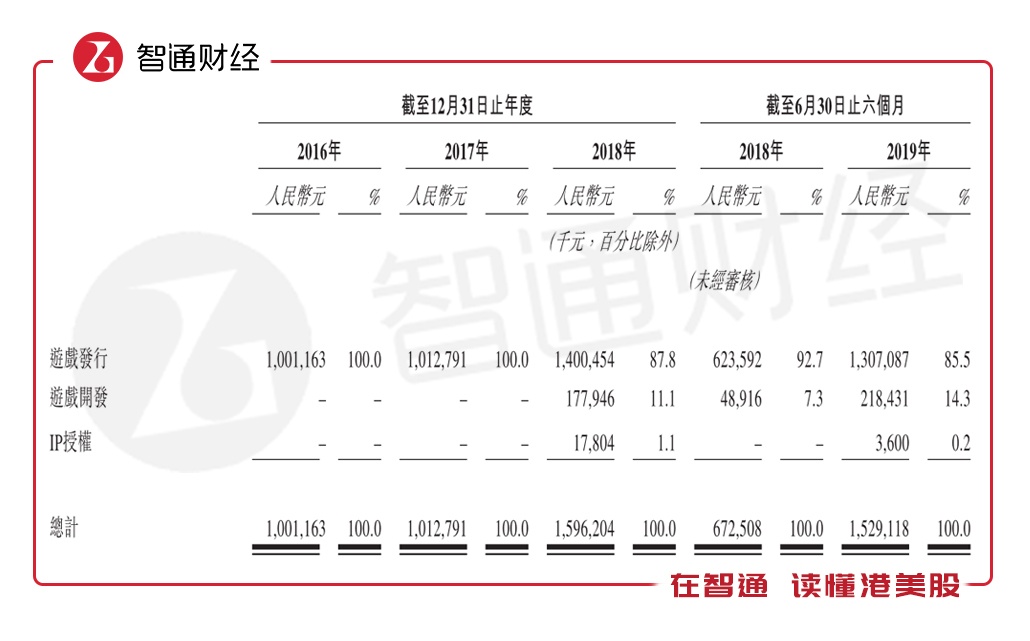

目前,优秀的游戏运营及发行能力使中手游达到行业发行龙头的地位,公司游戏发行业务收入也维持稳定增长。截至2019年中期,中手游游戏发行业务实现收入达13.07亿元人民币。

除游戏发行外,中手游自2018年起也开始涉足游戏开发领域。其中,公司不断累积尖端游戏研发能力及领先业界的游戏研发人才。2018年,公司进一步招揽三名业界大牛,包括及“大富翁”系列制作人姚壮宪先生、“仙剑奇侠传3”、“仙剑奇侠传3外传”、“仙剑奇侠传4”及“仙剑奇侠传-幻璃镜”制作人张孝全,以及“血饮传说”、“热血战歌”及“屠龙战记”制作人樊英杰。

除此之外,据招股书显示,中手游还直接参股了12家游戏研发公司,可转债投资3家游戏研发公司为公司输送优质内容。其中,上海朗鹍数码为公司开发择天记、航海王—热血航线、SNK全明星等多款明星游戏,上海蜂果则为公司开发了火影忍者-忍者大师,2016年3月位列Apple App Store付费榜首位,正逐渐为公司业绩增长贡献更多力量。

业务模式的潜在价值

中手游经过多年的发展,已经逐渐搭建起庞大IP授权基础、全球发行、新游戏开发的一体化业务架构。其中,中手游通过超前布局庞大的IP储备,所形成的规模效应是渠道商也无法忽视的。

对于渠道商来说,渠道流量从来都不是天生获得的,渠道商也需要赚钱、吸量的游戏为其平台流量背书。好玩、IP大等天生具备吸量属性的好游戏,渠道商自然也会主动找上门来。中手游手握庞大的IP储备,对渠道商甚至开发商也具备了更大的议价能力。

在规模效应下,中手游为IP游戏所构建的渠道影响力,将进一步助力其发行业务的发展。尤其是对于非IP游戏的发行,中手游相对于其他发行商将具备更强的竞争力。对于公司未来进攻的游戏开发业务来说,也将相比其他开发商具备天生的推广成本优势。

除此之外,公司手握的庞大IP储备本身,也具备充分的开发和复用空间。在现今已较为发达的IP产业链中,一个IP基本是从头吃到尾,全面挖掘其潜在机制。未来,中手游也不排除可将旗下IP向影视、动漫、小说等其他领域运用,例如影游联动的可能。

根据招股书描述,公司的大部分游戏属根据IP开发的MMORPG及CCG,多数为中重度游戏,玩家年龄段主要集中在19至38岁之间。这类人群除受到《未成年人保护法》“网络保护”的影响较小之外,也正是公司旗下多数IP所针对的主要目标群体。

特别是对于经典IP来说,公司旗下许多IP早已成为内地港澳台青年共同的童年回忆。经典IP粉丝即便在早期未成为付费用户,但随着用户购买能力的提升,在再次接触经典IP时也有很大机会成为付费用户。以仙剑奇侠传为例,中手游最新上线的龙葵手办,仅在摩点单渠道便实现了近400万销售,具备巨大增长潜能。

就公司目前的“IP授权、全球发行、游戏开发”业务架构来看,其模式与IP游戏巨头Take-Two(TTWO.US)较为类似。虽然Take-Two的发展路径是由游戏切入分发,中手游由分发切入游戏,但两者最终的方向殊途同归。

目前,即便是对游戏不太看好的美股市场,也依然对Take-Two给出了不错的估值,滚动市盈率为45倍,市销率为4.9倍,进一步反应了其旗下IP的价值。相比于此次中手游上市以2019年预测利润6亿人民币的7.7-10倍估值,中手游的低估值具备了更大的投资安全边际和成长空间。

由此不难看出,中手游现有庞大IP储备及其业务模式所衍生的潜在价值,或是此次公司IPO认购热情较高的主要原因之一。公司所获公开配售认购倍数仅在认购首日便已大幅超过另一备受市场关注的新股德视佳(01846)全部的公开配售认购倍数。目前来看,公司已在香港递出了不错的成绩,未来能否递交一份满意答卷,值得予以继续期待。