本文来自微信公众号“方正证券研究”。

观点

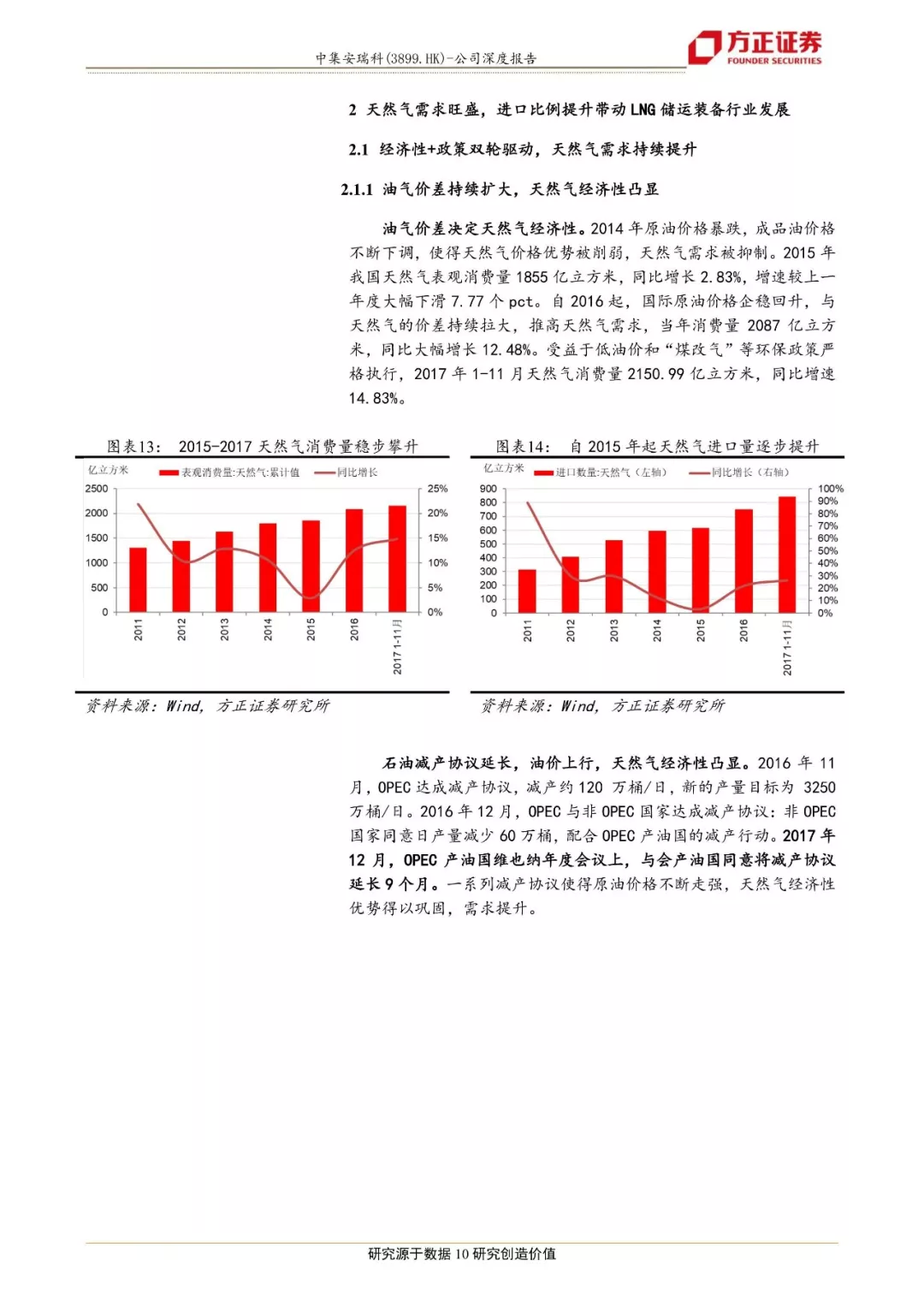

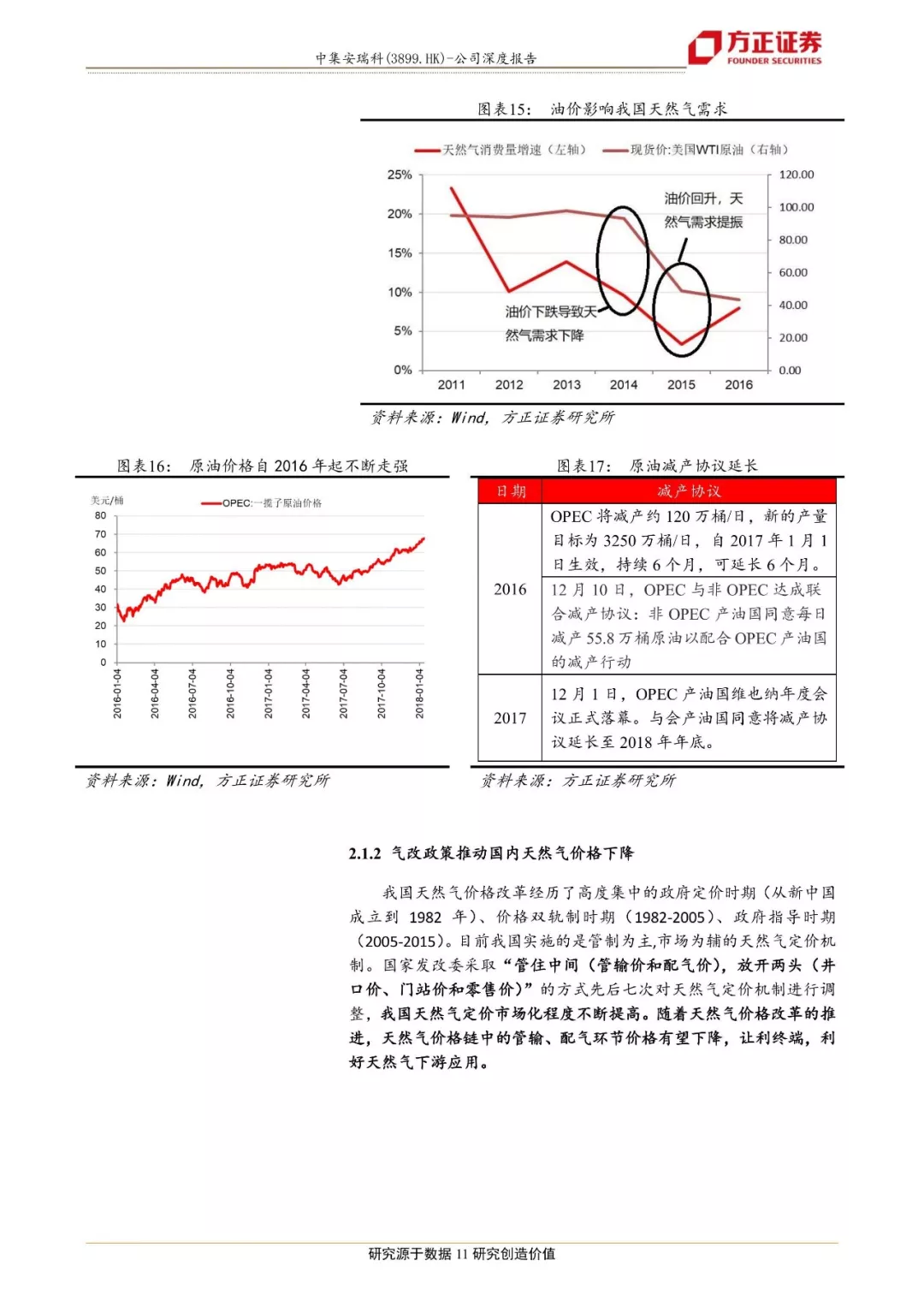

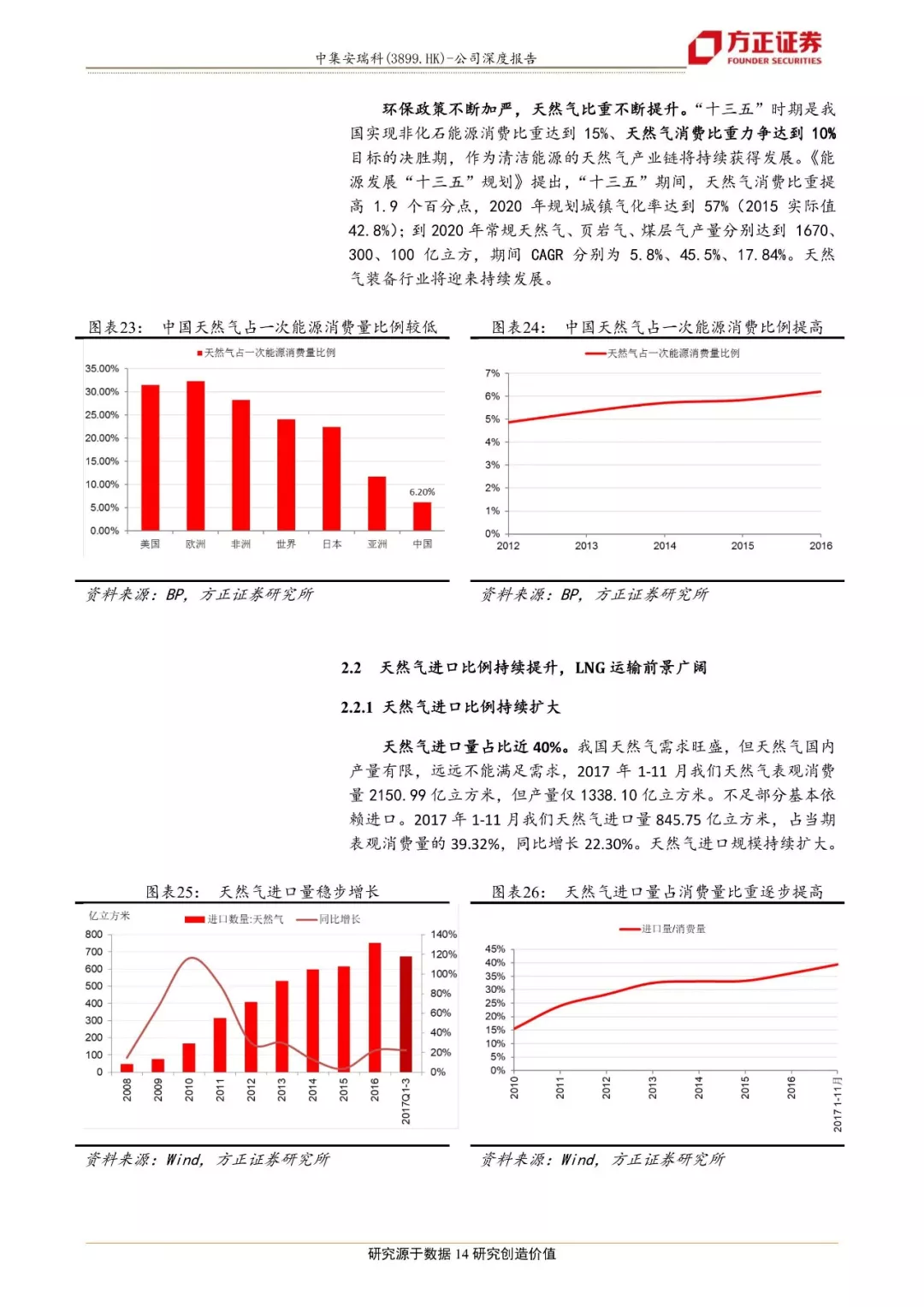

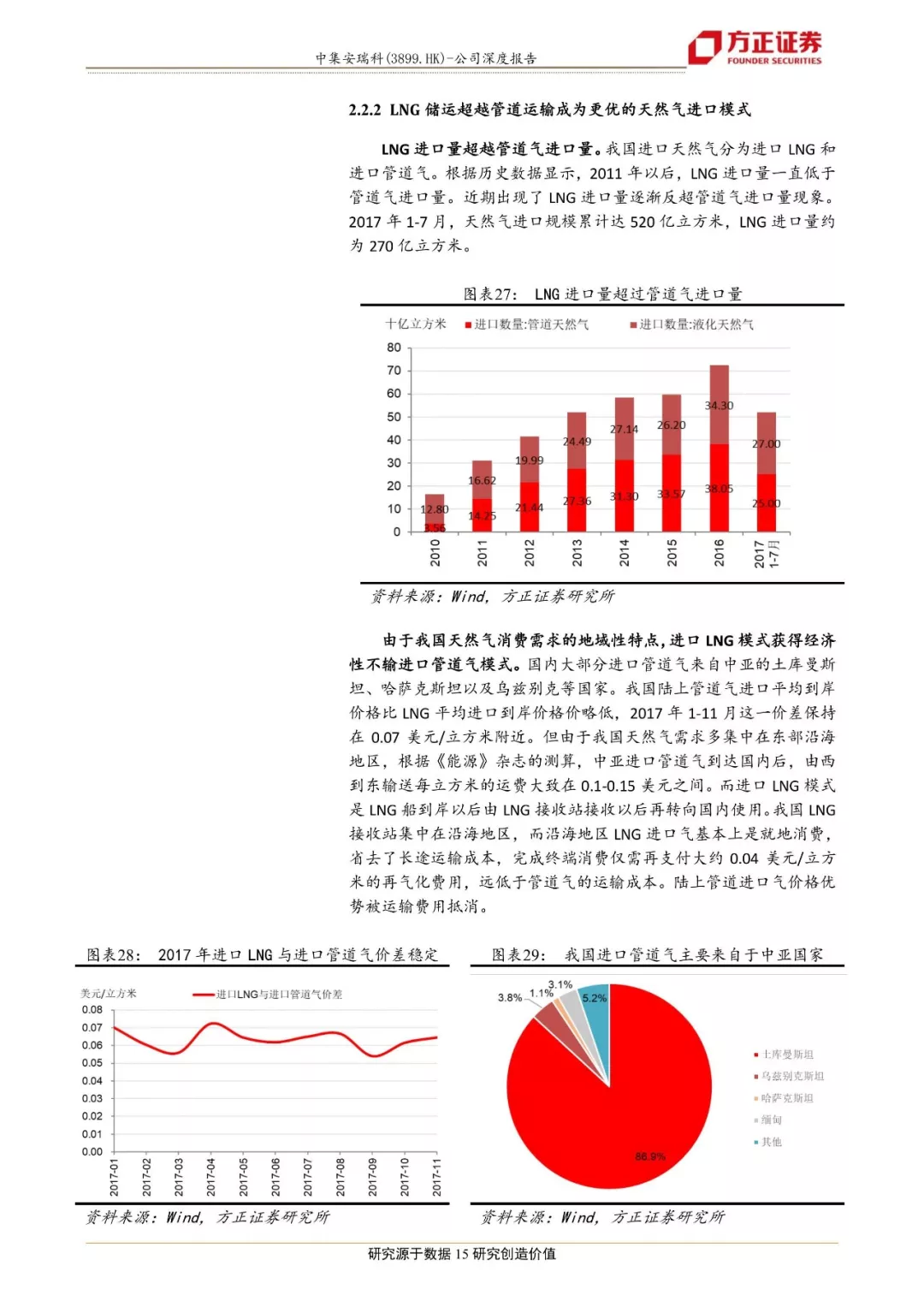

1. 天然气需求旺盛,进口比例提升带动LNG储运设备行业发展。①油气价差持续扩大、气改政策稳步推进、“煤改气”政策驱动,天然气在能源结构中的占比持续扩大,2016年占比6%,十三五规划期间将达到10%。②天然气进口比例持续提升,LNG储运规模不断扩大,带动LNG储运设备行业高景气。③2017供暖季暴露我国储气紧缺问题,LNG储运设备投资预计将大幅增长。

2.中集安瑞科(03899)是领先的LNG装备龙头,全产业链布局,业绩有望爆发。①2017H1 LNG装备业务收入占公司收入的46.78%。公司业务涵盖LNG储运设备上中下全产业链,产品布局全面,液化、储罐、槽车、气瓶、加气站设备等多项业务位居行业前列。②公司大型储罐、槽车等产品技术壁垒和资金壁垒高,有望深度受益行业发展。③背靠大股东中集集团,资金实力雄厚,有丰富的EPC经验,有利于在天然气行业的发展。④收购SOE,补齐LNG水上储运短板。

3.罐式集装箱龙头,多重利好助推公司业务发展。①公司罐式集装箱业务市场份额接近50%;②贸易回暖+化工行业景气度提升利好罐式集装箱行业,公司作为行业空头,有望持续受益。

4. 液态食品业务业绩稳定。①公司液态食品装备业绩稳定,周期性不明显,可在一定程度上平衡能源化工装备业务的周期性风险。②公司在全球啤酒酿造区的工程设备市场份额接近30%。③国内啤酒吨酒销售价格持续增长,高端啤酒需求带动设备更新换代,公司有望受益。④并购Briggs,补齐食品装备短板。

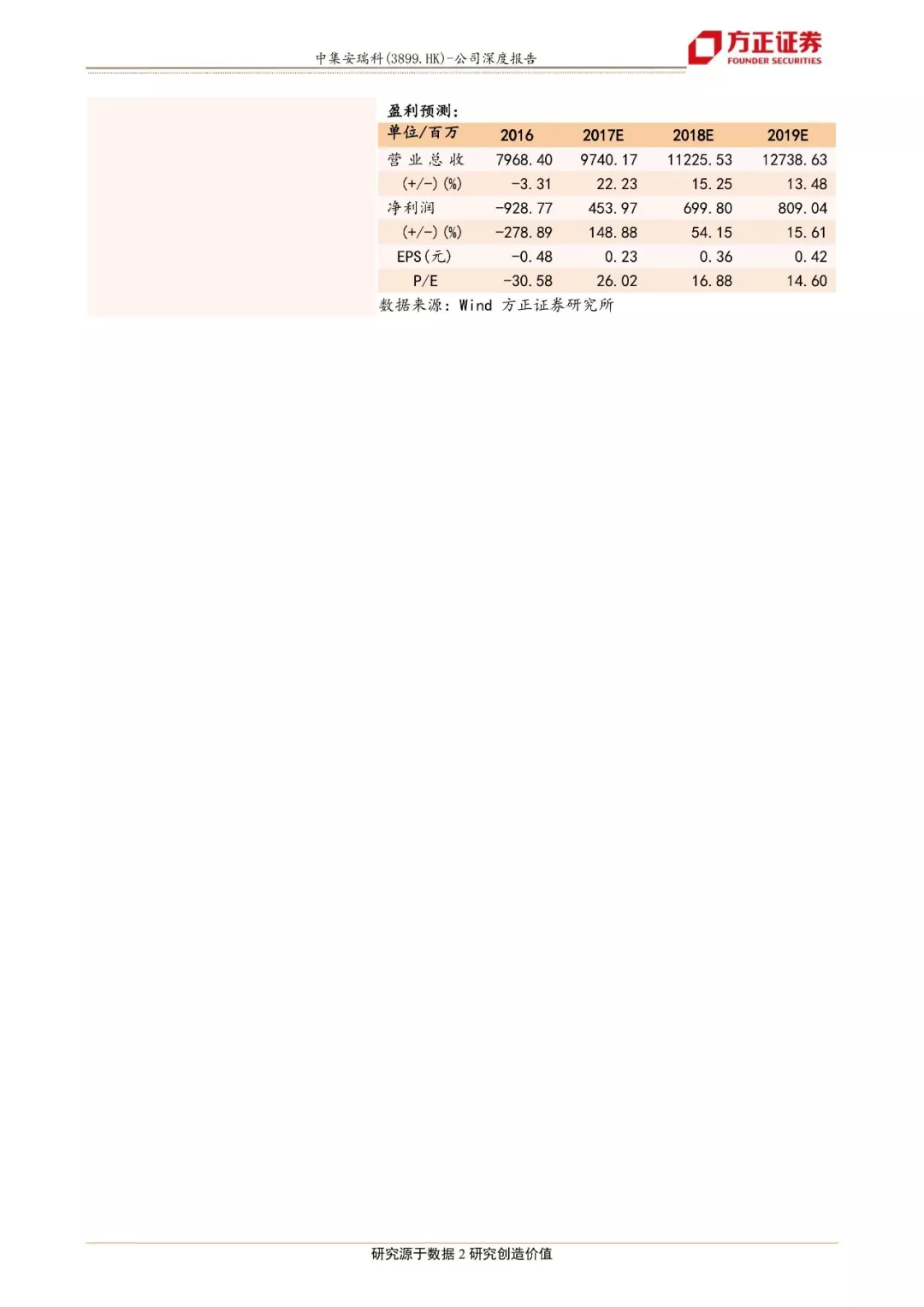

投资建议:若不考虑SOE并表,预计公司2017-19年归母净利润分别为453.97、699.80、809.04百万元,EPS分别为0.23、0.36、0.42元,对应PE分别为26.02、16.88、14.60倍。若考虑SOE并表,备考净利润分别为503.97、799.80、929.04万元, EPS分别为0.26、0.41、0.48元, PE分别为23.44、14.77、12.71倍。我们看好LNG储运行业发展前景和公司龙头地位,首次覆盖,给予强烈推荐评级。

风险提示:油价波动风险,天然气行业发展不及预期,SOE业务整合不及预期。