本文来自微信公众号“广发港股策略”,作者廖凌、朱国源。

引言:割裂的全球化、多变的社会事件,逃不开的波动

对于香港股市而言,2019年是一个多变的年份。从贸易摩擦到“脱钩”,加上本地社会事件阴霾不断,让投资者“倍感无力”。

事件性冲击引发的“黑天鹅”是否已经动摇了港股的中长期价值基础?低估值能否对冲外部不可抗力造成的冲击?本篇报告在港股“黑天鹅”专题启示录(一)后,重点讨论外部政治经济风险的前因后果及应对方案。

全球化裂痕、权益资产与港股风险传染

过去两年时间内,各类贸易、英国“脱欧”等事件让全球化趋势出现“割裂”,加上经济衰退的阴影,风险资产波动中枢明显抬升。

全球化裂痕压抑港股估值,使其降到了长线底部区域。尽管中美十三轮谈判的积极信号让中美“脱钩”趋势好转,但“冰冻三尺非一日之寒”,风险的消除仍需要时间。值得庆幸的是,恒指风险溢价上行至历史上限,而恒指股息率相对美债利率也到了历史高位,港股开始对海外利空“脱敏”。

社会事件阴霾与香港本地股“黑天鹅”

社会事件阴霾依然笼罩着这座城市,对香港经济造成显著冲击,政府预计三季度GDP可能出现负增长。从中观的数据来看,社会事件对香港地产、零售、酒店压制明显,相关本地股遭遇“戴维斯双杀”。

后续若社会事件势头得到控制,部分被错杀的优质本地保险、公用事业等或成为“白天鹅”,其基本面和派息更稳定,而估值已遭受快速回调。

麻烦终会过去,天鹅何时将褪去黑色?

外部政治经济事件产生的偶发冲击,往往影响时间偏短。对于全球化裂痕、社会事件产生的影响,人民币汇率和港元汇率是较好的代理指标:在事态较为严重的当口,汇率与基本面、利差的背离达到高峰。而近期人民币离岸汇率和中美利差的背离开始收敛,是“黑天鹅”褪色的积极信号。

时间是修复的良药,低估值和高分红是最好的对冲

在行情底部,“希望永远在绝望中孕育”。在全球“资产荒”背景下,港股低估值、高股息的优势仍然是不可多得的核心竞争优势,随着海外及南下配置型资金的不断入场,市场的波动可以通过“时间复利”来对冲。

未来相长时间内,在港股“买入优质中国资产”可能成为全球长线配置资金共同的主题,以低PE、高股息且盈利“稳中有升”的中资股为代表。

风险提示:

香港经济衰退风险;贸易形势再度恶化风险;英国“硬脱欧”风险;全球地缘政治波动风险。

报告正文

1、割裂的全球化、多变的社会事件,逃不开的波动

对于香港股市而言,2019年是一个多变的年份。盈利预期相对平稳的前提下,估值的波动成为市场宽幅震荡之源。而在5月份之后,从贸易摩擦到“脱钩”的路上来回“折腾”,加上本地社会事件阴霾不断,使得市场波动更为剧烈。这让投资者“倍感无力”,因为我们既无法改变当前的“割裂”之势,也无法预测市场将何时跨越基本面和估值错配的巨大“鸿沟”。

市场震荡之际,投资者开始关注“黑天鹅”事件带来的冲击,有的认为15年底16年初的经历再次回归,也有的认为“扩大版”的18年下半年重现。但今年2季度之后的外部风险演绎和往年均有差异,如果要归纳市场核心疑虑所在,我们认为主要包括以下两大因素:

第一,全球化的进一步“割裂”,如贸易摩擦、技术“脱钩”、欧美贸易保护和英国“硬脱钩”疑虑等;

第二,本地社会事件的多变,如持续升级的修例风波。在此情形下,市场的高波动似乎难以避免,个股的“黑天鹅”式下跌也开始出现。

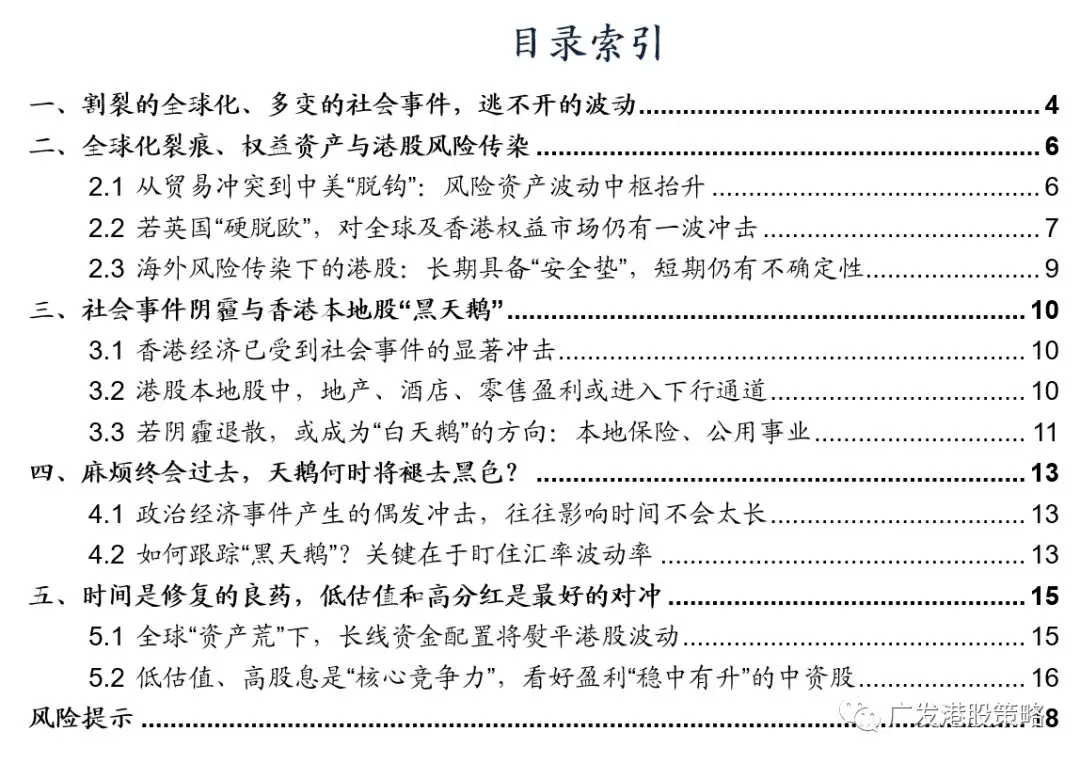

如何去理解个股“黑天鹅”背后的外部事件性冲击?正如我们在专题报告《港股30年“黑天鹅”启示录(一):远离“事故高发地带”》(2019-1-24)中所言,政治经济事件是造成港股“黑天鹅”的重要诱因——历史上引发港股权重股出现单日跌幅超10%的外部因素中,政治经济事件的风险传导占比超过50%,是导致权重股“黑天鹅”式大跌的主因。具体来看,考虑到港股“在岸”和“离岸”的双重属性,全球性、区域性与中国内地政治经济事件共同影响了港股。类似的案例有很多,比如:16年6月24日受英国脱欧公投“黑天鹅”影响的英国保诚公司(02378.HK;当天下跌11.7%)、18年6月份受美国技术制裁影响的中兴通讯(00763.HK;期间多次下跌超10%)。

而今年5月份至今,割裂的全球化、多变的社会事件放大了市场的波动,个股“黑天鹅”频发。5月中旬,贸易摩擦反复,人民币汇率贬值压力凸显,汇率敏感型的航空股大跌;加上中美科技初现“脱钩”势头,香港中资硬件龙头股价一度大跌。8月初,香港本地社会事件愈演愈烈,也加剧了本地股波动。

港股投资中,该如何应对此类不可控因素?在经历一轮又一轮的下跌之后,逆全球化和社会事件的阴霾似乎仍未消退。和历史经验相比,19年初以来的外部风险事件持续时间更长,给投资者造成的中长期困扰也更为深刻。事件性的“黑天鹅”是否已经动摇了港股的中长期价值基础?低估值能否对冲外部不可抗力造成的冲击?本篇报告,我们延续港股“黑天鹅”专题系列的框架,重点对政治经济事件性的前因后果、逻辑演绎进行抽丝剥茧的分析。

2、全球化裂痕、权益资产与港股风险传染

海外权益资产经历了2016-2017年的“金发姑娘”蜜月期之后,2018-2019年进入“黑天鹅”高发期。两年时间内,各种贸易问题、英国“脱欧”等事件让全球化趋势出现“割裂”,加上经济衰退的阴影,风险资产波动中枢明显抬升。

作为离岸市场,港股自然遭受着“不能承受之重”,全球化裂痕压抑了估值体系,使其降到了长线底部区域。尽管中美十三轮谈判的积极信号让逆全球化的“天鹅”褪去了部分黑色,但“冰冻三尺非一日之寒”,风险的消除仍需要时间。

2.1 从贸易冲突到“脱钩”:风险资产波动中枢抬升

如何正确刻画和跟踪贸易摩擦?并没有一个固定的模式,也缺乏定量的手段。但中美关系的演变沿循了“加征关税→技术脱钩→资本脱钩”的路径演绎,具体表现如下:

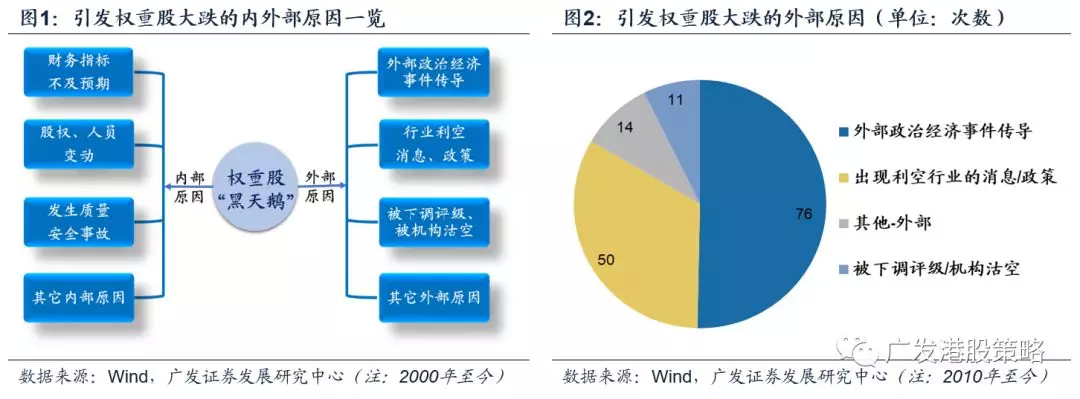

第一,加征关税是中美相互反制的主要手段。关税的加征,对中国出口和经济预期产生了不利影响。美方最新征税方案是:对自华进口的约3000亿美元关税分两批加征15%关税,一部分已开始加征,另一部分自12月15日开始;对2500亿美元商品加征25%关税,不过上周“将关税从25%增加到30%”的部分终止实施。

第二,华为事件、实体清单企业增加,中美“技术脱钩”初现雏形。相比关税,中美技术从“合作”到“脱钩”,对双方无疑是“弊大于利”,并且较之关税,其长远的负面影响也更难以估量。

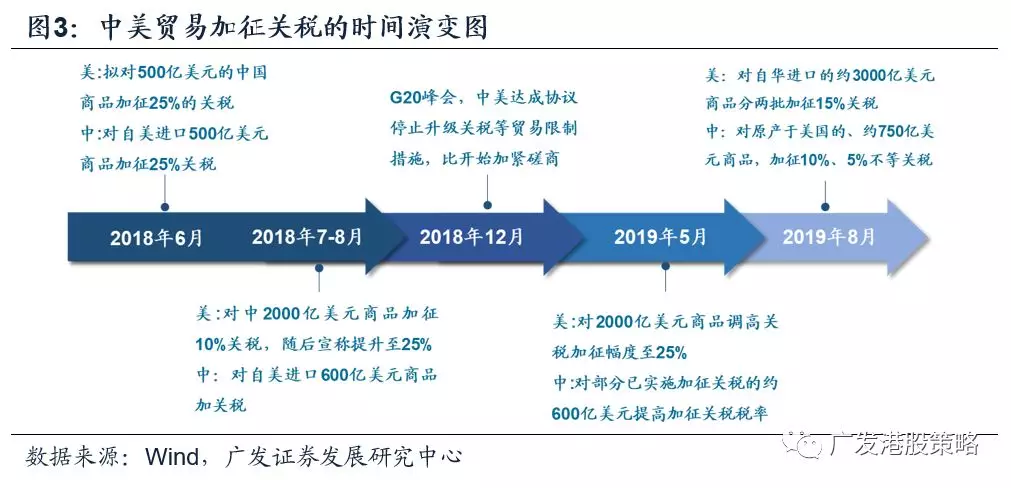

第三,近期中美出现“资本脱钩”的迹象,加剧了投资者的担忧。以美国限制中国企业在美上市最具代表性,典型事件包括:1)6月5日,美国参议员Marco Rubio等4人提交的EQUITABLE Act,对中国在美公司提高更高审计要求;2)9月27日,白宫考虑向美国对中国的投资加以限制,包括摘牌在美上市中国公司、限制政府养老金投资中国市场、要求全球主要指数公司剔除中国公司股票等。

我们认为,从贸易冲突到“脱钩”,似乎是逆全球化背景下难以避免之势。不止是中美,欧盟和美国之间近期就关税也出现了贸易摩擦。在全球经济内生动力下滑之际,贸易外生的冲击加剧了市场的担忧,风险资产“高增长、低波动”的“金发姑娘”环境一去不复返。

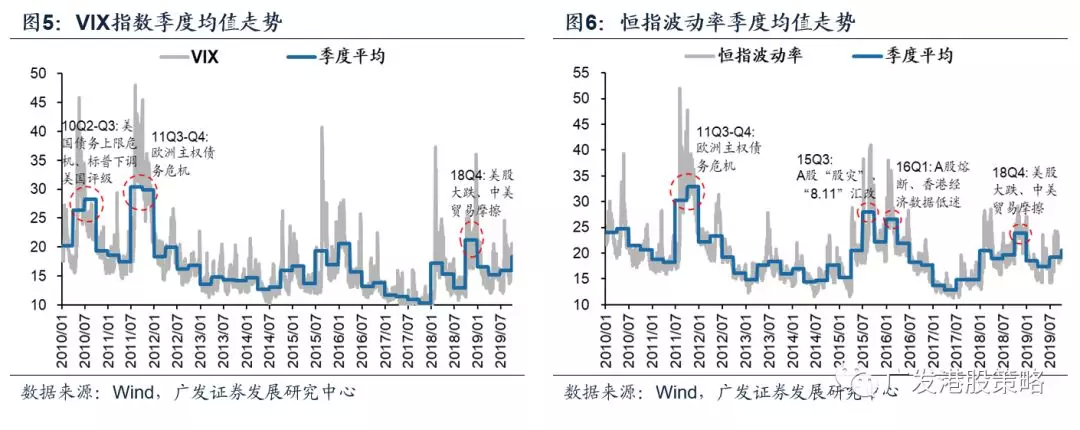

从权益市场对此的反应来看,波动率中枢抬升成为“割裂的全球化”最直观的表现——由于经济增长放缓,叠加贸易摩擦带来的的成本冲击,全球股市在衰退式宽松和滞胀的模式中快速切换,“基本面和估值的赛跑”过程中,伴随着市场波动中枢的上移。2018年来,每一次贸易冲突的加剧,均伴随着VIX和恒指波动率的上移,压抑了市场估值扩张。

2.2 若英国“硬脱欧”,对全球及香港权益市场仍有一波冲击

2016年6月24日英国脱欧公投以来,脱欧“黑天鹅”的成色始终未褪色。投资者对股市、英镑、美元的预期围绕三种情形演绎,即不脱欧、“软脱欧”与“硬脱欧”。今年以来英国脱欧谈判进展缓慢,原定于10月31日退欧截止日不断临近,而英国议会内部、议会和首相之间的分歧加大,谈判一度陷入僵局,使得“硬脱欧”的风险上升。

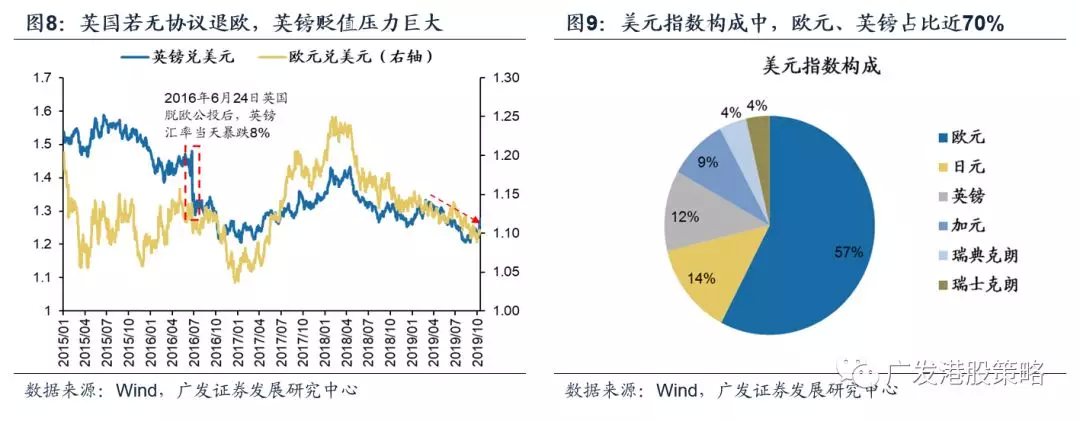

假设发生“硬脱欧”,最直接的影响是对英镑汇率造成冲击,并被动推升美元和波动率(美元指数构成中,欧元、英镑占比近70%)。2016年英国脱欧公投当日,由于投票结果与市场一致预期相悖,英镑兑美元汇率单日贬值8%,欧元兑美元同样下跌3%。目前,市场对“硬脱欧”的风险并未完全price-in,一旦“硬脱欧””出现,英镑、欧元贬值压力将进一步释放,并压制市场风险偏好。

另外,“硬脱欧”或对部分本地股产生冲击。主要的影响包括:1)香港本地金融板块承压,尤其是与英国业务往来占比较高的香港本地银行股;2)英国业务占比较高的公司估值受压,如长江基建集团(01038.HK)与长和(00001.HK)等公司。

值得关注的是,英国首相约翰逊10月10日与爱尔兰总理瓦拉德卡举行私人会晤,双方在会谈后发表联合声明称,看到了达成协议的曙光,脱欧出现了短期转机,后续仍需关注事态的推进。

2.3 海外风险传染下的港股:长期具备“安全垫”,短期仍有不确定性

贸易摩擦、脱欧等“逆全球化”黑天鹅对权益资产的冲击需要时间来修复,尽管贸易和脱欧事件均出现转机,但并非“一劳永逸”,短期不确定性仍然存在。不可否认的是,短期内市场波动率中枢将处于一个相对较高的水平。

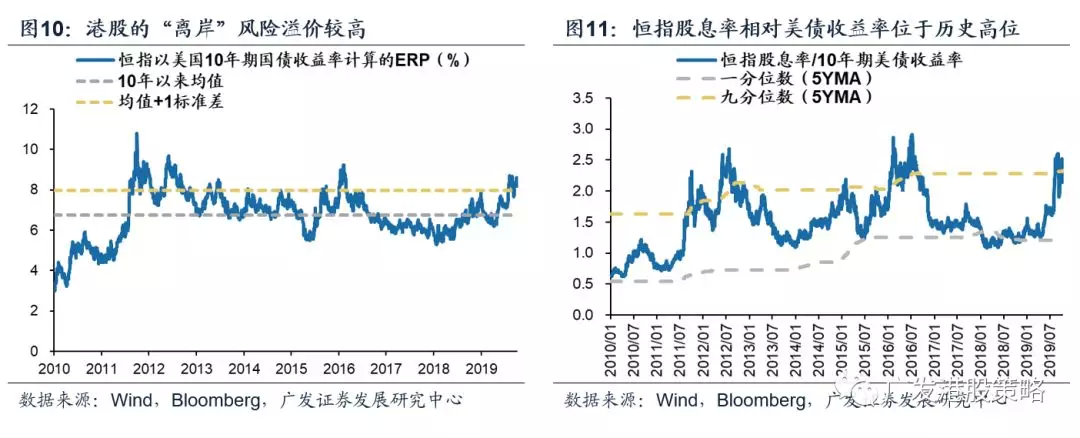

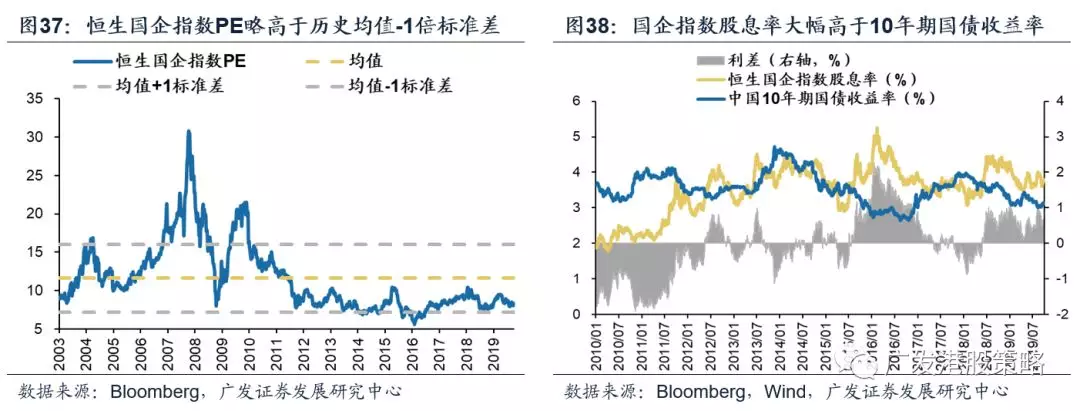

但高波动带来的风险溢价上行是有限度的:从“离岸”风险溢价的角度来看,恒指以美债利率计算的ERP已经超过均值+1标准差,处于较为极端的水位;另外,恒指股息率/美债收益率达到2010年以来较高分位,仅次于2016年初水平。

因此,尽管仍有海外风险的传染,但港股对于外资配置的“安全垫”越来越足:1)市场对海外因素的预期相对充分;2)长期可以通过高股息来熨平由于全球化裂痕带来的高波动。事实上9月下旬以来的恒指表现已经开始有所“脱敏”。

3、社会事件阴霾与香港本地股“黑天鹅”

3.1 香港经济已受到社会事件的显著冲击

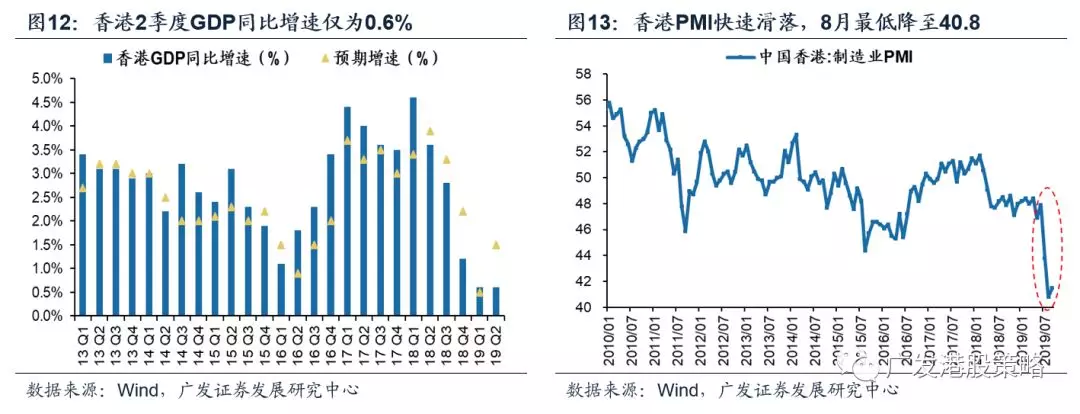

社会事件阴霾依然笼罩着这座城市,对香港经济造成显著冲击。香港2季度GDP按年实际增长为0.6%,远低于市场预期的1.5%,政府预计三季度GDP可能出现负增长,并已将全年GDP增速从之前的2%-3%下调至0%-1%。与此同时,香港PMI数据同样快速滑落,8月最低降至40.8,企业信心极度悲观。

3.2 港股本地股中,地产、酒店、零售盈利或进入下行通道

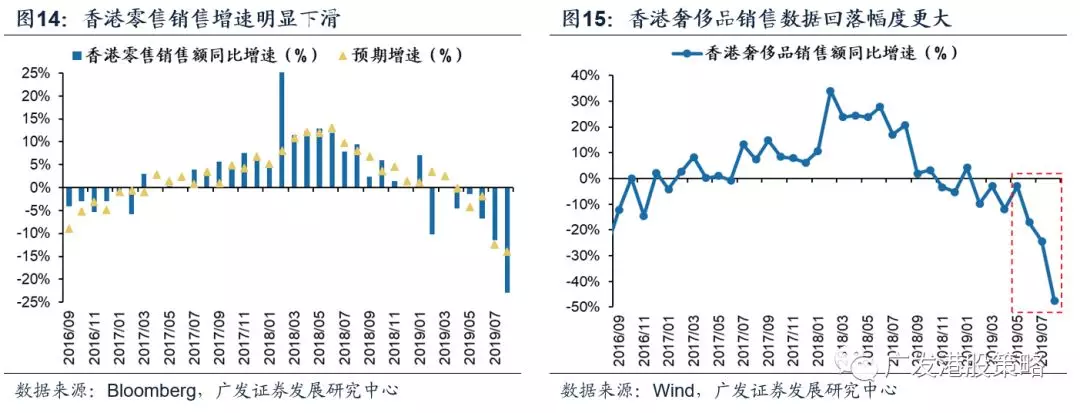

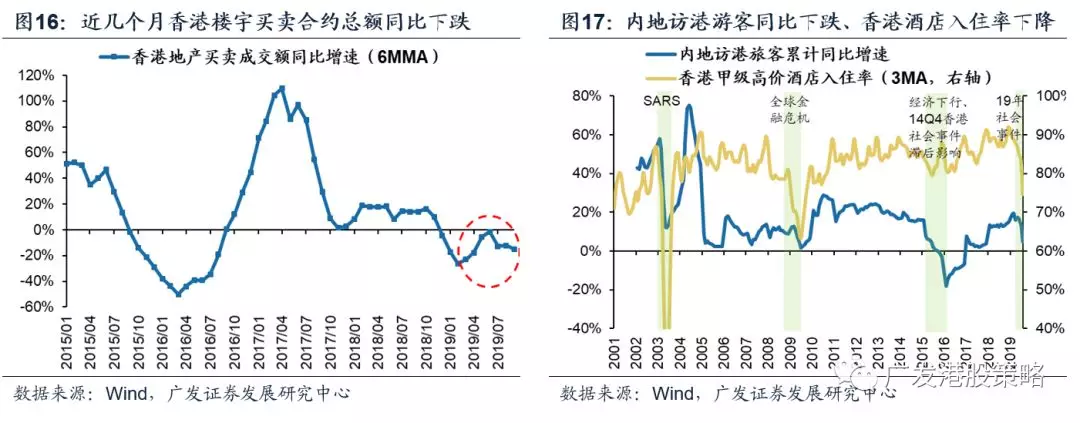

从中观的数据来看,社会事件对香港地产、零售、酒店压制明显,相关本地股如莎莎国际等遭遇“戴维斯双杀”。

第一,香港零售连续几个月数据创近年最差水平,奢侈品销售回落更为显著;

第二,地产公司同样受到冲击,近几个月香港楼宇买卖合约总额同比下跌;

第三,访客、入住率“双降”,对本地酒店运营造成冲击。内地访港游客同比、香港酒店入住率大幅下跌,影响幅度已超过2014年“占中”的滞后影响。

3.3 若阴霾退散,或成为“白天鹅”的方向:本地保险、公用事业

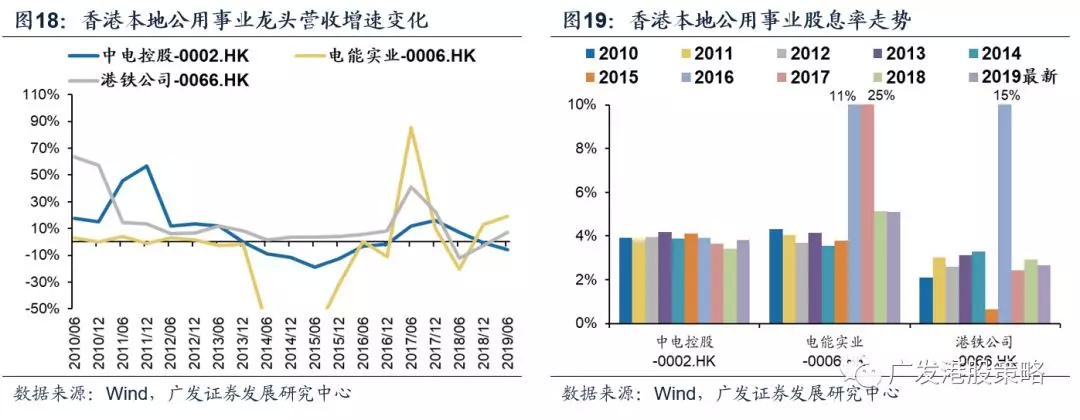

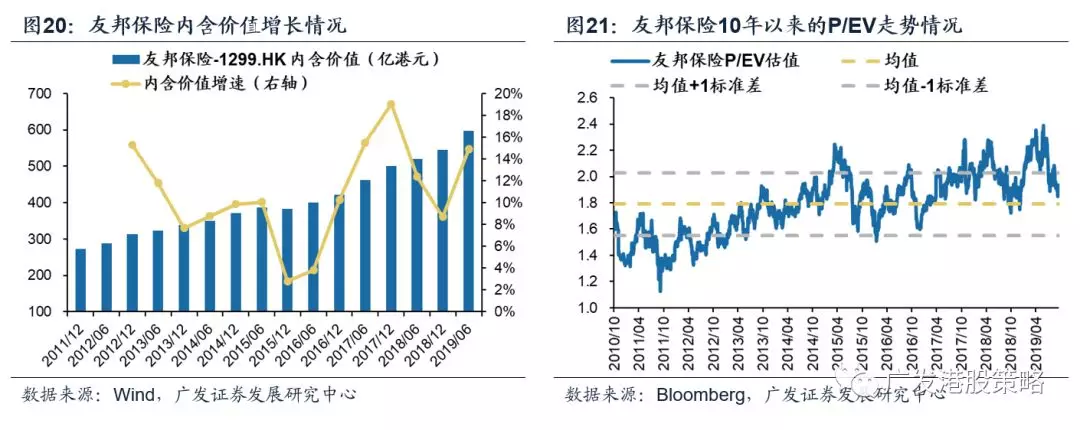

后续若社会事件势头得到控制,部分被错杀的优质香港本地龙头股迎来布局机会,如保险、公用事业等,核心逻辑在于基本面和派息稳定性更强,而估值则遭受了快速的回调:

第一,香港公用事业龙头收入波动更为平滑,在经济下行期防御性较强。以电能实业、中电控股、港铁公司等本地公用事业龙头为代表,2010年以来该类公司收入增长变化偏离中枢的阶段不多,且股息率始终能保持在相对较高水平。

第二,香港保险龙头受事件性冲击影响微弱,如友邦保险内含价值增长“稳中有升”,而P/EV快速回落至历史均值附近。

另外,今年的香港施政报告中提及增加土地供应等政策优惠,主营房贷的本地银行股或在估值回撤后出现预期改善。

4、麻烦终会过去,天鹅何时将褪去黑色?

历史经验告诉我们,外部政治经济事件产生的偶发冲击,往往影响时间不会太长。对于全球化裂痕、社会事件产生的冲击,人民币汇率和港元汇率是较好的代理指标:在事态较为严重的当口,汇率与基本面、利差的背离达到高峰。而近期人民币离岸汇率和中美利差的背离开始收敛,是“黑天鹅”褪色的积极信号。

4.1 政治经济事件产生的偶发冲击,往往影响时间不会太长

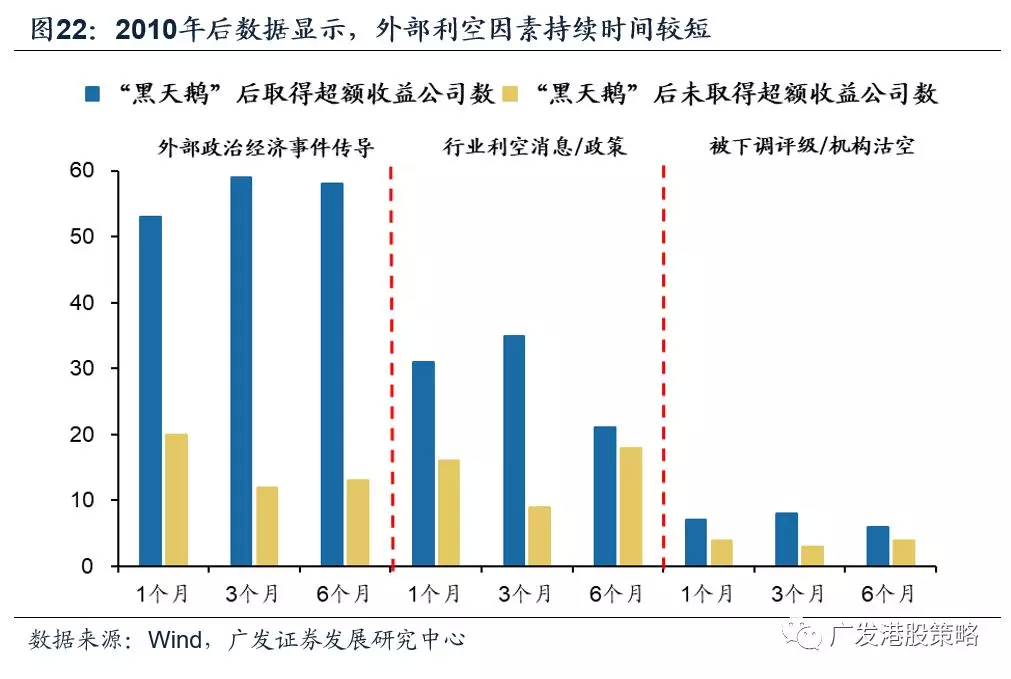

从整体影响来看,外部“黑天鹅”因素对股价的影响持续时间较短。外部冲击导致公司股价单日大跌超10%后的1、3、6个月内,多数权重股跑赢大盘。若“黑天鹅”下跌的原因是外部政治经济事件传导,权重股后期跑赢大盘的确定性最高,2010年后全部71个案例中超过80%的权重股半年内跑赢大盘。

本轮贸易摩擦、本地社会事件影响时间较长,但从2018年6月以来的估值波动来看,恒指PE(TTM)大多数时间围绕9倍-11倍宽幅波动,市场总是在“悲观-修复-乐观-悲观”的循环中来回往复。以中美关系为例,每一次的恶化使得估值“砸坑”之后,都为下一次的贸易修复带来的估值反弹留下时间窗口,而每一次循环的间隔时间不会太长。从某种意义上而言,尽管全球化割裂之势短期难以逆转,但每一轮小周期的估值抬升,体现的是市场对于外部政治事件“黑天鹅”的自我修复。

4.2 如何跟踪“黑天鹅”?关键在于盯住汇率波动率

怎么去量化逆全球化和多变的社会事件的边际变化?如果一定要追求百分之百的精确,或许会进入死胡同。我们换一个角度思考,人民币、港元汇率可能是较好的代理指标:关于中美之间的“裂痕”,投资者担心的是EPS、估值“双杀”,而人民币汇率的波动就像“放大器”;关于本地社会事件,投资者开始担心联系汇率制的失控、香港金融稳定性,而港元汇率也是较好的跟踪指标。

从某种意义上说,汇率即使无法起到预测的效果,但其波动至少能同步于外部政治事件的变化,能起到较好的“代理”效果。近期人民币汇率和港元汇率均出现了某些预期上的边际变化:

1)中美利差是决定人民币汇率强弱的重要指标。目前中美利差高达140Bp,属于较为安全区间;我们认为,19Q2-Q3的人民币贬值,部分逻辑在于基于贸易预期的主动贬值。从趋势上看,人民币汇率与中美利差走势大概率不会一直背离,两者有望趋于收敛。而在第十三轮磋商缓和之际,人民币汇率和中美利差的“背离”的确出现了迅速收敛。

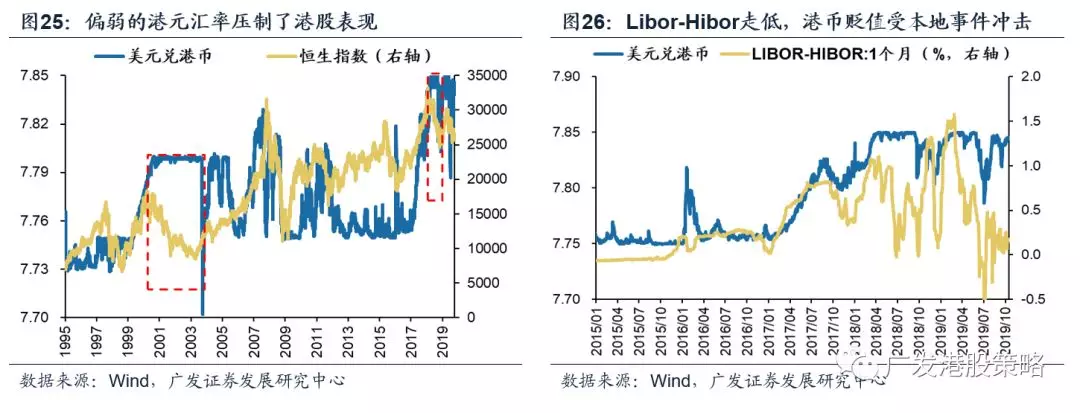

2)影响港元汇率的主要基本面因素是美港利差。若Libor-Hibor利差走阔,往往引发套利资金做空港元、买入美元,港元兑美元趋于贬值。近期Libor-Hibor利差持续走低,港元贬值主要受非利差因素影响(比如受香港本地社会事件的冲击),未来随着事件性冲击的边际缓和,港元汇率将回归稳定。

5、时间是修复的良药,低估值和高分红是最好的对冲

逆全球化和社会事件阴霾“共振”之下,是否要彻底放弃港股?毕竟“黑天鹅”频发之时,“远离事故高发地带”是较好的策略。

但正如上文所述,全球化裂痕、本地社会事件的麻烦终会过去,外部事件的代理指标——人民币和港元汇率的走势和利差的“倒挂”已经开始收敛。行情底部的波动中,“希望永远在绝望中孕育”,何况港股最大的特征在于价值钟摆与均值回归(参考报告《港股长周期:价值“钟摆”与均值回归》,2019-8-6)。我们于近期多次提示了港股长线配置的投资价值(参考报告《配置的天平逐渐向港股倾斜》,2019-9-8),纵然前途荆棘,我们对市场仍有长期信心。

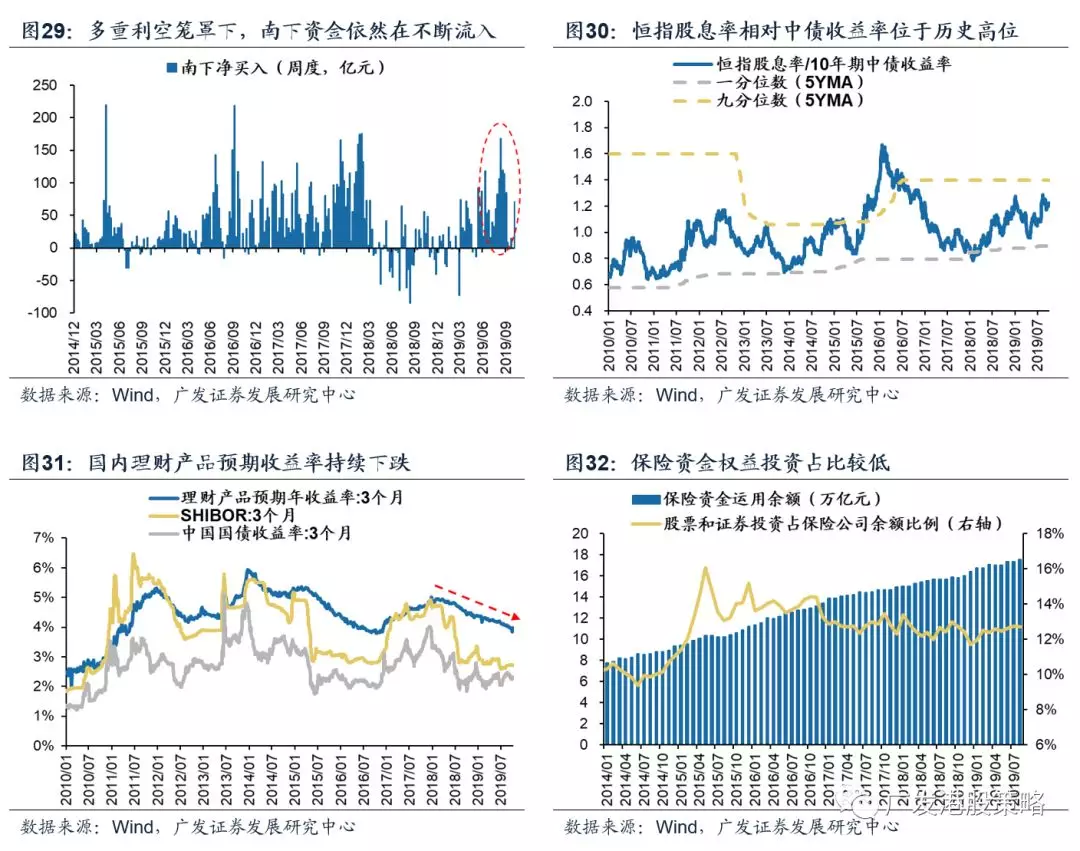

为何?长线资金或是破局的关键。在全球“资产荒”背景下,港股低估值、高股息的优势仍然是不可多得的核心竞争优势,随着海外及南下配置型资金的不断入场,市场的波动可以通过“时间复利”来对冲。

出于对高股息、低估值、基本面稳健的考虑,包括配置型外资、国内险资和理财资金在内的部分中长期资金开始重视港股的配置价值。以南下配置型资金为代表,为何在港股下跌过程中“越跌越买”?我们认为,“资产荒”是背后重要的逻辑:

首先,全球进入“资产荒”,港股低估的优势使得长线资金并未明显撤离。全球负利率债券规模不断增加,全球利率进入下行通道,欧洲和日本陷入负利率“泥沼,海外配置型资金在全球寻找权益价值洼地。

其次,国内“资产荒”,理财子公司、险资等资金主动或被动增加港股配置:

1)国内理财子公司权益管理规模大增,但理财产品收益率持续下行,海量理财资金需要寻找隐含回报率更高、基本面波动更小的权益资产进行配置;

2)最新保险公司资金运用规模超过16万亿,但境外权益配置比例较低,港股仍然是资本市场开放背景下国内险资“出海”的最佳窗口,且港股高股息符合IFRS9下保险公司的资产配置需求。

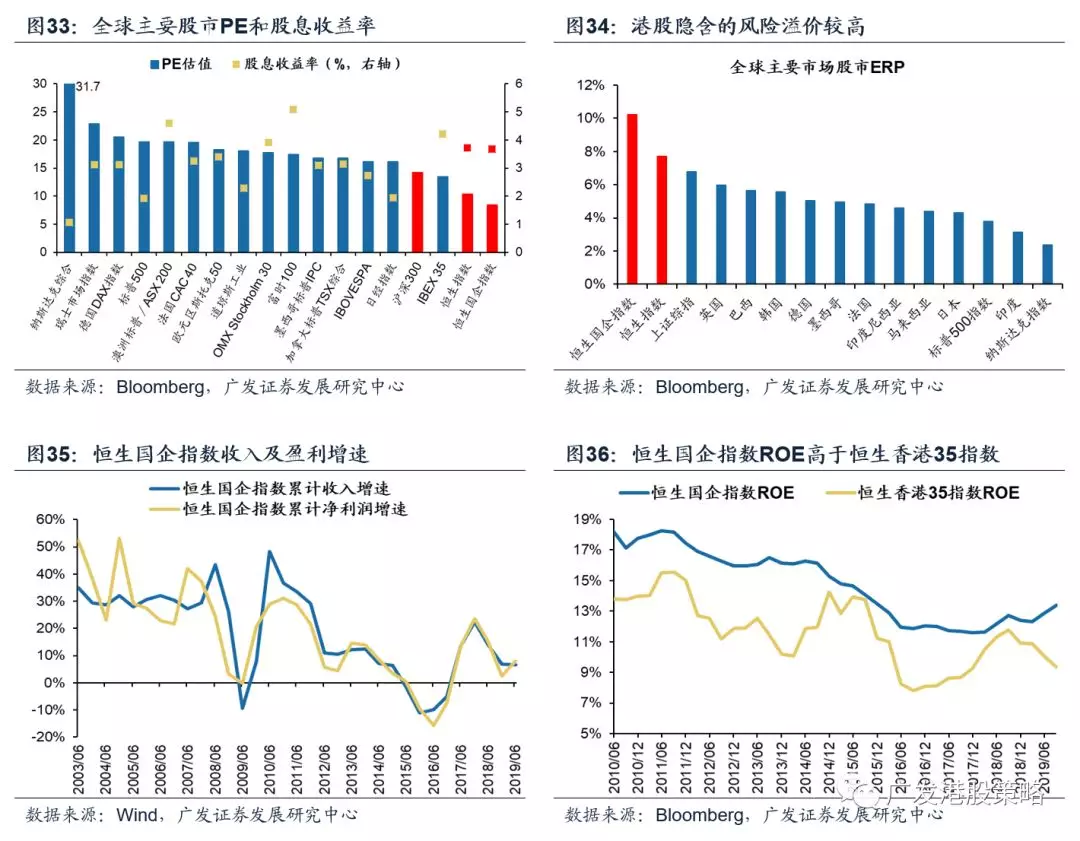

全球横向来看,长线资金买入港股需要具备哪些前提?除了前文我们提及的汇率稳定因素,低估值和高股息是必要条件,而基本面的改善预期也是重要的考量标准。对比中资股和香港本地股,我们认为中资股的优势要更为明显——未来相长时间内,在港股市场“买入优质中国资产”可能成为全球长线配置资金共同的主题。

港股估值优势毋庸置疑:无论纵向还是横向比较均具备吸引力。简而言之,港股拥有极高的股息率、极高的隐含风险溢价(ERP)、极低的PE。若全球化裂痕、社会事件的阴霾开始退去,港股的估值“弹簧”会体现出极大的向上弹性。

港股中资股盈利改善的概率较高。以国企指数为例,即使考虑汇率损失,2019H1中资股的业绩表现仍超预期;并且预计港股盈利最坏的时候已经过去,后续大概率保持“稳中有升”的态势(参考报告《“基本盘”显韧性,早周期待蓄势——2019年港股中报业绩深度专题》,2019-9-5)。在盈利周期即将进入温和回升周期时,更难得的是,中资股面临的是低PE和高股息率组合,对于投资者吸引力较高。

风险提示

香港经济衰退风险;贸易形势再度恶化风险;英国“硬脱钩”风险;全球地缘政治波动风险。