本文来自微信公众号“硅谷洞察”。

Wework 宣布撤销 IPO 计划!英国《金融时报》一天前报道更是透露,如果 Wework 无法在 11 月底之前筹集新资金,则可能面临高管们几周前从未想到过的事情:破产。

从估值高达 470 亿美元,到不足 200 亿美元,再到估值跌至只有 100 亿 — 120 亿美元。从软银宣布罢免 CEO Adam Neumann,再到不断宣布裁员、出售旗下公司、延缓上市。Wework 上市之路可以说磕磕碰碰,甚至高潮迭起。

然而,Wework 并不是唯一的一家。不过,下面这些公司比 Wework 好的一点或许在于,他们最终实现了上市,只不过,估值从最初的高估值,到重重跌落。

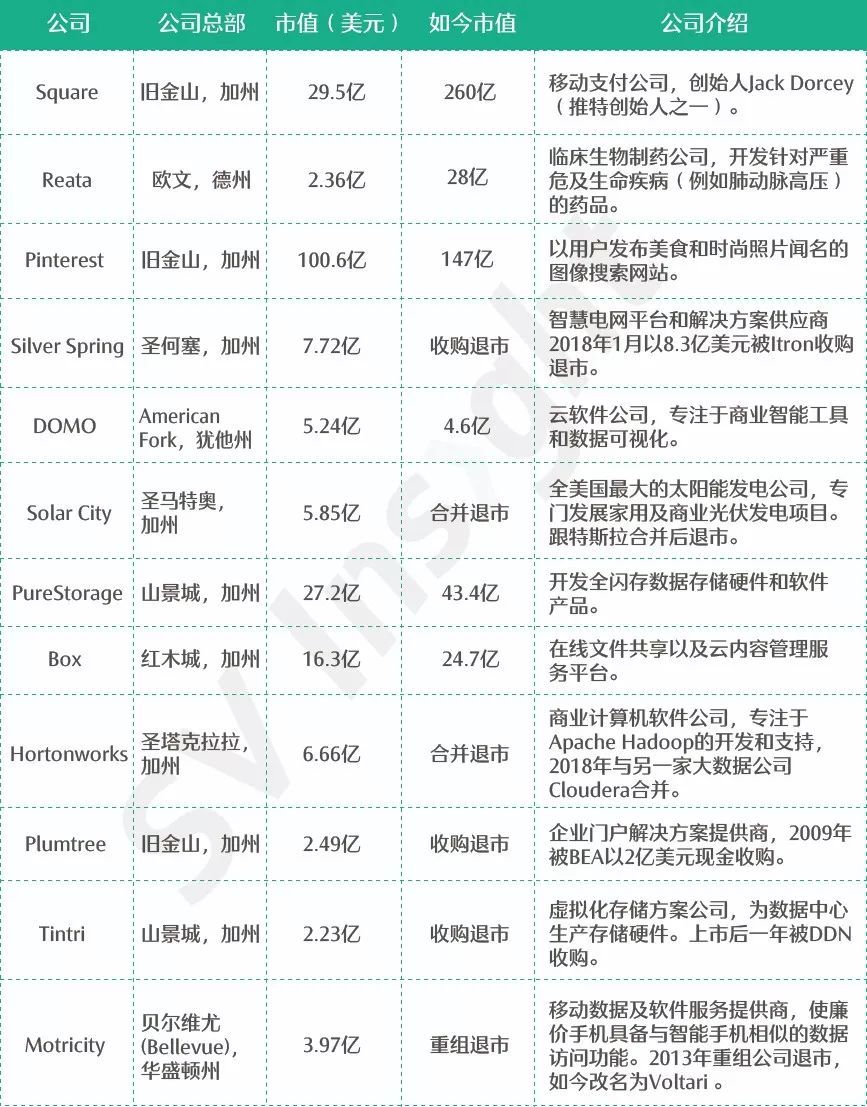

创投数据库 Pitchbook近期统计了从估值到上市市值总损失最多的前 12 家公司名单,到底这些公司因为何种原因从高估值跌落几十亿?最终至 IPO 时经历了估值的剧烈“腰斩”?硅谷洞察今天就来跟大家探讨探讨。

硅谷多达9家公司“流血上市”,盈利能力成关键词

据 Pitchbook 数据显示,从估值到最终上市市值损失最多的12家公司中,其中有9家在硅谷,硅谷洞察将对其中前 6 家公司进行分析。

(图片来源:Pitchbook,版权属于原作者)

从上图可见,这前 6 家公司从最后一轮估值,到最终 IPO 时的公司市值,损失均超过 10 亿美元。

六家公司中,涵盖了社交公司、SaaS、金融科技类公司,也包括生物制药、能源公司等传统领域的公司,均属于近些年硅谷较火的初创公司类别。

到底这些公司为何从最后一轮估值,到最终 IPO 时市值被“斩”如此之多?硅谷洞察从当时的新闻报道、公司上市公布的文件等一一进行分析发现,这些公司最终市值落差大,莫过于三大原因:

第一类原因:投资人对盈利模式感到担忧,如 Square(SQ.US)、Pinterest(PINS.US)两家。

在上述公司中,最知名、估值到市值损失最多的莫过于硅谷金融支付初创公司 Square。

Square 在最后一轮估值高达 60 亿美元,但在 IPO 时筹集了 2.43 亿美元,比预期少了约 8000 万美元。IPO 当天公司市值为 29.5 亿,减少了足足 30 亿,在 Pitchbook 的榜单上属于“第一名”。

为何差距如此之大?Square 上市是在 2015 年,当时,人们对移动支付行业的盈利能力和 Square 自身未来皆存在不确定性。上市当年,该公司亏损 1.315 亿美元。

除了盈利能力之外,Square 在移动支付领域还面临像 Visa,美国运通和 PayPal 这样的竞争对手。强大的竞争对手,加上盈利能力的不确定性,也难免被投资人认为会使 Square 未来的收入增长放缓。

与 Square 类似的还有今年在纽交所上市的图片为主的社交媒体公司 Pinterest,可以说,它是自 Snap 公司 2017 年上市以来,美国社交媒体公司中最引人注目的一次上市了,但也面临上市后的市值跟先前估值相比,大幅腰斩的情况:跟其最高估值时相比,相差了 22 亿美金。

Pinterest 在 2018 年收入为 7.559 亿美元,同比增长 60%。尽管该公司净亏损从 2017 年的 1.3 亿美元缩小到 2018 年的 6297 万美元,但它仍然无法盈利。Pinterest 甚至在此前提交的上市监管文件中表示,“可能永远无法实现或维持盈利能力”。

第二类:产品前景不明影响盈利,代表公司如生物制药公司 Reata(RETA.US)、云软件公司 Domo(DOMO.US)。

Reata 是一家成立于 2002 年,总部位于德州的制药公司,主要研发的是针对严重且危及生命的疾病所展开的实验性口服抗氧化和抗炎药物。

2016 年 5 月,Reata 制药公司在纳斯达克上市,公司最后一轮估值跟上市当天的市值相比,差距高达 27.6 亿。

据当时媒体报道指出,该公司处于早期亏损状态,未来盈利将严重依赖主要候选产品以及取决于临床试验。且 Reata 也面临着众多其他制药公司的竞争,因此最后一轮估值跟上市市值相差 10 倍,也不足为奇了。

另一家云软件公司 Domo 于 2018 年 6 月在纳斯达克上市,其在 IPO S-1文件中是将自己描述为“一个为业务赋能的操作系统,能够访问实时数据和见解,并通过智能手机采取行动。”

但知名信息咨询公司 Gartner 在其 2018 年分析商业智能相关产品分析中,指出了 Domo 产品困境的根源所在:其“产品仍然更专注于缩小与当前分析、商业智能软件领域的领导者如 Tableau、微软和 Qlik 的差距,而不是做出颠覆性创新”。

也就是说,Domo 在其领域,并不是领导者,产品创新能力有限,从而影响了未来盈利的可能性。

第三类:盈利周期与行业有关。如 Silver Spring 和 Solar City。

Silver Spring Networks 是一家总部位于圣何塞的硅谷能源初创公司,成立于 2002 年。这家公司是一家智能电网供应商,希望透过网络监控水、电等公用事业供应状况,从而提升能源使用效率。

但是,Silver Spring 作为能源类公用事业公司,面向的对象是政府,必须经过预算、采购、竞争性招标、技术和性能审查以及监管部门的批准程序,然后才能获得合同相关的收益。销售周期长且难以预测。

即使是像 Solar City 这样直接面向消费者的太阳能面板安装企业,也并没有比 Silver Spring 好太多。因为它是以零首付或微首付为客户安装太阳能屋顶系统,然后以低于电力企业的价格向消费者出售电的。

早在2012年就上市的 Solar City,成立了不过 6 年。追踪能源行业的 GTM Research 公司曾分析指出,仅 2013 年,全美太阳能项目投资总额达 130 亿美元左右,自 2007 年以来增长了 10 倍。但不可避免的是,要应对的是联邦政策可能对太阳能行业随时对税收补贴政策的减少。

跟前面这些公司类似的是,SolarCity 作为美国最大的屋顶太阳能系统供应商,超过了 8 万客户,但公司至今没有一分钱的收益。只不过,Solar City 有个好处是:它笼罩在钢铁侠马斯克更大的光环下。

如今股价表现:5家市值增加,一半退市

那么,到底“流血上市”是不是意味着前景不好呢?并非如此。

硅谷洞察追踪这 12 家公司发现,有 5 家公司市值实现了增加,甚至翻倍,也有 6 家企业因为重组、收购、合并等退市。

为什么这些公司能度过“流血”期?要么,营收有望,要么超过市场对盈利预期。总之,离不开两字:盈利。

以市值大幅增加的三家公司为例,包括移动支付公司 Square、Reata 还有今年刚上市的 Pinterest。

先看看市值翻了 10 倍的 Square。

从总体利润情况来看,Square 在 2019 年第二季度仅亏损了 200 万美元,比 2018 年同期 600 万亏损有所改善。且多位分析师均指出,Square 2019 年有望是其最终止损的一年,预计 2020 年产生 1.36 亿美元的正利润。

同时,Square 旗下产品 Cash App 这个点对点支付 App,最近一个季度收入为 2.6 亿美元,这被认为已经开始与 Paypal 旗下的 Venmo 和 Google Pay、Apple Pay 展开竞争,并在 Square 2019年的预期利润中,占比大约 12%,还有望继续上升。

而 Pinterest 则体现出盈利模式的探索和超出市场预期对股价的重要性。

今年 8 月,Pinterest 发布第二季度财报,其业绩打破华尔街预期,收入同比增长 62%,达到 2.612 亿美元,轻松超过市场普遍预期的 2.355 亿美元。该财报发布后第二天,公司股票上涨了18.6%。

那么,Pinterest 的收入增长来源是什么?最大动力是每月活跃用户(MAU)增长 30%,达到 3 亿,且每用户平均收入增长 29% 至 0.88 美元。甚至有分析指出,Pinterest 已经通过用户浏览的固定内容来发现产品和项目,希望像另一家社交媒体巨头 Facebook 一样,从广告中赚钱。

(硅谷洞察制图,版权属于硅谷洞察)

Reata 作为一家制药公司,上市后陆续针对药物新品的好消息,则明显推动了其股价和市值的上涨。

比如其一款探索关于慢性肾脏病药物 bardoxolone 在 2017 年进入三期临床阶段,2018 年又获得欧盟委员会授予其旗下一款名为 Omaveloxolone 治疗弗里德里希共济失调(Friedreich’s Ataxia,FA)的孤儿药资格认定等。

在那些退市的公司中,Tintri 属于股价表现不好的代表。上市后的一年中,股票暴跌 97%。更曾因为股价低于 1 美元,而被纳斯达克考虑要求退市。

但即使退市,也并不意味着公司最终失败。像 Silver Spring、Hortonworks、Tintri 等都后继表现良好。Tintri 在今年第一季度业绩表现良好,大规模企业客户的合同增加。而 Hortonworks 跟竞争对手 Cloudera 合并后,公司估值被认为将达 52 亿美元,有望跟 AWS 等展开竞争。

硅谷洞察发现,公司未来盈利能力跟公司市值紧密相关,但也反映了整个投融资大环境的变化。

据 Pitchbook 数据显示,自 2010 年初以来,在 IPO 过程中,由 VC 支持公司的估值升值幅度在1.1 倍至 1.6 倍之间波动,2018 年该数字更是上升至 2012 年以来最高点。但很明显,2019 年上半年,它回落至十年来的低点。

2019 年年初以来,上市公司也越来越将“盈利能力”作为关键主题。比如,今年同样上市的出行巨头 Lyft,上市后第二天其股价就跌破了 IPO 发行价,原因是分析师认为没有明确的盈利途径。

毫无疑问,这些亏损上市、流血上市的独角兽公司们正逐渐为投资者带来困境:他们既不想错过快速增长的热门公司,但同时必须权衡未经证实的企业盈利风险。

但对于更多初创公司、独角兽而言,上市仅仅是第一步,想真正走过“流血上市”后的困境,还得找到、并有向更广泛的投资者证明其有维持盈利的能力和前景。否则,收购、退市、市值持续跌落,都不乏“前车之鉴”。