本文来自微信公众号“云蒙投资”,作者为云蒙。

巴菲特经常说,只要不做傻事,银行就是一门好生意。巴菲特的爱股,和我们国内银行业务最接近的银行,富国银行(WFC.US),我们以其为例,一起看看银行业在经济周期中到底是怎样的表现,这个行业到底是不是一门好生意。我们近期分析富国银行数据,都以1987年开始,因为1987年是美国银行业利率市场化的元年。

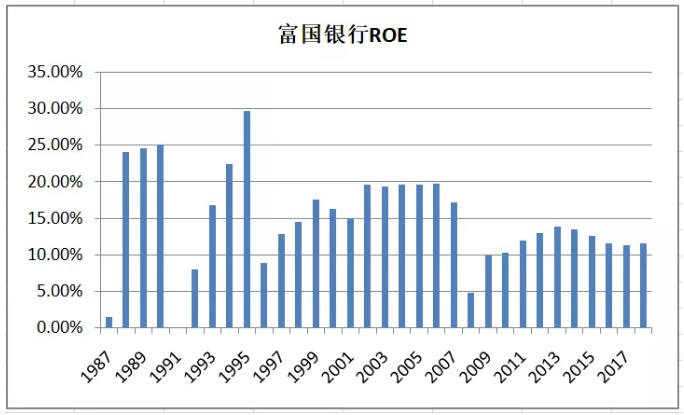

1、富国银行平均ROE为14.87%。1987-2018年的32年,富国银行平均ROE为14.87%,最高的时候为1995年29.7%,最低的时候为1991年的0.07%。

2、ROE总体趋向稳定。1987年至1997年,富国银行的ROE剧烈波动,可以用上蹿下跳来形容。1998年至2008年,也就是富国银行合并西北银行后,这些年是盈利稳定且强劲,平均ROE达到16.64%,这段时间的盈利能力强劲与美国银行业开放混业经营有很大关系。2008至今,也就是金融危机并购美联银行后,这些年的盈利能力也是很稳健,但整体盈利能力要下降三分之一,这和整个经济发展速度及行业杠杆率降低都有一定关系。

3、ROE从衰退中恢复很快。三十多年来,富国银行经历了美国1990年,2001年和2008年三次经济衰退,我们发现富国银行能迅速走出阴影,一方面是其经营相对保守,另一方面是其迅速大量计提拨备和核销,让银行轻装上阵。分析国外的银行,这两天在看朋友让分析的加拿大皇银,会得到一个感慨,那就是他们的财报真的是披露充分,同时不藏着不掖着,财报的调节力度远远小于我们,让投资人充满了信赖感。

4、巴菲特的买入时机。在1990年在富国银行股价下跌50%的情况下大笔买入富国银行,那时富国银行的经营模式比较单一,贷款占比87%,净利息收入占比72%,大跌的原因是人们担心加州大地震对其作为最大不动产抵押贷款银行的影响。那时的ROE为25.1%,ROA为1.39%。但是在1991年,遭遇经济衰退,富国银行计提巨额拨备,导致当年几乎亏损,ROE和ROA几乎为零。但是之后数年巴菲特非但没有减持,还继续增持至13%。

5、一点感触。富国银行能在美国低速增的背景下维持较高的ROE,核心有两个,低成本和低风险。低成本就是指富国银行通过社区网点获得了低成本存款,负债成本非常低;低风险就是富国银行资产大多数都是抵押贷款,尤其有大量的按揭贷款,风险明显低于其他银行。