本文来自微信公众号“杨仁文研究笔记”,作者:陈梦竹。文中观点不代表智通财经观点。

核心观点:

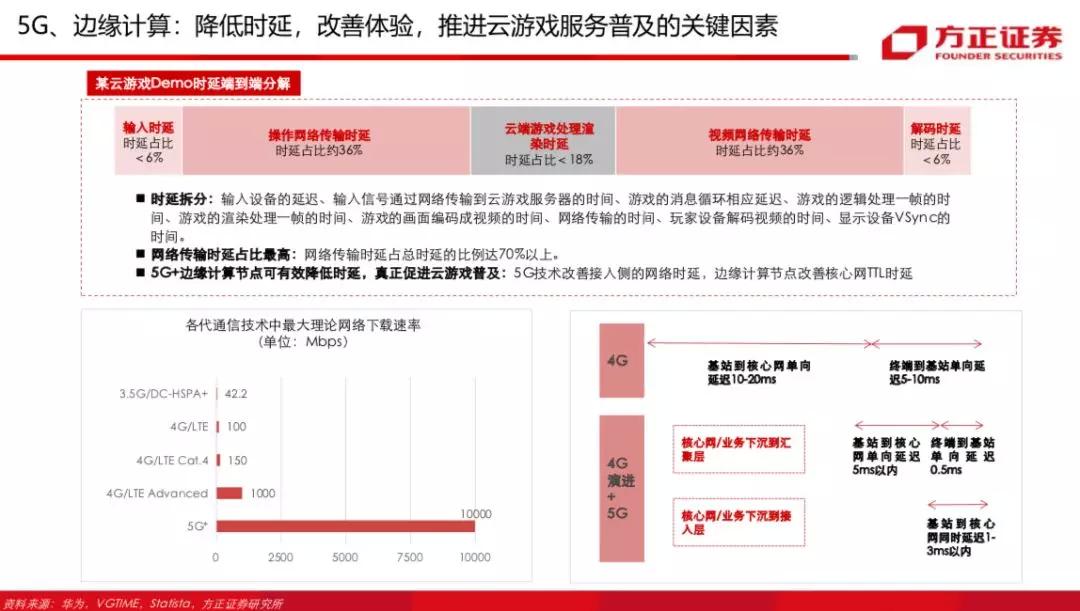

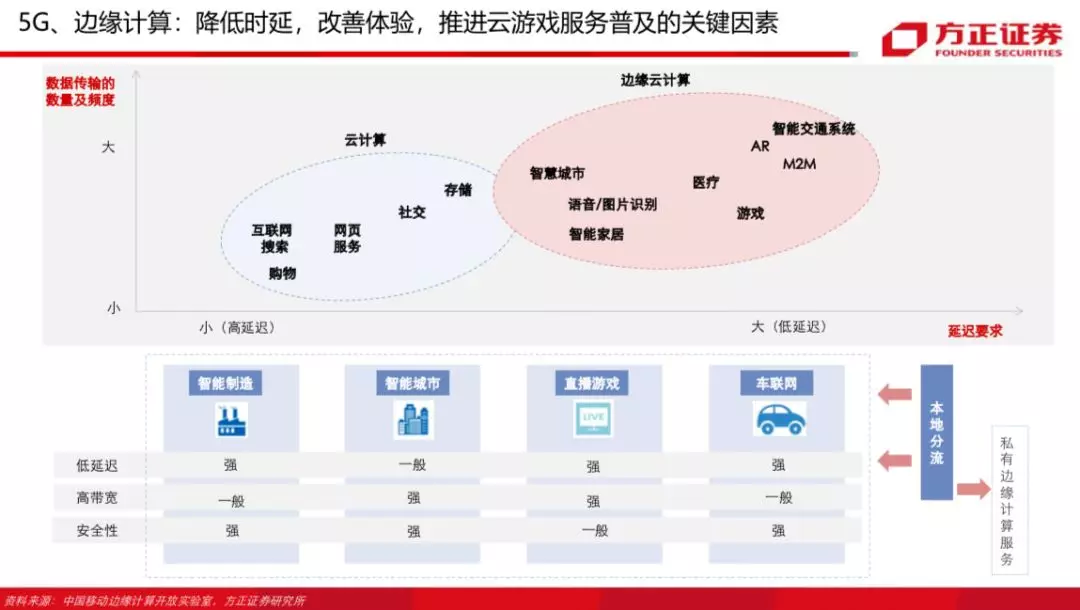

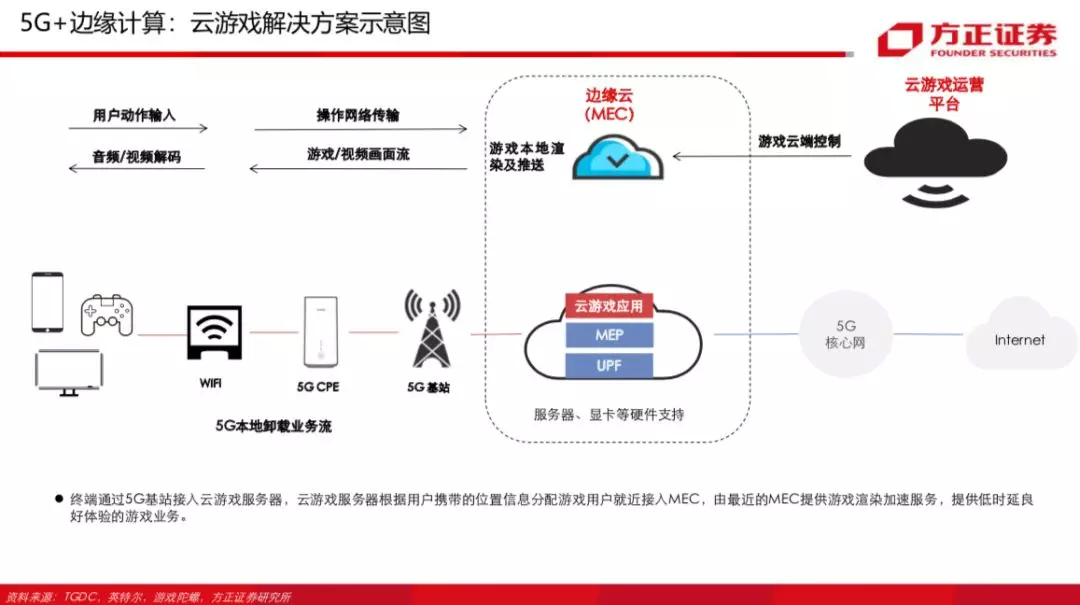

1、5G+边缘计算可有效降低时延,促进云游戏商用普及,伴随我国5G中低频段网络建设高峰期的到来,有望率先催化云游戏的产业机会:目前云游戏网络传输时延占比可达70%以上,而5G技术+边缘计算节点可同时改善接入侧的网络时延及核心网TTL时延,真正降低时延,改善用户体验。中国移动、中国电信、中国联通已获全国范围5G中低频段试验频率使用许可,19年将分别投入240/90/60亿建设基站,目标数量9万个,同时5G终端频出,预计19年底上市终端达17款。

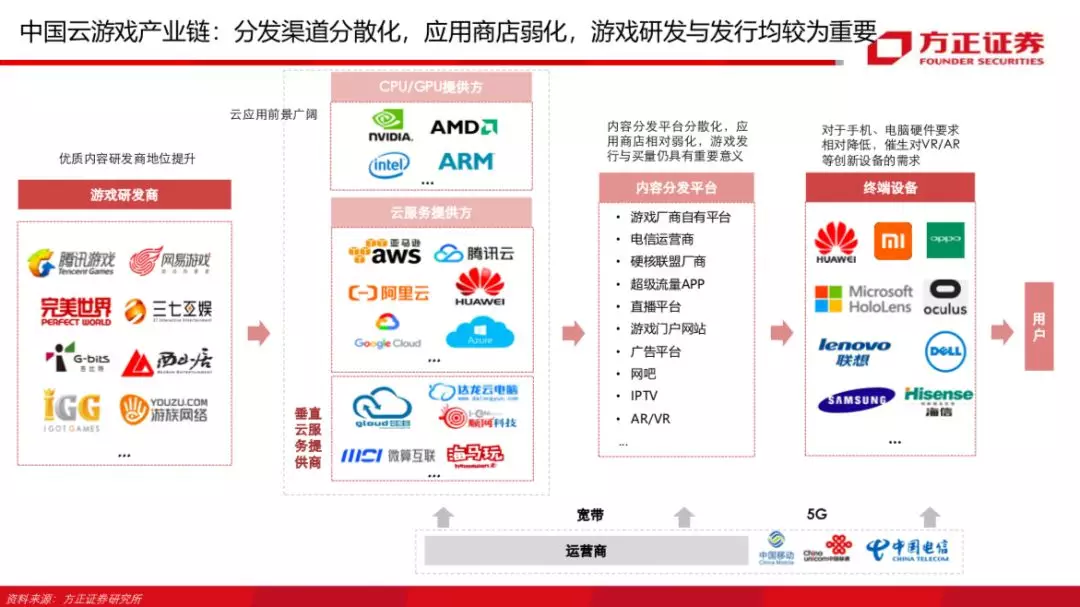

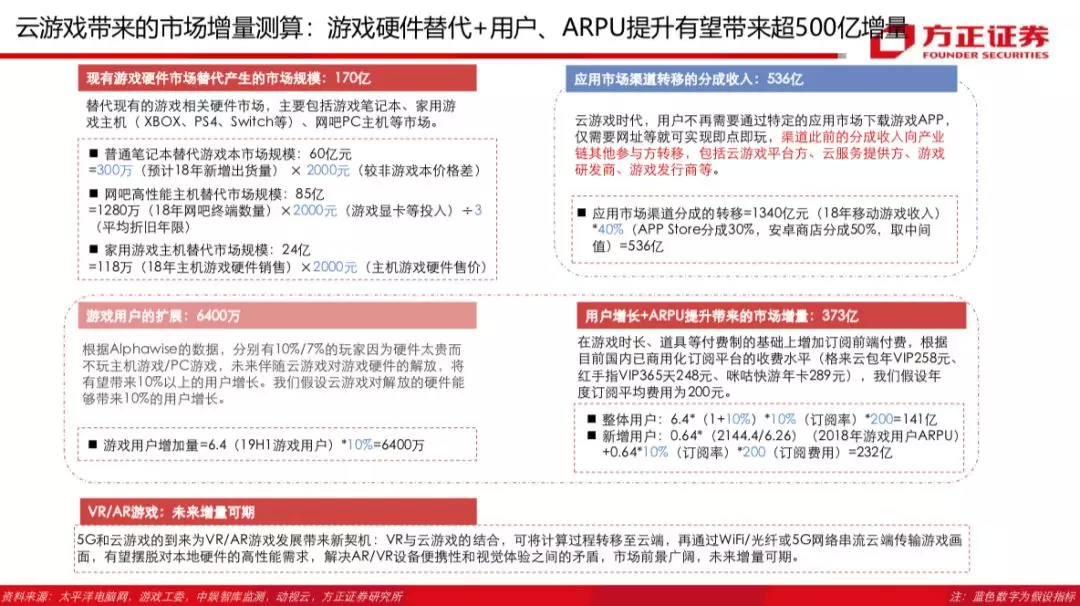

2、云游戏带来的潜在市场规模测算:游戏硬件替代有望带来170亿市场增量,用户增加、ARPU提升有望带来370亿市场增量,合计超500亿。同时由于应用商店渠道相对弱化,此前渠道的分成收入将向产业链其他参与方转移,包括云游戏平台方、云服务提供方、游戏研发商、游戏发行商等,金额有望达500亿。

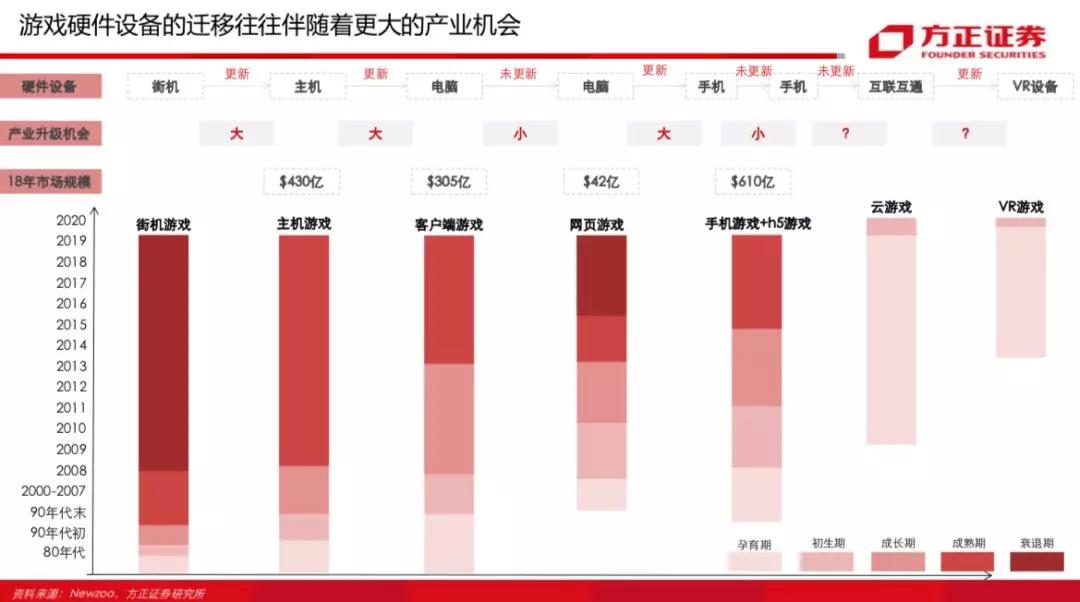

3、回顾整个游戏发展史,游戏硬件设备的迁移往往伴随着更大的产业机会,而云游戏并未改变硬件设备,VR/AR游戏或将拥有更大产业机遇:街机游戏→主机游戏(硬件变迁/大机遇)→PC端游(硬件变迁/大机遇)→页游(硬件未变迁/小机遇)→手游(硬件变迁/大机遇)→h5游戏(硬件未变迁/小机遇)→云游戏(硬件未变迁/?)→VR/AR游戏(硬件变迁/?)。

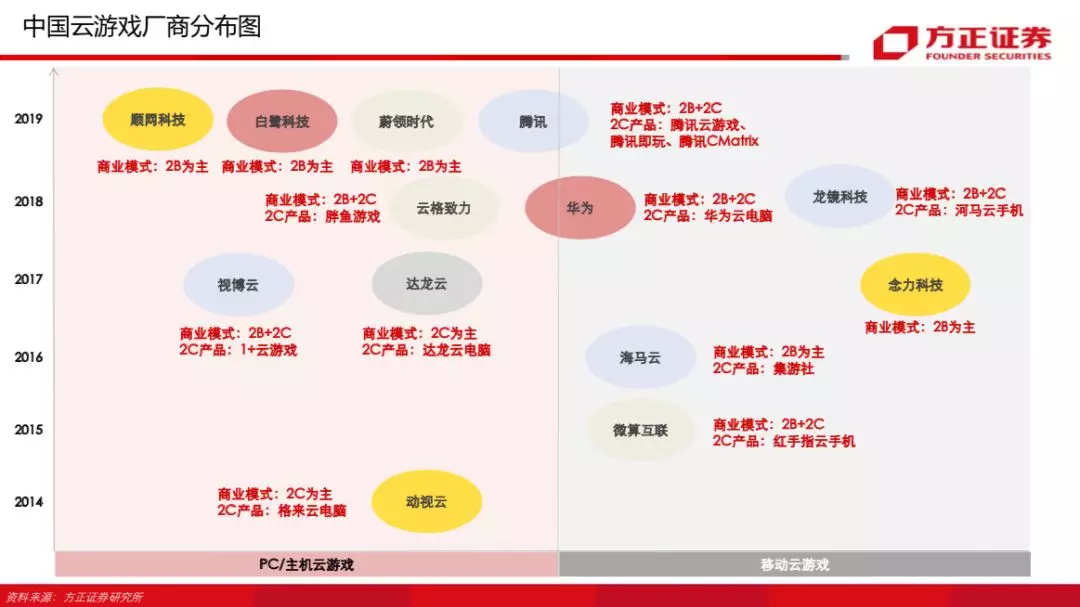

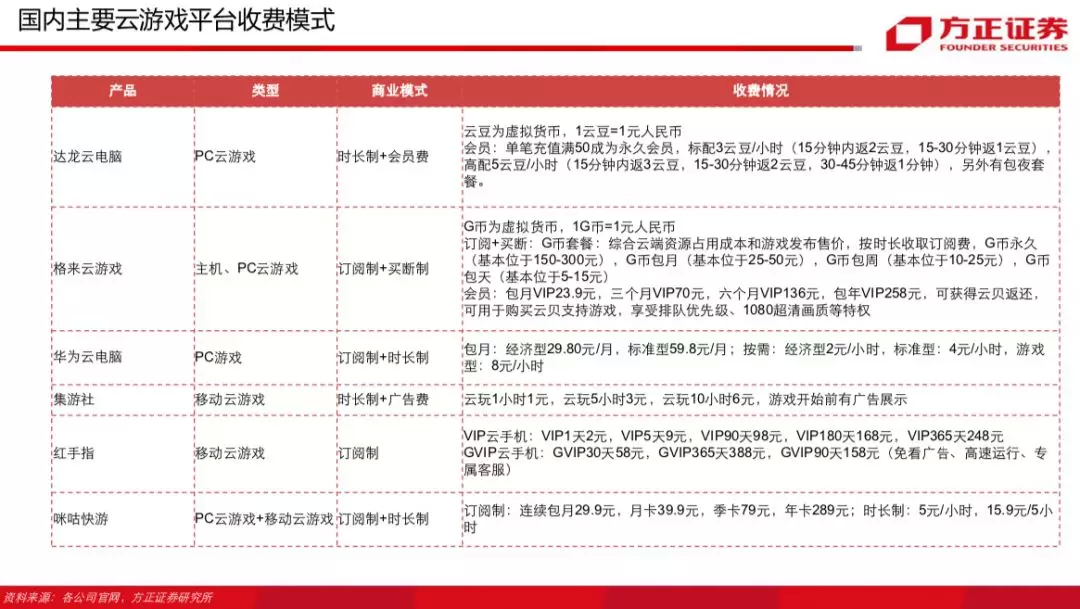

4、中国云游戏市场形势:初创公司先行,国内大厂持续推进,海外平台进入中国存在困难。国内初创公司已率先实现商用化,从云化游戏类型来看主要分为:PC/主机云游戏(动视云、达龙云等)和移动云游戏(微算互联、海马云等),从商业模式来看主要分为:TOC为主(动视云、达龙云等)、TO B为主(海马云、蔚领时代等)、TO B+TOC(视博云、微算互联等),目前商用化的平台包括格来云(19Q2注册用户2400万、MAU120万、月ARPU45元)、达龙云电脑(APP多平台下载>1500万/VIP用户>100万)等。国内大厂包括腾讯(00700)、华为陆续推进,提供PC/主机云游戏+移动云游戏综合解决方案,凭借自身强大的云服务、游戏运营/芯片服务器研发等能力,发展前景较好。国外厂商由于落地国内数据中心及网络、游戏内容发行等受限,进入中国存在障碍。

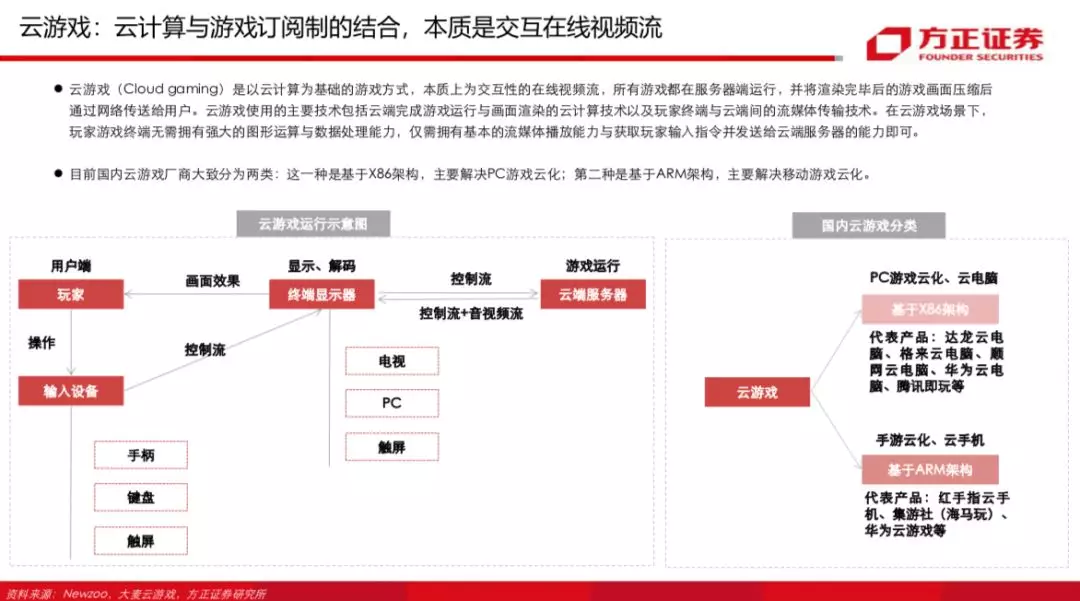

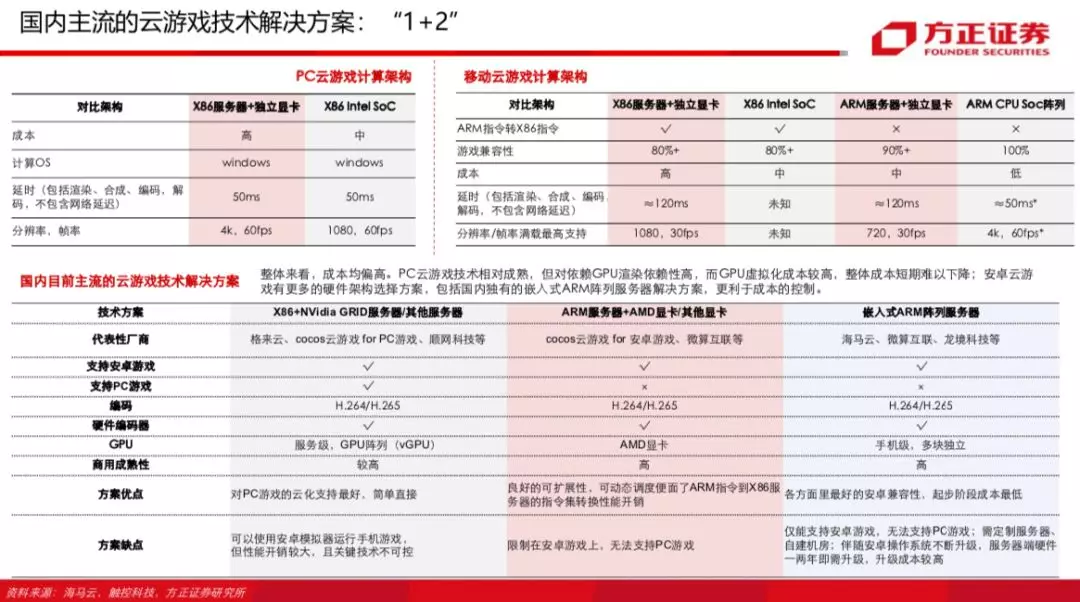

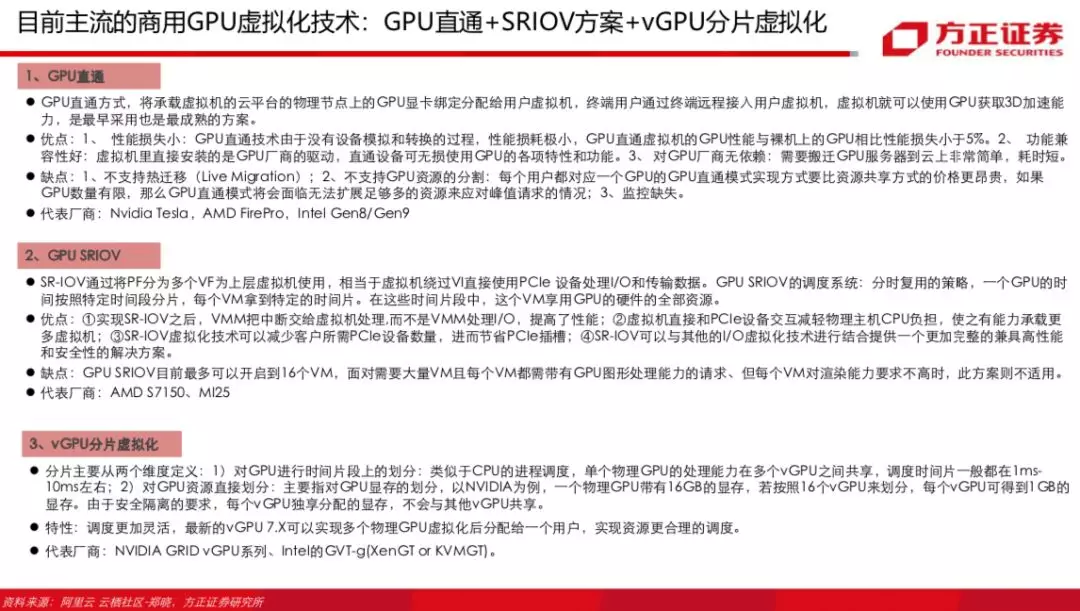

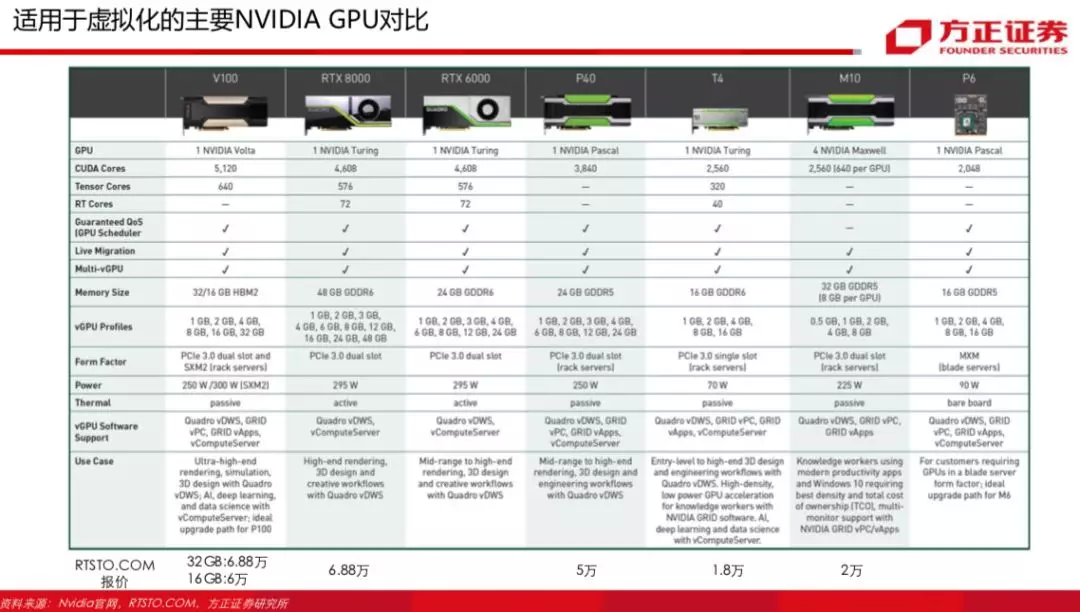

5、目前国内主流的云游戏技术解决方案为“1+2”,其背后的虚拟化技术是决定单并发成本的关键因素:目前国内主流的云游戏技术解决方案包括X86+NVidiaGRID服务器/其他服务器(代表厂商:格来云、cocos云游戏 for PC游戏等)、ARM服务器+AMD显卡/其他显卡(代表厂商:cocos云游戏 for安卓游戏、微算互联等)、嵌入式ARM阵列服务器(代表厂商:海马云、微算互联、龙境科技等)。整体来看,云游戏成本均偏高。PC云游戏技术相对成熟,但对依赖GPU渲染依赖性高,而GPU虚拟化成本较高,成本短期难以下降;安卓云游戏有更多的硬件架构选择方案,代表性方案包括国内独有的嵌入式ARM阵列服务器解决方案,更易于成本控制。

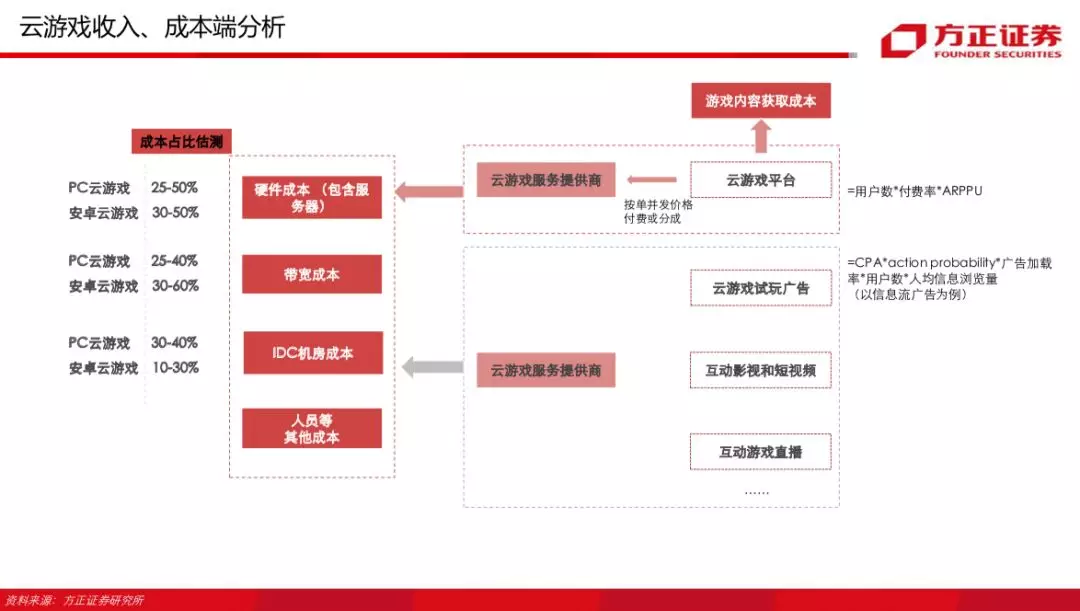

6、云游戏收入与成本拆分:云游戏成本主要包括硬件成本(包括服务器)、带宽成本、IDC成本等,各家技术解决方案不同决定了成本结构存在差异,整体来看,我们估测PC云游戏:硬件成本25-50%、带宽成本25-40%、IDC成本30-40%,安卓云游戏:硬件成本30-50%、带宽成本30-60%、IDC成本10-30%。从收入端来看,目前主要收入模式为云游戏平台、云游戏试玩广告、互动影视和短视频、互动游戏直播等,仍有更多创新模式有待探索。

7、相关标的:A股:三七互娱、吉比特、顺网科技、完美世界、中文传媒、游族网络等;港股/美股:腾讯控股、网易(NTES.US)、金山软件(03888)等。

风险提示:云计算垂直领域应用开发速度低于预期,5G商用落地速度低于预期,边缘计算普及进度不及预期、游戏内容研发及上线不及预期,游戏行业政策监管风险等。