本文来自“36氪”,作者神译局。

Uber(UBER.US)、WeWork虽然目标远大,但发展过程中也有不少坎坷,尤其是WeWork,最近更是迎来逆风。创始人被迫辞职——这和Uber颇有相似之处。而且更有相似之处的是,两者都获得了孙正义旗下软银愿景的大笔投资。

那么,该如何评价Uber、WeWork这类公司?如何看待愿景基金的投资策略?近日,著名分析师Ben Thompson撰文回答了这些问题。

他认为,Uber、WeWork等被愿景基金大笔投资的公司,都具有相同的特征——既不是传统的公司,也不是科技公司,而是一种新的类别公司,而它们的投资者愿景基金,也有相应的特征。

正文

我第一次写关于Uber的文章是在2014年6月。

当时,华尔街日报发表了一篇专栏文章,题为“Uber’s $18.2B Valuation is a Head Scratcher”。这引出了我的一篇反驳文章“Why Uber is Worth $18.2 Billion”。

考虑到Uber目前在公开市场上的市值为532亿美元,这个数字还是相当不错的。

一个月后,传奇的风险投资家比尔·格利(Bill Gurley)写了一篇反驳Uber怀疑者的文章,这让我对自己的文章感觉更好了。

格利对纽约大学斯特恩商学院(NYU Stern)教授阿斯沃思·达莫达兰(Aswath Damodaran)的批评很温和,他在前言中写道:

我的目的,并不是想让任何人相信Uber的估值应该有多高。达莫达兰教授的想法,或者任何不是股票买家或卖家的人的想法,都是相当无关紧要的。

我也不想证明他是错的。我更感兴趣的是批判性推理和预测,以及某些假设如何导致严重不同的结果。

因此,我的目标是提出一个合理的论点——与达莫达兰分析中的核心假设可能相差25倍,甚至更多。并且,我也希望大家通过我的论点是否合理和可行,来判断我的分析。

格利提出的批评论点集中在达莫达兰对Uber整体目标市场(1000亿美元,与出租车市场相同)和终端市场份额(10%)的假设上,这显然是正确的:Uber的总预订量已经达到500多亿美元,占有大约70%的市场份额。达摩达兰根植于模拟世界的假设,是完全错误的。

与此同时,尽管格利没有对Uber的估值做出任何具体的断言,但他肯定已经预料到,在接下来的五年里,Uber会增长超过192%。

尽管在此期间发生了一些相当重大的事件,尤其是 Uber 灾难性的2017年,这家公司经历了看似没完没了的丑闻,失去了首席执行官。

最糟糕的是,给了它最重要的竞争对手Lyft发展契机,而就在那年年初,Lyft还处于破产的边缘。

我们可以公平地说,没有大规模竞争对手的Uber,是一家更有价值的公司。

尽管如此,格利文章中的这句话,在今天比以往任何时候都让我印象深刻:

我更感兴趣的是批判性推理和预测,以及某些假设如何导致严重不同的结果。

仅仅因为Uber的批评者错误地认为这项服务与出租车类似,并不意味着,我们这些站在另一边的人的假设也是完全正确的。旧世界公司的对立面,不一定是科技公司。

这是我们以前从未见过的,不管是旧世界的规则还是科技规则都是错误的。

AB 5与工人分类

在Uber的背景下,这种旧的分类方法不太有意义,这需要考虑一些新的东西,应该会让人感觉很熟悉——围绕Uber司机的问题。

上个月早些时候,加州通过了AB 5号法案,这一法案将加利福尼亚州最高法院的一项决议编纂成法,决议中提出了一个由三部分组成的检验标准,以确定一个工人是独立合同工还是雇员,并有与之相关的所有规定和税收。法案中规定:

根据这一检验标准,只有当雇用实体证明以下三个条件的时候,一个工人才能够被认为是独立的合同工:

(A)根据从事这种工作的合同和实际情况,这一工人不受雇用实体在从事工作方面的控制和指导;

(B)该工人从事的工作,不属于雇用实体的正常业务范围;

(C)该工人通常从事与为雇佣实体所从事的工作性质相同的独立设立的行业、职业或业务。

新法律是否适用的问题,要比大家所认为的还要值得关注:

一方面,Uber等公司的司机确实使用自己的设备、在工作时间内有灵活性;虽然有规则要遵守,但是前者通常是更重要的标准。

此外,司机为多家公司开车也是众所周知的,为了吸引他们进入自己的平台,是Uber无法获利的主要原因之一。

这意味着(B)是一个问题:如果Uber从事运输业务,那么司机就是工人。不过,Uber声称其业务“是为几种不同类型的数字市场提供技术平台”。正如我之前在每日更新中所写的那样:

这不是一个完全不合理的论点。例如,考虑一下费率:Uber的重点不在于它设定费率,而在于费率是使司机收入最大化的市场清算价格。

他们的想法是,如果司机能够自己设定价格,客户和司机之间就会进行谈判,直到商定一个价格;随着时间的推移,这一价格将在司机和乘客之间实现平衡。

Uber的论点是,它极大地加快了这一过程,从而使市场成为可能,如果不这样做,想要达到一个大规模的市场清算价格所必需的协调一致水平,是不可能的。

与此同时,从经济模型的角度来看,这种论点从技术上考虑是正确的。但与大多数经济模型一样,它们也存在同样的缺陷:缺乏对人类因素的任何解释。

然而,在这种情况下,影响的不是模型的结果,而是表现形式:Uber让乘客,尤其是乘客体验到的方式是“司机是Uber面向消费者的代言人”(顺便说一句,这句话来自Uber的S-1)。

司机对Uber真正产生收入的方式来说也是不可或缺的:当然,司机可以来去自如,同时为Uber的竞争对手工作,但暗示他们不是Uber主营业务的一部分似乎有些离谱。

这就是为什么,就业分类问题的最佳解决方案,是意识到这两种旧的分类方法都不合适:Uber司机既不是雇员,也不是合同工。他们两者都不是,而且是新事物。

更好的法律,应该会以一种新的方式定义这一类别,提供加州认为必要的保护和税收机制,同时仍保留灵活性和市场驱动的可扩展性,并使得这些创造消费者福利的平台成为可能。

什么是Uber?

那么 Uber 本身又如何呢? 如上所述,它不是一家出租车公司,但它是一家科技公司吗? 几周前,我在“What Is a Tech Company?”一文中对其进行了分析:

Uber有一个基于软件的司机和乘客生态系统。

像Airbnb一样,Uber报告其收入时,也表示边际成本很低,但是从整体的角度来看,该公司支付给司机的费用约占总收入的80% ; 这不是一个边际成本为零的公司。

Uber的平台会随着时间的推移不断改进。

Uber能够服务于全世界,给它最大的影响力。

Uber可以通过自助服务模式与任何人进行交易。

Uber的一个主要问题在于交易成本:想要把司机吸引到平台上并留下来,需要花费大量的成本。但这并不意味着Uber不是一家科技公司,但它确实强调了Uber在很大程度上依赖于那些边际成本不为零的要素。

事实上,我已经改变了我的想法:我对Uber成本的看法是正确的,而忽视它们、并称Uber为一家科技公司是错误的。与此同时,在现实世界中,显然没有类似Uber的产品。Uber不是一家科技公司,也不是一家传统的公司,Uber的司机解释了其中的原因。

我在上文中描述了一个神奇的市场,Uber在那里有效地模拟了无数的司机和乘客之间一对一的谈判,在无限的时间跨度和无限的耐心下,将会达到市场清算的价格,这在很大程度上是一个技术产品。

这个市场利用了当今的“范式转换技术”——智能手机和云计算——而且它本身就是软件,因此可以无限地利用并不断改进。

Uber的财务状况反映了这一点:上个季度,这家公司的毛利率为51% 。这比典型的SaaS公司70%以上的毛利率要低一些,但这主要是因为这家公司的收入成本包括保险,而保险成本与收入成线性关系。 但是,Uber市场背后的软件可以完美地扩展。

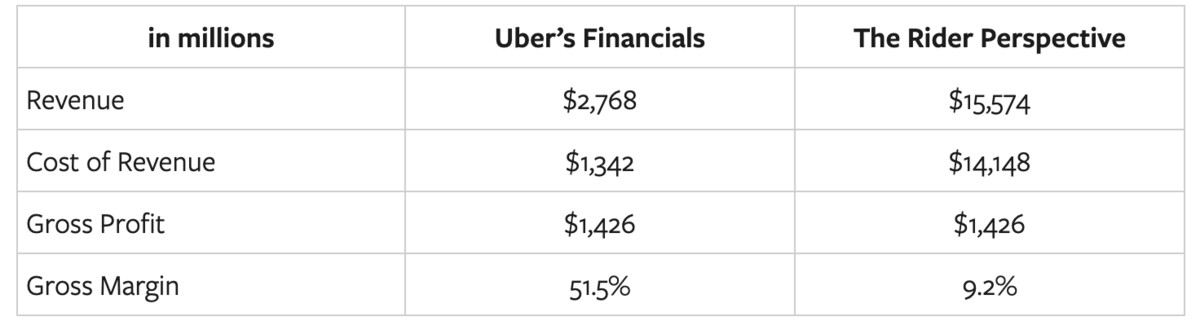

但问题是,Uber的财务状况并不能全面反映Uber的整体体验,因为乘客不仅要给Uber付钱,他们还要给司机付钱。而且,如果你从一个乘客的角度来看Uber的财务状况,情况看起来要糟糕得多;看下Uber上个季度的财务报告:

突然之间,这家公司的毛利率看起来一点也不像一家软件公司——记住,在计入固定成本之前,这就是Uber的整体状况。

这家公司运作的唯一方式是,如果发展到一个真正庞大的规模,那么它就有足够的毛利率来支付固定成本,但如果你没有那么高的毛利率,要获得一个边缘的新客户就会困难得多;在销售和市场营销上的花费,只会增加负担。

所有这些并不是说Uber不是一个可行的业务:由于技术的原因,格利关于整个目标市场和Uber主导市场能力方面的所有论点仍然适用。

Uber不是一家出租车公司!与此同时,对它使用一种不同于通常用于科技公司的估值标准显然也是合适的,Uber在公开市场上的冒险就证明了这一点。

简而言之,这家公司两者都不是,而且是全新的。