本文来自微信公众号“伍治坚证据主义”。

从2019年年初以来,美国国债的投资回报,好的让很多人出乎意料。

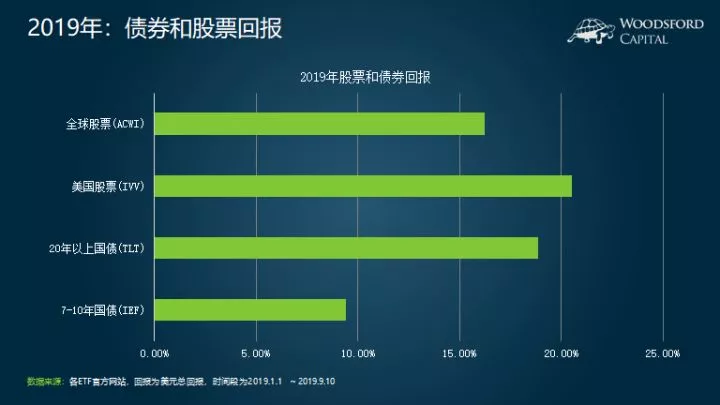

举例来说,截至2019年9月10日,美国7-10年期国债(以IEF计)在本年度的回报,为9.41%。同期,20年以上国债(TLT)的回报,为18.86%。这个回报,甚至比同期全球股票(ACWI)的回报(16.26%)来的更好,和美国股票(IVV)的回报(20.52%)也相差不远。

如果投资者可以从国债和股票获得类似的回报,那么他一般肯定会选择购买国债。这是因为,国债是由政府的信用背书的。在一般情况下,像美国这样的发达国家政府,在其债券上违约的可能性非常小。

美国政府发行的国债,以美元计价。在最坏情况下,假设美国政府有一天真的不够钱还债了,她可以授意美联储印发美元来偿还债务。在我们目前所处的纸币时代,印钞票的成本几乎为零,只需要在电脑上按下几个键,多加几个0就可以完成。因此,理论上来说,美国政府发行的美元国债,没有违约风险。

没有违约风险的意思,是如果你购买了面值为100美元的美国国债,并且一直持有到期。那么等到债券到期时,你至少可以收回100美元。也就是说,对于国债的购买者来说,他的投资回报是有保底下限的。只要你买入国债的价格在100元以下,那么至少在名义上,你不会损失本金。因此,相对于股票来说,投资国债的风险要小得多。这也是为什么,如果国债能够给投资者和股票相当的回报,那就没必要买股票,大家都买国债就可以了。

相同的逻辑,也可以解释为什么在历史上股票的回报比国债更好。在金融文献里,股票超出国债的那部分回报,被称为“股票风险溢价”。就是说,投资者购买股票,承担了比购买国债更大的风险,因此他们需要被补偿更多的回报。风险和回报相匹配,说的就是这个道理。

那么问题来了:购买国债,到底有没有可能亏钱?国债投资者面临的最大风险是什么呢?

答案是:国债的名义回报,取决于未来的利率走向。而国债的实际回报,则取决于前者扣除通胀率。

我们先来说说名义回报,也就是不考虑通胀的情况下,国债的投资回报。

利率对于国债价格的影响,由两个部分组成:作为资金成本的折现率,和国债发放的利息额。

先来说第一部分,折现率。任何一个国债的价格,是未来所有的现金流折现到现在的价值之和。因此,利率和国债的价格走向,是相反的。利率升高,意味着折现率上升,因此国债的价格会下降。反之,利率下降,意味着折现率下降,因此国债的价格会上升。

再来说第二部分,利息。这部分比较好理解:基准利率越高,那么一般来说,市场上发行的国债的票面利率也会越高,因此投资者能够拿到更多的利息。发放利息越多的国债,其对于投资者的价值也就越高。

这两个方面的因素,运行方向相反,相互之间有一定的抵消作用。因此,到最后利率对于国债价格的影响,是两方面因素综合作用的结果。到最后,国债投资者回报的高低,取决于哪个部分的贡献更大。

举例来说,美国从1950年到1980年的30年间,其央行美联储为了应对持续升高的通胀率,不断的提高基准利率,从1950年的1%左右,提高到1980年的最高峰16%左右。

在这段时间内,如果持续购买10年期美国国债,那么投资者的名义回报是正的,大约为每年3%左右。30年复利累计下来,总回报差不多为150%左右,不算太差。这背后主要的原因,在于上升的基准利率虽然提高了折现率,但同时也提高了国债发放的利息。两相抵消,提高的利息更多,因此投资者的总名义回报为正。

但是我们不要忘记,从1950到1980年,美国当时的通胀率,大约为每年4.3%左右。用名义回报3%,扣除通胀率4.3%,我们可以得到那段时期内10年期国债的实际回报,为每年负1.3%左右。30年累计下来,投资者的实际投资总回报,损失了30%以上。简而言之,就是投资者虽然在名义上收回了本金,还获得了一定的利息,但是由于通胀太厉害,因此货币的贬值速度更快,导致投资者最后的实际投资回报为负。

这段真实的历史,点出债券购买者面临的一个最大风险,那就是经济发生意料之外的恶性通胀。在这种情况下,央行为了应对突如其来的通胀,很可能会大幅度提高基准利率,期望将通胀压回去。此时,债券即使名义回报为正,也很可能跟不上通胀的速度,因此投资者最后拿到手的实际回报,在扣除通胀率后为负,导致其实际购买力的损失。

当然,未来的经济和利率发展,有多种可能性,除了通胀和利率上升之外,也可能利率不变,或者利率下降。在后两种情况下,债券的价值要么不变,或者可能上升。比如从1980年到2010年那30年,美国的通胀率受到控制,逐年下降。因此其央行美联储,也得以能够将基准利率逐渐下调,从最高峰的16%左右,一步步下调到个位数(后来由于发生了2008年金融危机,美联储干脆把利率降到0~0.25%)。在那30年里,美国的长期国债跑出了一个大牛市,每年的投资回报高达11%左右,甚至比同期的标普500都要高一点点。

展望未来,购买并持有美国国债的风险,主要来自于意料之外的通货膨胀。应对这个风险最好的方法,是多元分散,持有一些抗通胀效果比较好的其他资产,比如股票、房地产等。人类社会的未来,充满各种变数,可能会发生高通胀(比如70年代的美国)、低通胀(过去20年的美国)、零通胀(过去30年的日本)等各种情况。应对这些不确定因素的最重要原则,是始终持有一个包含债券、股票、房地产等多个不同资产,覆盖全球的投资组合。这才是“以不变应万变”的最佳投资良策。