本文选自“CITICS汽车研究”。

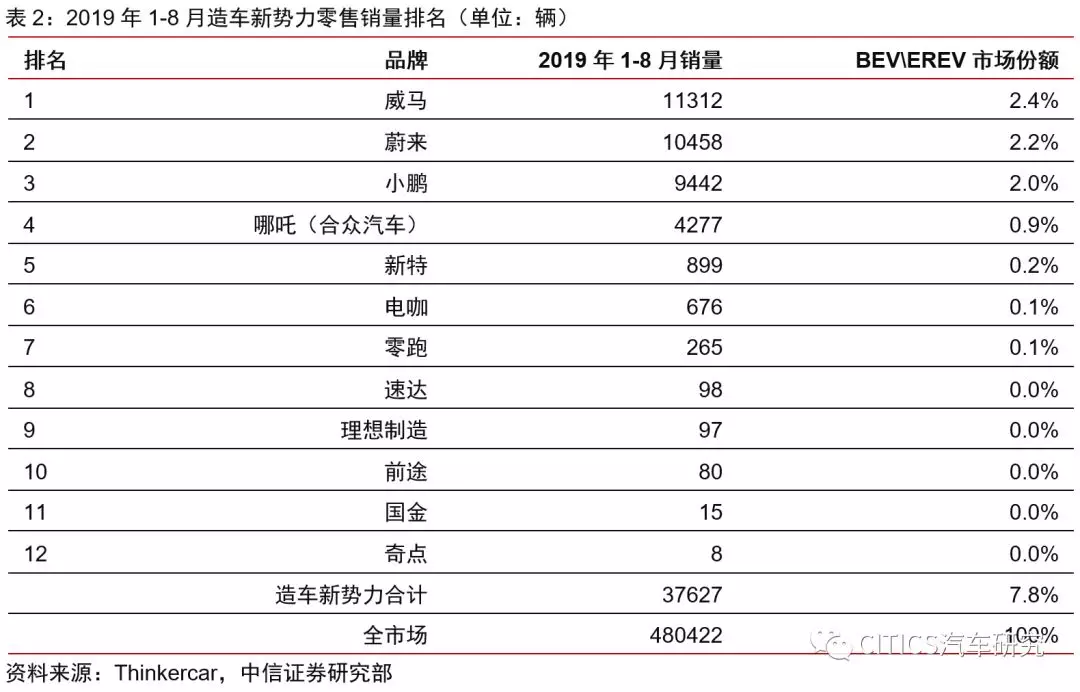

2019年1-8月,12家造车新势力共实现销量3.76万辆,占纯电动乘用车市场份额7.8%。威马、蔚来(NIO.US)、小鹏是造车新势力中的销量TOP3。2019年是造车新势力集中亮相的元年,本期汽车观察我们将对销量进行盘点。

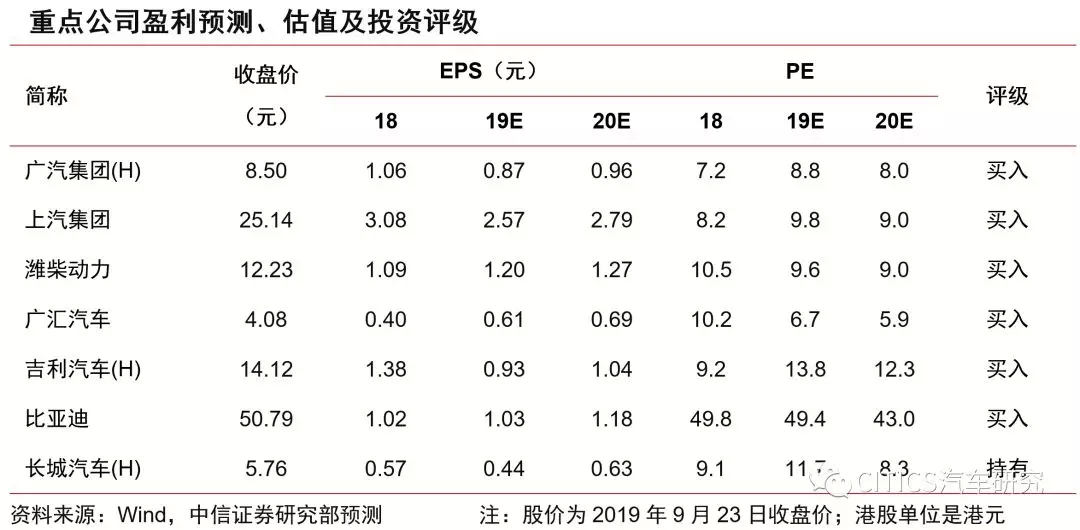

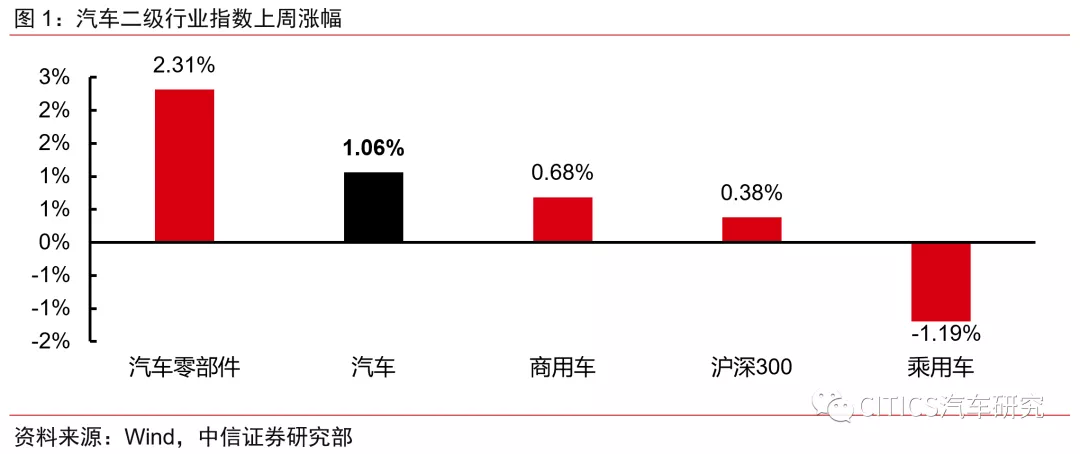

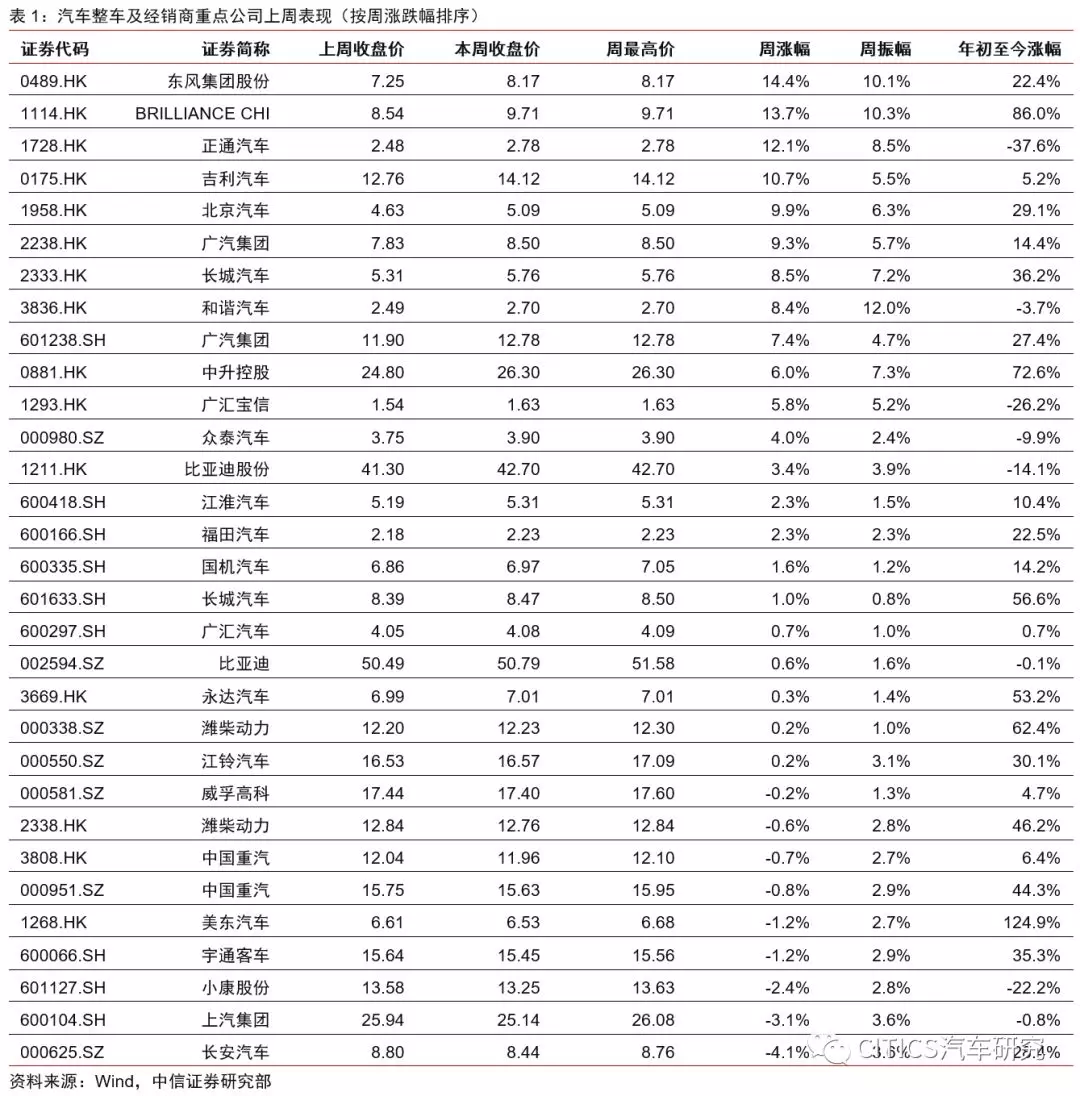

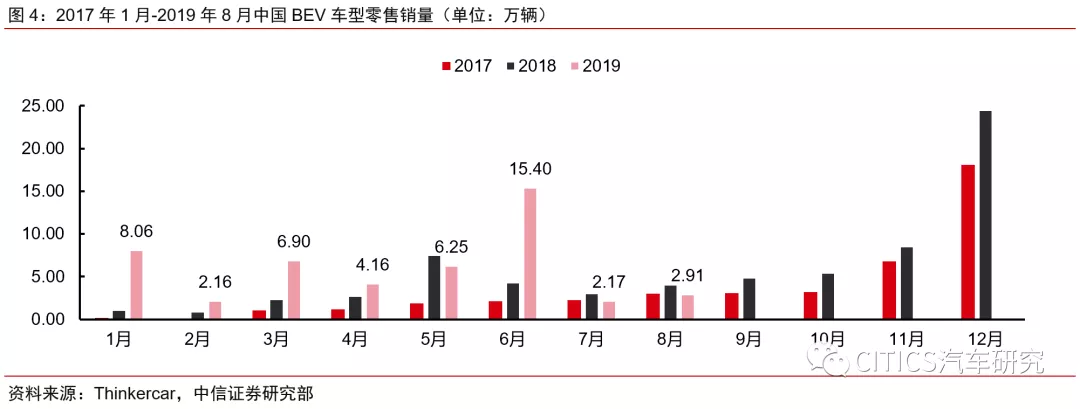

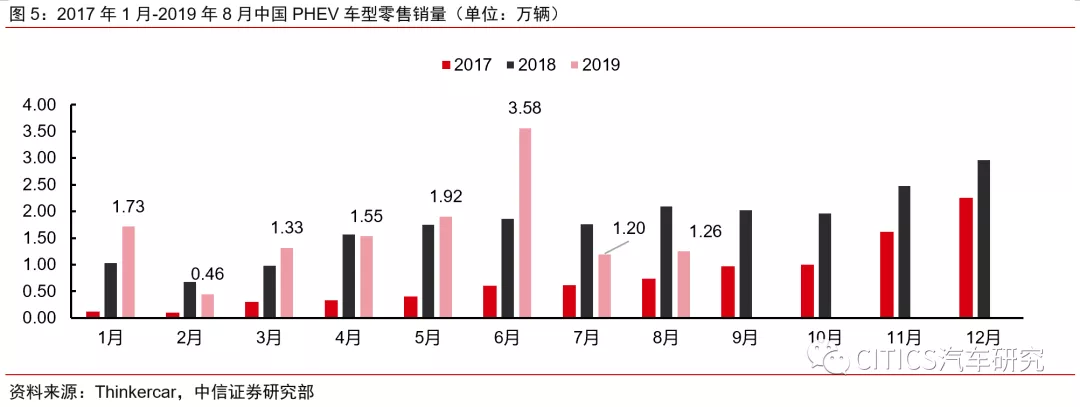

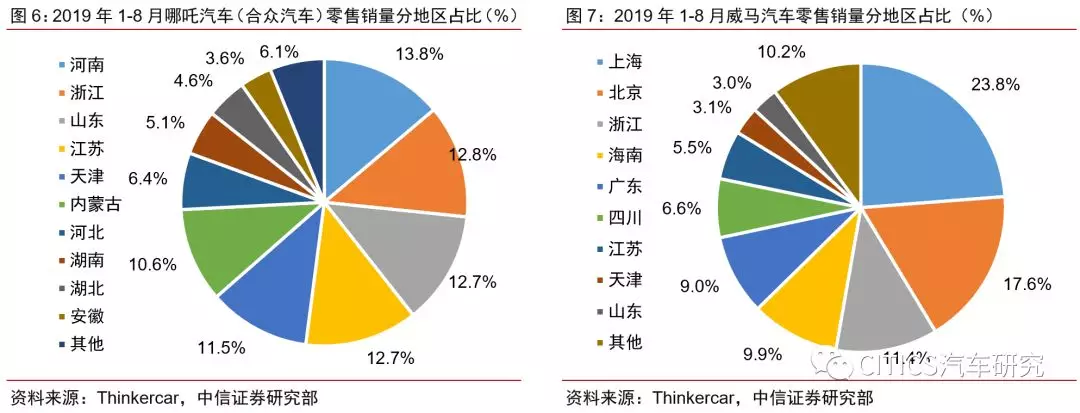

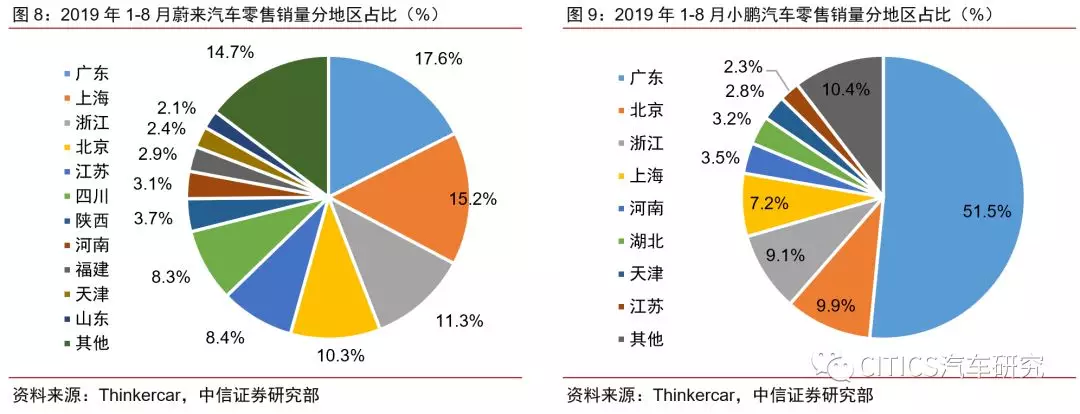

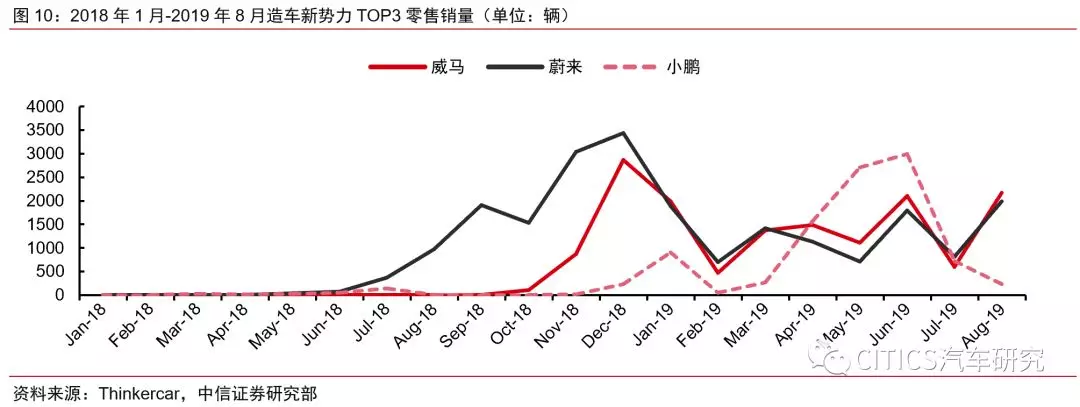

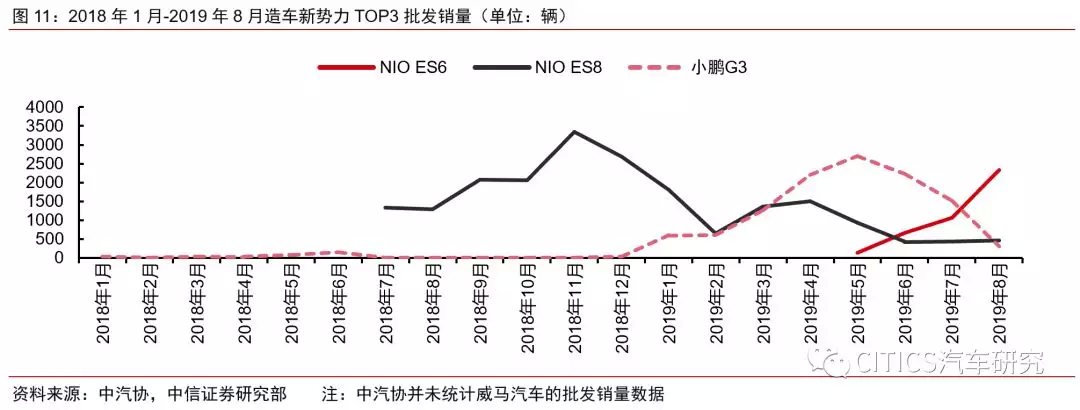

造车新势力零售销量盘点:威马、蔚来、小鹏是TOP3。上牌数据显示,当前中国共有12家造车新势力发布了量产车型并有零售销量。2019年1-8月,12家造车新势力共实现销量3.76万辆,占纯电动乘用车市场份额的7.8%(含EREV)。其中,新能源汽车补贴退坡后的2019年7月和8月,各家新势力的市场份额不降反升,7月和8月分别达到了10.8%和17.6%。分品牌来看,威马、蔚来、小鹏是造车新势力中的销量TOP3,1-8月销量分别达到1.13万、1.05万、0.94万,市场份额分别为2.4%/2.2%/2.0%,而其余大部分造车新势力的零售销量(1-8月)均不足千辆。 进入7月后,威马、蔚来保持上升势头,小鹏销量增长放缓。小鹏汽车于7月发布2020版G3车型后,由于新车型“加量不加价”,新老车型用户的满意度差异较大以及车型切换的原因,导致7月、8月的销量仅为720辆和231辆,较6月2991辆明显放缓。威马汽车虽然受吉利“侵权门”事件影响,但8月销量仍达到2175辆,位居所有品牌纯电车型销量的第五名(前四名为北汽新能源、比亚迪、宝骏、广汽乘用车)。蔚来汽车在ES6发布后,批发销量和终端销量有较为明显的提升,8月零售销量达到了1994辆,创年内月度零售销量的新高,排名第六。 2019年是造车新势力集中亮相、交付的元年,打造爆款和创造现金流的能力成为核心。2019年是造车新势力集中进行首款量产车型交付的元年,但是考虑2019年也是新能源汽车补贴大幅退坡的第一年,对于企业的产品力(客户满意度、安全性)以及创造现金流的能力(销量、融资)等提出了更高的要求。尤其是随着传统车企如:大众MEB、奔驰EQ等纯电动平台产品的投放以及特斯拉中国工厂的投产,留给造车新势力的时间窗口也日益紧张。 风险因素:行业销量不达预期;宏观经济不达预期影响乘用车消费;新能源汽车出现重大安全事故;零售端价格战加剧。 投资策略:结合当前行业发展阶段、估值水平,重点推荐:1.从进口替代到全球替代的优质零部件企业,如:华域汽车、福耀玻璃(03606)、敏实集团(00425)、爱柯迪、岱美股份、继峰股份、保隆科技、宁波华翔、均胜电子、银轮股份、拓普集团等;2. 乘用车整车和经销商的龙头,如:上汽集团、广汽集团(02238),关注广汇汽车;3. 格局持续优化,具有全球竞争力的商用车,如:潍柴动力(02338)、中国重汽(03808)等。 01 上周市场回顾 上周中信汽车指数+1.06%,强于沪深300(+0.38%)。分板块看,乘用车板块-1.19%,商用车板块+0.68%,汽车零部件板块+2.31%。 02 造车新势力零售销量盘点 我们根据交强险统计了今年以来各大造车新势力的零售销量:上牌数据显示,当前中国共有12家造车新势力发布了量产车型并有零售销量,除理想制造(增程式电动车)外,其余11家的车型均为纯电动车型。2019年1-8月,12家造车新势力共实现销量3.76万辆,占纯电动市场份额的7.8%(含增程式电动车,不含PHEV)。其中,新能源汽车补贴退坡后的2019年7月和8月,各家新势力的市场份额不降反升,7月和8月分别达到了10.8%和17.6%。 分品牌来看,威马、蔚来、小鹏是造车新势力中的销量TOP3,1-8月销量分别达到1.13万、1.05万、0.94万,市场份额分别为2.4%/2.2%/2.0%。哪吒(合众汽车)前8月销量总计为0.43万,排名造车新势力的第四名,市场份额达到0.9%,而其余8家企业的零售销量均不足千辆。 分地区看,哪吒的主要销量地区在河南、浙江、山东、江苏等不限购地区,分布相对均匀。威马销量主要集中在上海(23.8%)、北京(17.6%)、浙江(11.4%)、海南(9.9%)、广东(9.0%)等限购地区。蔚来的销量情况与威马类似,同样集中在广东(17.6%)、上海(15.2%)、浙江(11.3%)、北京(10.3%)。而小鹏的销量以广东(51.5%)为主。 造车新势力TOP3进入7月后,销量表现差异较大:小鹏汽车于7月发布2020版G3车型后,由于新车“加量不加价”,新老用户的满意度差异较大,以及新老车型切换等因素,导致7月、8月的销量仅为720辆和231辆,较6月2991辆有明显下滑。威马汽车虽然受吉利“侵权门”事件影响,但8月销量仍达到2175辆,位居所有品牌纯电车型销量的第五名(前四名分别为北汽新能源、比亚迪、宝骏、广汽乘用车);蔚来汽车在ES6发布后,批发销量和终端销量有较为明显的提升,8月零售销量达到了1994辆,创年内月度零售销量的新高,8月排名纯电车型销量的第六名。 风险因素 (1)行业销量不达预期; (2)宏观经济不达预期影响乘用车消费; (3)新能源汽车出现重大安全事故; (4)零售端价格战加剧。