本文来自“基岩资本”,本文观点不代表智通财经观点。

全球资本市场观察

在美股中概股市场里,有闻名于世市值四千多亿美金的阿里巴巴(BABA.US),也有市值不到1亿美金月换手率只有0.3%的兰亭集势。冰火两重天就是中概股市场最真实的写照。总是在公众面前露脸的知名互联网公司也绝非中概股市场的全貌。

迥异于A股的市场规则

美国,一个和中国隔山隔水相隔十万八千里远的国家。美国资本市场,一个从上市规则、投资者结构、语言文化都迥异于国内A股的资本市场。这里吸引了阿里巴巴、中国移动(CHL.US)、中国人寿(LFC.US)等各行各业的巨头来为市场添砖加瓦。

统计显示,2007年至2018年期间,中企于香港、美国两地交易所上市的数量超过950家,达到同期A股上市数量的43%。其中,2018年中国企业境内上市的数量仅有105家,港股和美股上市的中国企业数量却达到了121家,首次反超了国内的上市数量。

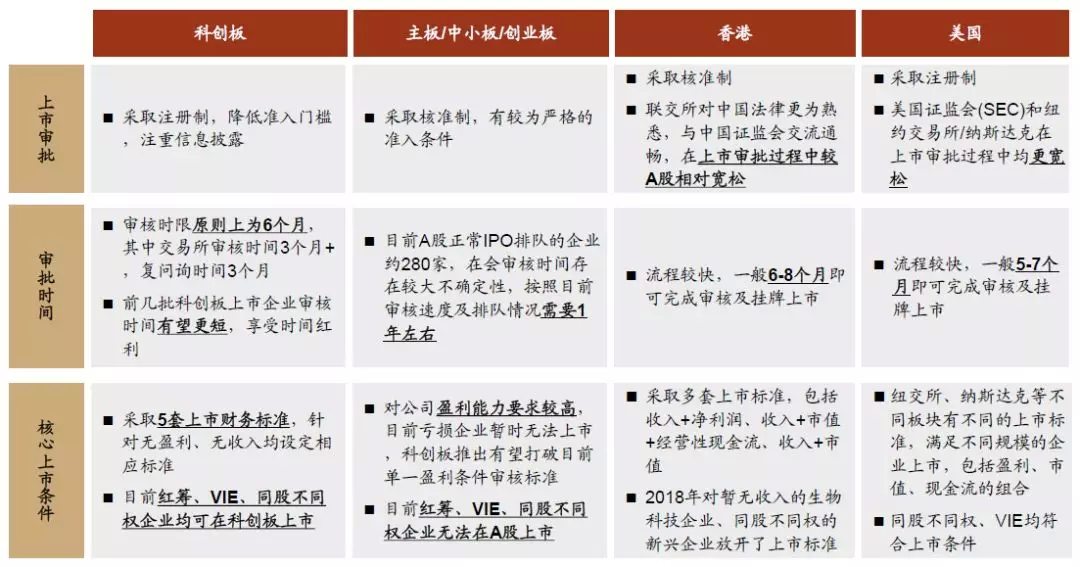

图1:三大资本市场情况对比

客观而言,在审批标准、上市所需时长、上市条件等方面,内地企业最喜欢登陆的中美港三地资本市场中,美国资本市场确实有其独特的优势。但是大部分人所不知道的是,美股市场虽然对于企业上市条件相对A股宽松,但要受到美国资本市场的认可,关键在于跨过两道门槛:一个是找到基石投资人,另一个则是有合理的估值范围。

其中基石投资者对于赴美上市企业来说尤为重要,因为这关系到能否成功发行,如果股票发行不成功,就意味着上市失败,这在一个成熟的资本市场偶有出现。

所谓基石投资,就是IPO时,有一个或者几个投资者提前和发行人签订认购协议,以IPO价格认购一定数量的股票。同时,多数基石投资者会与上市公司协商出一个自愿锁定期限,通常根据股东大小封锁半年至两年。可以说基石投资者的引进无疑是对公司基本面、盈利模式、发展前景的肯定,也给市场带来了很大的信心,更是不确定市场IPO的一个稳定剂。

此外,对于企业而言,上市最重要的目的还是融资。在美国上市,意味着公司可以吸引到全球的资金,尤其是中国和美国投资者的关注。在美国市场,中国ADR首次公开发行的销售对象会涵盖互联网/科技专业投资者、新兴市场和中国主题基金、高增长管理公司、首次公开发行买家等拥有不同关注目标的庞大投资者群体。2017年至今,中资企业赴美上市异常活跃,73家中资企业上市募资近120亿美元。

中概股常走出独立行情

中概股市场受益于美股相对宽松的上市条件,为当时国内模式创新的一批企业提供了融资渠道,正如科创板现在正在为我国一群硬科技创新的企业提供上市目的地和融资渠道一样。好的资本市场和好的企业从来都是互相成就的。

上市后的中国企业一方面企业的根还是在中国,业务发展受到国内宏观经济环境和市场竞争格局的影响,另一方面,由于上市所在地在美国资本市场,会受到美股市场情绪的影响,估值随市场情绪而上下波动。

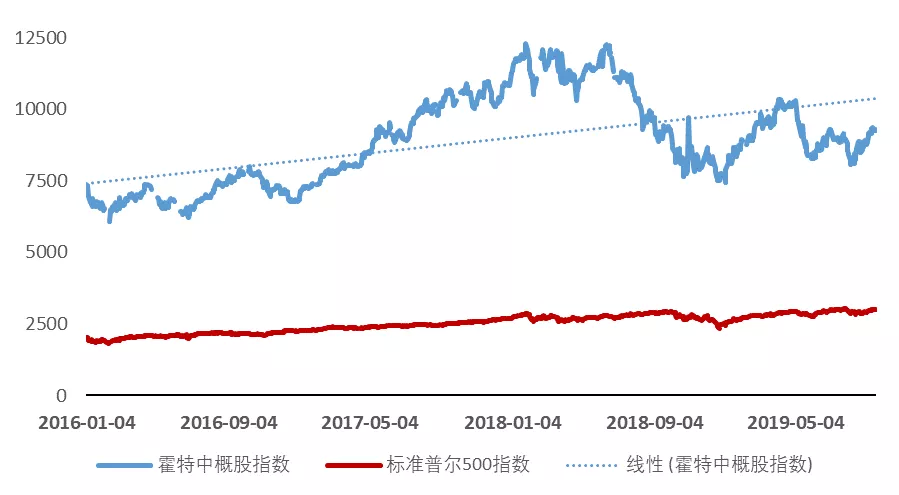

这些决定了中概股市场有和美股市场相似的一面,也有其独立的一面。对比霍特中概股指数和标普500指数,可以发现中概股整体的波动性大于美股市场,呈现出了阶段性的强于美股市场的行情和阶段性弱于美股市场的行情。

图2

但是在整体上,受益于国内强于美国的宏观经济基本面和美股长期稳定向上的牛市,霍特中概股指数在上涨趋势不变的情况下,取得了高于美股整体的回报。尤其在中概股市场鱼龙混杂的情况下,这一现象的呈现,说明中概股市场中的部分公司,近几年的表现极其强劲。

这和我们的认知是一致的。一方面,中概股的上市地远在美国,国内主流人群仅关注其中的明星企业;另一方面,中概股在美国又是外来者的身份,美国本土对其的关注度一般。

因此,也只有其中的明星企业能够吸引国内投资者破除外汇、文化、语言的种种差异,在股票波动风险之外还要承担一个汇率风险的情况下,仍然坚持要投资中概股;也只有其中的明星企业能够吸引包括美国本土投资机构在内的国际投资者了解中国、了解中国企业,在能够博取远超于市场平均收益的利益驱使下,投资中概股。

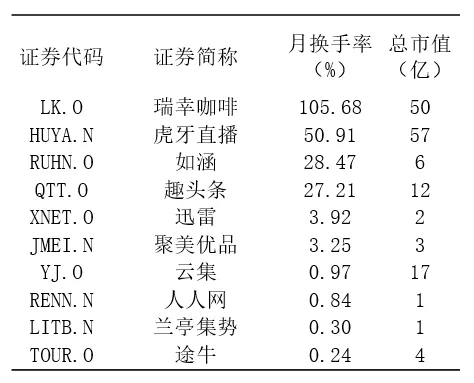

图3:数据时间2019年9月18日;数据来源:wind

这一点导致中概股市场冰火两重天。市场上既有闻名于世市值四千多亿美金的阿里巴巴,也有市值不到1亿美金月换手率只有0.3%的兰亭集势。换手率一定程度上代表了投资者对股票的关注程度,市值则代表了投资者对公司价值的认可程度。

很显然,大众对明星企业的认知和投资者对明星企业的认知是有所差异的。知名企业如途牛、人人网等,当前的市值和月换手率都很低。说到底,投资者追求的是稳定的净利润和广阔的发展前景,两者兼具,才是一个优秀的投资标的。

以聚美优品(JMEI.US)为例,公司9月18日的市值为2.7亿美金,而年报显示,公司2018年底的现金及现金等价物有1.3亿美金,2018年的营业收入为6.2亿美金,净利润0.17亿美金。作为一家知名互联网公司,市场给聚美优品的估值只有15倍PE左右。

究其原因,就在于聚美优品的增长前景一般。在电商领域,既有平台型巨头阿里巴巴,也有专注自营的京东,还有立足于下沉市场的拼多多,主打“她经济”的聚美优品还未能用实际的经营数据展现自身的增长潜力。

投资者自然用脚投票。甚至可以说,由于中概股投资者结构的问题,在这个市场上,增长潜力是比当下的净利润更为重要的存在。投资者可以忍受一时的经营亏损,但是无法忍受企业没有一个广阔的未来。

从另一个角度来说,中概股企业借助美国市场博得品牌和融资上的提升后,可以回归国内A股市场。说到底,美国资本市场对于国内企业而言,只是一个可供选择的、合理运用可以推动企业发展的工具。是否选择使用它,以及如何使用它,主动权从来都掌握在企业自己的手中。