本文来自微信公众号“招商食品饮料报告摘要”,作者:杨勇胜/于佳琦。

报告缘起:

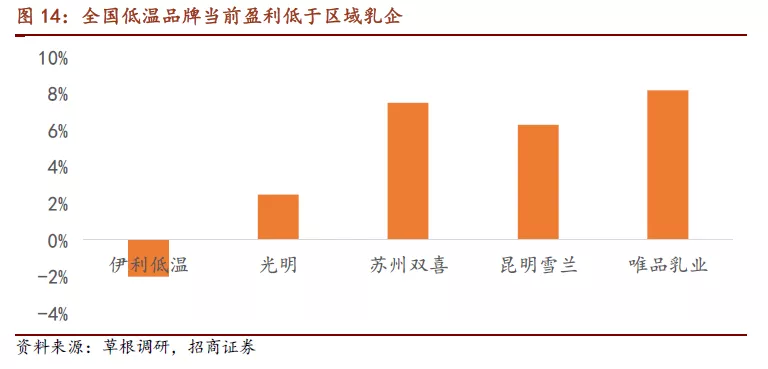

市场认为常温盈利能力高于低温,但实际上只有龙头如此,放眼全市场,我们发现当下品类的盈利能力是全国低温<区域常温<区域低温<全国常温,我们从这一有趣的财务结果出发,分析差异原因,并在此基础上进行了品类趋势、厂商决策的讨论,主要结论如下:

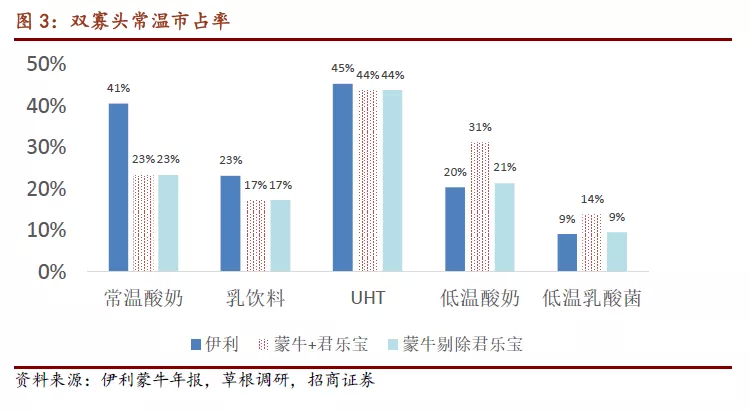

行业推演:常温龙头收割,低温酸蓄力整合,巴氏割据分布。常温板块:盈利能力分化,区域乳企退出。我们推算龙头净利率约为10%,但小乳企基本不盈利。双寡头呈现先发优势强、壁垒高,投入又大的正循环局面,而品牌力基础差的小乳企无利可图退出,此消彼长是龙头市占率加速提升的关键。

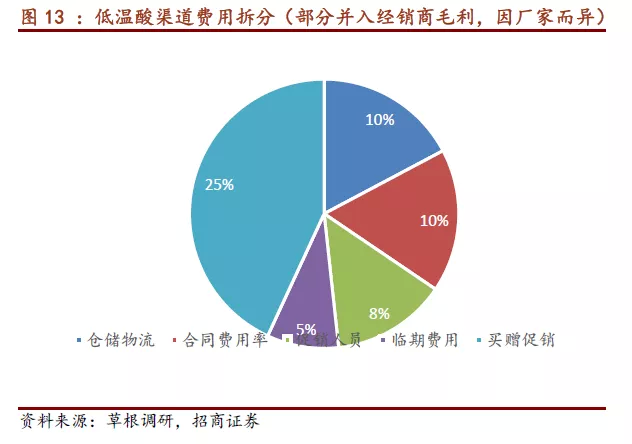

低温酸:循迹常温路径,当前阶段落后。因为冷链、短保等,操作精细化要求更高,渠道费用高于常温酸5-8%。低温酸操作模式与略有不同,但生意本质与常温酸并无根本不同(均是能够实现品牌全国化、并通过品牌溢价实现盈利能力提升),当前低温酸发展阶段相当于常温的06年-10年,未来量价空间大,需要冷链基础上的的渠道可达网点增加、及市场教育基础上的消费者认知度提升。

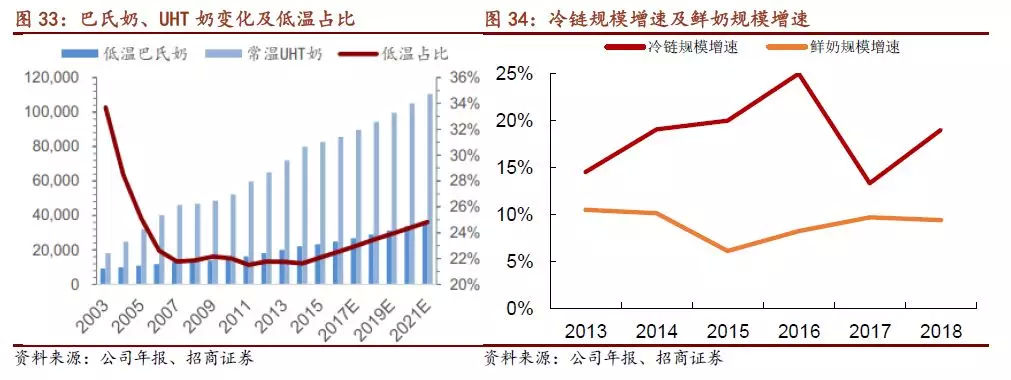

巴氏奶:区域性强,短期增速强于常温,未来将与UHT共存。巴氏奶渠道独占性强,奶源区域性强,保质期短渠道操作精细化要求高,因此常常出现区域内一家独大、盈利不错,但全国化难度大的局面,乳企区域化较强。短期来看,受益升级及B端市场,鲜奶增速高于UHT,长期来看,UHT与鲜奶在应用场景上存异,且我国奶源分布不均匀,UHT将与巴氏共存。

龙头决策:维持常温,卡位低温。常温:对于龙头来说,一方面常温竞争优势非常明显,也很难动摇,另一方面,对于双龙头来说,常温在集团内地位最强、根基最牢,乳企冲击千亿需力争常温的稳定增长,资源投入力度大。低温酸:低温酸奶全国品牌和渠道雏形已经建立,但是品牌力不及其常温酸,渠道又不如区域乳企精细,因此发展阶段性承压,长期来看,我们判断龙头整合行业并不是不可实现的,但需要时间沉淀,龙头需完善渠道,提升渠道执行力,在此基础上实现结构和品牌升级,实现较高盈利。巴氏奶:全国化难度大,龙头或以补充布局为主,同时我们判断蒙牛的布局动力略强于伊利。

区域乳企决策:深耕低温,把握区域定价权。退出常温的小乳企,需要深耕区域渠道,形成品牌在当地的消费文化,同时不断进行产品升级,刺激消费者品牌记忆和持续需求。巴氏奶企业可以通过完善独占渠道提升粘性,开拓餐饮新渠道打开空间。深耕能力较强的企业也有足够的生存空间。对于天然格局的巴氏奶生意,新乳业的并购整合方式不失为一种实现扩张的重要手段。

投资机会:思考模式,推演决策,把握节点。从常温、低温酸的品类大趋势来看,大概率均将走向整合,因此我们乳品行业首推龙头,建议把握产业演进的时间节点及对应的阶段性投资机会。区域乳企中建议关注管理能力较强、渠道深耕完善的公司。同时我们看好新乳业的资本整合方式,这一模式符合生意本质和品类趋势的发展要求。

风险提示:行业增速放缓,竞争加剧,上游价格波动

报告正文

序:市场如把乳制品研究局限伊利蒙牛(02319),可能会简单认为常温盈利能力更高,但根据我们推算,可能只有伊利蒙牛这样的龙头,常温盈利能力更好,而小乳企则是低温盈利能力强于常温。单从盈利能力来看,我们发现,当前情况是全国低温<区域常温<区域低温<全国常温,盈利能力是财务结果,而造成这种差异的原因值得深究,这一有趣现象也恰是我们探讨生意本质、品类趋势、厂商决策的重要突破口。

1、盈利显著分化,区域乳企利微动力弱

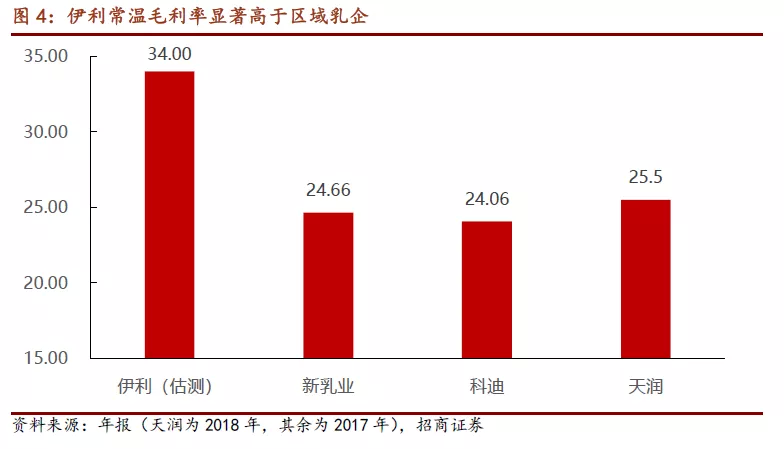

盈利能力分化,龙头盈利能力显著高于区域乳企。假设伊利低温毛利率在40%-50%之间,则根据常低温体量拆分,其常温毛利率在33%-35%之间,而区域性乳企常温毛利率基本在25%左右。

定价权缺失,常温领域区域乳企利微动力弱。我们回顾区域乳企历史的常温毛利率变化趋势可以看到,部分区域乳企的历史上常温毛利率还是不错的,但2015年后削弱比较明显。2015年后乳制品上游过剩,价格体系下移,下游促销加剧,小乳企结构提升速度不够,定价权弱被动参与行业促销,毛利率削弱。如果对于常温产品来说,通过优秀管理能达到10%的净利率水平,这意味着大部分小乳企

常温板块并不赚钱,也因此丧失了(除产能协同考虑)外的常温布局动力。

2、龙头通过品牌实现定价权,品牌渠道皆为护城河

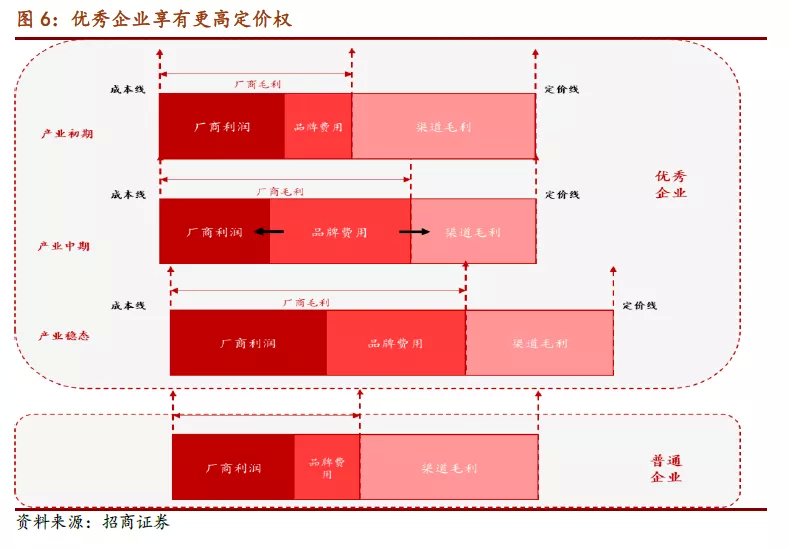

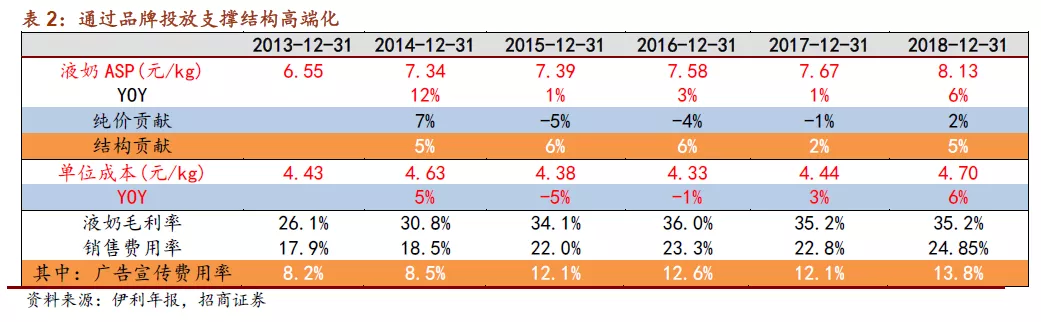

品牌助力定价权,盈利能力获得保障。龙头在常温领域的毛利率优势,是通过更高的卖价实现的,从单位价格比较来看,金典、特仑苏要比白奶的价格贵近一倍,也是盈利差距的主要来源。

定价权实现的过程在伊利报表中有迹可循。伊利的价格驱动因素可以拆为纯价贡献和结构贡献,结构贡献情况可以看到企业产品高端化的节奏,而这一节奏与其他广宣投放又可以高度配比。定价权实现的过程在报表拆分中有迹可循。

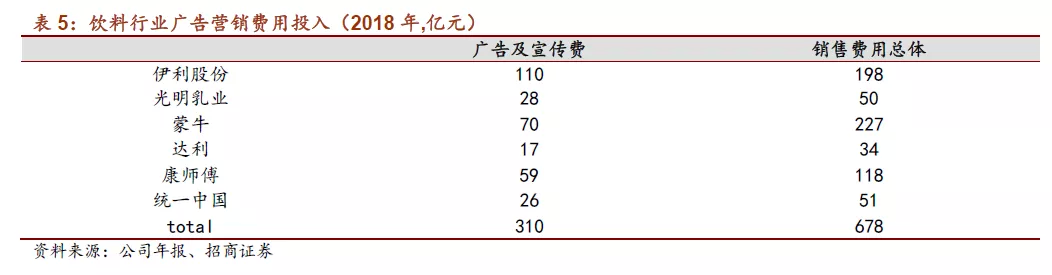

流量入口一票难求,品牌培育难度加大。根据我们梳理,近年来,媒体平台分散,而热门综艺的冠名费已进入5亿级,流量入口一票难求,超出10-20亿规模的区域乳企可以承担的范围,这使得小乳企通过打造“爆款”,弯道超车的难度大大增加。

常温英雄产品长期占领用户心智。2016-2018年,伊利广告营销费分别为76亿、82亿和110亿元,对应液体奶营收为495亿、558亿和657亿元。我们测算金典安慕希这样百亿级产品均有10亿级的广告投入,这是小乳企难以企及的。

渠道壁垒难突破,小乳企规模难扩张。经销商实力差距悬殊,核心无论核心网点数还是渠道下沉幅度,龙头和小乳企均有较大差距,渠道护城河较为明显。

3、差异化竞争,区域乳企转型低温

与龙头差异化布局,转型低温成为小乳企的主流选择。从年报战略部分来看,上市小乳企18年有相当部分战略重心倾向于低温,与龙头形成差异化竞争。

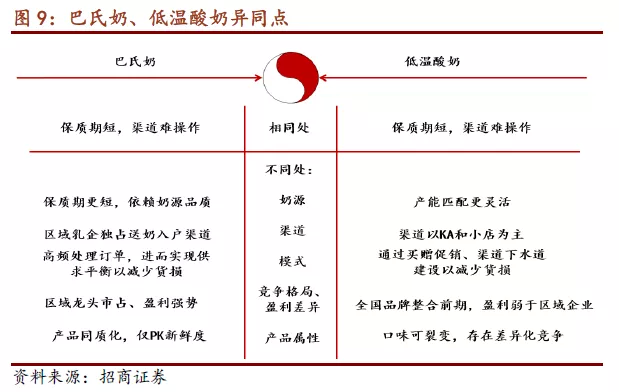

低温酸VS巴氏:低温又可以分为低温酸奶和巴氏奶,两者既有相同又有不同。相同之处在于同样保质期偏短,渠道操作难度较大,依赖冷链介质运输以及终端存放。不同之处在于,

1)奶源:巴氏奶保质期更短,因此依赖城市奶源,奶源品质也要求更高,而酸奶产能匹配方面更为灵活。

2)渠道:巴氏奶作为主食,必需品属性更强,因此不少家庭采用订奶方式,因此具有独占性的送奶入户渠道让区域乳企拥有更高的护城河,而低温酸仍是以KA和小店为主。

3)模式:巴氏奶与低温酸奶处理货损的方式是不同的,巴氏奶主要依赖订单高频处理、实现供求平衡、或者供小于求来实现对货损的降低,而酸奶(尤其是全国品牌)更多是通过买赠促销、渠道下水道建设,来进行货损降低。

4)竞争格局、盈利能力差异:巴氏奶全国看较为分散,基本不存在全国化品牌,但区域内的市占率一般偏高,区域一家独大格局下,龙头生存状况好,盈利能力可能也较强。而低温酸奶,存在全国化品牌和区域品牌,但全国品牌在渠道建设上没有做到完全精细,主要占据KA、便利店等盈利能力偏弱的渠道,也尚未实现完全意义的龙头定价权,因此现阶段品牌投入、渠道费用双高的全国性品牌,盈利能力不及区域品牌。

5)产品属性:巴氏作为白奶,产品相对同质化,各厂商主要PK新鲜度,而酸奶通过口味裂变等可操作的空间更大,厂商差异化发力点更多。

保质期相对短,促销多难避免。低温液奶特别是鲜奶,保质期一般较短,大多在21天左右,使得临期或过期问题较为突出。扣除运输期限后,低温液奶的销售周期更为紧张,在较大压力下大卖场、连锁店常采用促销方式来加强动销,比如买赠、折扣等,无疑增加了销售费用。

在此基础上,全国品牌进行结构升级。在更大的体量和更完善的渠道基础上,品牌投入的规模效应增强,资源也更加丰富。理论上,低温酸奶应当拥有比常温酸奶更大的定价空间,但目前还未实现,原因在于龙头的品牌资源仍然集中在常温板块,常温酸奶品牌形象深入人心。如果最终低温酸奶通过品牌建设完成了结构升级,卖价足够支撑费用,则盈利能力也将不输于常温。

三、投资机会:思考模式,推演决策,把握节点

从常温、低温酸的品类大趋势来看,大概率均将走向整合,因此我们乳品行业首推龙头伊利蒙牛,建议把握产业演进的时间节点及对应的阶段性投资会,并对双龙头之间的战略差异进行分别。区域乳企中建议关注管理能力较强、渠道深耕完善的公司,同时我们看好新乳业的资本整合方式,这一模式符合生意本质和产业趋势的要求。

1、行业推演:常温龙头收割,低温酸蓄力整合,巴氏割据分布

常温板块:龙头优势明显,品牌力基础差的小乳企无利可图,行业增速放缓,龙头继续收割份额。常温板块龙头享有品牌溢价,盈利能力显著高于小乳企,小乳企常温板块基本不赚钱,无利可图情况下退出概率较大。而龙头呈现先发优势强、壁垒高,投入又大的正循环局面,此消彼长是龙头市占率加速提升的关键。

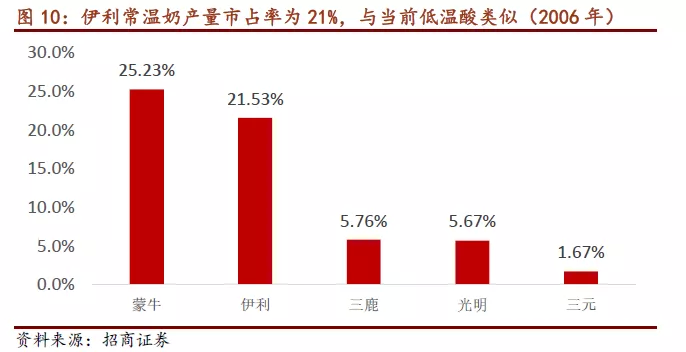

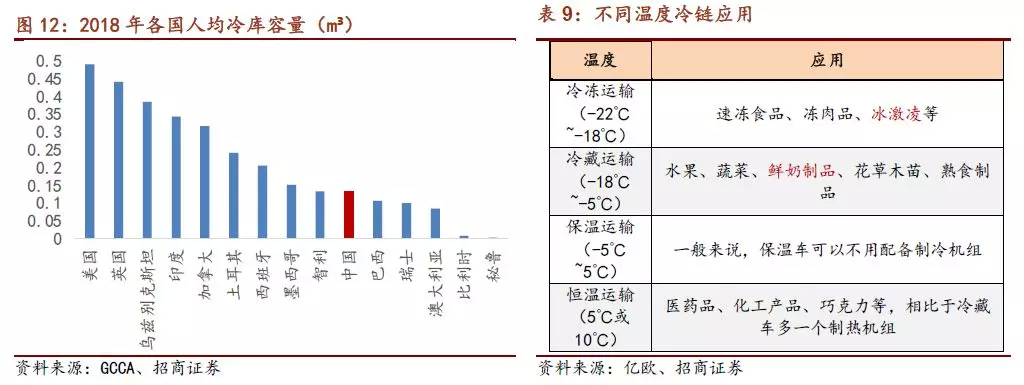

低温酸奶:循迹常温路径,发展阶段落后。低温酸奶因为冷链、短保等,操作精细化要求更高,渠道费用率较高,需要更高的定价实现较高盈利能力。虽然低温酸奶操作模式上与常温有差异,但生意本质与常温酸奶并无根本不同,由于其发展阶段相对落后,格局未定,未来行业集中度提升、产品结构提升都有较大空间,需要冷链发展基础上的的渠道可达网点增加、及市场教育基础上的消费者认知度提升。

巴氏奶:区域性强,短期增速强于常温,未来将与UHT共存。巴氏奶渠道独占性强,奶源区域性强,保质期短渠道操作精细化要求高,因此常常出现区域内一家独大、盈利不错,但全国化难度大的局面,乳企区域化较强。短期来看,鲜奶增速高于UHT,除了消费升级的需求推力之外,烘焙、咖啡等B端市场的兴起也有较强的拉动作用。长期来看,UHT与鲜奶在应用场景上存异,在我们南北奶源分布不均匀的大背景下,不考虑政策因素,UHT将与低温鲜奶长期共存。

2、伊利蒙牛:维持常温,卡位低温

常温是龙头的基本盘,体量大、盈利强,龙头将力争保持其稳定,不吝资源投入。对于龙头来说,一方面在常温优势非常明显,也很难动摇,另一方面,对于双龙头来说,常温在集团内地位最强、根基最牢,并且龙头近年来更偏向于收入诉求,因此需要力争常温的稳定增长,资源投入优于低温,短期内甚至低温发展形成挤压。

低温酸奶当下卡位为主,等待整合契机。对于双龙头来说,低温酸奶全国品牌和渠道雏形已经建立,但是品牌力不及其常温酸,渠道又不如区域乳企精细,因此发展阶段性承压,在高增长压力下被动陷入促销战。我们认为,长期来看,龙头整合行业并不是不可实现的,但需要时间沉淀,龙头首先需完善渠道,实现足够深耕及下沉,提升渠道执行力,在此基础上实现结构和品牌升级,以实现较高盈利。

巴氏奶全国化难度大,龙头或以补充布局为主。从长期来看,巴氏奶市场形态以割据为主,全国品牌形成难度较大,因此龙头或进行巴氏奶和其他品类的权衡,或以放弃或者补充布局为主。其中,伊利企业基因更喜欢高举高打的品牌铺货发展路径,鲜奶的商业模式决定了其最终难以实现品牌全国化(并在此基础上实现品牌溢价),因此其布局巴氏的动力偏小;蒙牛布局巴氏奶动力较伊利略强,一方面,有利于利用集团优质南方的奶源,另一方面,巴氏短期拥有成长红利,长期享有商业壁垒,也更为港股投资者喜欢,因此动力比伊利略强,但短期内集团内部预计仍将以常温为资源投放核心板块。

3、区域企业决策:深耕低温,把握区域定价权

深耕渠道,形成区域消费文化。退出常温的小乳企,需要深耕区域渠道,形成品牌在当地的消费文化,同时不断进行产品升级,刺激消费者品牌记忆和持续需求。

低温酸领域,看好区域深耕、渠道完善的区域酸奶企业。君乐宝等区域乳企,运营低温酸的渠道结构非常完善,下水道建设完备,多渠道综合运营能力较强,经销商盈利能力佳,增长稳定性和企业盈利能力均有保障。我们认为,在全国龙头进行渠道结构完善、及大规模品牌投放之前,区域乳企都将有足够的生存空间,及相当的竞争优势。

鲜奶领域,看好已完成渠道独占,管理水平较高的区域乳企,并看好新乳业的资本整合发展模式。已完成渠道独占的区域品牌用户粘性大、壁垒高,企业综合管理能力决定了其的盈利能力。对于天然格局的巴氏奶生意,新乳业的并购整合方式不失为一种实现扩张的重要手段。一方面通过整合获取渠道资源,并利用粘性渠道导入部分有全国化能力的品牌(包括酸奶),另一方面,进行管理能力输出,帮助小乳企及其自身提升盈利质量。

风险提示

1)行业增速放缓:常温奶等行业增速放缓、其他品类承接力不足,导致行业整体增速下降的风险

2)竞争加剧:收入导向下,各家厂商投入加大,行业竞争加剧

3)上游价格波动:上游出现疫病等导致原料剧烈波动,短期无法向下游转嫁情况下,对企业盈利的挤压风险