本文来自“万得资讯”。

美联储终于如市场所愿降息,但问题是降息反映到利率市场上,好像也没什么区别。媒体戏言称,难道这一次美联储降息只是存在于美联储利率决议声明上?

美联储:利率降了=没降,真的很恼火

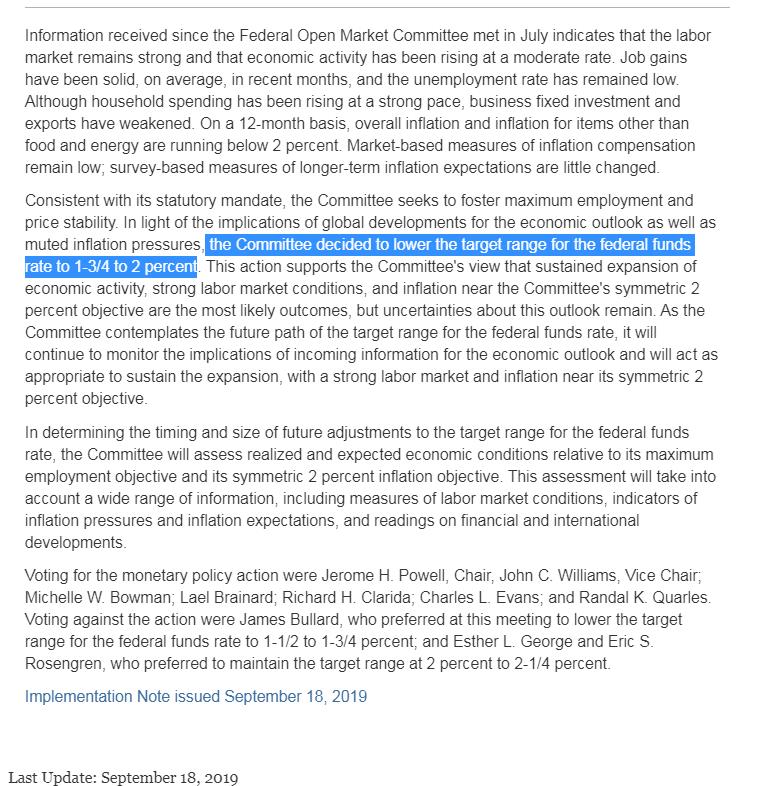

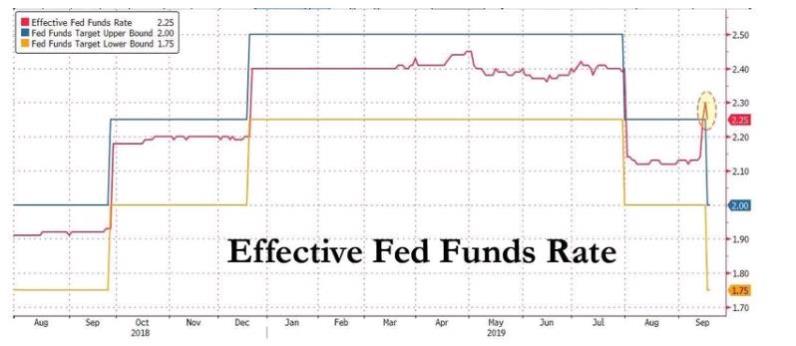

首先,美联储降息之后,实际利率没有下降……

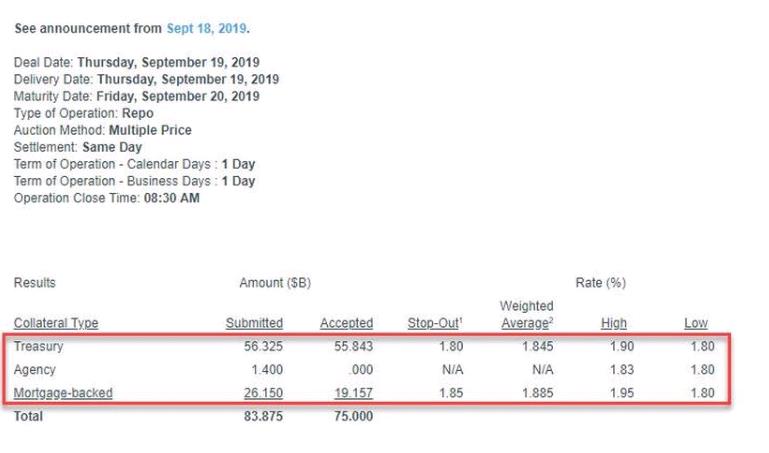

在美联储降息的第二天,有效联邦基金利率停留在2.25%,宣布降息当天为2.3%,高于美联储1.75%-2%的目标利率区间。

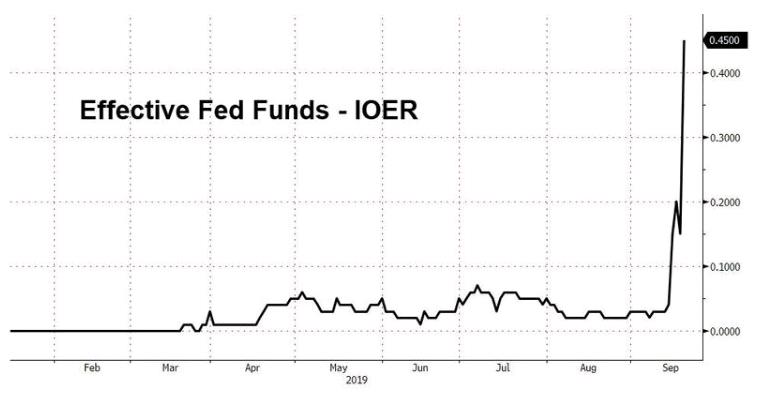

此外,由于美联储周三将IOER(超额准备金利率)下调30个基点至1.80%,这意味着有效联邦基金利率目前创纪录地高出IOER 45bp。

正常情况下,有效联邦基金利率应该比IOER 更低,最坏的情况也就是两者持平。如今,有效联邦基金利率高于IOER,只能说明美联储期望通过降息来引导市场流动性的尝试失败了,市场要求的是“永久的公开市场操作”,也就是QE。

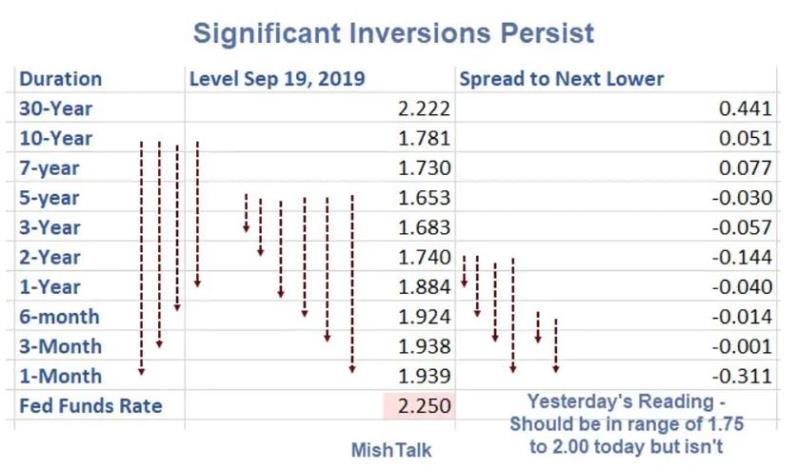

其次,美债收益率仍然倒挂。

2018年美债收益率出现倒挂时,前任美联储主席耶伦表示,收益率倒挂并不意味着经济会进入衰退,但表示美联储该降息了。换句话说,降息能让收益率曲线重新变得陡峭。但事实并非总是如此,本周美联储降息之后,收益率曲线仍然出现倒挂。

不过,降息也并非一点作用都没有,至少收益率曲线倒挂的程度有所减缓。

其次,降息当日+公开市场操作(流动性注入),都没有挡住流动性缺口。

降息当天,流动性缺口比前一天增加了40亿美元。

降息当天,一个或多个参与竞购者,没有获得他们所需的90亿欧元的关键流动性。评论称,美联储降息和流动性注入双管齐下,也没有满足对流动性如饥似渴的市场。美联储已经暗示将保持“资产负债表保持增长”,效果并不显著。

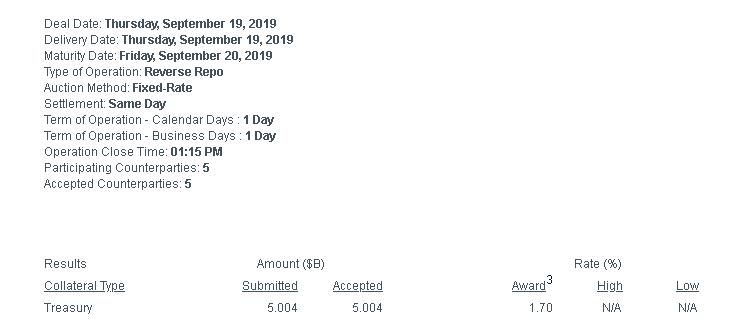

在降息第二天,美联储终于挽尊。

美联储该重启QE了,或者叫OMO、POMO

不管美联储在利率决议上传递出的信息是含混还是偏鹰,都挡不住华尔街对其重启QE的强烈期待。或者,就像摩根士丹利分析师Matt Hornbach那样,美联储再次将美债与美国预算赤字货币化的过程,不称作QE,而称作POMO(永久公开市场操作),或者OMO(暂时公开市场操作)。

如上文所说,有效联邦基金利率与IOER 完全错位。据华尔街机构测算,若两者需要重新回归正常,大约需要美联储释放4000亿美元的流动性。

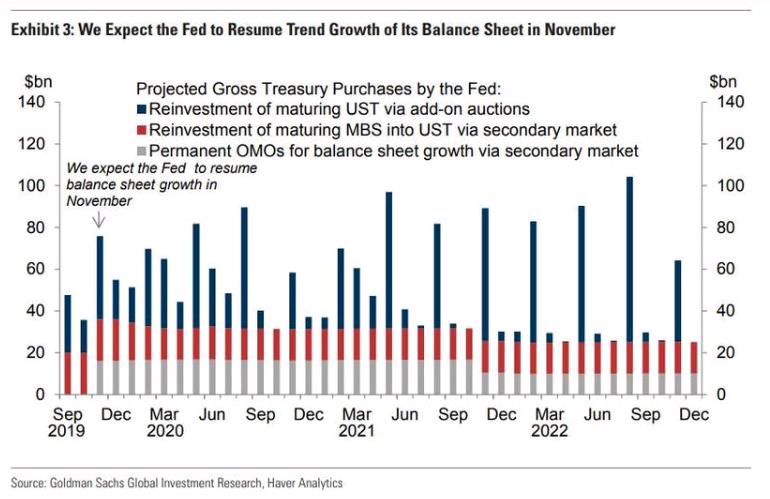

QE 4 或者POMO什么时候来?美银和高盛都表示,大概在11月。

高盛在美联储议息会议后的报告中表示,鲍威尔对资产负债表的表示是一个相当强烈的暗示。该行预计,美联储将在11月恢复其资产负债表的趋势性增长,并宣布启动POMO。FOMC 可能会在届时,就是否可能缩短其购买产品的到期日达成最终决定。

那么美联储会怎样实施QE 4 或者POMO呢?

高盛和美银的预测接近,每月实施150亿美元的公开市场操作,就足以支持资产负债表的趋势性增长。同时,在开始的两年增加一些额外的资产,资产负债表规模增加1500亿美元,恢复储备缓冲,并消除当前对临时公开市场操作的需求。

根据这样的策略,美联储每年的美债净购买总额达到1800亿美元,接下来的数年里,美联储每年的美债净购买总额达到3750亿美元。

在市场一致预期之下,美联储大概率在两个月后重新购买美债,终止美债仅仅持续了5年。只是这一次,换了一个名称,不必一定要称之为QE,以POMO或者OMO命名都行。