本文来自微信公众号“见闻美股”。

周二(9月17日)消息,WeWork母公司The We Company正考虑将IPO推迟到至少10月或以后,主要由于担忧上市后股票无人问津。

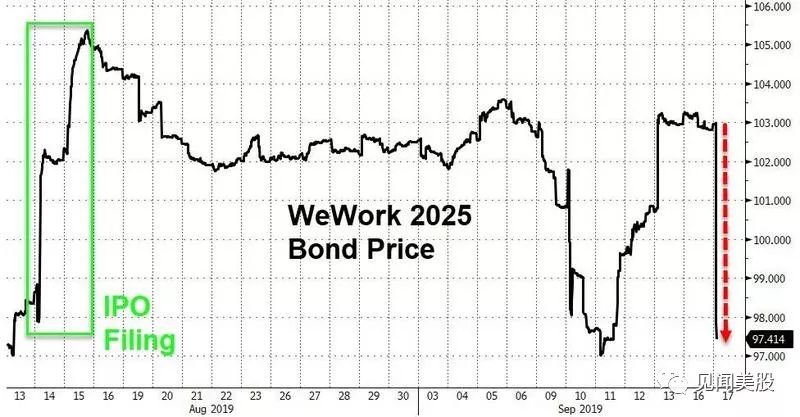

周二美股交易时段,WeWork去年发行的7.02亿美元债券价格创史上最大跌幅,最低触及95.5美分,较周一的103美分跌7.3%;收益率涨至8.9%,较发行时的收益率7.875%高出超100个基点。

分析称,这一垃圾债价格已经跌至8月14日发布IPO招股书之前的低位水平,而公司债交易状况也是投资者评估尚未上市公司财务情况的难得机会窗口之一。在搁置IPO计划后,WeWork公司债大跌,显示投资者对该公司遭遇流动性紧张感到担忧。

WeWork原定于最早本周一启动IPO路演,下周进行定价和上市。但市场传闻,最大外部投资者日本软银集团向其施压,要求推迟或搁置上市,因为企业估值一路下滑,现有估值甚至仅为100-120亿美元左右,年初时估值为470亿美元。

WeWork表示,最新目标是最早10月、最晚在年底前完成IPO,当前首要任务是作出公司架构调整以回应投资者的关切,例如限制联合创始人兼CEO Adam Neumann的投票权并增设董事等。不过有人质疑,再延长30天准备时间是否足以改善投资者对该公司价值的预期。

分析指出,如果WeWork取消IPO,将损失至少90亿美元新资本。该公司招股书披露,已获得美国大型银团提供的60亿美元信贷额度,前提条件却是通过IPO上市至少融资30亿美元。这笔巨款已经被计入公司激进全球扩张的战略,可能会令公司陷入流动性危机,甚至破产边缘。

不仅迟迟未能实现盈利,WeWork仍处在大幅烧钱的进程中。

8月公布的招股书显示,WeWork的收入与亏损规模几乎呈同比例正向增长。截至6月30日的2019年前六个月,公司营收同比翻倍至15.4亿美元,但净亏损近9.05亿美元,较去年同期净亏损增加25%;运营亏损13.7亿美元,较去年同期的6.8亿美元翻倍。今年上半年“烧钱”了23.6亿美元,与2018全年的烧钱幅度不相上下。

一方面,在高速扩张导致成本居高不下的同时,WeWork收入增长面临失速的风险,令市场担心其实现盈利遥遥无期。同时,投资者质疑其长租物业随后短期分租的商业模式,是否能抵御住潜在经济下行的风险。WeWork也面临对标成科技公司,还是定义为传统房地产企业的估值压力。

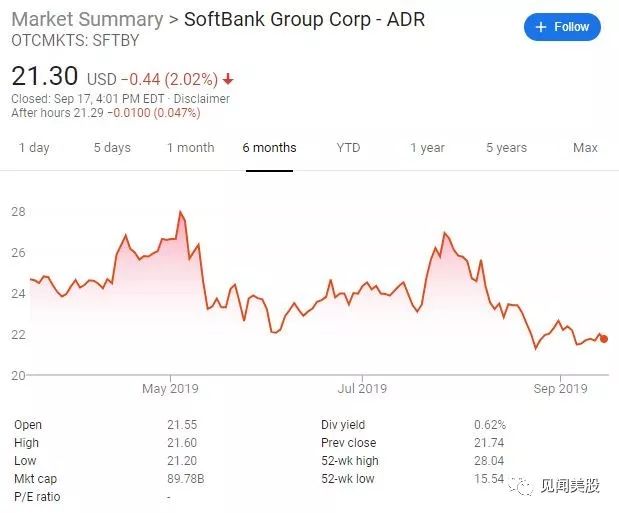

WeWork上市不顺也连累了主要投资者软银集团。

周二亚太时段,东京交易所上市的软银股价一度下跌5%。消息称,在WeWork投资收益不佳后,沙特阿拉伯公共投资基金正在重新考虑对软银愿景基金的投资规模。软银的美股价格最深跌2.5%,收跌2.02%,报收21.30美元,与8月23日收盘价一道创2月6日以来最低。