本文来自微信公众号“申万互联网传媒”。文中观点不代表智通财经观点。

本期投资提示:

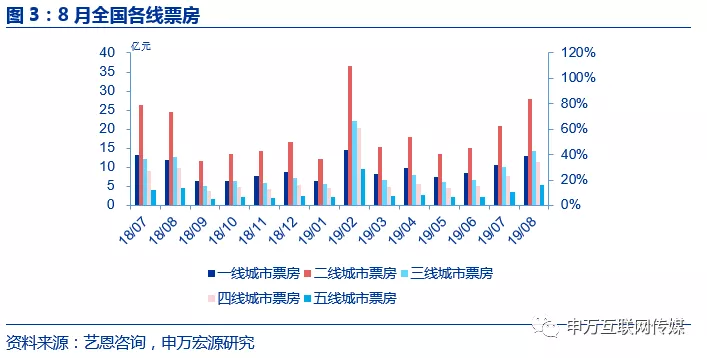

暑期档后期发力,8月票房和观影人次同比增幅13%,主要受爆款电影《哪吒》带动,全国平均票价基本持平。从各线城市增速来看,一线至五线城市分别实现票房12.92亿、27.91亿、14.43亿、11.54亿和5.49亿,分别同比增长7.13%、13.27%、14.43%、18.12%和19.35%,下沉重启,主要因为暑期学生这一观影人群回流以及反映中国传统文化及家庭教育的爆款电影《哪吒》符合低线城市观影喜好。

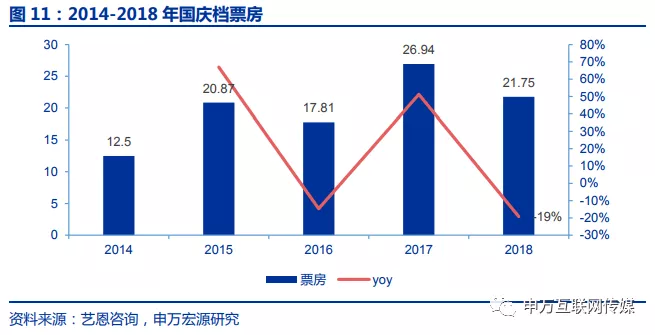

2019年国庆档三大主旋律电影或带来较高观影热情,低基数下国庆档高票房可期,增长态势有望延续到1Q20。2019年国庆档《攀登者》、《我和我的祖国》、《中国机长》等具备爆款潜力,2018 年国庆档票房仅21.75 亿元(yoy-19%),低基数下19年国庆档高增速可期。2H18电影票房仅266.1亿元(yoy-0.94%)。19下半年有望开始扭转上半年电影市场的疲弱状态且增长趋势或将能维持至2020Q1(1Q19电影票房仅171.98亿元,同比下降9.25%)。

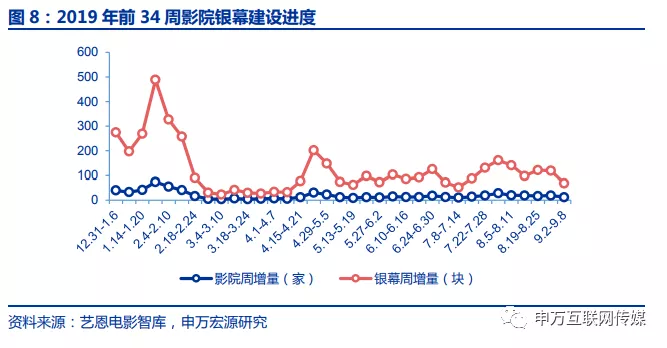

影投院线集中度尚未明显提升,静待供给进一步出清,实现行业整合拐点。当前行业集中度提升尚不明显,从影院的新建情况来看,2019年前34周新增银幕4241块(yoy-9.98%)新增影院669家,(yoy-8.61%)。影院在供大于求的市场状况下,新建影院培育周期长,扩张步伐有所放缓。考虑到上半年新增银幕有所减少、恒大院线关停影城,预计行业供给将进一步出清,行业横向整合拐点仍需耐心等待。

短期关注重点提示国庆档至明年一季度电影行业回暖,中长线等待院线行业整合拐点。电影院线投资机会,推荐关注全产业链布局、现金流良好的的白马中国电影,关注前期调整较多的院线公司万达电影和、三四院线代表横店影视,动画电影表现持续超预期的光线传媒、低估值龙头万达电影以及有区位和规模优势《攀登者》单片带来业绩弹性的的上海电影。

风险提示:票房增长不达预期,行业竞争加剧,政策监管风险。

1.暑期档后期发力,8月票房和观影人次同比增幅13%

根据艺恩数据, 2019年1-8月中国内地累计票房突破413.99亿,同比下降3.36%。从单电影票房来看,《哪吒》稳居2019票房榜冠军位置,《流浪地球》位居榜单第二,《复仇者联盟4》占据第三,其中暑期档影片《哪吒》贡献内地票房高达49亿元,晋升内地影史的亚军位置。

爆款电影《哪吒》贡献高票房,8月全国票房同比增长13.15%。与往年相比,今年暑期档电影票房走势断层明显,头部效应凸显。《哪吒之魔童降临》一家独大,贡献票房46.79亿,占暑期档26.5%。而排名第二的《烈火英雄》则仅有16.32亿元。相比较而言,去年头部的电影票房分布较为合理,而今年的头部电影票房虹吸效应更加明显。

各线城市票房全面回暖,低线城市票房增速跑赢整体,下沉持续。8月,一线至五线城市分别实现票房12.92亿、27.91亿、14.43亿、11.54亿和5.49亿,分别同比增长7.13%、13.27%、14.43%、18.12%和19.35%,综合表现好于预期,票房下沉重启,我们认为和暑期学生群体回流,以及《哪吒》电影的带动有关。

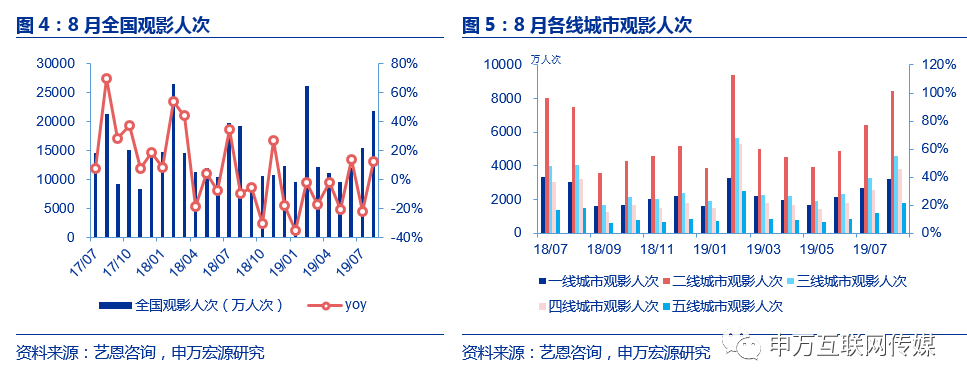

全国观影人次回暖,观影人次分布上,较于去年出现一定程度的下沉。2019年8月全国观影人次为2.18亿,同比增长12.8%,其中一线至五线城市观影人次分别为3220万人次、8441万人次、4615万人次、3829万人次和1798万人次,分别同比增长6.49%、12.3%、13.85%、17.82%和20.12%。

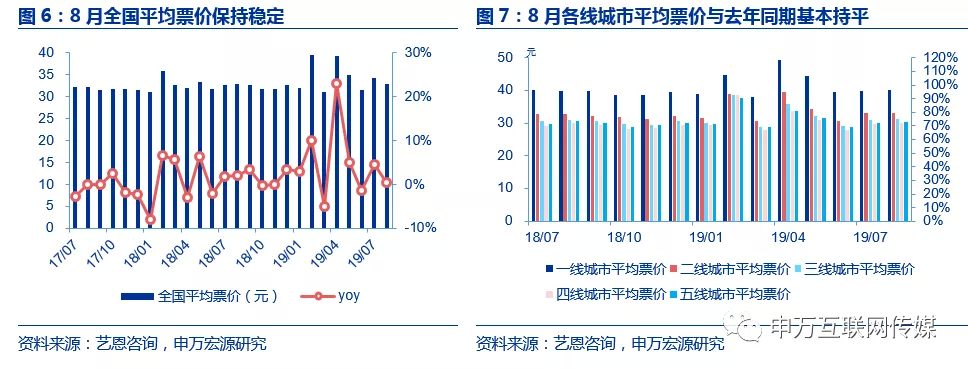

全国平均电影票价保持稳定,各线城市平均票价基本持平。2019年8月,全国平均电影票价为32.9元,同比上涨0.45%,基本和去年同期持平。其中,一线至五线平均票价分别为40.1元、33.0元、31.3元、30.1元和30.5元,仅五线城市平均电影票价同比下滑0.64%,一线至四线城市平均票价分别同比上涨0.6%、0.87%、0.51%和0.25%。

从2019影院新建情况来看,影院建设仍在推进,但趋于谨慎。2019年前34周新增银幕4241块,同比下降9.98%,新增影院669家,同比下降8.61%。其中,8月新增银幕499块,影院67家。影院在供大于求的市场状况下,新建影院培育周期长,扩张步伐有所放缓。

2.低基数下国庆档高票房可期,增长态势有望延续到1Q20

暑期档票房、人次增速均已转正。根据艺恩数据2019年暑期档全国影院票房(不含服务费)达163.5亿元(yoy+0.9%),刷新历史新高,观影人次为4.99亿人次(yoy+0.6%)。

国庆档三大主旋律电影或带来较高观影热情,低基数下电影行业有望迎来边际改善。2019年国庆档《攀登者》、《我和我的祖国》、《中国机长》等具备爆款潜力,2018 年国庆档票房仅21.75 亿元(yoy-19%),低基数下19年国庆档高增速可期。考虑到去年“前高后低”的票房走势(2H18电影票房仅266.1亿元,同比下降0.94%),19下半年有望开始扭转上半年电影市场的疲弱状态且增长趋势或将能维持至2020Q1(1Q19电影票房仅171.98亿元,同比下降9.25%)。

3.影投院线集中度尚未明显提升,静待供给进一步出清,实现行业整合拐点

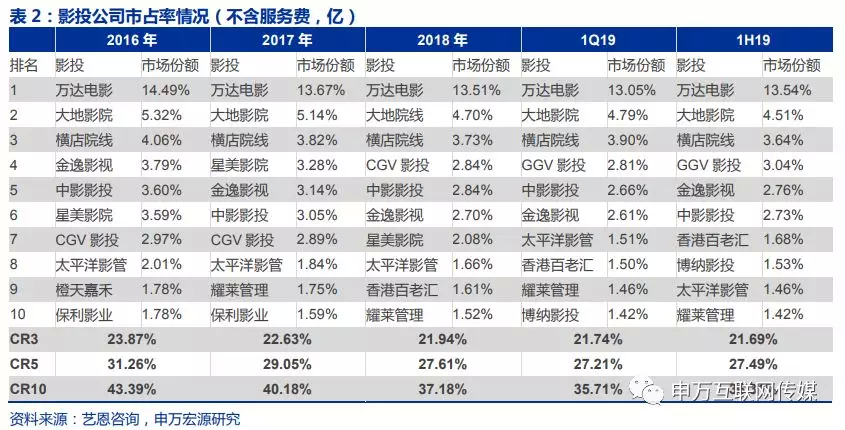

1H19影投公司票房集中度提升不明显。根据艺恩数据显示,2019年1-6月影投公司不含服务费票房的CR3、CR5、CR10分别为21.69%、27.49%和36.31%,同比下降0.44pct、0.22pct和1.3pct。其中,万达市占率基本保持稳定,横店、中影市占率分别下滑0.09pct、0.11pct。

2015-1H19院线票房集中度亦无明显提升。截至1H19,全国TOP10院线票房累计达197.49亿元,TOP5院线票房累计达133.4亿元,TOP3院线票房累计达92.67亿元。从集中度来看,CR10、CR5和CR3分别由2015年的66.58%、44.08%和30.23%提升1.96pct、2.22pct和1.93pct至68.54%、46.3%和32.16%,提升并不明显。

从2019年上半年影院的新建情况来看,影院建设仍在推进,但趋于谨慎。2019上半年全行业新增银幕数为4585,有所减少,2018H1为4792。2018年全年万达电影新增影院79家,2019上半年仅新增22家。2018年底金逸影城拥有390家影院,截止2019年6月31日新增13家影院。此外,1H19中国电影新增34家(参控股)。影院在供大于求的市场状况下,新建影院培育周期长,扩张步伐有所放缓。

地产系扩张放缓,恒大影城停业注销,行业供给进一步出清。恒大1H19份额下降明显,主要原因是2018年恒大集团旗下嘉凯城集团连收两院线之后,为解决同业竞争问题,恒大院线承诺在12个月内退出市场,7月31日后122家恒大影城停业注销。这是继去年星美超151家影院短暂停业,全国超过300家影院倒闭后,又一家公司离场。

展望年底到明年,我们认为行业供给将进一步出清,行业横向整合拐点仍需耐心等待。

4.投资建议

短期关注国庆档至明年一季度电影行业回暖,中长线等待院线行业整合拐点。推荐全产业链布局、现金流良好的的中国电影,关注前期调整较多的院线公司万达电影和横店影视,动画电影表现持续超预期的光线传媒、以及《攀登者》单片带来业绩弹性的上海电影。

5.风险提示

票房增长不达预期,行业竞争加剧,政策监管风险。