本文来自“Wind”。文中观点不代表智通财经观点。

香港万得通讯社综合报道,9月15日,美国政坛元老、曾为三届总统候选人罗恩·保罗警告称,负利率将损害全球经济,美国也无法幸免。

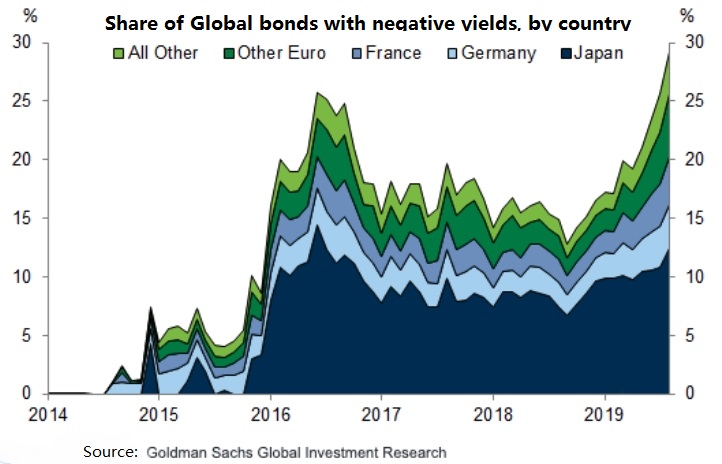

保罗表示,“美国将加入负利率国家行列。目前全球价值约有17万亿美元的债券利率为负,这是史无前例的,美国正处在有史以来最大的债市泡沫中,而且终将破裂。在这种环境下,美联储的政策也无能为力。他不认为,本周的美联储会议能提供任何缓解,降息不是问题的最终答案。随着量化宽松(QE)的出台,我们面临着大量的通胀问题,每次你把利率降低到低于市场水平,创造新的信贷,泡沫也产生了。”

罗恩·保罗以其对美国经济和股市泡沫的预警而闻名,去年就曾预测美股可能暴跌50%以上。现在随着债券的负利率成为焦点,他暗示,央行大幅降低利率,破坏了金融市场的定价机制,这种危险正在膨胀到前所未见的水平,但他不能确定崩盘何时发生。

Butcher Joseph Asset Management首席投资策略师Nancy Tengler也认为,实施负利率的做法“非常危险”。首席投资官大卫·科托克表示,零利率和负利率已经在欧洲造成了一定的消极影响,美国不应陷入泥潭,这将损害美国每一位储蓄者、每一家保险公司、每一家银行的利益。

特朗普呼吁负利率

上周三,特朗普再次对美联储施压,认为美国利率应该直接降为零或负值。特朗普解释称,这样做是为美国未偿还的22万亿美元国债进行再融资,并降低利息成本、延长偿还期限。

凯投宏观首席美国经济学家保罗·阿什沃思报告认为,特朗普是从一个借款人角度思考负利率,但美联储对负利率态度不冷不热,是因为他们知道这可能会引起储户们的愤怒,并拖累央行陷入政治漩涡。

“债务再融资”的提法也让许多经济学家感到迷惑。穆迪首席经济学家马克·赞迪表示:“这是不可行的,对投资者、金融市场乃至整个经济都是一个大问题。债务不能提前偿还,美国财政部和投资者之间有契约关系,这不是抵押贷款,这是美国国债。”

负利率如何运作?

通常,银行会向存款人支付利息。对于负利率,就意味着储户把钱存入银行后,非但拿不到利息,还得付钱给银行。同样的情况也适用于国债,持有收益率为负值的全球国债投资者,非但拿不到利息,还要付钱给政府。

历史上,较弱的经济体在通货膨胀预期不给力的情况下,会用负利率来对抗经济衰退。然而,在过去几年中,负利率现象变得更加普遍。

欧洲央行2014年6月引入了负利率政策,将其存款利率降低到-0.1%,希望刺激经济增长。鉴于当下经济风险不断增大,今年9月12日欧央行下调存款利率至-0.5%,重启量化宽松政策。

日本央行是2016年1月开始执行负利率政策的,主要是为了应对日元升值——日本的经济高度依赖出口,本国货币升值对他们非常不利。他们对金融机构存放在央行的过剩储备征收0.1%的利息。

负利率的风险

随着近年来全球经济增长放缓,各国央行被迫采取各种货币政策,包括转向负利率。但是,华尔街一直在敲响“负利率带来潜在负面影响”的警钟。

美银美林全球经济学家Ethan Harris表示,市场已经进入避险模式,随着投资者涌向避险资产,推动发达国家收益率走低。风险在于,发达国家收益率持续走低,导致债券市场泡沫越来越大,给全球经济带来另一种风险。

摩根大通报告认为,负收益率正在扭曲期限和信用风险定价。 眼下养老基金和保险公司被迫进一步上调期限和信用曲线,以避免负收益率。

此外,负利率也会对整体收益率曲线造成下行压力,压缩金融机构放款获得利润的空间。如果超低利率持续时间过长,最终对金融机构的健康状况造成严重影响,他们就可能彻底停止放款,让经济受到巨大损害。

一些避免副作用的额外操作

日本央行采用的是一个分层系统,在其系统内,只对金融机构存放在央行的过剩储备当中的一小部分征以0.1%的利息,而其他部分的适用利率则从零到+0.1%不等。

分析师们估计,未来若是欧洲央行真的降息到-0.4%,他们预计也会采取“缓冲措施”,比如以分层方法豁免一部分利息的收取。

不过,在一个各国间现金配置原本就不平衡的货币区内采取这样的政策,难度可想而知。观察家们指出,这样的做法完全可能导致某些特定国家的利率发生上涨,而不是下跌。