本文来自微信公众号“中金宏观”,作者:张梦云、易峘。文中观点不代表智通财经观点。

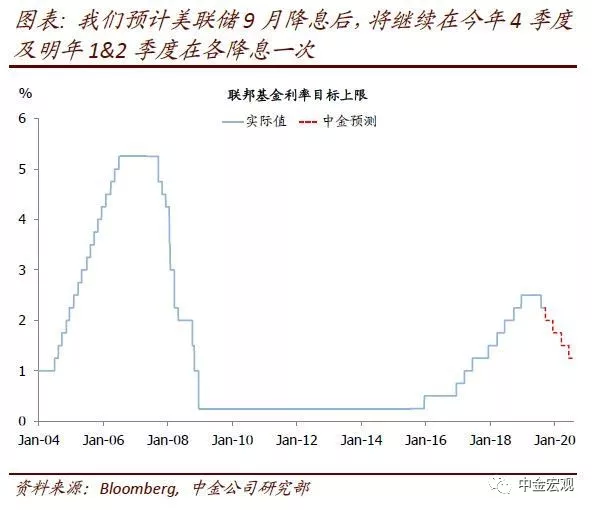

9月19日凌晨,美联储将公布9月FOMC议息会议结果,市场对其此次会议降息25bps已有充分预期。但对9~12个月的政策路径,市场与美联储之间、以及美联储内部均分歧较大。我们预计美联储正进入节奏加快的降息路径:预计9月降息后,4季度再度降息25bps;随后,明年1&2季度再各降息一次25bps。相比我们此前的预测,这一更新路径增加了今年4季度降息的预测。具体如下:

美国经济增长面临来自“三座大山”的压力持续:贸易摩擦持续、全球增长动能放缓、以及减税刺激效果消退:

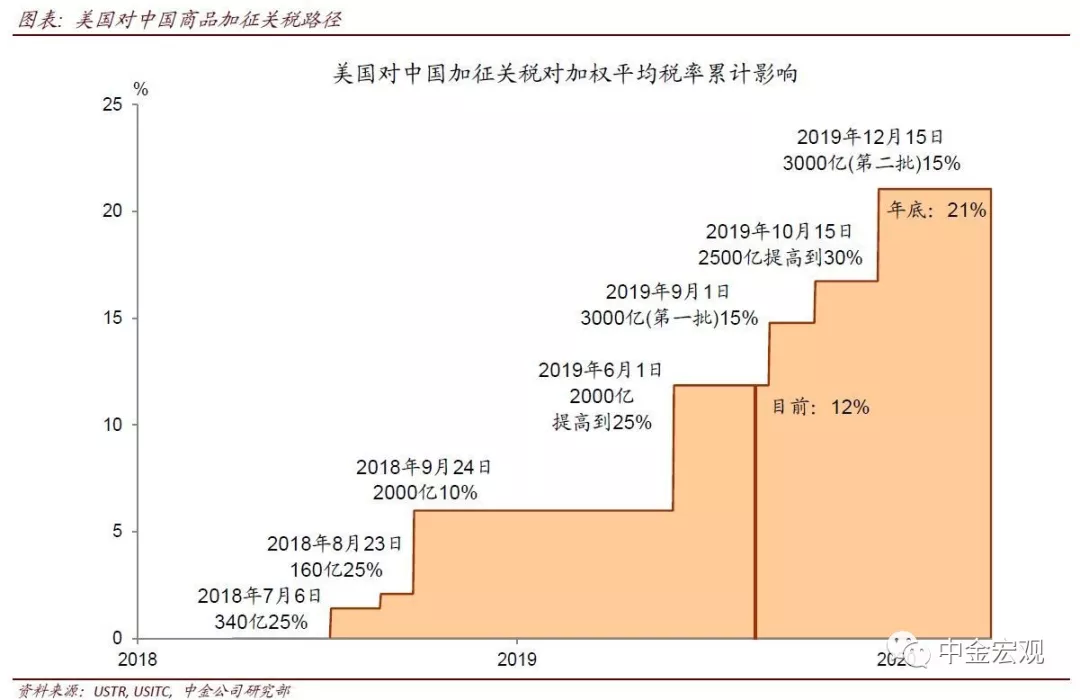

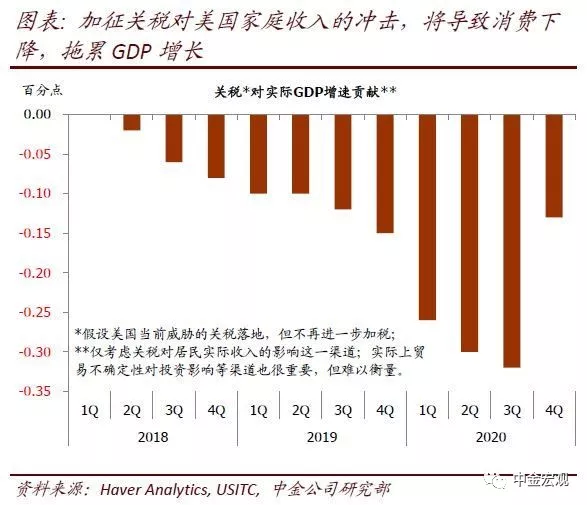

贸易摩擦持续,令美国及全球经济和金融市场面临更大不确定性。2019年5月初以来,中美贸易摩擦再度加剧,双方互相对更多产品征收更高的关税,从多方面对美国乃至全球造成负面冲击。首先,关税抬升冲击消费者实际收入。根据美国学者的研究,美国对中国商品征收的关税多数由美方承受,导致美国消费者最终承担更高的价格。不仅如此,与中国产品竞争的美国本地厂商也有“竞争性提价”,加大消费者负担。假设目前美方威胁的关税后续落地但不再加剧,我们预计在2020年3季度高峰时期,关税对消费者实际收入的冲击下滑将拖累实际GDP增长0.32个百分点左右。其次,贸易摩擦加剧也对金融市场造成扰动,导致金融条件收紧。例如,5月和8月两次宣布关税的行动,造成美国标普500指数在短期跌幅分别达6.5%和5.5%左右。历史上看,美股每跌10%,财富效应对消费的冲击将导致美国GDP下降0.4%;再者,贸易摩擦对包括美国本土在内的全球产业链造成扰动;最后,贸易政策的高度不确定性,对企业家和消费者信心造成冲击,对全球资本开支造成负面冲击,也影响消费者支出。此前美国消费者信心8月初值从7月的98.4跳水至89.8。虽然近期双方释放善意,美国推迟10月1日的关税上调,中国开始进口美国农产品,但结束冲突可能难以一蹴而就。

全球经济放缓,美国经济也难“独善其身”。美国经济的开放程度,以及其企业全球运营特点(标普500指数成份股接近40%收入来自海外),使得其与全球经济密切联系。2018年以来中国及欧洲增速放缓对美国经济的负面影响已有体现。美国ISM制造业PMI指数经过近期的快速下滑后,已于8月降至50这一荣枯线以下。

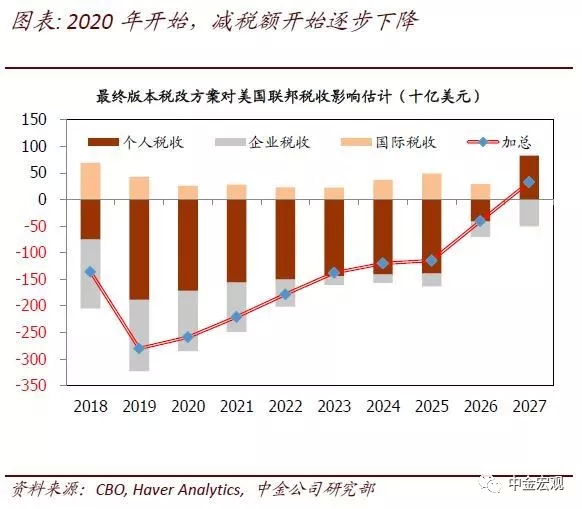

美国2017年12月通过的减税法案对经济增长刺激效果正在消退;且大选前新出台大规模财政刺激概率较小。根据美国国会预算办公室CBO估计,从绝对额上看,减税额在2019年达到高峰后,自2020年开始将逐步减小。因此,从对经济增速贡献看,财政刺激在2019年还有正贡献,但到2020年其贡献将转负。

进一步向前看,虽然不难预料,美国总统特朗普可能在大选前提出新的减税方案,因为毕竟即使不能通过,也对其大选有利无害。但我们预计,2020年大选前通过大规模财政刺激方案可能性较小:1)当前民主党掌众议院共和党掌参议院,形成分裂国会。历史上看,分裂国会在大选前通过大规模财政刺激较难(2008年金融危机是例外);2)美国财政赤字扩张空间受限。CBO基于对增长相对乐观的估计,预计2019年财政赤字将达到9600亿美元,2020年突破万亿美元至10080亿美元;占GDP比率从2019年的4.5%进一步攀升至4.6%。实际上,美国2019财年前11个月(2018年10月~2019年8月)财政赤字已经到达1.07万亿美元,占GDP比例超过5%。再度扩张需要很强的理由和对扩张赤字的支持。

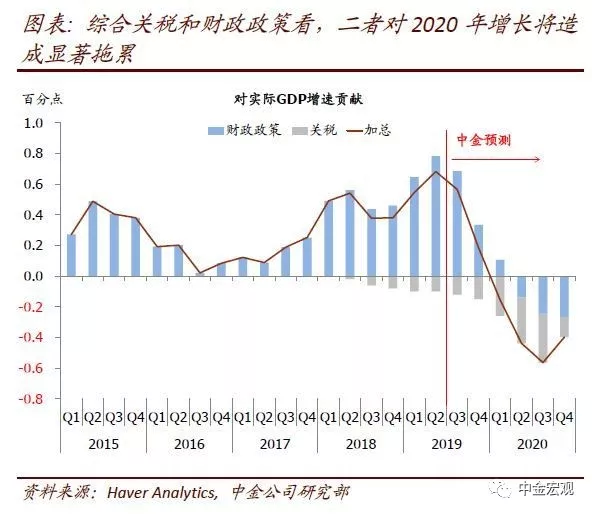

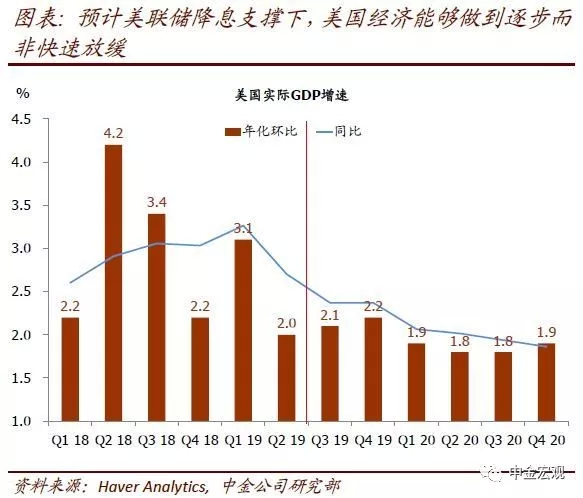

下行压力增大,我们预计美联储有望更快节奏降息对冲。总结看,我们初步的估算显示,仅仅是关税对收入的负面冲击、及财政刺激消逝这两个因素结合,就可能使得美国2020年实际GDP增速低于潜在增速;压力最大的2020年3季度,这两个因素叠加将拖累实际GDP增速约0.6个百分点。按照CBO以及美联储的估计,美国实际GDP潜在增速约1.8~2.0%,意味着经济增速可能落到1.2~1.4%的低水平。面对这种风险,美联储立场已经在向鸽派调整,7月降息25bps,以及近期市场纳入的未来降息预期带来的金融条件放松,正在向实体经济,尤其是消费和地产需求传导。但我们也预计,已有的降息还不够,美联储在未来9~12个月需要趋势性放松货币政策:9月降息25bps后,继续以1个季度降息1次25bps的节奏,2020年中降息至1.0~1.25%区间,以在一定程度托底经济,避免经济增速下滑过快:

更快节奏降息有望进一步推动金融条件转松。如果美联储如我们所预期的降息到1.0~1.25%区间(中点1.125%),降息带来的短端利率下行、以及对其它资产价格包括股市及信用息差及美元的影响,有望推动金融条件进一步转松。

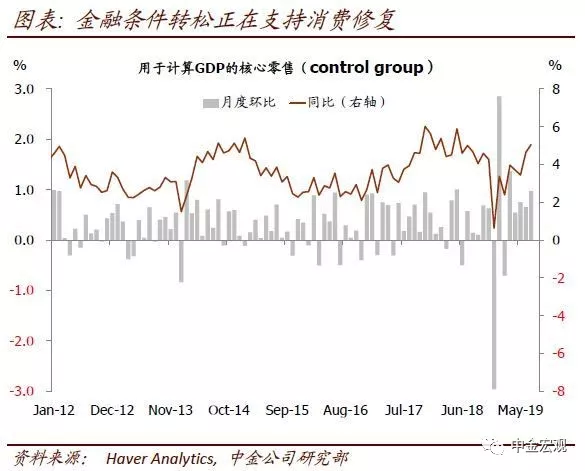

美国家庭资产负债表相对健康,金融条件转松有望进一步帮助消费动能修复。从根本上讲,美国家庭财务基本面目前依然稳健。危机以来,美国家庭经历了充分的去杠杆,当前债务负担处于历史低位,家庭储蓄率则处于历史相对高位。而且,目前为止美国劳动力市场新增就业依然相对健康,且工资增长正在加速,保证家庭收入继续稳健增长。这一背景下,金融条件转松,有助于消费动能的修复。实际上,即使有贸易摩擦对实际收入和消费者信心的冲击,我们还是看到今年2季度以来金融条件转松后(尤其是股市反弹带来正财富效应),美国零售销售动能不断修复。如果金融条件进一步转松,我们预计其对消费需求支撑也将继续。

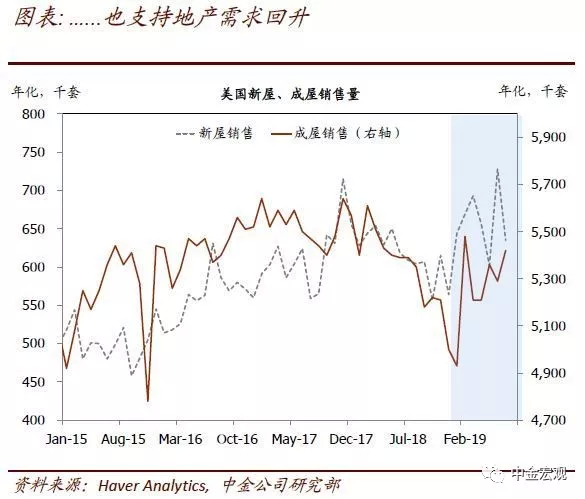

地产供求并未失衡,利率下行有助于需求修复。地产作为实体经济中高杠杆的内需部门,其需求在2018年初就因为利率上行而不断走弱,地产投资连续6个季度环比负增长,对经济增长造成拖累。但整体而言,美国地产并未有明显的失衡,库存并未过高、供给并未井喷,且估值也没有泡沫化。因而,在地产30年贷款利率从去年末的4.94%的高点降至最新的3.49%这一2016年大选前的低位后,近期地产需求也正在修复。如果利率保持甚至进一步下降,我们预计地产需求的修复也有望延续至2020年,并推动地产投资重回正增长。

整体看,若美联储明年中利率区间降至1.0~1.25%,其带动的金融条件转松,有望对增长起到显著的托底作用。我们的粗略估算显示,其将对2020年各季度年化环比增速抬升0.2~0.45个百分点不等。这一托底作用,将有助于显著缓解经济增速放缓过快、甚至陷入衰退的风险。

但值得强调的是,美联储降息并未拯救经济的“万能钥匙”,恐难改变美国经济增速回落大趋势。首先,经济晚周期中,消费难回2017~2018年的强势。原因包括,劳动力市场新增就业因为供给紧张整体趋势正在放缓;贸易摩擦对收入的冲击确实正在侵蚀消费者收入。其次,近期企业投资继续放缓,更主要原因在于贸易摩擦带来的不确定性。这种不确定性对投资的冲击,降息恐难弥补;最后,海外中国及欧洲的走弱,似乎也将继续。

基于前述整体评估,我们相应更新对增长及通胀的预测。结合关税、全球经济放缓以及财政刺激效果消退三方面的负面拖累,以及我们预计的美联储降息所能带来的正面支撑,我们预计,美国经济增速整体将从2019年的2.3%,小幅放缓至2020年的1.9%左右。但与此同时,通胀则可能处于上升通道,主要由于此前拖累通胀的暂时性因素消逝,需求放缓不再像去年4季度和今年1季度那么快,以及关税对通胀的传导更加明显。我们预计2019年全年核心PCE同比呈V性,5月是低点,年底到达1.8%以上,明年中到达2.3%左右。面临这一“迷你型滞胀”的情况,美联储的货币政策沟通至关重要,其需要明确向市场说明,其对增长和衰退风险的关注更高,以及对通胀暂时超过目标水平的容忍度上升,也就是对通胀采取所谓的“补偿策略”。

维持到明年中美元在95~98区间震荡的判断。在美联储加大宽松力度的同时,欧央行9月开启的宽松周期,起码到明年中在宽松力度上差不多能够与美联储相匹配,且在1~2年内并不面临资产购买空间不足限制。因而,美元对欧元整体可能继续维持在1.10~1.14区间震荡。不过日本央行宽松空间有限背景下,我们预计日元将升值至100左右,日元的升值可能推动美元指数更加偏向我们预测区间的下限。但更长远看,在经济下行背景下,欧央行及日本央行宽松空间不及美联储,我们预计欧元日元有望被动趋势性走强,美元相应趋势性走弱。

我们对美联储宽松路径的预测面临上行风险和下行风险。下行风险包括,如果全球宽松效果不及预期,或者贸易摩擦、英国退欧等下行风险进一步恶化,导致经济继续大幅下滑风险增大,我们也不排除更快节奏降息,例如1季度降息2次的可能;甚至情况更严重美联储也有重启QE的可能。在时点选择上,从Powell及Williams等官员对美国陷入零利率下限的担忧推测,美联储很可能选择在利率尚未降低至0%下限时就启动QE,例如1%左右时;上行风险包括,如果美国通胀韧性超预期,可能限制美联储降息的节奏和次数。我们需要密切关注今年4季度至明年上半年核心通胀的上行幅度及其展现出的可持续性。另外,中美贸易谈判进展能否出现积极进展也需密切关注。