本文来自微信公众号“Kevin策略研究”,作者:KevinLIU。

大家好,

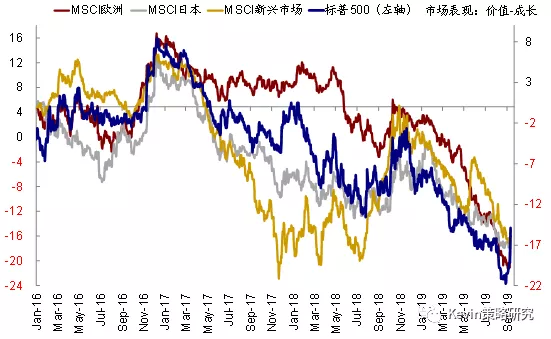

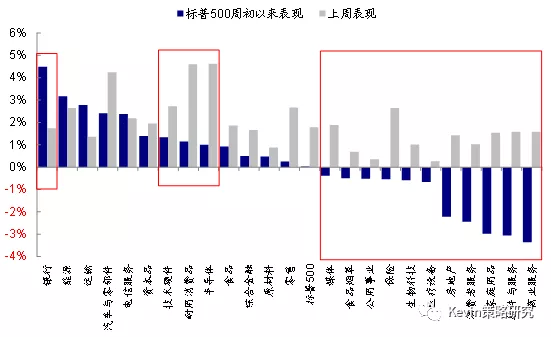

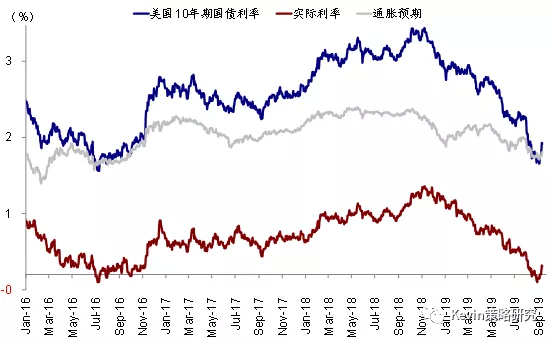

过去两天,在美股整体指数基本持平且波澜不惊的表面下,内部风格却出现了非常剧烈的切换,前期持续领涨的成长风格大幅下跌,价值风格则明显上涨,仅本周初两天内的逆转幅度创下2004年初以来最大。此外,本周美债收益率(10年美债过去两天快速上行20bp至1.7%以上,实际利率是主要推动)、同时黄金也连续回调。这些都是前期领涨和表现强势的资产类别,因此引发了市场的普遍关注。

由于参照历史上触发同样或者类似幅度的风格轮动经验看,近期不论是基本面的经济数据、降息预期、还是事件性因素都没有出现能促使如此剧烈风险切换的变化,因此这使得投资者普遍感到困惑的同时、反而更加加大了对于今年特别是下半年以来由实际利率下行这条主线驱动的资产价格表现逻辑彻底逆转的担忧。

针对投资者这一担心和疑问,我们点评如下:

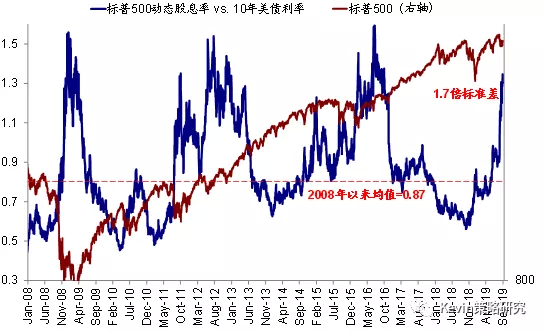

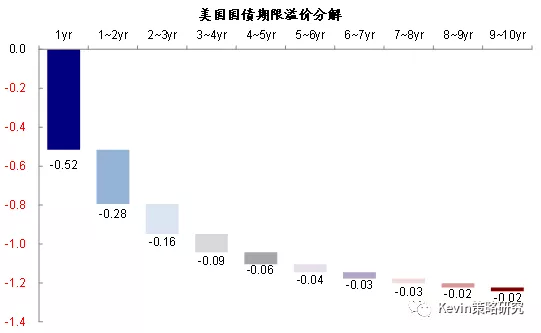

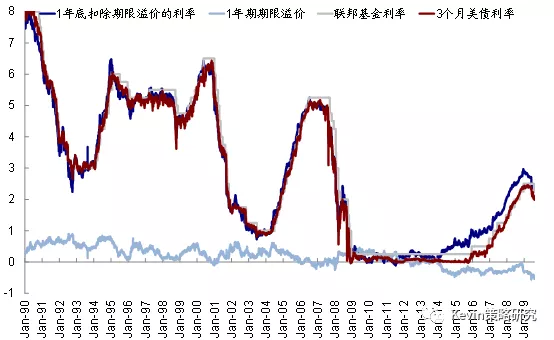

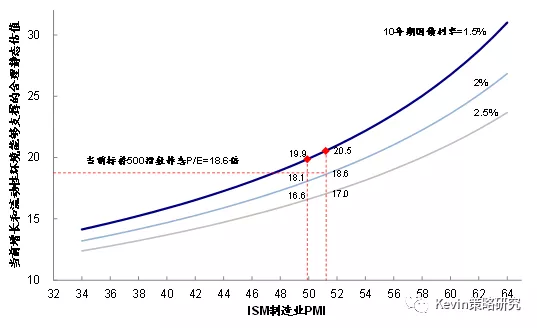

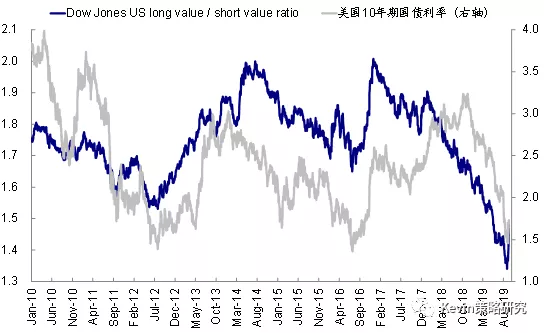

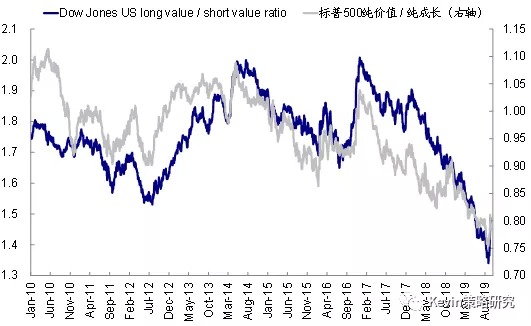

首先,过去两天出现强势资产和市场风格快速轮动的一个背景和客观事实是:短期内,以利率下行主导的资产和风格表现逻辑在经历了此前的持续强势后,计入的预期较多,相对比较估值优势下降。受贸易环境升级等因素的影响,10年美债利率仅8月就回落52bp,一度降至1.5%以下,距2016年7月1.3%的历史低点不到20bp。在这一背景下,以股债的相对估值优势为例,变化体现在两个方面:1)美股标普500指数股息率vs. 10年美债利率已经升至2008年以来历史均值上方1.7倍标准差,表明股债的相对股债吸引力更倾向于股;2)相比当前CME利率期货计入的未来一年降息4次左右的预期,短端美债计入的降息次数为2.5次,而美股市场估值计入的预期为1.1次,虽然两者计入的预期都小于利率期货,但债券计入的预期明显更多。

其次,近期出现的一些可能触发趋势和风格变化的因素有:中美决定10月初在华盛顿再度进行高级别贸易磋商、国常会传递的稳增长信号和随后央行的全面降准、以及英国议会通过旨在阻止无协议“硬退欧”的法案。上述在前期持续压制市场和风险偏好的事件近期短短一周内都不约而同的出现一些积极变化,对于改善风险偏好与提振市场情绪都有一定帮助,而这反过来又会对前期跑赢的避险资产逻辑承受一定压力。

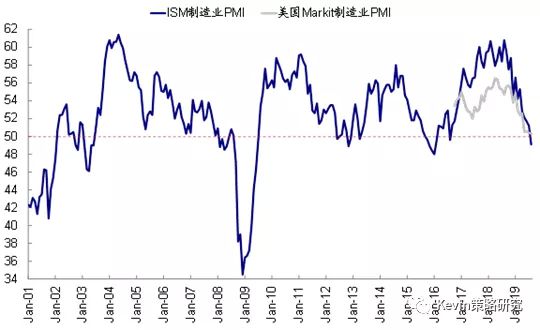

不过,单纯依靠上述这些因素似乎还不至于触发如此剧烈的轮动,特别是考虑到近期公布的主要经济数据如ISM制造业PMI和8月非农就业整体都是偏弱的、而且CME利率期货对于9月FOMC的降息预期也没有出现明显变化,因此一个可能的解释是存在非基本面和事件性因素之外的交易性原因使得这一原本可能相对温和的切换变得更为剧烈。

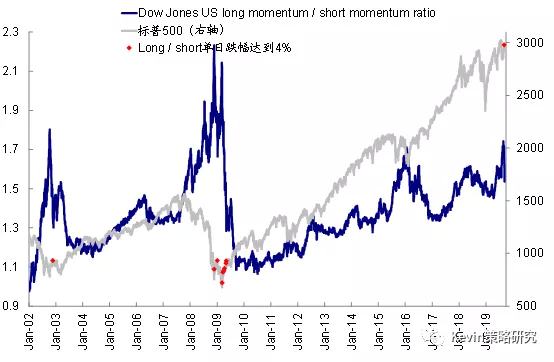

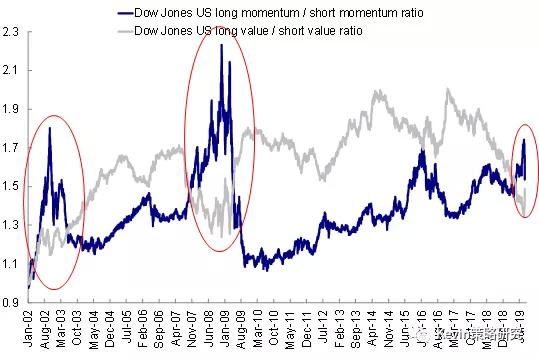

通过分析后,我们发现“动量崩溃”(momentum crash)可能是背后的一个可能原因。最近两天动量因子的大幅回撤,其单日波动幅度创下2008年以来的新高,而再往前更是要追溯到2002年,从量化策略角度,这即是所谓的“动量崩溃”(momentum crash)。简单而言,所谓动量因子崩溃就是原先强势与领涨的风格、板块资产出现大幅逆转、而相对落后的部分明显跑赢。触发这一逆转的起因可能是上文中提到的估值相对比较优势或者一些事件性因素,但是量化和程序化交易策略则可以使得这一过程明显放大。

那么,动量因子崩溃是否是趋势逆转的先兆?简言之,不必然。从有限的历史经验来看,动量因子的大幅崩溃情形一般都出现在一个趋势持续较长时间之后,市场在一些催化剂诱发下面临方向选择的阶段,例如2008年和2002年,因此这一期间往往出现动量因素和相应的市场风格(以成长vs.价值为例)的反复拉锯和波动,但最终选择什么方向,单纯的依靠动量因子出现剧烈变化无法给出答案,2002年和2008年就一次以趋势的继续延续和强化告终、而另一次以趋势和终结和逆转收场。换言之,动量因子的崩溃在放大风格切换的同时、往往预示着市场存在着一定程度上的方向选择的纠结和反复,但最终选择什么方向则还好看决定这些资产价格和风格表现的基本面因素。

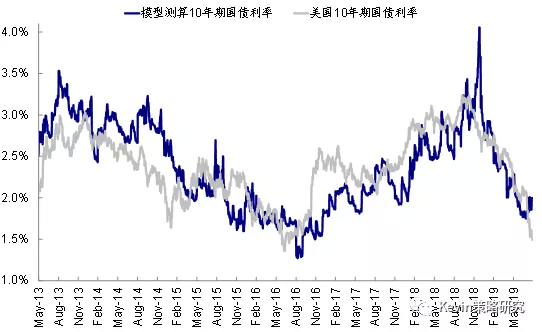

那如果是这样的话,进一步从基本面角度,我们是否看到上述资产和风格逆转的迹象呢?我们认为,虽然短期内因为估值和预期的高低、事件性的因素、甚至上述的量化策略变化都会引发短期的波动,但从决定资产价格和风格表现中长期走势的基本面因素来看,我们现在依然认为过去一段时间主导资产价格表现逻辑的实际利率下行这一趋势并没有发生彻底改变,主要的理由为:

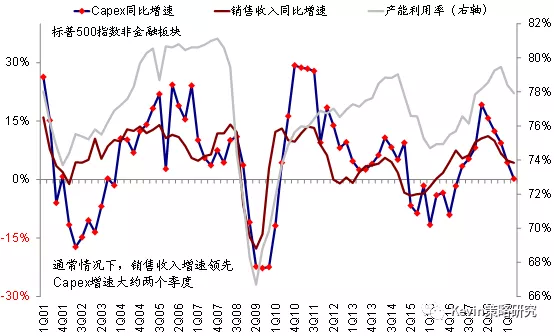

1)整体依然面临下行压力、而且近期这一压力有所加大。不论是近期公布的ISM制造业PMI(特别是新出口订单的大幅下滑)、还是新增非农就业,都报名增长依然处于下行通道而且压力有所加大。不仅如此,美国目前也已经进入主动去库存阶段、同时二季度企业财务数据显示资本开支增长已经停滞,更不用说贸易的不确定性对企业投资意愿的打压和全球产业链的扰动。因此,在没有有效的需求刺激手段和政策出现之前,增长可能依然面临下行压力。

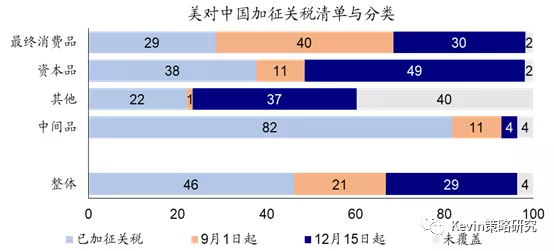

2)通胀可能在一段时间内依然具有韧性。一方面从基数效应来看,美国年末几个月的通胀水平有可能会逐步走高;另一方面,第三批3000亿美元商品中~70%都是终端消费品,因此其低替代性和低价格弹性可能使得加征关税后对美国国内通胀的压力也会更为明显。

3)货币政策可能继续维持宽松。增长压力的加大、以及“预防式降息”的考虑可能使得美联储继续维持其宽松姿态以抵御下行风险,进而对市场起到一定支撑效果。当前CME利率期货预期未来一年降息4次。

因此,在上述基本面和政策组合下,实际利率下行可能还是个大的方向和趋势,因此目前可能围绕这一趋势进行资产配置目前来看可能仍是恰当的。

Kevin