本文选自“wind资讯”。

当全球越来越多的债券进入负收益率后,市场里大部分的观点都把其归结于经济不确定性在增加。然而放眼过去700年的历史,利率下滑其实只是一个长期趋势而已,并不随着经济周期的变化而变化。

利率下滑已经维持了好几个世纪,2019年也许只是“沙漠中的一粒沙子”

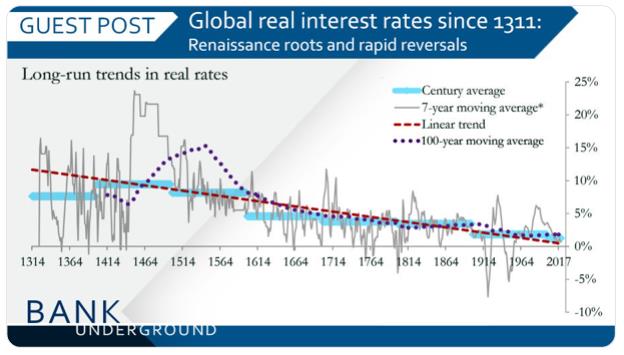

今年全球国债一直在上涨,已经使其在过去的34年中的收益率年均下跌幅度达到了17.4个基点。英国银行访问学者保罗•施梅尔辛(Paul Schmelzing)的研究表明长达34年的牛市以及17.4个基点的平均年度下滑幅度在债市700年的历史中已经达到了一个非常极限的水平。34年的债牛时间段使其已经非常接近1873-1909年36年的债市牛市时长,并使其成为1817 - 1854年以来的最大跌幅,在这段时期债券收益率每年平均下降22个基点。下图可以看到,总体而言实际收益率水平的线性趋势在过去700年里始终保持下行。

虽然现在有超过15万亿美元的债券以负收益率进行交易,但是从700年的历史来看,无论经济周期的变动如何,债市收益率平均水平下滑是一个长期的事实。保罗•施梅尔辛认为从这一个事实来看的话, 经济长期停滞导致收益率不断下滑的理论还是非常值得怀疑的,实际利率的下降实际上已连续几个世纪,而近几年的下滑只是一个长期趋势的一部分而已。

从七百年的周期来看,长期的经济增速似乎并不是利率变化的一个主导因素

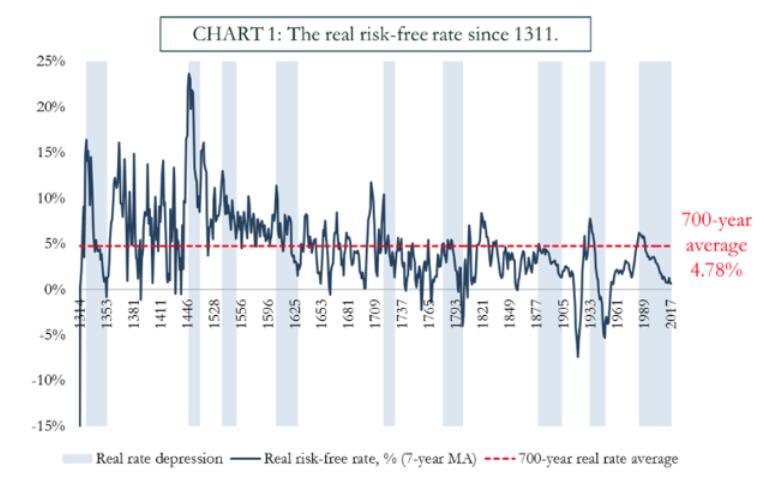

从13世纪到15世纪,全球债市实际利率大约为8%左右。在16世纪,为6%左右,而到了17世纪,实际利率继续下滑至4.5%左右。在18世纪和19世纪大约在4.25%。随着20世纪初全球中央银行开始大规模的介入债市,实际利率波动则变得更加明显,导致了实际无风险利率多次长时期的位于零以下。

自13世纪以来,利率开始不断下滑呈明显的下降趋势,这似乎不符合经济增长率。如果说1300-1800年之间全球几乎无增速的话,那么1800年左右之后,经济增长特别明显,但这并没有改变收益率下滑的趋势,因此从这一点看,长期的经济增速似乎并不是利率下滑趋势的一个因素。

虽然实际利率下降了几个世纪,这里面也许要分为两个阶段。第一阶段是13世纪到20世纪前,利率下降的大部分原因要归结于世界文明程度在提高。从启蒙时代开始,贷款利率从中世纪过高的水平逐渐发展到更合理的水平。 从1700年代早期到19世纪末期,实际价格似乎趋于稳定。 然后,在20世纪初期,出现了大幅波动和较低利率的平均值,全球央行起到了关键性的因素,货币政策的大幅度推动导致了一些生产效率的降低,但同时债务规模又在大幅度增加,这在很大程度上降低了经济的长期增长空间,因此锁定了利率螺旋式下降。