本文来自微信公众号“姜超宏观债券研究”,作者为姜超、姜珮珊、李金柳。

摘要

2019年9月6日央行宣布,决定于2019年9月16日下调金融机构存款准备金率。我们的点评是:降准如期而至,股债双牛延续。

全面降准0.5个百分点,定向降准1个百分点。央行宣布,9月16日起全面下调金融机构存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司),并对仅在省级行政区域内经营的城商行额外定向降准1个百分点,于10月15日和11月15日分两次实施,每次下调0.5个百分点。

加大逆周期调节,释放资金约9000亿。9月4日国常会指出国内经济下行压力加大,要求及时运用普遍降准和定向降准等政策工具,加大金融对实体经济特别是小微企业的支持力度。此次实施降准是对国常会精神的落实。央行表示,此次全面降准释放资金约8000亿元、定向降准释放资金约1000亿元,合计约9000亿。

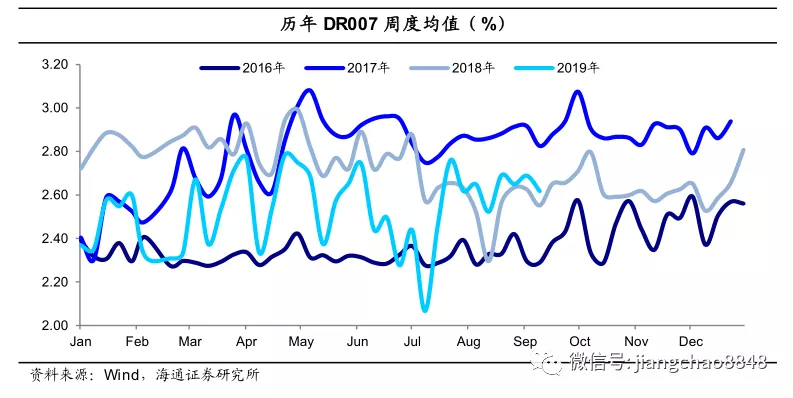

全面降准实施时间与9月税期对冲,有助于银行体系流动性基本稳定,额外的定向降准则有助于针对性缓解之前包商事件对部分城商行负债成本的影响,意在促进服务基层的城商行加大对小微和民企支持力度。

降低资金成本,市场化降利率。新的LPR机制下货币传导机制得到进一步疏通,降准有助于银行报价加点空间下调,市场化降低实际利率水平。央行测算此次降准将降低银行资金成本每年约150亿元,降准释放的低成本资金,将更加有效地传导到贷款实际利率。对企业而言,相比于债券市场18年以来利率的明显下行,银行贷款利率下行有限,因而未来银行一般贷款利率存在较大的下行空间。

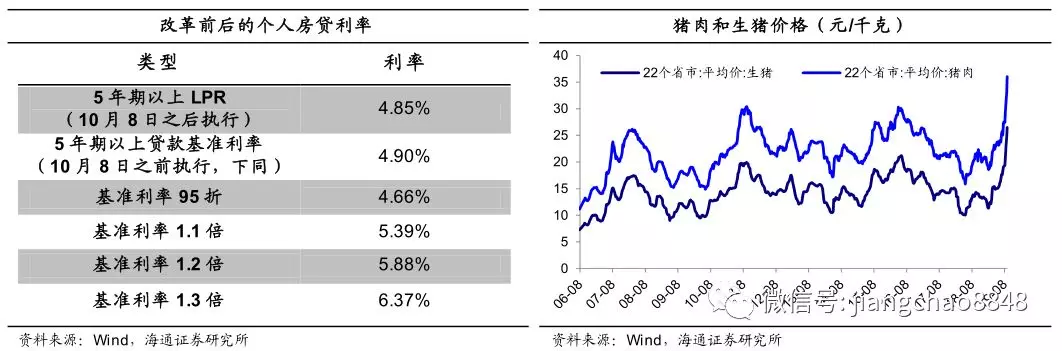

但短期直接下调MLF利率的必要性不大。一方面,政治局会议明确“不将房地产作为短期刺激经济的手段”,下调MLF利率或使实际房贷利率下降,引发重新刺激地产的疑虑;另一方面,当前国内猪价创新高,对4季度通胀产生上行甚至破3的压力,央行对降低政策利率也会较为谨慎。因此,引导LPR市场化降利率,同时优化结构,限制房企融资、鼓励制造业和民企中长贷,是更有可能的政策组合。

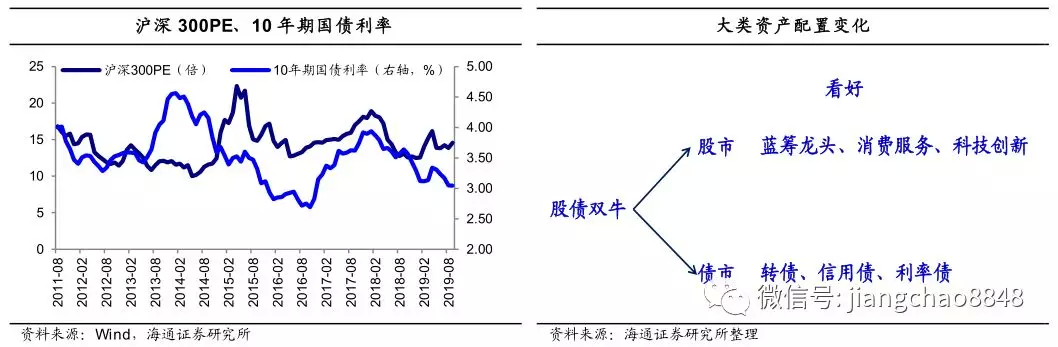

市场利率下行,股债双牛延续。受制于短端利率稳定,近一个月10年期国债利率在3%的阻力位难以突破。此次降准有利于带动短端利率下行,从而打开长端利率下行空间。而市场利率的下行支撑股市估值,加上LPR利率下调降低企业成本。综合来看,股债双牛有望延续!

2019年9月6日央行宣布,决定于2019年9月16日下调金融机构存款准备金率。我们的点评是:降准如期而至,股债双牛延续。

1. 全面降准0.5个百分点,定向降准1个百分点

央行宣布,自9月16日起全面下调金融机构存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司);此外对仅在省级行政区域内经营的城商行额外定向降准1个百分点,于10月15日和11月15日分两次实施,每次下调0.5个百分点。

2. 加大逆周期调节,释放资金约9000亿

9月4日的国常会指出国内经济下行压力加大,要求及时运用普遍降准和定向降准等政策工具,加大金融对实体经济特别是小微企业的支持力度,意味着逆周期调节力度加大。因而此次央行实施降准其实在预期之内,是对国常会精神的落实。

央行表示,此次全面降准释放资金约8000亿元、定向降准释放资金约1000亿元,合计约9000亿。历史上的9月中下旬资金通常偏紧,此次全面降准实施时间与9月税期对冲,有助于银行体系流动性基本稳定。而额外进行的定向降准,有助于针对性缓解之前包商事件对部分城商行负债成本的影响,意在促进服务基层的城商行加大对小微和民营企业的支持力度。

3. 降低资金成本,市场化降利率

央行测算此次降准将降低银行资金成本每年约150亿元。在当前新的LPR机制下,贷款市场报价利率的高低取决于两部分,一是中期借贷便利MLF的操作利率,二是报价银行的加点幅度,降准的效果是使得银行的资金成本有所降低,因而有助于银行报价加点空间的下调,达到市场化降利率的目的。

LPR机制改革之后,货币政策传导得到进一步疏通,有助于降低实际利率水平。随着央行推动打破贷款利率隐性下限、把银行的LPR应用情况纳入MPA考核,与以往相比,降准释放的低成本资金,将更加有效地传导到贷款实际利率。对于企业而言,相比于债券市场18年以来利率的明显下行,银行贷款利率下行有限,因而未来银行一般贷款利率存在较大的下行空间。

但同时短期直接下调MLF利率的必要性不大。一方面,政治局会议明确“不将房地产作为短期刺激经济的手段”,对此央行官员表示要做到“房贷的增量不扩张、房贷的利率不下降”,新的LPR机制要求个人房贷利率按照LPR加点形成,不得低于相应期限LPR,如果下调MLF利率,或使实际房贷利率下降,引发重新刺激地产的疑虑;另一方面,当前国内猪肉价格创下新高且生猪存栏跌幅仍大,对4季度通胀产生上行甚至破3的压力,物价制约下,央行对降低政策利率也会较为谨慎。因此,引导LPR市场化降利率,同时优化结构,限制房企融资、鼓励制造业和民企中长贷,是更有可能的政策组合。

4. 市场利率下行,股债双牛延续

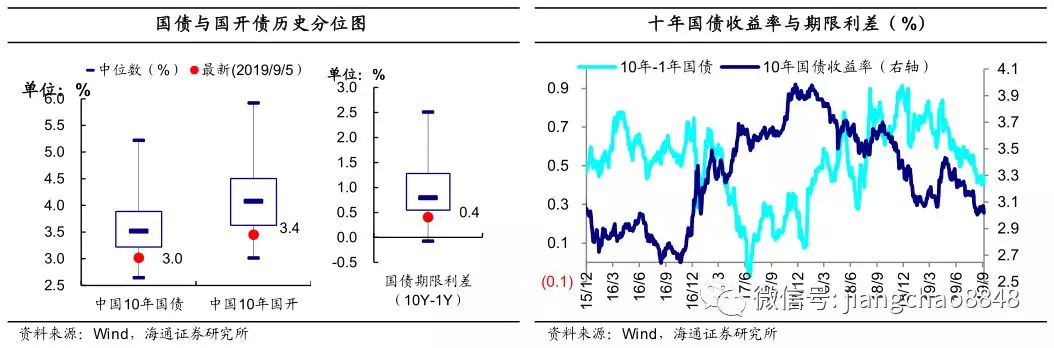

债市空间打开。受制于短端利率稳定,近一个月10年期国债利率在3%的阻力位难以突破,期限利差降至低位、10Y-1Y国债期限利差位于05年以来从高到低的12%分位数。此次降准有利于带动短端利率下行,从而打开长端利率下行空间。目前支撑债市上涨的因素包括海外利率新低、中美利差扩大、国内经济依旧疲弱、货币政策边际转松,四季度债市供需或改善等,制约因素为通胀位于高位。而去杠杆与“房住不炒”政策有利于降低无效融资需求,综合而言,债市长期依旧向好。

股债双牛有望延续。从各类资产的估值水平比较来看,我们认为当前中国各类资产投资价值“股>债>黄金>现金>房”。降准释放资金引导市场利率下行,而市场利率的下行支撑股市估值,加上LPR利率下调降低企业成本,有利于改善企业盈利。综合来看,股债双牛的格局有望延续!