本文来自微信公众号“学恒的海外观察”,作者:王学恒。文中观点不代表智通财经观点。

报告摘要

01美股下跌箭在弦上

在新一轮上涨之前,总会反复出现一个轮回:旧的不去,新的不来。美股可以认为是全球股市最强的碉堡,没有美股的下跌,全球权益类市场的春天也难言开始。随着GDP、通胀、PMI、盈利、债券市场不断的释放利空,美股依然在2800-2900高位震荡,多方表现了顽强的抵抗力。然而,美股内在周期在9-10月份进入到了“宿命的下跌”时点,我们不改判断,认为目前的美国股市已经于7月26日开始,走在了今年下跌的途中,并且9月、10月到了相对危险的时间窗,这可能会短期拉低全球股票市场的风险偏好。按照我们股息率测低点的计算,标普将于2500点-2600点止跌,然后再开启新一轮的上涨周期。

02恒指如期反弹,未来区间震荡,对冲美股下跌风险

9月4日恒指大反弹。我们认为香港局面正朝着好的方向发展。为夯实25000一带的底部增加了重要的砝码。考虑到美股的下行可能引发风险偏好的下摆,因此我们判断未来1-2个月港股将在25000一带至年线27500做区间振荡。

03投资建议

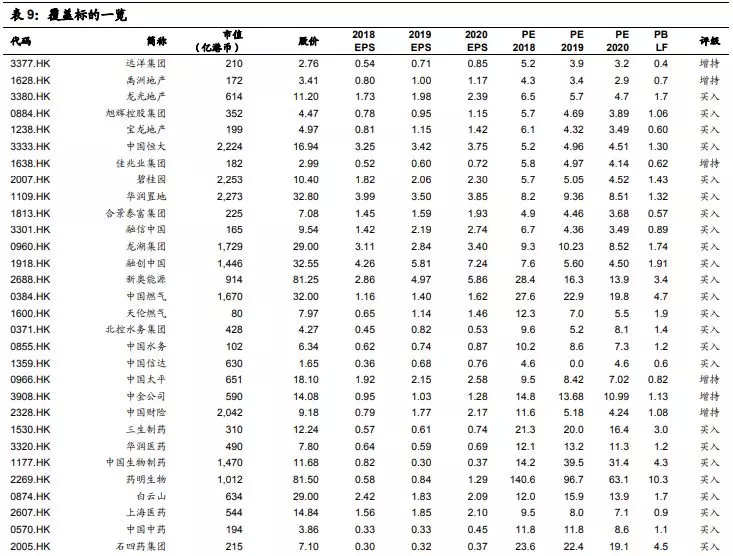

我们梳理了潜力股票池30余只。标的选择上主要是考虑以下三点:1、它们在行业中的地位稳固,基本面良好;2、由于经济周期收缩的原因,它们去年、今年的表现较差,估值具有明显的优势;3、它们在历史经济周期扩张期的表现良好,大部分股票在扩张期涨幅大于100%。

就9月而言,我们一方面认为,港股的估值之低有较强的吸引力;另一方面,美股的潜在下跌也需要综合考虑。推荐建设银行(00939)、腾讯控股(00700)、金蝶国际(00268)、招金矿业(02899)、宇华教育(06169)、石药集团(01093)、玖龙纸业(02689)。

04风险提示

中美经贸摩擦升温,房地产政策的不确定性,美股下跌引发的风险偏好的下行。

报告正文

01美股:下跌已经箭在弦上

国债衰退信号越发明显

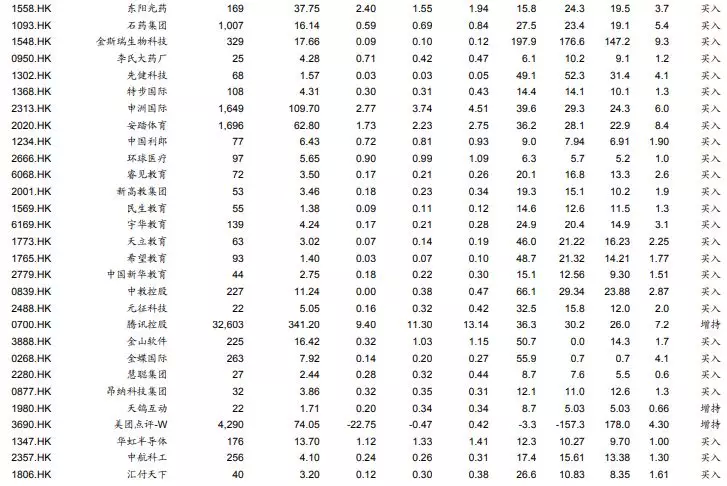

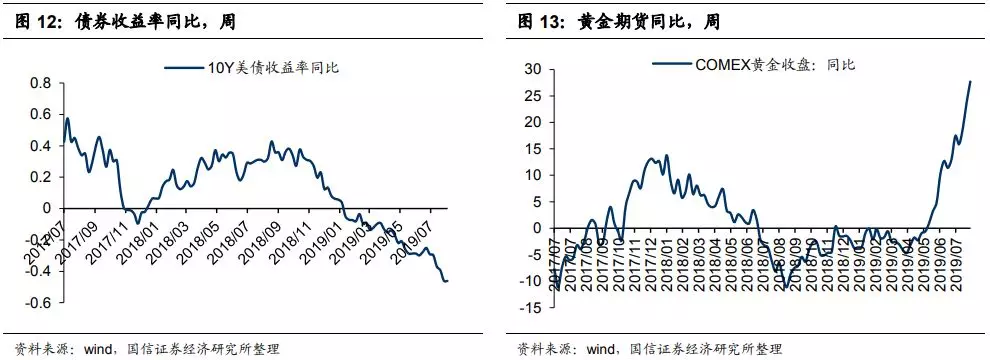

继10年/3个月美债收益率倒挂了5个月之后,在8月,更为敏感的信号10年/2年美债收益率终于也出现了倒挂。我们在港股8月月报中论述了两个期限利差与经济衰退的关系,一般意义上认为,10年/2年美债收益率倒挂被认为是更加确定性的衰退信号,而出现信号之后的22个月(平均数22.8个月,中位数22.1个月),美国股市将陷入衰退。

本轮10年/2年美债收益率倒挂时间为2019年8月26日,加22个月为2021年6月,我们将这个时间视为一个风险时间。意思是:美股在今年下半年(9-10月左右)开启回调,年内见低点(标普2500-2600点)然后继续上涨,但在2021年6月前后,将会是一个比较大级别的风险时间。

今年以来,美国国债走势相当强劲,反应在收益率中,8月28日已经下跌至1.47%。

这是去年年底、今年初都不敢想象的数字。说明全球避险资金对于收益率的预期已经降到了冰点水平(考虑到全年有约为17万亿美元配置在负收益率债券中)。而美股还在高位徘徊,这体现了华尔街的“有恃无恐”,“恃”就是押宝美联储,认为美联储救市是必然的结果。尽管我们认为9月份大概率还是会降息25BP,但我们同时认为,这次降息已经反映在股价中了,因此,降息之后,迎接的依然是下跌,当然,若是不降息,则迎来的将是暴跌。

经济下行压力陡增

我们将回顾几个方面:

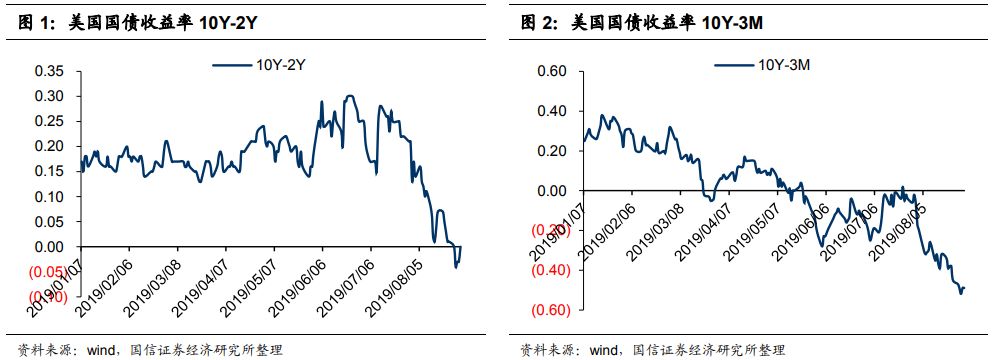

第一是GDP。2季度的经济增速,实际GDP已经下跌至Q2的2.28。机构对于2020年的预测已经下调至2以下。

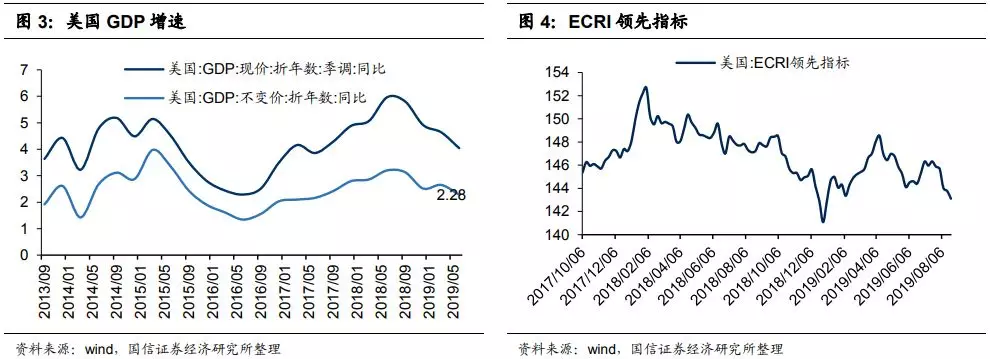

第二是ECRI领先指标。由于GDP是股票市场的滞后指标。我们观察ECRI领先指标(颗粒度:周),目前处在明显的下降趋势中,按照当下速度,再有3-4周,就将接近去年的低点水平。2018年,标普500与ECRI均是在12月底见到低点,而去年年初,ECRI高点在2月,标普500高点在9月。因此,综合来看,ECRI是领先至少是同步指标。从这个指标的作用力来看,指标加速下行而标普指数还在试图抵抗,这形成了背离,最终指数将会形成快速的下跌。

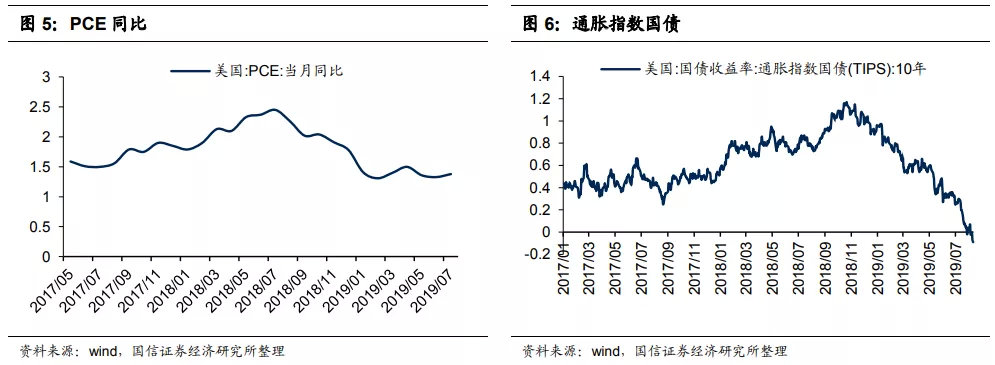

第三是通胀。PCE目前看,下降速度有所收敛,这主要源自服务行业的托底以及来自去年降税带来的收入提升。但从TIPS快速下跌的走势来看,未来依旧不乐观。

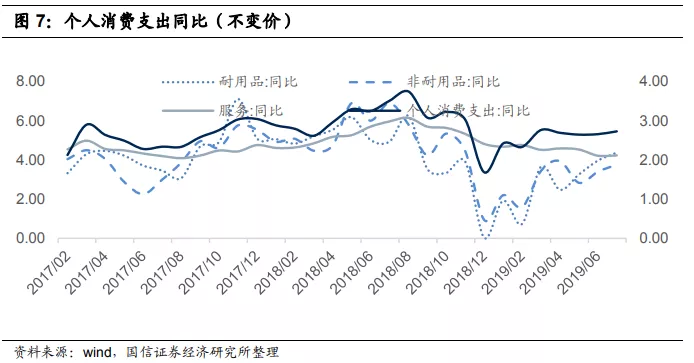

第四是消费。7月的数据并不差。这可能算是多个指标中的唯一亮点了。也是美股历经多次全球经济收缩周期中相对顽强的基础。消费是股市的同步指标,因此并不具有领先性特征。从消费的走势来看,也是我们预测美股下跌后还可以继续新高的理由。

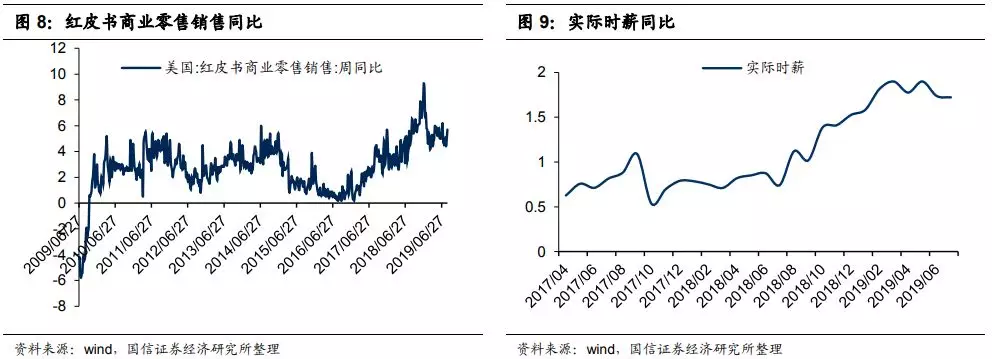

从红皮书商业零售销售同比数据来看,当下同比数据尚处在历史高位,因此,我们认为消费数据的托底,也是美股1)不至于下跌太多;2)下跌之后还可以继续新高的基础。消费的前导指标是时薪。我们在从前的多次月报中,经常会提及时薪目前处在短期的回调中(高点为2019年3月,时薪领先股市0-9个月),但处在中期的高位。由于,时薪也领先消费0-9个月,因此,时薪高位对应的消费支出还是可以保持不错的水平。这说明2018年的降税,还是起到了明显的个人收入/支出的拉动作用。

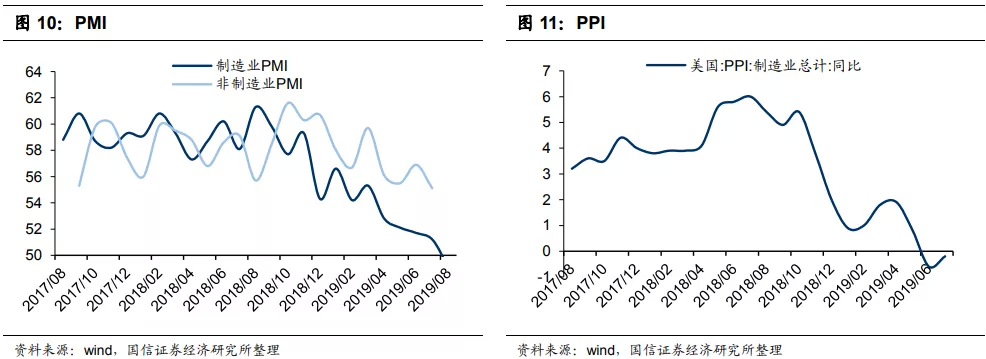

第五是PMI与PPI。我们平时比较少的提及这两个数字。主要是因为PMI是股市的同步指标,PPI是偏滞后指标。PMI创了两年的新低(制造业与非制造业),制造业PPI于6月下滑至负值,也创了两年以来新低。虽说PMI是同步指标,但制造业与非制造业的PMI于2018年8-9月见高点,今年一直呈现振荡下跌的走势,并于8月首度下降至荣枯线以下,但标普500于今年还创了新高,可见,这里对货币政策的预期已经连续数月体现在股价里,甚至透支。

最后是企业盈利。FactSet的数据显示,去年12月,分析师预计标准普尔500指数今年的盈利增速将在7.6%左右,而现在这个数字仅为2.3%。

黄金、国债:春江水暖鸭先知

黄金加速上涨(同比创2年新高),债券收益率加速下跌(同比创2年新低)。同比数据为趋势类指标。与技术分析中的MACD类似。价格新高/新低,同比也新高新低,代表趋势完好无损。

因此,我们不认为这里的标普500能够在2800-2900高位横盘太久。待到美股触底反弹之时,黄金与美债的走势速度将下降。或者说,两个资产价格的降速,才是牛市的前提条件。

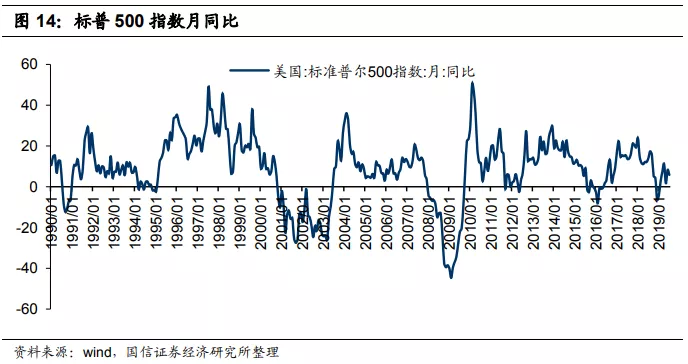

又见美股低点序列时间

我们对标普500的月度同比序列进行滤波检验,自1990年以来,其呈现一个43-44个月的周期特征,这是基钦周期在美股的作用所使然。

指数同比上一个低点在2016年2月,则2019年的9月-10月,美股进入到了危险的“低点时间窗”。由于我们多次强调,美股的风险级别并非金融危机级的,因此,我们认为同比序列大抵上与价格序列同月见低点。

由此,我们不改8月的判断,目前的美国股市已经走在了今年下跌的途中,并且9月、10月到了相对危险的时间窗,这可能会短期拉低全球股票市场的风险偏好。按照我们股息率测低点的计算,标普将于2500点-2600点止跌,然后再开启新一轮的上涨周期。

02港股:指数或随美股震荡,但结构悄然变化

风格悄然转换

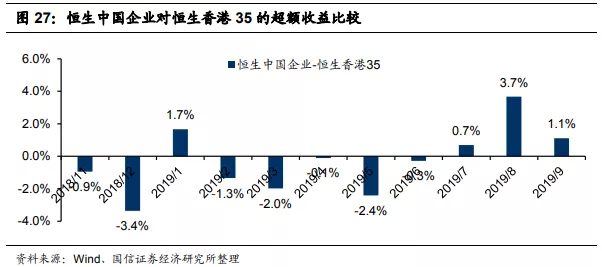

去年的稳健防御类标的池“恒生香港35指数”大幅优于“恒生中国企业指数”。但在香港本地事件的影响下,7-9月,它们已经连续三个月跑输中国企业指数。

请注意,恒生香港35类似大陆的消费/公用事业龙头,它们以商业模式稳健,现金流强劲著称。在市场的防御阶段,它们走势优于中国企业指数,但在市场的上升阶段,它们的弹性差,走势大幅跑输大盘,更跑输中国企业。因此,无论是香港游行这个催化剂也好,还是到了基钦周期的底部区域,高位的防御股票最终一跌,我们认为,这是个市场见底的重要特征,一个崭新的上升阶段正在向我们招手。

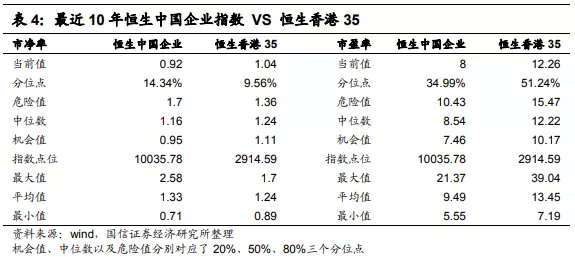

以市净率来看,当下恒生中国企业与恒生香港35,10年的分位值14%、10%,市盈率来看,恒生中国企业与恒生香港35,10年分位值为35%、51%。两者都在20%分位以下,对应都是布局的好价格。

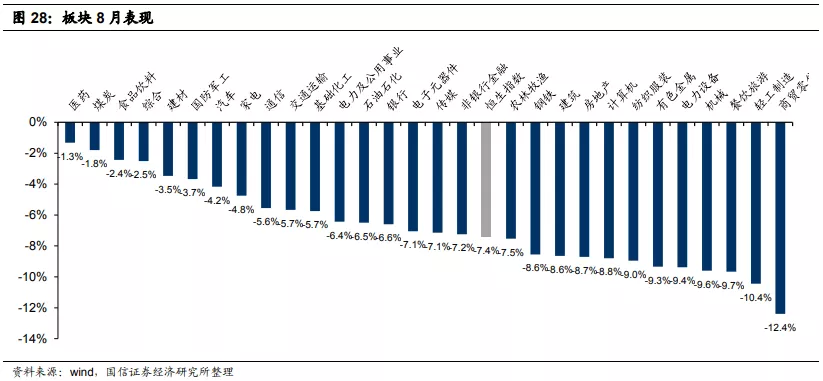

8月的亮点行业是医药

8月普跌。

明显跑赢大盘的行业的板块是医药(-1.3%)、煤炭(-1.8%)、食品饮料(-2.4%),表现最差的板块分别为商贸零售(-12.4%),轻工制造(-10.4%)、餐饮旅游(-9.7%)。

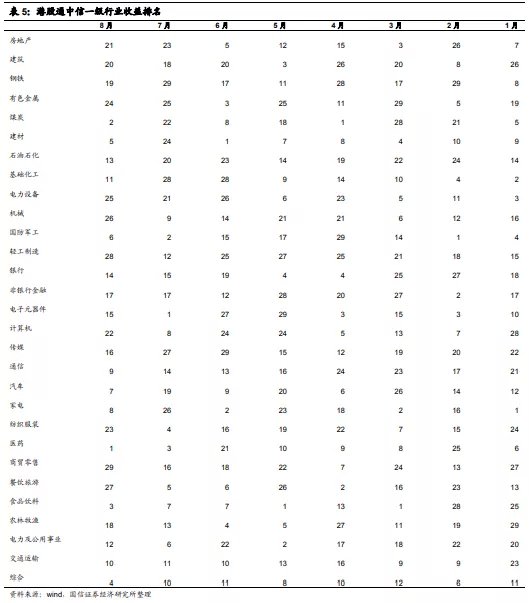

下图列示了一级行业今年收益排名的月度变化。

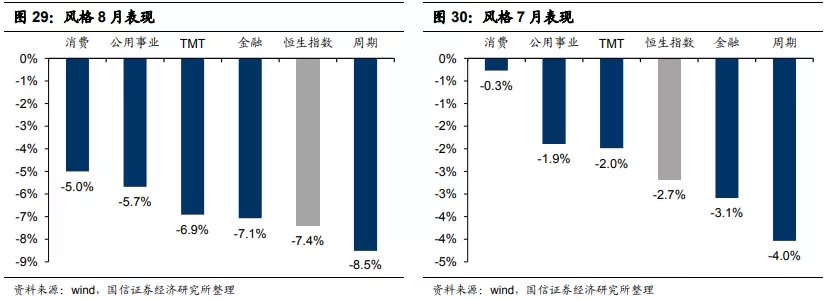

此外,风格表现如下(我们再重复一下关于风格的定义):

周期:房地产、建筑、钢铁、有色金属、煤炭、建材、石油石化、基础化工、电力设备、机械、国防军工、轻工制造;

金融:银行、非银行金融;

TMT:电子元器件、计算机、传媒、通信;

消费:汽车、家电、纺织服装、医药、商贸零售、餐饮旅游、食品饮料、农林牧渔;

公用事业:电力及公用事业、交通运输、综合。

其中各风格的涨跌幅取港股通所含标的之中位数。

从8月份的风格表现来看,消费依旧较好,周期继续杀跌中,由于恒生香港35走势较弱,使得恒生指数排名靠后。从7/8月份走势来看,周期/金融已经连续下跌2个月,且跌幅惊人,我们倾向周期在今年最急促的下跌已经过去,9、10月会有跌速放缓,底部振荡筑底的反复过程。

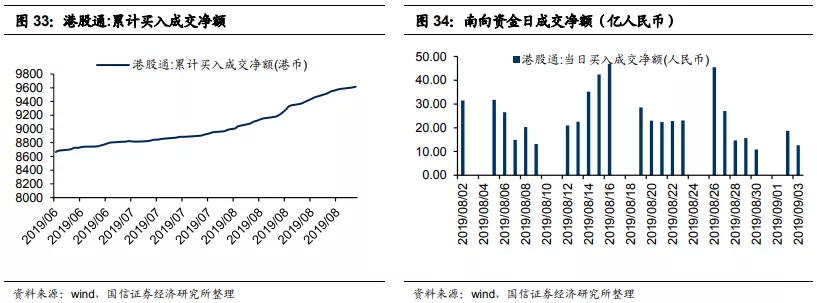

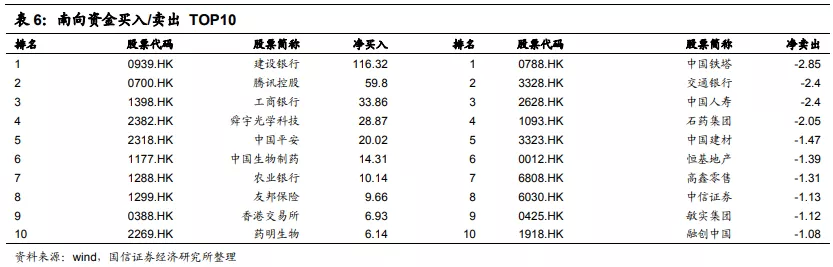

南向资金8月并没有因为港股下跌而减缓流入,显示出内地资金在参与港股的持续提升。

建设银行、腾讯控股、工商银行最近一个月成为南向资金最追捧的标的,而中国铁塔、交通银行、中国人寿则遭遇大笔抛售。

03投资建议

上个月,我们提出港股将触及25000一线的重要支撑位,指数及个股在浓重的悲观情绪下展开了反弹。

美股最后一跌,短期可能带动全球权益类市场风险偏好的下行。但由于港股的低估值、高股息特征,我们认为,港股的跌幅将相当有限。而部分行业格局优质、股息率较高的标的(比如8月的兖州煤业股份股息率达17%),将大概率不再触及新低,我们认为港股未来将在前低25000一带至27500(年线一带)振荡。

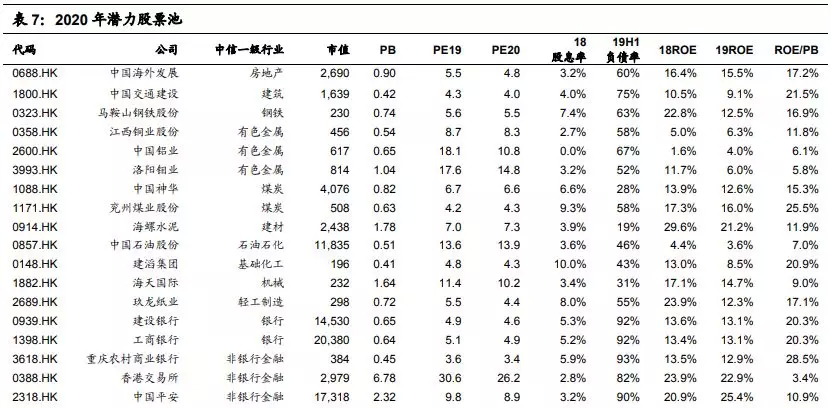

因此,迎接港股的底部区域,我们梳理了潜力股票池30余只。标的选择上主要是考虑以下三点:

1、它们在行业中的地位稳固,基本面良好;

2、由于经济周期收缩的原因,它们去年、今年的表现较差,估值具有明显的优势;

3、它们在历史经济周期扩张期的表现良好,大部分股票在扩张期涨幅大于100%。

后续,我们还会不断的优化该“潜力股票池”。

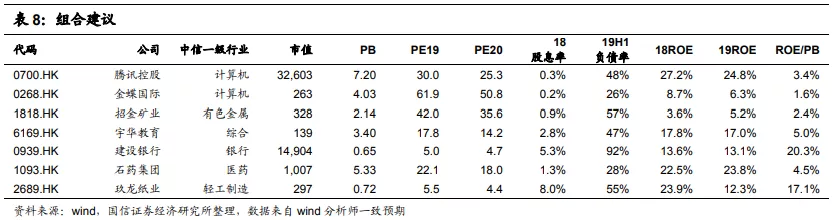

就9月而言,我们一方面认为,港股的估值之低有较强的吸引力;另一方面,美股的潜在下跌也需要综合考虑。

组合方面建议如下:

04风险提示

中美经贸摩擦升温,房地产政策的不确定性,美股下跌引发的风险偏好的下行。