乐信(LX.US)2018年全年净利润19.8亿,而如果不出意外,则2019年的全年净利润或达到甚至超过25亿元。

在8月30日交出一份令市场惊讶的2019Q2财报后,这是智通财经APP将Q1、Q2财报进行分析后,对乐信2019年全年净利润做出的一个大致预测。

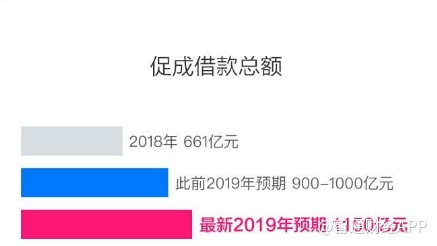

这样预测的理据来源,不仅仅是财报里一个个枯燥的数据,更因为乐信对于2019年全年业绩的指引:其此次专门调高全年业绩预期,预计全年交易规模会超过1150亿,比年初预计的900-1000亿的下限要高250亿,比去年全年的661亿增长了74%。

按照1150亿促成额*2.4%(Q2业绩贷款比率)计算,则2019年全年乐信的净利润预计大概27.6亿元。如果以上半年净利润/促成借款规模为2.2%来计算,则这个数字为25.3亿元。

作为比较,2018年乐信全年净利润为19.8亿。以2019年较为乐观的27.6亿元估计,则2019年净利润较之去年全年同比增长或近40%。

而从业绩增速作为基础的用户量来看,乐信的用户量、人均借款规模和期限都在增长,特别是前者,其反而在一个高速成长的通道——Q2的71.7%的增速创下三个季度新高。此与其它竞争对手的流量放缓形成鲜明对比。

这或许解释了上市21个月来,乐信股价如此坚挺的原因。数据显示,16家在美国、香港上市的金融科技公司中,目前仅有2家为非“破发”状态,乐信恰好为其中之一。

值得注意的是,目前共8家国际投资机构给出乐信的目标价预测,其中最高目标价是21.01美元,最低目标价是9.5美元,平均价格是17.3美元。作为对应,截止美东时间9月2日,乐信的收盘价为10.25美元。

这是不是一个值得买入的机会?

一张与众不同的财报

8月30日,乐信公司发布最新财报,财报显示,2019年Q2,乐信营收达25亿,比去年同期20.4亿增长22.2%,连续七季度双位数增长。无论是用户数增长,还是业务规模,亦或是营收利润,这家公司已经逐渐拉开和同行的差距。

据智通财经APP了解,具体到数据层面,2季度,乐信平台促成借款260亿元,比去年同期166亿增长57%;在贷余额406亿,比去年同期247亿增长64.5%。

在这里,促成借款规模如果以与Q1环比,也有29.4%的增长,而260亿元的体量亦创下的历史新高;460的贷款余额也创下了历史纪录。

在这里,用户数的爆炸式增长,导致业务规模直线上升,促成借款额和在贷余额同创历史纪录。数据显示,乐信Q2用户数突破五千万,同比增长71.7%;单季新增活跃用户数130万,比去年同期的51.4万,同比大幅增长153%。

在互联网流量越来越贵的今天,行业平台用户数增速普遍放缓,同比增幅一般在10%-30%之间,像乐信这样超过70%的比较罕见。更“反常”的是,近三个季度以来,行业主流平台的用户增速是下滑的,而乐信却是逐季上升,增速分别是55.8%、59.6%和本季的71.7%。

乐信的秘诀是什么?关键在于其新消费平台战略的推动。该战略旨在充分挖掘高成长年轻人群的消费需求,用更多元化的手段获取用户、服务用户。

举例为证,在分期购物方面,分期乐商城今年以来动作频频,分期乐app上线了新版本,更贴合年轻人的使用习惯,尤其是寺库、考拉、严选等优选电商平台也相继入驻分期乐APP,丰富了商城的SKU。资料显示,Q2分期乐商城GMV达19亿,比去年同期15亿增长24.1%。

值得一提的是,从收入构成看,金融科技收入依然是乐信增长最快的部分。2019年2季度,乐信通过为各类金融机构服务获得的金融科技收入达到12亿,比去年同期4.9亿增长148%。

与此同时,二季度机构资金比重提升10个点至近80%,且目前乐信的金融合作伙伴数量已超过100家,且这是一个好现象,这使得国家对P2P的整顿对其影响较小。

在风控方面,乐信资产质量持续表现保持稳定,超过90天的逾期率为1.49%。

90天以上的逾期率1.49%,环比上升0.07个百分点,但仍属几近行业最低水平。近日发布的《中国数字金融反欺诈报告(2019)》显示,2018年银行卡欺诈率约为1.16BP,而乐信平台的欺诈发生率仅为0.003BP,大大低于行业平均水平。

25亿的净利润和关于股价的猜想

历史可以为镜,如此为未来一个企业的成长作标作为镜鉴。

数据显示,2019年以来,16家香港及美国的中概股金融科技公司中,仅有4家股价保持上涨态势,分别为趣店、乐信、维信金科和拍拍贷,其中趣店涨幅超过80%,而乐信和维信金科的涨幅也在30%以上。

但在这其中,无论是趣店还是维信金科,均已破发——有10家当前股价较IPO发行价下跌超过50%,惟有乐信较之IPO招股价仍有14%涨幅。

从动态PE来看,市场均给予乐信较之同行更高的估值。截止美东时间9月2日,乐信的动态PE为5.39,与趣店相当,高于同行约3左右的PE值。

在智通财经APP看来,这或许是源于乐信更为丰富的场景和科技领域的投入。以科技投入为例,Q2研发支出2季度乐信研发投入达9970万,比去年增长27%;Q1为9380万,同比增长37.8%。预计2019年全年研发支出占其运营支出超过25%,是同行的两倍。

具体到技术人员方面,乐信2018年底研发员工人数基本为宜人贷、拍拍贷、趣店研发人员总和,风控和研发人员占总人数超过1/3。

从业绩上看,考虑到2019年全年借款促成额目标定在1150亿,则利润应在27亿元以上,而依照历史经验,下半年才是利润堆积的高峰期。

数据来源:富途牛牛

利润的强劲增长,除了用户和活跃用户的增长外,人均借款金额及期限增长均是重要因素。数据显示,上半年乐信人均借款金额6341元,期限近12.8个月,两者都环比略上升,表明乐信的用户粘性在增强。

依照此利润数据,乐信目前5倍左右的PE,到了年底将奔4过去,明显处于一个低估值的状态。关键点在于,乐信的业绩及净利润成长确定性很大。

再将时间拉长,纵使2020年营收增速减半,则乐信净利润也有20%左右的成长空间。以此利润对应,很难再给予目前的目标价估计。

从政策层面看,其有重大行业利好因素。近期国务院办公厅也接连发文鼓励发展平台经济,并提出促进商业消费的20条政策,其中指出要加大金融支持消费力度,鼓励创新消费产品和服务。

从ROE来看,乐信年ROE 50-60%十分具有诱惑力,且其客户粘性、品牌、科研、风控能力均处于行业水平,同时得到金融机构的广泛关注,譬如富达近期即已买入。

从这角度上而言,乐信的资本市场价值正面临重估。