本文来源于“CITICS宏观研究”微信公众号,作者为分析师崔嵘。

核心观点

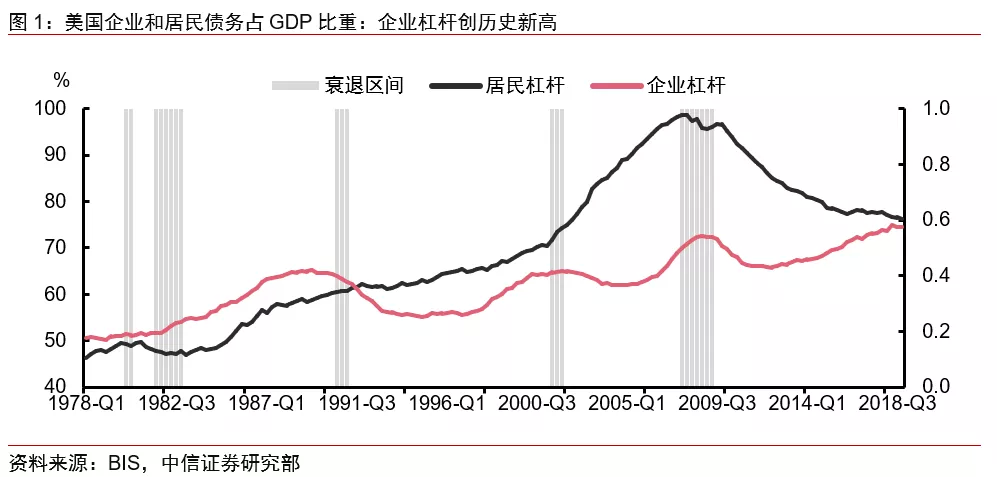

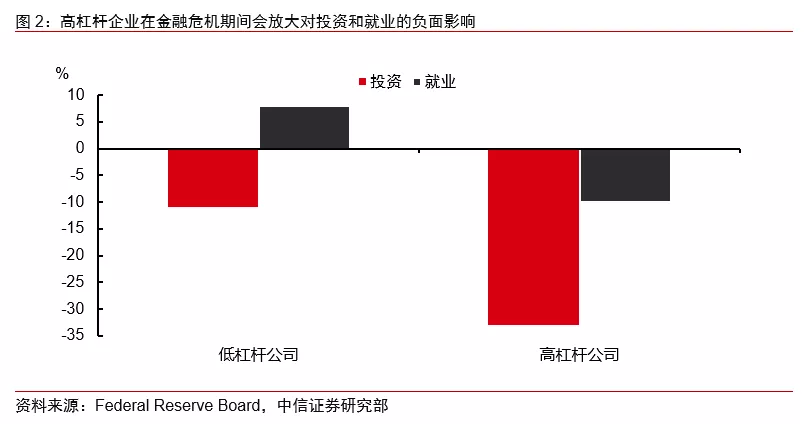

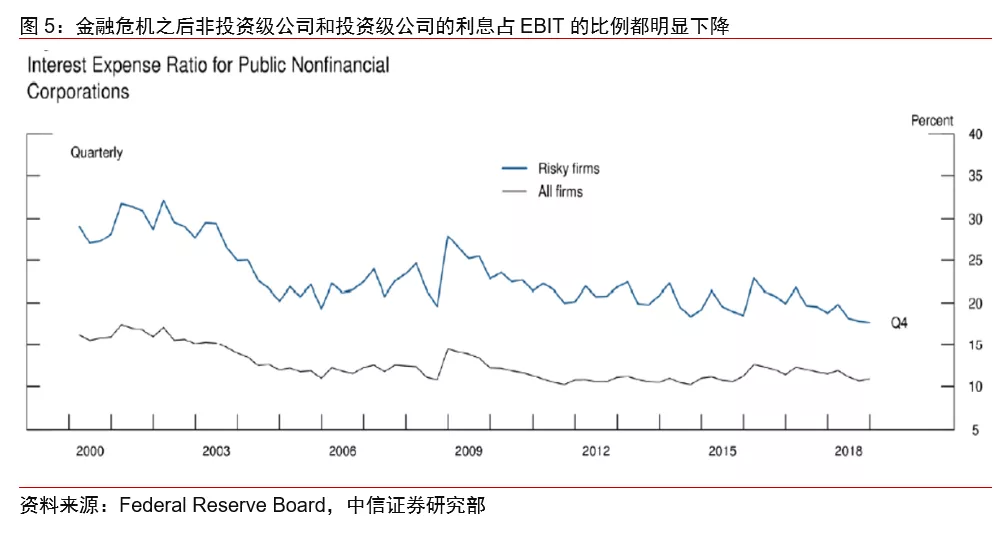

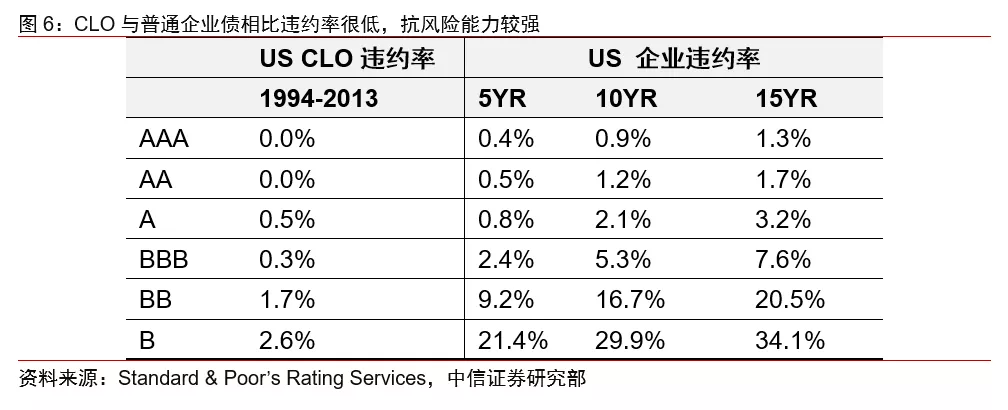

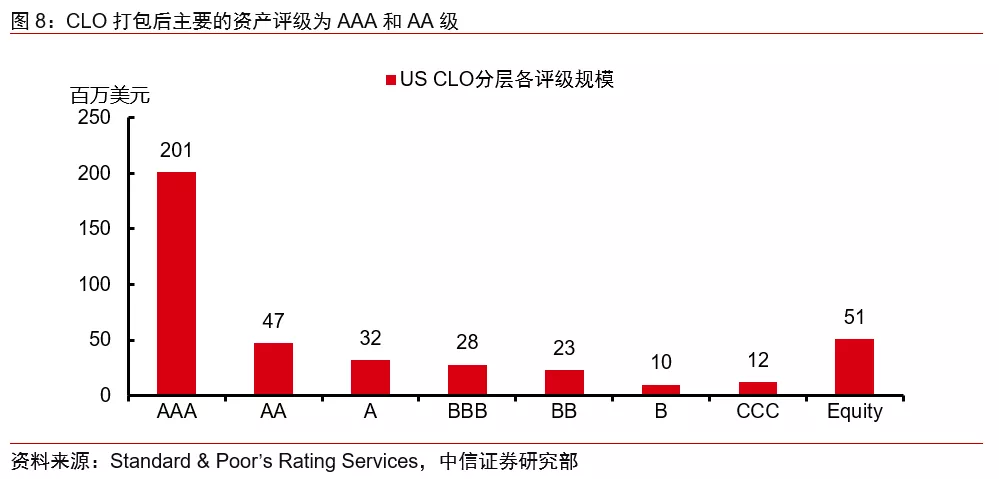

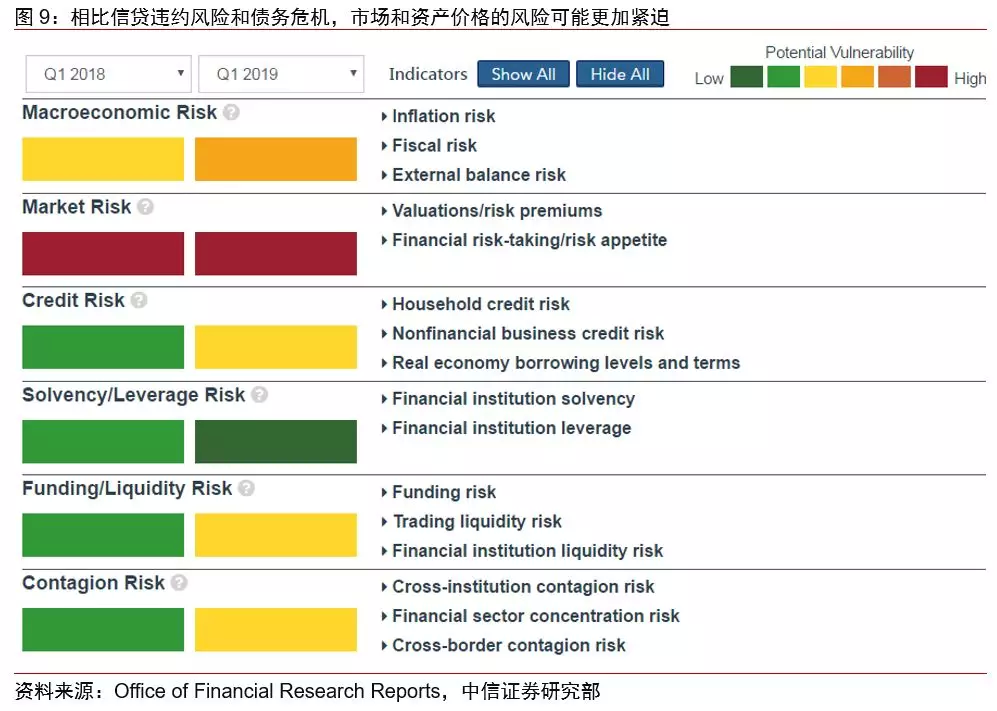

美国企业债规模快速扩张,债务风险有所加大,但对比2008年的债务危机,当前债务风险短期相对可控。往后看更值得关注杠杆贷款质量下降风险和CLO的国外投资者抛售风险。同时若美联储激进降息,债务进一步扩张下股市泡沫风险更大。综合来看,我们认为,美国经济在明年上半年之前陷入实质性衰退的概率不高,但中长期美国金融市场风险和经济下行风险在加大。 摘要 美国企业债务现状:一方面,美国企业债务规模自2008年后快速扩张,占GDP比例达到历史新高,杠杆率的上升成为制约未来企业经营和投资的隐患。另一方面,不管是总量还是增量,美国风险债务自2017年至今都明显上升,其中杠杆贷款超越高收益债券,成为投机级市场最大的融资品种。杠杆贷款的高风险及结构化工具的使用也进一步加大了企业债务风险。 相比于次贷危机,企业债务风险短期相对可控。2008年美国发生次贷危机主要诱因有三点:1)资产质量下降;2)金融工具滥用;3)货币条件收紧。而对比来看, 目前美国企业债务在以上三方面风险都较小:1)美国企业债务的杠杆上升虽快,但资产质量有收入利润支撑。自金融危机之后,不管是非投资级公司还是投资级公司的利息占EBIT的比例都明显下降,说明美国企业资产质量尚好。2)底层资产清晰,金融工具风险可控。企业风险债务中增速较快的杠杆贷款,其抵押物对应的资产相对稳健且分散,且杠杆贷款中占比较大的CLO底层资产清晰、结构稳定、违约率很低,即使在危机时刻抗风险能力也较强。3)货币条件宽松,降息缓释债务人负担。目前美国刚刚开启降息周期,基准利率下移引导企业融资成本下降,预计后续企业利息支出压力不大。 中长期需关注新的两类债务风险:一方面,美国企业债务中杠杆贷款的质量在逐年下降,主要体现为低门槛贷款所占比例上升以及贷款的保护性条款减少,可能会导致风险积聚。另一方面,本质上杠杆贷款的主要持有工具CLO底层是高风险资产,但分层后存在风险错配,且以外国投资者(日本银行)为重要边际配置力量,可能存在被国外投资者抛售的风险。后续若AAA级CLO对冲后收益出现明显下降,则意味着投资者可能正在大幅抛售CLO资产。 2020年上半年之前美国陷入实质性衰退的概率不高,但中长期风险加大。目前美联储降息的行为正在透支未来降息空间和债务上限,相比信贷违约风险和债务危机,防范市场和资产价格的风险可能更加紧迫。若美联储激进降息,风险资产价格可能进一步推高,为未来埋下隐患。总体来看,当前的美国企业债务无论是从资产质量、金融工具还是货币条件都尚未达到触发新一轮危机的程度。但由于外部环境的恶化以及贸易战的不确定性可能带来金融市场的大幅波动,这会迫使美联储采取更为短视的激进降息措施,增大金融风险的同时也透支了未来的增长空间。因此,我们认为,美国经济在明年上半年之前陷入实质性衰退的概率不高,但中长期美国金融市场风险和经济下行风险在加大。 风险提示:美国金融市场的大幅波动、美联储货币政策的不确定性、贸易战进一步恶化、全球经济增速和制造业超预期放缓等因素可能通过金融和贸易渠道传导至美国企业端,从而加速美国经济的下滑节奏,导致衰退时间可能提前到来。 正文 ▌ 美国企业债务现状 企业债务规模快速扩张 2008年金融危机之后,美国企业债务规模快速扩张。企业债务占GDP的比例从2012年的65%左右上升到目前接近75%(图1),企业债务占总资产的比例也达到历史新高。整体杠杆率的上升,成为制约未来企业经营和投资的隐患。而相比于低杠杆企业,高杠杆企业在金融危机期间会放大对投资和就业的负面影响(图2)。因此企业杠杆快速上升的现状不容忽视。 美国企业债务风险在加大 从美国企业债务的构成来看,风险债务主要包括高收益债券和杠杆贷款(采取S&P定义,见表1)。总量上看,2018年风险债务总规模达到2.53万亿美元,占比提升。增量上看,风险债务新增量自2017年至今明显上升,其中主要新增来源于杠杆贷款,目前已超越高收益债券,成为投机级市场最大的融资品种(图3)。由于杠杆贷款本身是高风险债务,而杠杆贷款主流的持有方式是投资者通过金融工具CLO间接购买(占比62%,见图4)。CLO是一种结构化融资工具,底层资产为不同行业公司的杠杆贷款,打包分层为优先层、夹层、劣后层以及权益层,证券化评级后再对投资者发行,属于CDO的一种。由于分层和结构化工具的使用可以较容易地掩盖底层资产的质量,这也进一步加大了企业债务的风险。 ▌ 相比于次贷危机,企业债务风险短期相对可控 相对2008年次贷危机时的债务风险,目前美国企业债务风险并不高 2008年美国发生次贷危机主要诱因有三点:1)资产质量下降:居民住房抵押贷款的快速上升背后对应的是低收入人群的脆弱还款能力;2)金融工具滥用:金融工具的包装分层带来底层资产的极度不透明;3)货币条件收紧:货币导致偿债能力快速恶化。而对比来看,目前美国企业债务在以上三方面风险较小。 美国企业债务的杠杆上升虽快,但资产质量有收入利润支撑 目前美国企业收入和盈利水平依然处于相对高位,债务负担在上一轮的降息周期中明显改善。如果用利息占EBIT比例来衡量企业的债务负担,自金融危机之后,不管是非投资级公司还是投资级公司,企业的利息占EBIT的比例都明显下降(图5)。2016年美联储开启加息周期后,债务负担小幅上行,但很快又步入下行通道。背后主因是在此轮扩张周期中,企业债务与盈利同步增长,虽然企业借债较多,但其收入和盈利状况与之匹配,资产质量尚好的情况下企业偿债能力并未出现恶化。 底层资产清晰,金融工具风险可控 目前美国企业风险债务中增速较快的是杠杆贷款,其抵押物对应各行业不同企业资产。由于抵押物直接对应实体需求,且分散在各个行业和企业,因此不易产生抵押物价值下跌带来资产抛售和金融系统流动性危机。相比于2008年住房抵押贷款与地产价格波动相互强化的负反馈机制,企业资产相对比较稳健,抵押物价格和金融资产的负反馈联动效应不强。此外,杠杆贷款中占比较大的CLO(占比62%)与08年的CDO分层设计虽有相似之处,但CLO底层资产清晰、结构稳定,底层资产监控也相对完善可控。同时由于CLO的本金可以用于再投资,使得CLO与普通企业债相比违约率很低(图6),即使在危机时刻抗风险能力也较强。 货币条件宽松,降息缓释债务人负担 历史上债务危机基本是由加息和去杠杆带来的市场危机式出清。目前美国刚刚开启降息周期,基准利率下移引导企业融资成本下降,预计后续企业利息支出压力不大。由于此次降息比历史上的数轮降息周期都来得更早,更类似于1998年美国在经济并未出现明显下滑时的预防式降息(降息3次,持续9个月)。降息的确可以对冲部分经济下行的风险,也会减轻债务负担加大的压力,改善企业和居民的预期。我们预计此轮宽松周期至少会持续到2020年上半年,因此短期来看直接发生债务危机导致经济衰退的可能性较小。 ▌ 中长期需关注新的两类债务风险 中长期杠杆贷款质量下降风险和CLO的国外投资者抛售的风险 杠杆贷款质量下降风险:主要体现在两方面:1)低门槛贷款(Covenant-lite loans)在杠杆贷款中所占比例上升,在2018年底达到金融危机之后的峰值(图7),说明贷款合约的质量在下降。2)贷款保护性条款在减少,根据穆迪统计,每笔贷款中的平均条款数量下降了25%,一些有利于投资者的条款,类似maintenance covenants等规定了借款人财务指标(如债务覆盖率,总债务/EBITDA等)定期维持在一定水平,此类条款在近几年数量明显减少。同样在次贷危机之前,美国的次级住房贷款占全部房贷的比例快速上升到40%,也成为危机时刻底层资产无法支持信用扩张反而进一步促进资产抛售的重要原因。因此中长期底层贷款资产质量下降导致风险积聚的趋势值得重点关注。 CLO的国外投资者抛售风险:一方面,由于结构化产品的属性,CLO资产池主要为B级贷款(占比超过60%),而在打包后主要的资产评级为AAA和AA级(占比分别为50%和12%,见图8),因此本质上CLO底层是高风险资产,但分层后存在风险错配。另一方面,从CLO主要持有者来看,外国投资者是重要边际配置力量。根据Bloomberg测算,过去几年日本流入美国杠杆贷款资金接近美国杠杆贷款市场发行额的33%(主要通过CLO)。从相关性上看,由于日本银行在购买CLO资产时,通常会使用货币基差互换(XCCY)对冲美元风险敞口,导致美/日5年期XCCY与AAA级美国CLO息差的相关性已接近-1。因此AAA级CLO对冲后收益是个重要的指标,若出现明显下降,则意味着日本银行可能正在大幅抛售CLO资产。因此后续值得跟踪的指标包括:AAA级CLO对冲后收益、CLO违约率、新发行CLO规模,同时也需要密切关注底层资产的质量以及金融工具对底层风险的掩盖。 ▌ 短期陷入实质性衰退的概率不高,但中长期风险加大 美联储激进降息下资产价格可能进一步推高,为未来埋下隐患 虽然目前宽松预期大环境对企业债务相对较好,企业负担在下降。但债务风险的积聚是由量变到质变的,类似于1998年,美联储预防式降息虽然短时间避免了经济衰退,但为之后的股市泡沫和债务激增埋下隐患。当前美国消费和就业的拐点暂未出现,在这之前若美联储激进降息导致企业债务加速扩张,以及更多低息债务用于股票回购和分红,在推高股市泡沫的同时压低实体回报率,加大资产价格的脆弱性。而外部环境的恶化与内部资产价格的脆弱性更有可能成为此轮扩张周期结束之时新的负反馈因素。目前来看,全球经济放缓冲击美国制造业,贸易战的不确定性也加大了金融市场的风险,美联储的独立性受到挑战。而美联储在此背景下激进降息的行为会透支未来降息空间和债务上限,压低潜在增长,对中长期经济的发展是不利的。因此相比信贷违约风险和债务危机,市场和资产价格的风险可能更加紧迫(图9)。若美联储迫于外部的压力激进降息,风险资产价格可能进一步推高,为未来埋下隐患。 2020年上半年前美国经济陷入实质性衰退的概率不高,中长期风险在加大 今年以来,随着全球制造业景气程度的下降和美国收益率曲线的倒挂,市场对经济衰退的担忧程度明显加剧。与每一次引发危机的债务问题类似,美国企业债务自2009年以后一路扩张并创历史新高,对于企业债务是否会出现危机式出清从而引发美国经济衰退成为市场关注的热点。对比08年的债务危机,当前的企业债务无论是从资产质量、金融工具还是货币条件都尚未达到触发新一轮危机的程度,但由于外部环境的恶化以及贸易战的不确定性可能带来金融市场的大幅波动,会迫使美联储采取更为短视的激进降息措施,增大金融风险的同时也透支了未来的增长空间。因此我们认为,美国经济在明年上半年之前陷入实质性衰退的概率不高,但中长期美国金融市场风险和经济下行风险在加大。 ▌ 风险提示 美国金融市场的大幅波动、美联储货币政策的不确定性、贸易战进一步恶化、全球经济增速和制造业超预期放缓等因素可能通过金融和贸易渠道传导至美国企业端,从而加速美国经济的下滑节奏,导致衰退时间可能提前到来。