本文源自微信公众号“学学看汽车”。

事件

福耀玻璃(03606)发布2019年半年报:福耀玻璃(03606)实现营收102.9亿元,同比增长2.0%;实现归母净利润15.1亿元,同比减少19.4%;实现扣非归母净利润13.4亿元,同比减少26.8%。

点评

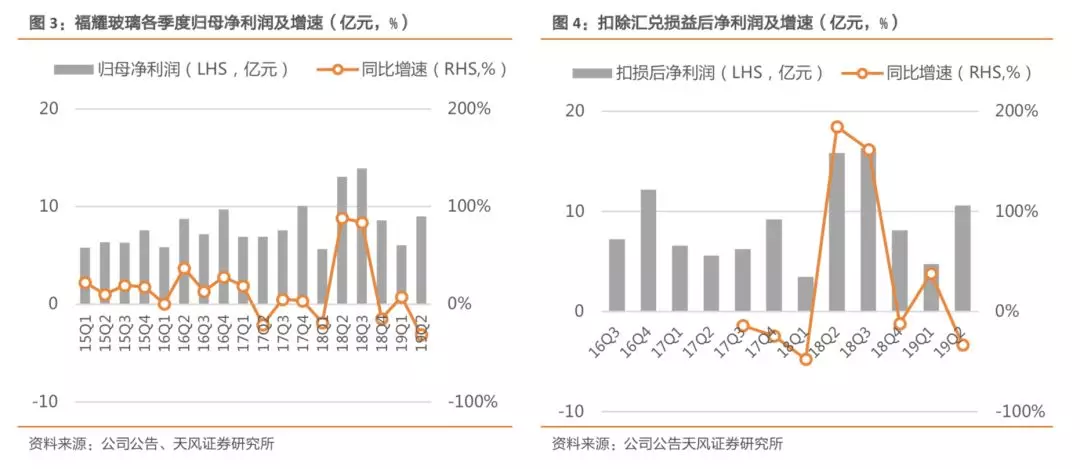

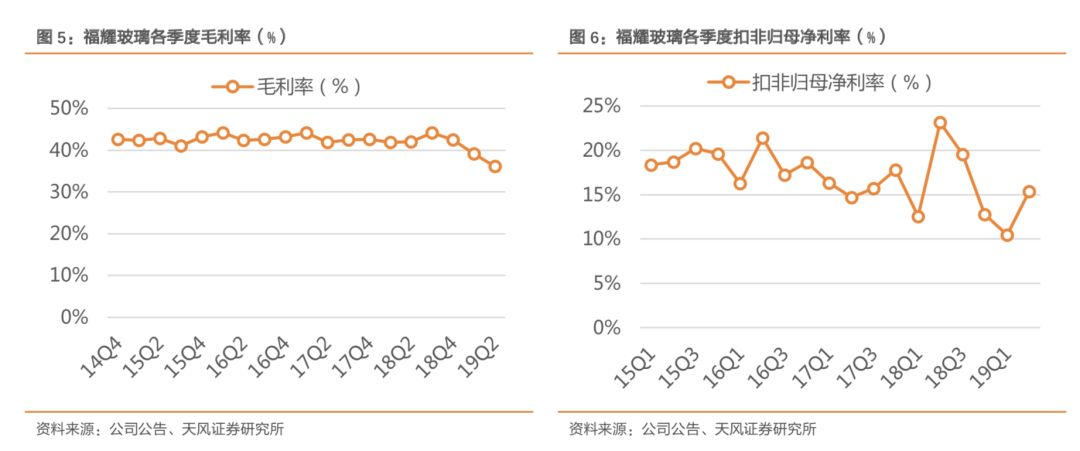

短期承压,长期成长性不改。上半年,公司得益于海外业务快速拓展,中和了国内汽车销量大幅下滑的影响,公司营收同比增长2.0%至102.9亿元。其中,海外业务营收占比从18H1的38.7%提升至19H1的48.3%。但由于汽车行业持续低迷,公司主营业务毛利率同比下降4.54个百分点至37.2%:1)汽车玻璃:毛利率下降1.23个百分点至34.5%;2)浮法玻璃:内部浮法玻璃需求始终低于预期,浮法玻璃存货周转率从140天升至176天,毛利率同比下降6.5个百分点至34.6%。公司三费费用率同比提升0.9个百分点至21%;其中,公司19H1产生汇兑收益约0.3亿元,18H1约为0.6亿。最终公司实现归母净利润15.1亿元,同比减少19.4%;扣除汇兑损益后归母净利润为14.7亿元,同比减少18.4%。

19Q2盈利能力下滑。19Q2公司实现营收53.5亿元,同比增长0.3%,环比增长8.5%。毛利率分别同比和环比下降5.9和3.0个百分点至36.1%。由于汇率波动等因素,公司三费费用率同比上升2.6个百分点,环比下降7.2个百分点至17.6%。最终公司实现归母净利润9.0亿元,同比下降31.1%;扣除汇兑损益后公司实现归母净利润7.4亿元,同比下降28.1%。

海外市场持续爬坡,SAM有望打开新空间。福耀北美工厂19H1实现营收19.1亿元,同比增长13.7%;实现净利润1.5亿元,同比增长16.4%;净利润率同比提升0.2个百分点至7.7%。我们预计随产能爬坡,北美工厂贡献利润有望持续提升。此外,SAM目前处于破产整合阶段,但从长远来看SAM有望为福耀打开新的成长空间,并有望成为福耀进入欧洲的又一个“跳板”。

行业大有可为,福耀有望实现出口替代。在国内行业分化加剧,龙头加速扩产的背景下,福耀有望实现量价齐升:1)量:OEM市场中,随美国工厂产能爬坡和欧洲区域的持续渗透,AM市场中,随市场整顿及公司持续布局,市占率有望稳步提升。2)价:随汽车玻璃多功能化、集成化等,我们预计未来3-5年公司汽车玻璃单价CAGR有望达3%。

投资建议

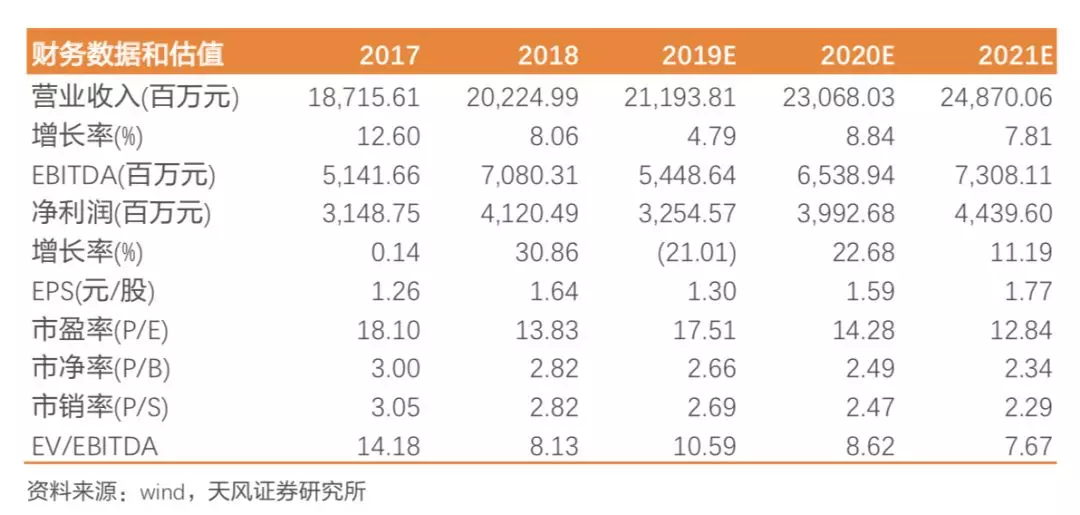

投资建议:公司为全球汽车玻璃行业龙头,OEM市场随美国工厂产能释放全球市占率提升可期;国内AM市场业务有望迎快速增长期;SAM更有望为公司打开长期的成长空间。由于此前对于汽车销量复苏过于乐观,下调公司19-20年归母净利润,分别从34.0、41.3下调至32.5、39.9亿元,对应EPS为1.30、1.59元/股,维持“买入”评级

风险提示

北美工厂产能释放不及预期、全球汽车景气度大幅下行等。

数据图表

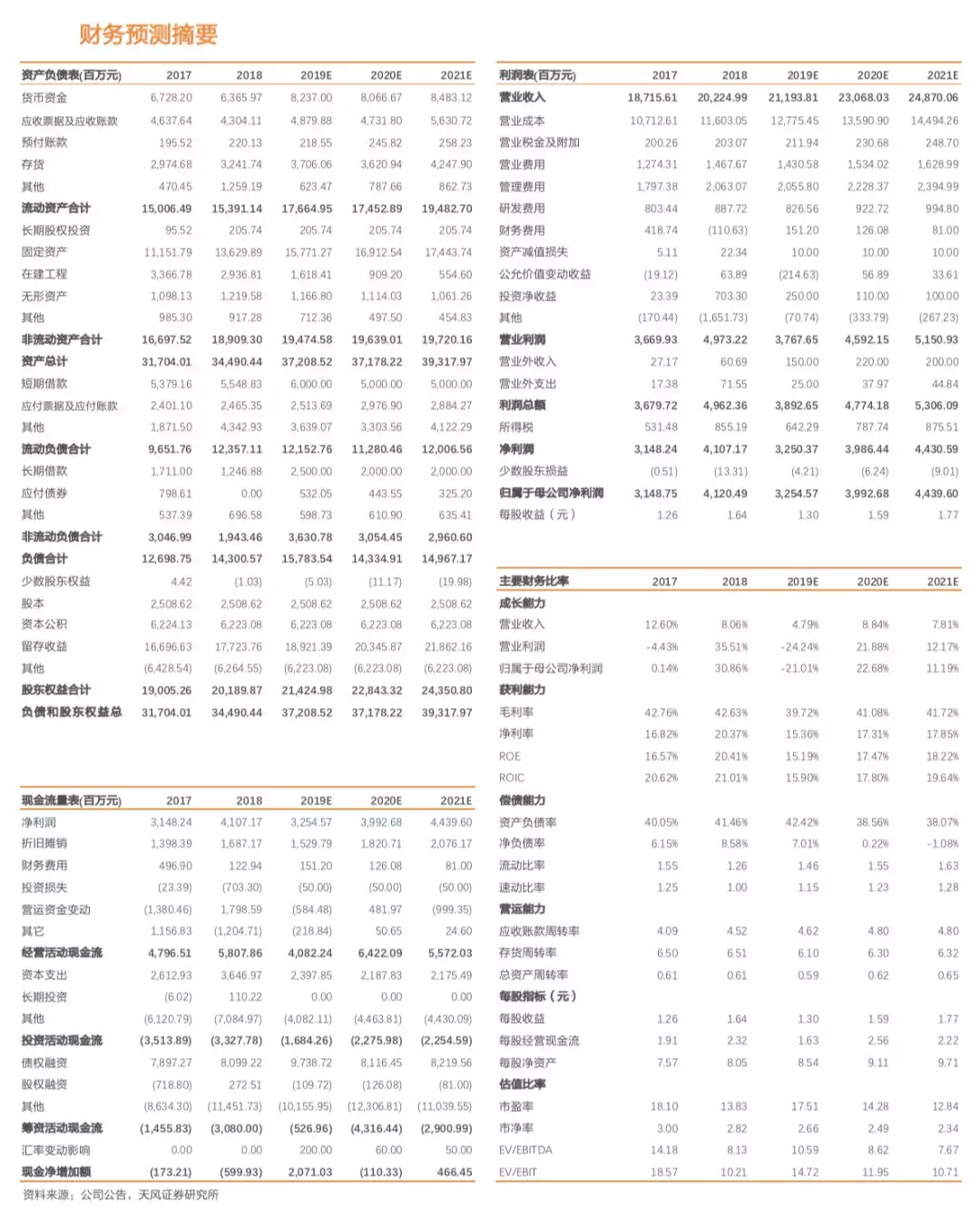

财务预测