本文选自“国金食品饮料寇星”。

业绩简评

中国食品(00506)于8月27日发布2019年半年报,报告期内公司实现营业收入95.51亿元,同比增长9.8%;实现净利润5.36亿元,同比增长19.5%;实现归母净利润2.90亿元,同比增长15.0%。

业绩点评

汽水业务稳步增长,水品类、其他品类饮料实现更快增长。上半年公司营收增长较为稳健,主要在于占比较高的汽水业务依然保持了较为稳定的增速:上半年汽水业务实现营业收入70.70亿元,同比增长9.5%,占公司总收入比重为74.0%。此外,上半年水品类与其他品类饮料表现尤为靓丽,均实现更高的增长:水品类实现营业收入8.74亿元,同比增长21.0%,其中单箱平均售价取得高个位数增长,中高端水占比进一步提升;其他品类(如能量饮料、即饮茶、即饮咖啡等)于上半年推出多款新品(如唷茶、爆锐等),不断丰富产品矩阵,实现营业收入3.47亿元,同比增长27.6%。

毛利率提升叠加费用率下降推动上半年净利率同比提升0.5pct。上半年公司实现毛利率35.5%,同比提升0.5pct。上半年公司各项原材料采购成本依然略有承压,但高毛利率产品占比的提升以及增值税下调的利好影响有效抵消了成本的上涨,毛利率同比有所提升。同时公司上半年通过区域整合不断优化供应链,费用投放效率不断提升,销售费用率同比下降1.0pct至26.1%,管理费用率同比下降0.2pct至2.3%。毛利率的提升叠加费用率的下降共同推动上半年净利率同比提升0.5pct至5.6%。

产品结构持续优化,下半年利润有望逐渐显现。今年以来,公司持续推出新品并加大新品的推广力度,上半年新品贡献收入超7%,同时不断推动着产品结构的改善。我们认为,公司下半年仍会持续推出新品加快全品类饮料布局,同时加强新渠道拓展,维持收入的良好增长态势。此外,公司原材料价格预计下半年以窄幅波动为主,毛利率有望持稳向上,加上费用投放效率的进一步提升,推动利润端持续改善,下半年利润有望逐渐显现。

盈利预测

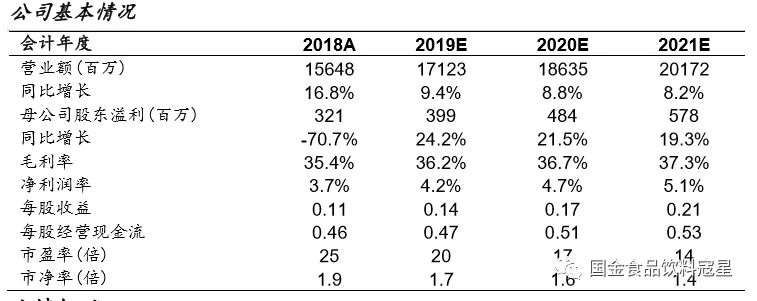

预计公司2019-2021年收入分别为171.2亿元/186.4亿元/201.7亿元,同比+9.4%/+8.8%/+8.2%;归母净利润分别为4.0亿元/4.8亿元/5.8亿元,同比+24.2%/+21.5%/+19.3%,折合EPS为0.14元/0.17元/0.21元,对应2019-2021年PE为20X/17X/14X,维持“买入”评级。

风险提示

需求下滑/新产品增速不达预期 /混改延期/美国可口可乐产品对接变动风险/食品安全问题。

附:财务预测表