本文来自微信公众号“姜超宏观债券研究 ”,作者姜超、宋潇、应镓娴。

摘 要

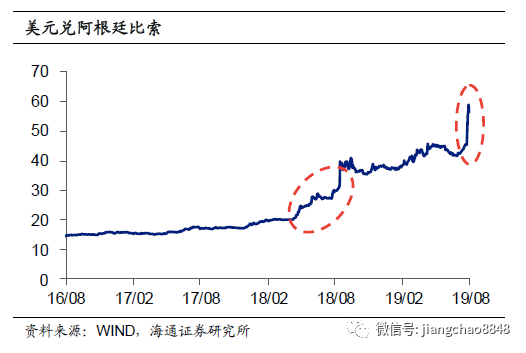

阿根廷危机频发。18年2季度开始,受美元指数持续走强影响,阿根廷比索汇率出现数次大幅贬值,18年5月初到18年底,阿根廷比索兑美元汇率跌幅达44.5%。同时期,阿根廷股市也出现明显下跌,年初至8月最大跌幅高达29%。19年8月12日,阿根廷金融市场再发剧烈震荡,当日阿根廷股指收盘跌幅近38%,比索兑美元也贬值18.6%。随后8月16日惠誉和标准普尔两家国际信评机构均下调了阿根廷的主权债务评级。受到阿根廷影响,新兴市场国家股市也曾一度出现下跌,但此后各国股市均逐步企稳回升,反映股市短期下跌主要受情绪影响。

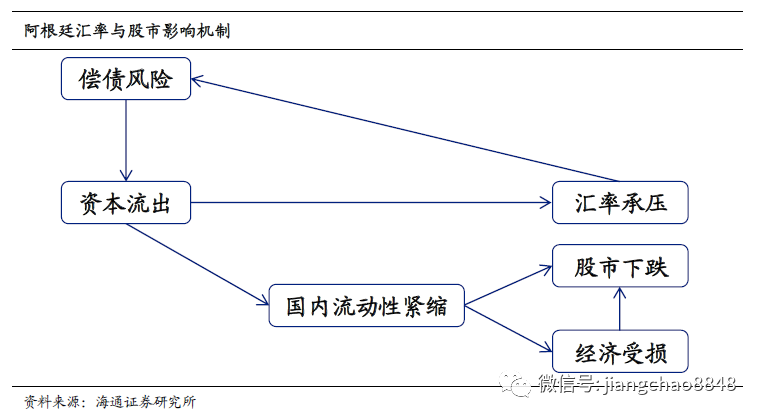

阿根廷为何深陷困境。表面:民粹领导人初选领先。从表面上看,8月12日阿根廷金融市场巨震的导火索是民粹主义总统候选人费尔南德斯在大选初选中大幅领先。费尔南德斯的政治主张与现任总统马克里大相径庭,他主张采取宽松的货币政策和扩张的财政政策,并且有可能延续前总统克里斯蒂娜的一些政策主张。18年9月,马克里宣布大幅缩减政府部门等新紧缩措施进行自救后,阿根廷经济出现一定程度的企稳,而民粹主义的政策主张或中断现行改革,将阿根廷推向更深的债务深渊。这无疑引发了海外投资者对阿根廷的担忧,并导致资本加速外逃,本币大幅贬值。海外资金大规模从国内市场流出时,大量股票证券投资被抛售,引发阿根廷资本市场流动性收紧,并导致股价大幅下跌。本质:高福利与低增长的矛盾。实际上,历史上阿根廷经历过多次汇率暴跌,近两年的危机只是问题的又一次引爆。阿根廷之所以屡遭质疑主要原因在于常年的高福利和经济的低增长。一方面,阿根廷政党将高福利作为政权争夺的手段,易上难下的高福利政策成为拖累政府财政的主要原因。另一方面,阿根廷经济发展停滞不前,GDP同比增速一直在0%附近。经济的低增长和居民的高福利导致政府入不敷出,政府弥补财政赤字的主要手段就是借外债,这导致阿根廷外债规模飙升。而阿根廷的出口结构单一,难以获得持续增长的贸易顺差。面对巨额的外债,阿根廷的偿债能力屡受质疑就不难理解。

阿根廷是个例,危机传染有限。2019年以来多国央行率先降息,而7月美联储也宣布降息,考虑目前各国经济状况均不佳,全球新一轮的宽松周期或许已经到来。以往新兴市场国家危机往往集中爆发于全球流动性收紧时,宽松周期下阿根廷的危机只是个例,资本外逃引起的汇率大幅贬值不会在其他新兴市场国家重演。但是需要警惕土耳其、南非、马来西亚等外债规模过高的新兴市场国家,因为他们的偿债能力同样受到质疑。同时,宽松周期中发达国家经济增速往往趋于下行,依赖外部需求的部分新兴市场国家可能会面临经济走弱的问题。无论是从经济增长还是从国际收支来看,我国与阿根廷存在本质区别,人民币不存在长期贬值压力,我国也不会受到阿根廷危机的影响。

1. 阿根廷危机频发

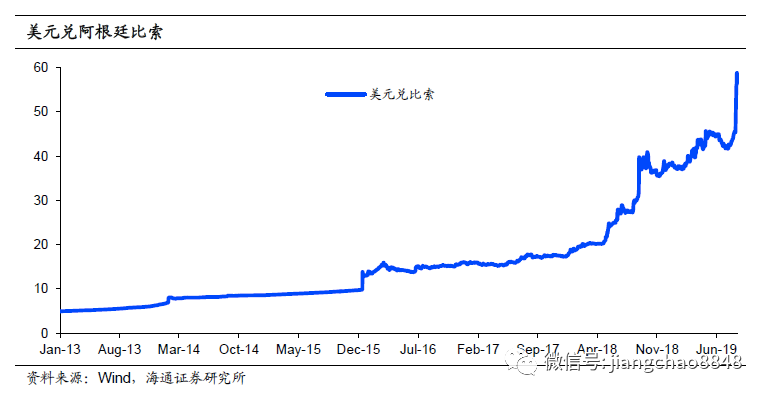

美元走强背景下,18年以来阿根廷经历了多次汇率暴跌与股市大幅震荡。18年2季度开始,受美元指数持续走强影响,阿根廷比索汇率出现数次大幅贬值,在5-6月急剧下跌后,7月一度短暂企稳,但到了8月再度加速贬值。从18年5月初到18年底,阿根廷比索兑美元汇率跌幅达44.5%。为稳定汇率,阿根廷央行在18年年内连续加息,但仍然难阻汇率大跌之势。同时期,阿根廷股市也出现明显下跌。Marvel指数从年初波动下行,至8月跌至年内最低25033点,最大跌幅高达29%。

19年8月12日,阿根廷金融市场再发剧烈震荡。当日股指Merval收盘跌幅近38%,阿根廷比索兑美元收跌18.6%,当日最大跌幅一度达到27%。随后8月16日惠誉和标准普尔两家国际信评机构均下调了阿根廷的主权债务评级。惠誉将评级从B下调至CCC,标普则从B下调至B-。而阿根廷信用违约掉期CDS数据显示,阿根廷在未来五年发生债务违约的可能性迅速上升。

受到阿根廷影响,新兴市场国家股市一度出现下跌,随后逐步企稳。在阿根廷市场巨震影响下,新兴市场国家的主要股指均出现一定幅度的波动,如8月12日巴西IBOVESPA指数和南非40指数分别收跌-2.9%和-2.4%。但此后各国股市均逐步企稳回升,反映股市短期下跌主要受情绪影响,阿根廷对各国的传导效应有限。

2. 阿根廷为何深陷困境

2.1 表面:民粹领导人初选领先

从表面上看,8月12日阿根廷金融市场巨震的导火索是民粹主义总统候选人费尔南德斯在大选初选中大幅领先。当地时间8月11日出炉的总统初选结果显示,反对派总统候选人费尔南德斯(Alberto Fernandez)以47.65%的得票率赢得初选,大幅领先于仅获得32.08%选票的现任总统马克里(Mauricio Macri)。而正式的总统大选将在10月27日举行。根据阿根廷宪法,在总统大选中得票率超过45%或得票率达到40%且领先于第二名10%以上的候选人可直接当选总统,如无人达到法定得票率,则得票前两名的候选人进入二轮投票,得票率高者胜出。作为正式选举的有力参照,初选结果中马克里以15%的巨大得票率差落后,将难以在短期进行弥补,而费尔南德斯则有很大概率在终选中赢得胜利。

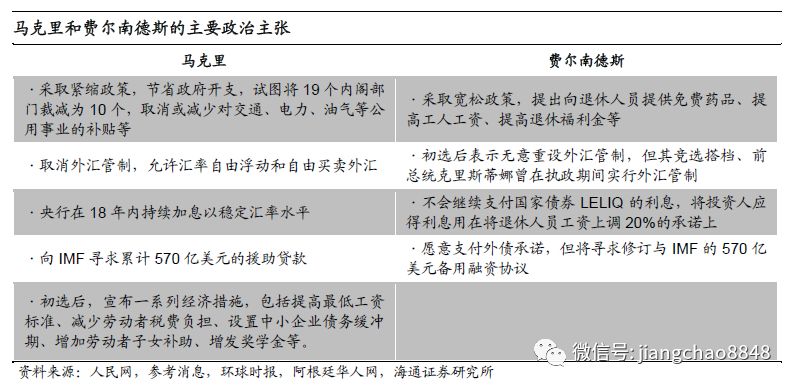

民粹主义候选人费尔南德斯的政治主张与现任马克里大相径庭。马克里于15年当选阿根廷总统。其政府采用紧缩政策力求平衡财政,试图通过将19个内阁部门裁减为10个、取消或减少交通、电力、油气等公用事业补贴等方式节省政府开支。而民粹政府则主张采取宽松政策,提出提高工人工资、提高退休福利金、向退休人员提供免费药品等社会福利措施。外汇管制方面,马克里政府在15年底即宣布取消外汇管制,费尔南德斯团队虽在初选后表示无意重设外汇管制,但其竞选搭档、前总统克里斯蒂娜就曾在执政期间实行严格的外汇管制。此外,为应对汇率暴跌的危机,马克里政府在18年持续加息,并向IMF求助并获批了累计570亿美元的援助贷款以缓解国内的金融困境。而费尔南德斯曾表示不会继续支付国家债券LELIQ的利息,并将寻求修订与IMF的570亿美元的融资协议。

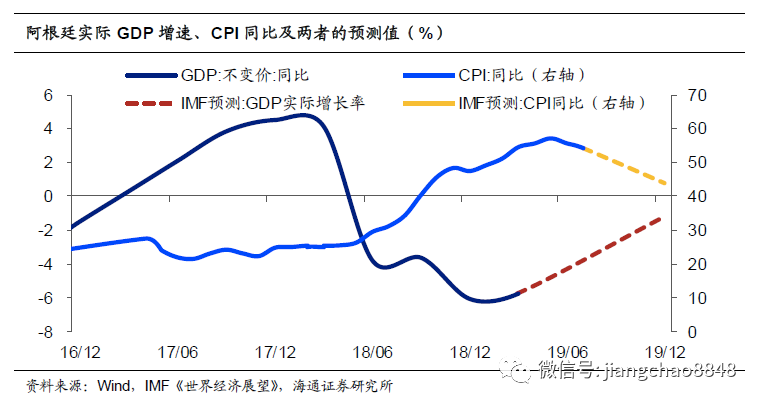

改革阵痛期后经济显现企稳迹象,但阿根廷目前经济整体环境仍较脆弱。受货币贬值影响,阿根廷自18年年中以来通胀迅速推升,同时进入实际GDP负增长区间。18年9月,马克里宣布大幅缩减政府部门等新紧缩措施进行自救。此后,CPI在19年5月触顶回落,GDP增速也呈现出企稳回升的态势,改革初见成效。根据IMF在19年4月发布的预测,19年阿根廷CPI将继续回落,GDP实际增速预计增长至-1.2%,指向市场对阿根廷经济经历改革阵痛期后重新企稳的预期。但阿根廷政府仍面临严重的财政赤字与外债负担,叠加高通胀、低汇率,整体经济和金融环境仍较为脆弱。

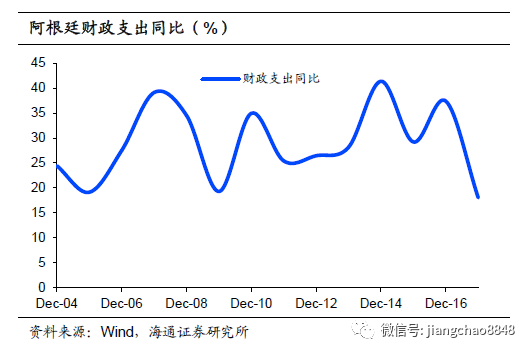

而民粹主义政策主张或中断现行改革,将阿根廷推向更深的债务深渊。前总统克里斯蒂娜主张宽松财政,执政期间财政支出复合年均增长率高达33%,末期出现03年以来首次财政赤字。而马克里的紧缩性政策在17年将财政支出增速缩减至22%。与马克里的紧缩政策相反,费尔南德斯政府主张执行宽松政策。一方面,宽松政策下本币将进一步缩水,阿根廷的偿债能力加速恶化。另一方面,费尔南德斯承诺当选后将实施提高工人工资、提高退休福利金等措施。参照实施高福利政策的克里斯蒂娜执政期,这些措施将明显提升政府福利支出,加重政府的财政赤字困境。现行改革或中断,经济再次回落,债务困境加深。

投资者担忧加剧,引发资本加速外逃,导致本币大幅贬值。民粹候选人的意外领先,一方面引发市场对阿根廷经济再次陷入困境的担忧加剧。另一方面,海外投资者预期实施宽松政策后本币将继续贬值,这无疑加剧了资本外逃。受到海外投资者大量抛售本国货币的影响,阿根廷汇率在短期出现大幅贬值。

同时,资金流出导致阿根廷股票被抛售,引发股市下跌。海外资金大规模从国内市场流出时,大量股票证券投资被抛售,引发阿根廷资本市场流动性收紧,并导致股票市场价格大幅下跌。同时,投资者担忧费尔南德斯当选可能导致经济进一步恶化,也促使他们选择现在提前抛售阿根廷金融资产,进一步加剧资产价格下跌。

2.2 本质:高福利与低增长的矛盾

实际上,历史上阿根廷经历过多次汇率暴跌,近两年的危机只是问题的又一次引爆。早在14-15年,阿根廷就已经经历过汇率短期大幅贬值的情况。14年1月22日美元兑比索为6.9,第二日汇率直接下跌至7.5,单日贬值8%。而受到阿根廷政府取消外汇管制的影响,资金大量流出导致15年12月17日比索又出现了单日贬值幅度达到28%的情况。随后阿根廷比索更是开启了漫长的贬值走势,2016年-2018年间比索累计贬值幅度达到65%。

阿根廷之所以屡遭质疑主要原因在于常年的高福利和经济的低增长。一方面,阿根廷福利水平居高不下,成为拖累政府财政的主要原因。阿根廷政党将高福利作为政权争夺的手段,不同政党为讨好选民只能一步步增大福利水平。易上难下的高福利政策致使阿根廷财政支出一直保持30%左右较高的增速,而且随着财政支出增多,近几年财政赤字规模扩大。自2015年,阿根廷政府开始入不敷出,财政赤字达522亿比索,随后财政赤字逐年扩大,2017年超4000亿比索。

另一方面,阿根廷经济发展停滞不前,GDP同比增速一直在0%附近。由于自然资源丰富,导致阿根廷人民缺乏创新和研发的动力。与此同时,民粹主义盛行导致政治不稳定,使得阿根廷缺乏基于长远发展考虑的经济政策,过分追求福利主义,使经济丧失竞争力。随着陷入“中等收入国家陷阱”,阿根廷贫富差距越来越大,社会矛盾尖锐,产业升级转型动力不足,这些都在阻碍着阿根廷的经济发展。

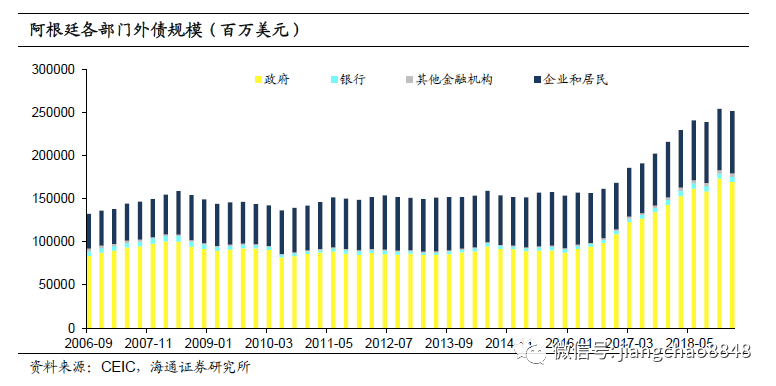

经济低迷意味着政府需要依靠举债来维持高福利,导致阿根廷外债规模飙升。经济的低增长和居民的高福利导致政府入不敷出,而政府弥补财政赤字的主要手段就是借外债,2016年-2018年间阿根廷政府外债规模从919亿美元大幅上升至1735亿美元,累计涨幅接近90%。

但阿根廷的出口结构单一,难以获得持续的贸易顺差。阿根廷拥有适合农业发展和农产品出口的天然环境,因此农副产品在国际贸易中更具竞争力。同时,随着阿根廷农业的发展,规模效应突显,生产成本降低,农副产品成为阿根廷出口贸易的主要商品。近10年来,阿根廷农副产品出口占总出口的比重基本保持在五成以上。依赖农副产品的出口结构使得阿根廷的贸易收支受到天气影响较大并且难以实现大规模的增长,2017年和2018年阿根廷贸易逆差规模分别达到83亿美元和38亿美元。

面对巨额的外债,阿根廷的偿债能力屡受质疑就不难理解。阿根廷的国际收支状况受到贸易逆差的影响而不容乐观,同时持续存在的汇率贬值预期也阻碍了海外资金的流入。2018年阿根廷外汇储备规模为575亿美元,相比于2016年仅增加了240亿美元。由于阿根廷的外债涨幅远远大于外汇储备涨幅,截至2018年阿根廷外债/外汇储备规模已经达到482%的高位,这无疑增加了海外投资者对阿根廷偿债能力的担忧。

3. 阿根廷是个例,危机传染有限

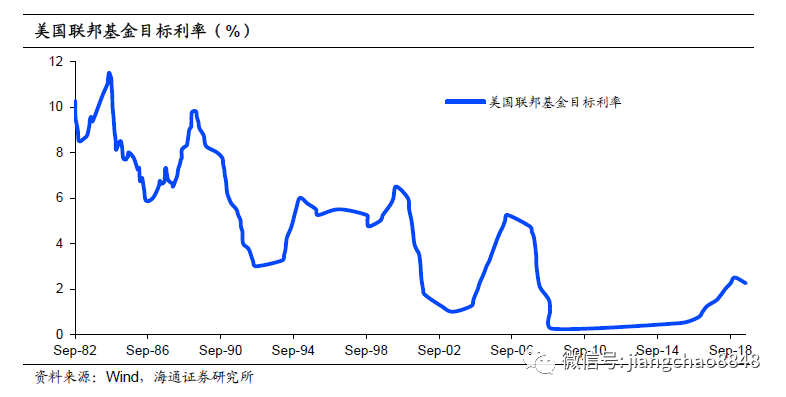

美联储7月降息,全球宽松周期开启。2019年以来,先后有印度、马来西亚、新西兰、菲律宾、澳大利亚和俄罗斯等多国央行率先降息。而7月31日美联储宣布降低基准利率25bp,为2008年以来首次降息,随后陆续有多国央行跟随降息。截至2019年8月26日,市场预期美联储9 月再次降息概率达到100%,同时近期美国10年期和2年期国债收益率倒挂,全球新一轮的宽松周期或许已经到来。

宽松周期下阿根廷只是个例,资本外逃引起的汇率大幅贬值不会在其他新兴市场国家重演。伴随着美联储加息,发达国家的投资收益率提高会导致海外资金从新兴市场国家流入发达国家,而资金的大规模外流会对新兴市场国家本国货币产生贬值压力。因此,以往新兴市场国家危机往往集中爆发于全球流动性收紧时。但是本次阿根廷爆发货币危机却是个例,主因是国内政局变动导致海外资本大量外流。在全球宽松周期开启时,其他国家如果没有出现国内动荡就不会发生大规模资本外流,因此本次危机对新兴市场国家影响有限。

但是需要警惕外债规模过高的新兴市场国家,因为偿债能力同样受到质疑。国内政局的变动只是海外资金流出的导火索,海外投资者对阿根廷丧失投资信心的本质是因为阿根廷长期积累的高外债,偿债能力太弱使得阿根廷一有风吹草动就会引发资本恐慌外逃。而从外债/外汇储备规模来看,土耳其、南非、马来西亚分别达到623.0%、395.7%、233.6%,这些国家的外债规模也较高,需要警惕负面冲击导致的资本外逃。

同时,发达国家经济走弱也会对新兴市场国家经济带来冲击。尽管宽松周期下,海外资金往往是从发达国家流入新兴市场国家,资本外逃引发的危机大概率不会发生。但是宽松周期中发达国家经济增速往往趋于下行,依赖外部需求的部分新兴市场国家可能会面临经济走弱的问题。同时,一旦发达国家出现危机,也会引发全球避险情绪的上升,并导致资金从新兴市场国家流出。

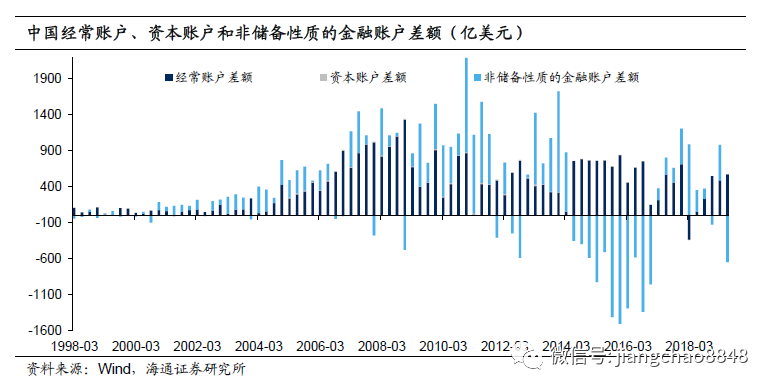

而对我国而言,从经济来看,我国GDP增速仍在维持在6%以上的高增长区间,新经济代表的信息产业增速高达20%。而从国际收支来看,今年7月我国贸易累计顺差规模达到2256亿美元,高于去年同期水平;同时随着资本项目对外开放的提速,投资价值的凸显吸引了大量海外资金流入我国资本市场。截至2018年我国外债/外汇储备仅为63.9%,与阿根廷存在本质区别,人民币不存在长期贬值压力,我国也不会受到阿根廷危机的影响。