本文由“华盛证券”供稿,作者为华盛学院Jay,本文观点不代表智通财经观点。

一、公司概况:领先行业的第三方移动互联网运营平台

业务模式

爱酷游作为移动互联网运营平台,主要通过自主研发的移动应用程序“爱酷游APP”在网络会所(网吧)获取用户流量,并最终向B端客户提供包括用户获取服务、广告代理服务和软件开发服务在内的综合性移动互联网服务。

资料来源:招股书,华盛证券

具体而言,爱酷游的业务模式就是在网吧的个人电脑里安装“爱酷游APP”,当前来娱乐的访客将手机连接电脑进行充电时,则会被提示安装“爱酷游APP”,进而为游戏公司引流,并从中收取获客费用。根据弗若斯特沙利文报告,截止2018年12月31日,爱酷游的应用程序安装插件已安装在中国网络会所约180万台电脑终端上,占当年网络会所电脑终端总数的14.1%。若按提供用户获取服务所得收入计算,爱酷游在第三方移动互联网运营平台中排名第一。

值得注意的是,“爱酷游APP”并不是一款单独的APP,而是一系列应用程序的统称,目前包括乐市场、猫尾草商店、猫尾草手游、猫尾草社区以及三国日报五款APP。

图片来源:猫尾草社区截图

营收构成

爱酷游的收入主要源自用户获取服务、广告代理服务、软件开发及其他服务,其中用户获取服务提供的收入占主要部分。2018年,爱酷游在用户获取服务方面的收入达到1.18亿元,占总营收比例97.8%;软件开发及其他服务收入为187万元,占比1.5;广告代理服务收入82.4万元,占比仅为0.7%。但该收入结构在2019年前三月份有所变化,其中用户获取服务、广告代理服务、软件开发及其他服务占比分别调整为66.5%、23.1%和10.4%。

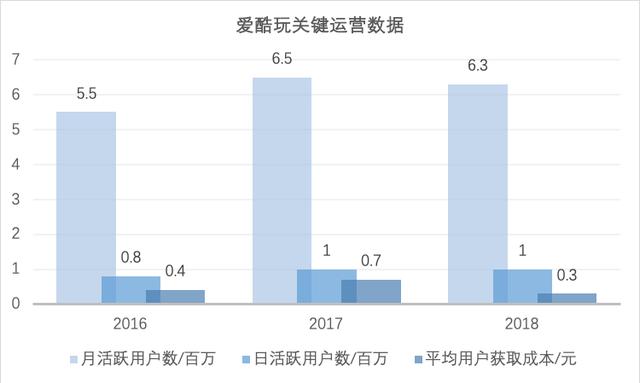

核心运营数据

“爱酷游APP”的已激活用户数量由2016年的1050万人增长至2018年的1360万人;日活跃用户由同期的80万人增长至2018年的100万人;平均用户获客成本由2016年的0.4元下降至2018年的0.3元。运营数据整体呈优化趋势。

资料来源:招股书,华盛证券

二、行业概览:移动网络广告高增长,但分销市场发展放缓

中国移动互联网广告延续高增长

在线广告作为一种营销形式,其使用互联网作为媒介来获取用户流量,并向目标受众传递推广营销信息。2014-2018年间,中国移动广告行业一直经历快速增长,由最初的378亿元增长至2018年的3225亿元,复合年增长率高达71%。根据弗若斯特沙利文预测,该行业市场规模到2023年将触达12232亿元,5年间的复合年增长率为30.6%,虽然较此前有所下降,但仍延续高速增长态势。

资料来源:招股书,华盛证券

应用程序分销市场发展放缓

应用程序分销行业为移动互联网广告行业的子行业,而应用程序分销平台通常作为游戏开发商推广新出的应用程序的主要营销工具。根据报告,该行业市场规模由2014年的162亿元快速增长至2018年的722亿元,复合年增长率为45.3%,并预计在未来5年间保持9.8%的年复合增长率,最终在2023年达到1152亿元的市场规模。尽管应用程序分销市场呈现稳定增长趋势,但其增长速率有所下滑。

资料来源:招股书,华盛证券

网吧情景下的移动互联网流量运营将高速增长

首先介绍中国网络会所行业概况。网络会所即“网吧”,其核心业务是为访客提供互联网接入服务,俗称“上网”。由于具有网络会所拥有适合游戏的高配置个人电脑及电子竞技氛围,其访客多为1990-2009年出生的Z一代,而Z一代被视为移动互联网最大的消费群体,并且是各类应用程序(手游、短视频及电商程序等)所渴求的客户。

在Z一代的支持下,中国网吧行业在2014-2018年保持8.1%的年复合增长率,市场规模由436亿元稳定增长至596亿元;此外,报告预测在2018-2023年间,该行业将维持5.3%的缓速增长。

资料来源:招股书,华盛证券

其次介绍移动互联网流量运营。移动互联网流量运营指移动互联网运营平台提供的营销服务,主要是吸引用户下载、使用APP或进行消费,其主要客户为APP开发商及发行商(网易、腾讯等)。根据报告,网吧情景下中国移动互联网流量运营行业的市场规模由2014年的20亿元增长至2018年的314亿元,并预计在2023年增长至1863亿元,期间年复合增长率高达42.8%,维持较快增速。

资料来源:招股书,华盛证券

三、财务解析:毛利率及净利率极高,应收帐款数据恶化

营收、净利经历高速增长

根据招股书,爱酷游在2016-2018年间营业收入及纯利均有较大增长,其中营业收入由2016年的4565万增长至1.14亿元,年复合增长率为35%;录得纯利由2437万增长至9484万,年复合增长率高达57%。其中用户获取服务提供的收入占主要部分。

相对不乐观的是,截止2019年3月31日止的一季度表现欠佳。2019年一季度公司录得营收3364万,同比增长14.06%;但纯利由同期的2450万下降至1614万,同比锐减34.12%,原因与行政开支及金融资产减值亏损的增加有关。

资料来源:招股书,华盛证券

净利率高达78%,几乎零负债

爱酷游拥有超高的毛利率及净利率。2016-2018年,爱酷游的毛利率分别为94.9%、97.6%、94.7%;净利率分别为53.4%、64.1%和78.1%。毛利率及净利率不输贵州茅台的原因,与爱酷游的业务模式和市场环境有关:相比与游戏开发及运营商,爱酷游自主选择用户导流的变现方式使得公司受游戏版号等监管政策的影响较小;此外,市场单位获客价格的大幅上涨以及公司获客成本的下降两者共同拉升了企业毛利率。

资料来源:公司财报,华盛证券

比高达78%的净利率更让人咋舌的是,公司几乎没有负债。根据招股书,公司在2016年及2017年均保持零负债,而2018年公司资产负债率上升至8.1%,主要原因在于公司增加了一笔1600万的有息银行借款。该比率在2019年3月31日下降至7.5%,主要原因在于股东权益增加。整体而言,公司的负债水平非常低,并且拥有相当强劲的盈利能力,不存在较大财务风险。

资料来源:公司财报,华盛证券

大客户依赖性较高,应收帐款周转天数上升

美中不足的是爱酷游的业务比较依赖少数大客户。2016-2018年,五大客户占营收整体比例分别为51.9%、54%和46.8%,且该比例在2019年一季度极速上升至72.5%。过于依赖大客户的缺点主要在于缺乏议价权以及业务大量流失的可能性。

此外,公司的贸易应收款周转天数有所增加,并且2-3年期、3年期以上的应收帐款占比迅速增加。其中,贸易应收款周转天数由2016年的77天增长至2018年的175天;2年期以上应收帐款占比由2016年的几乎为0%增长至13.18%。公司对此的解释是与两名大客户的结算余额有关,并认为能在2019年第四季度前收回该款项。

资料来源:招股书,华盛证券

四、竞争力及风险点:盈利能力强劲,但行业不确定性较高

竞争力方面,爱酷游准确地获取优质用户(Z一代)的能力,赋予公司在移动互联网运营平台中独特的竞争优势。公司在网络会所覆盖中有先发优势,并已经占据网吧约14.1%的终端电脑,规模优势初显。此外,公司强劲的盈利能力,尤其是高毛利及高净利,也是竞争优势的体现,而非常低的负债率显示出公司较低的财务风险。

风险点方面,家庭电脑的逐渐普及可能引发中国网络会所的行业性衰退,届时公司将丧失优异的获客渠道。公司的客户结构相对集中,对五大客户的依赖度过高存在业务损失风险。最后是移动互联网广告行业的技术变革较快,公司可能因技术变革跟不上客户需求而损失重要客户。

风险及免责提示:以上内容仅代表本文作者的个人立场和观点。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。本文不构成任何投资建议,对此亦不做任何承诺和保证。