本文来自微信公众号“伍治坚证据主义”,作者伍治坚。

“泡沫的意思,是资产价格上涨到不可持续的高位。我们可以有所怀疑,但是要在当时就确认一个泡沫,是非常困难的。资产泡沫,只有在事后破裂时才能被确认存在。”

-----------前美联储主席,艾伦·格林斯潘

美国麻省理工大学经济学教授查尔斯·金德伯格曾经写过一本畅销书,叫做《疯狂、惊恐和崩溃:金融危机史》。在这本书中,作者细数了过去百年间各国经历的各种金融泡沫和破裂,并总结出一项资产形成泡沫的四大条件:

第一、有很便宜的资金成本;

第二、有很高的杠杆率;

第三、资产的估值很贵;

第四、有貌似合理的理由来解释价格的增长。

历史上几乎所有的金融危机中,比如荷兰的郁金香泡沫,英国的南海泡沫,08年的次贷危机等,这四个条件基本全都满足。由于人类天生的贪婪和健忘,从疯狂,到惊恐,再到崩溃的历史轮回不断重演,以致于每隔十多年我们就会目睹一次大规模的金融危机。

目前的债券市场,至少满足了以上两个条件,那就是:很低的资金成本,和很高的估值水平。

我们先来看第一条,资金成本。

在2008年金融危机发生后,世界上主要国家的央行,纷纷大幅度下调基准利率,一直到零。同时,各大银行推出了好几轮量化和质化宽松,大幅度提高了货币的供给量。美国的中央银行,美联储,从2016年开始提高基准利率。但是,升息的步伐到了到了2019年戛然而止。目前来看,美联储很可能再次开始进入降息周期。

和美国相比,欧洲的资金成本更低。从2019年5月开始,德国10年期国债的到期收益率,就是负的。目前德国的国债,从3月期,一直到30年期,其到期收益率都在0以下。也就是说,德国政府现在去市场上借钱,不用付任何利息,反而会收到利息。在如此低的基准利率的刺激下,欧元区很多公司的融资成本也大幅度下降,像Altice, 诺基亚,Nexi等一些公司发行的公司债券,其到期收益率都在0以下。也就是说,这些公司也都能以零成本,甚至负成本去资本市场上进行融资。

下面再来看看债券的估值。

我们先来看美债。在这里,我们用两个指标来衡量美国国债的估值高低:

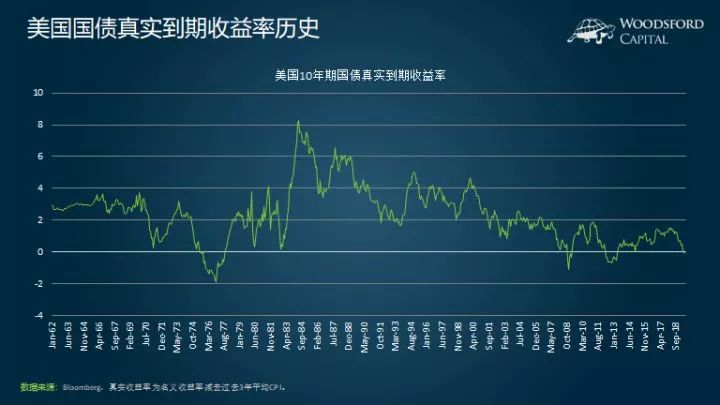

1)在扣除通胀后的真实收益率:用10年期国债到期收益率,减去过去3年平均的年化消费物价指数(CPI)。这个指标,可以帮助我们衡量,购买国债的投资者,在扣除通胀之后,拿到手的真实回报有多少。

2)10年期国债到期收益率,减去3个月短期国债到期收益率,即所谓的收益率曲线。这个指标,可以帮助我们衡量持有国债获得的时间价值。

从两个指标来看,美国国债的估值水平都非常高。

先来看第一个,10年期美国国债的真实到期收益率。

截至2019年7月底,美国10年期国债的到期收益率,为2.01%左右。而过去3年平均的通胀率,为2.08%左右。也就是说,10年期国债的真实收益率,为负0.07%左右。换句话说,如果未来10年的通胀率,和过去3年一样,在每年2%左右。那么在今天购买一个十年期国债的话,投资者在接下来的10年里拿到手的真实回报,为0。

回顾过去近60年的美国历史,10年期国债真实的到期收益率为负的情况很少见,仅在1970年代(石油危机引发滞胀),2008年(次贷危机)和2012年(欧债危机)出现过,每次都伴随一些大规模的宏观经济危机。因此目前的收益率水平,值得我们警惕。

下面再来看第二个,国债的收益率曲线。

从2019年5月份开始,美国10年期国债的到期收益率,低于三个月国债的到期收益率,即发生所谓的“倒挂”。截至2019年8月16日,十年期国债到期收益率为1.55%左右,比三个月国债到期收益率(1.85%左右)低0.3%。

收益率曲线倒挂的意思,是投资者不再能够通过持有长期国债获得流动性溢价。假设今天我有1万块钱可以去买国债。如果买一个3月期的,我可以获得年化1.85%的收益率。如果购买一个10年期的,我可以获得年化1.55%的收益率。买了10年期国债,意味着需要把钱锁住10年(假设中途不卖出,到期收回本金)。投资者放弃了资金的流动性,却并没有因此而获得相应的回报。那么我还不如购买三个月期国债,并且每过3个月再续一次(购买一个新的三个月期国债)。既能够保持资金的灵活性,又能够获得更高的投资回报,何乐而不为?

通过这个计算,我们就可以理解,目前长期的美国国债,价格非常贵,给投资者的回报很有限。

值得一提的是,在过去60年的美国历史中,收益率曲线倒挂一共发生过8次。其中有7次,当收益率曲线发生倒挂,接下来都发生了经济衰退。唯一的一次例外,是1966年,当时的3个月国债到期收益率高于10年期国债到期收益率,但是美国经济并没有马上发生衰退。后来到了1969年,收益率曲线再度发生倒挂,美国在1970年经历经济衰退。因此,倒挂不光显现出债券价格估值很高,还预示有可能会发生经济衰退。

除了美债以外,目前有不少国家的国债到期收益率,都已经在0以下。除了上文中提到的德国,还有日本、瑞士、丹麦、荷兰、芬兰、瑞典等国。收益率负的意思,是在今天买入一个国债,等到国债到期时,投资者将收回更少的本金,还不如把钱放在自己家里的保险柜里。因此,全球债券市场估值高的情况,并不仅限于美国,而是普遍存在于很多国家中。

综合上文的分析,我们可以看到,目前的债券市场,显示出一些泡沫的迹象,主要是央行释放的大量低成本资金,和债券本身的估值水平比较高。当然,有这些迹象,并不代表债券市场一定是个泡沫,更不可能告诉我们这个泡沫(如果存在的话)何时破灭。

业余的投资爱好者,喜欢通过看股市来了解市场。而职业的投资者,则更关注债券市场的动向。债券市场的参与者,大多为机构,个人散户非常有限,也就是有更多的“聪明钱”。因此,债市的理性程度,会比股市高一些。债券市场释放的信息,值得我们跟踪和关注。