本文选自“中金证券研究所”,作者是分析师赵丽萍,钱凯,于钟海。

业绩回顾

2Q19业绩超出管理层指引

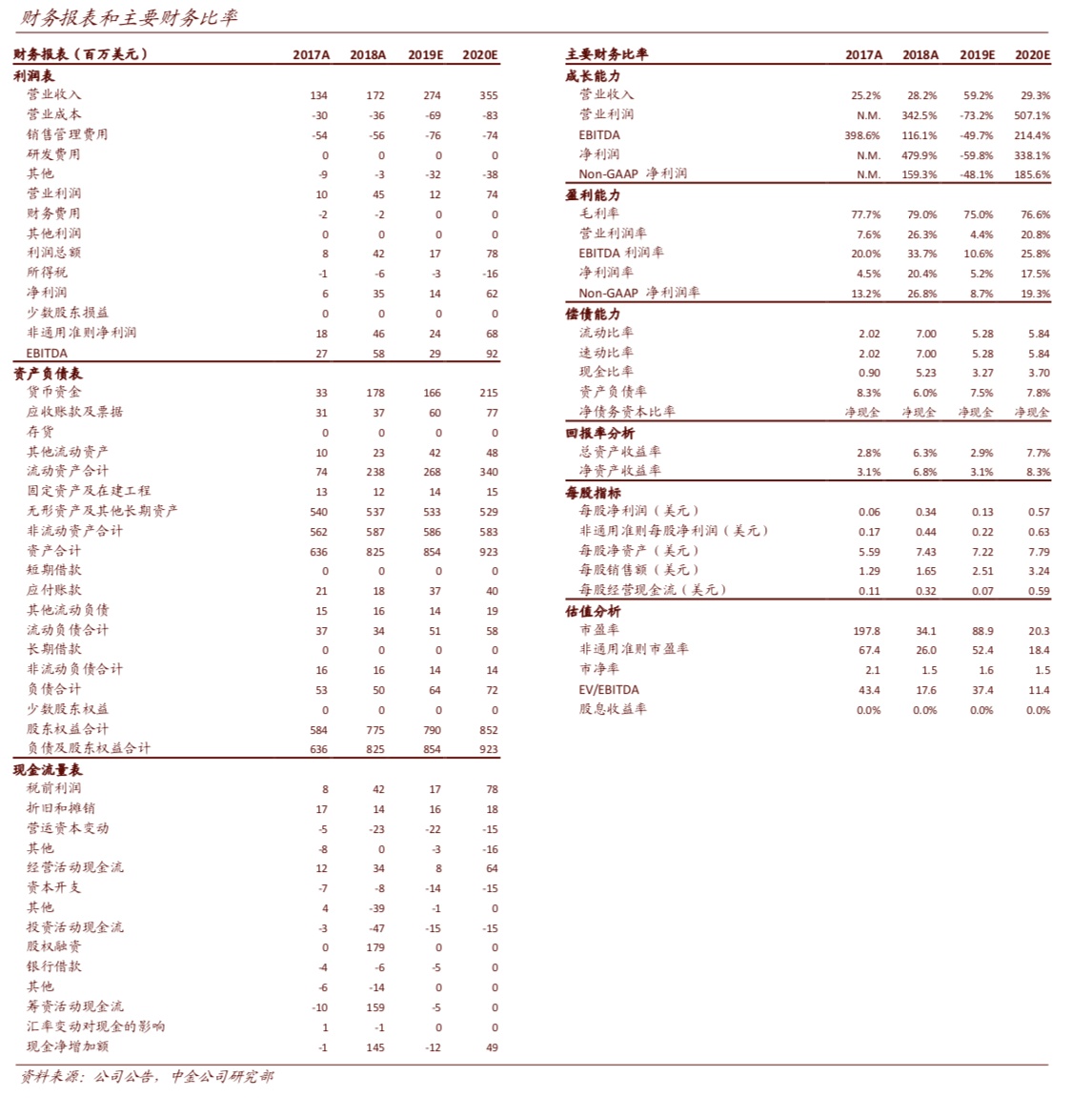

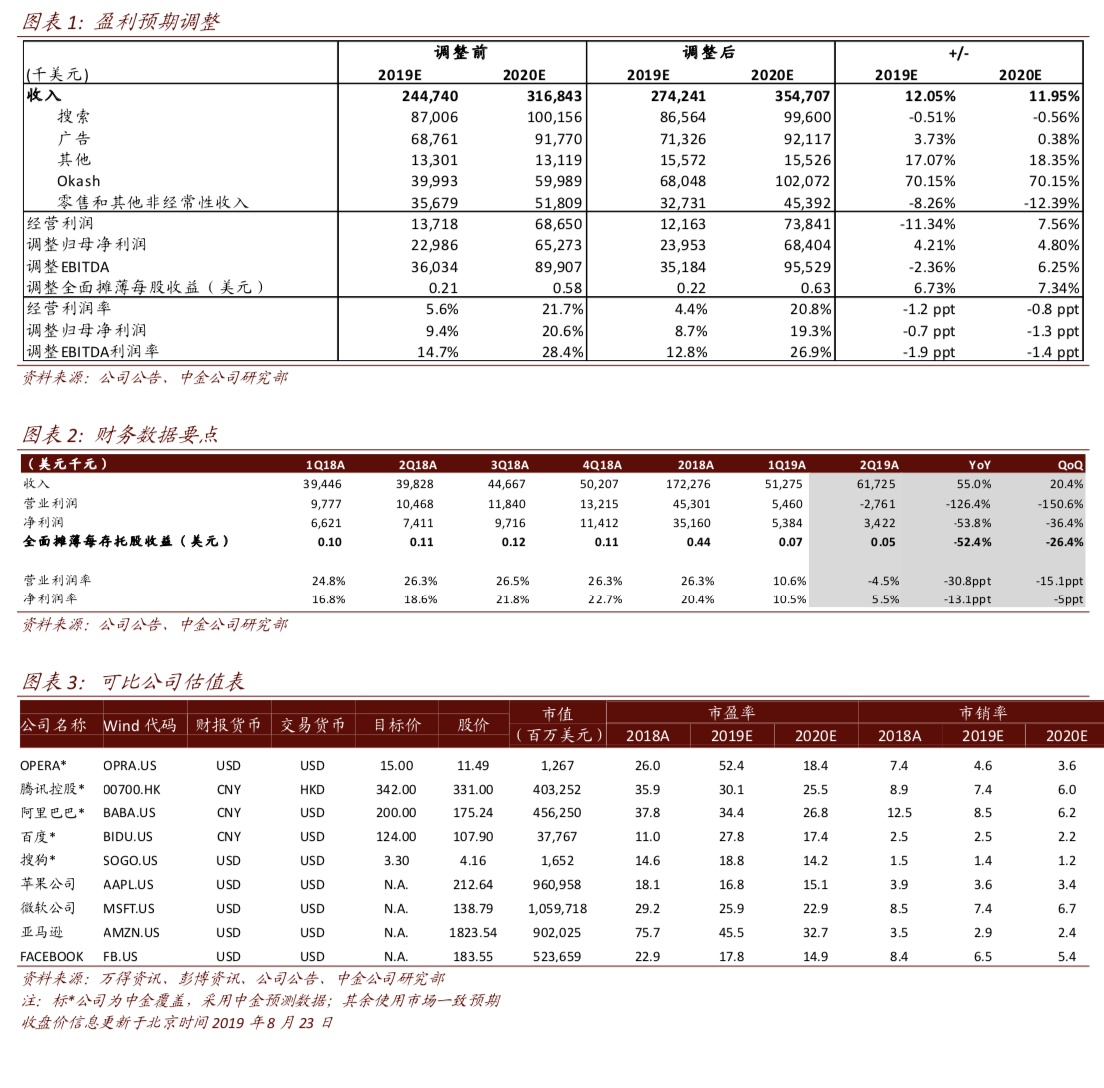

欧朋(OPRA.US)公布2019年2季度业绩:收入同比增长55%至6170万美元,超过此前的指引高端;经调整净利润同比下降46%至590万美元,主要因为对发展新业务的投入和用户获取。欧朋将2019年收入指引上调至2.7-2.9亿美元,此前为2.3-2.4亿美元。此外,公司将经调整税息折旧及摊销前利润指引上调至3,500-4,500万美元,此前为3000-4,500万美元。

发展趋势

新业务有望提升收入增速。搜索和广告收入增速持续提升,分别达到同比增长8%和18%,主要得益于公司推出游戏浏览器Opera GX 和基于内容的原生广告平台Opera Ads。随着6月份Opera GX的推出,个人电脑平均月活跃用户数量同比增长14%。欧朋还通过其庞大的用户群(主要基于其浏览器业务)和不断多样化的产品供应(包括金融科技业务OKash和分类业务OList)实现变现和 扩展。因此,我们预计欧朋浏览器收入将保持稳定增长,而新业 务对总收入的贡献将增加。

增量投资为未来发展提供资金。营销和分销费用同比增长169%至2110万美元,人员费用同比增长67%至1560万美元,主要由于欧朋增长计划相关投资和人员增加。我们认为公司2019年净利润面临短期压力,主要因为公司加大了能推动长期增速的投资。随着OList 和其他新项目逐渐扩张并开始变现,我们认为2020年起净利润将回升。

盈利估值

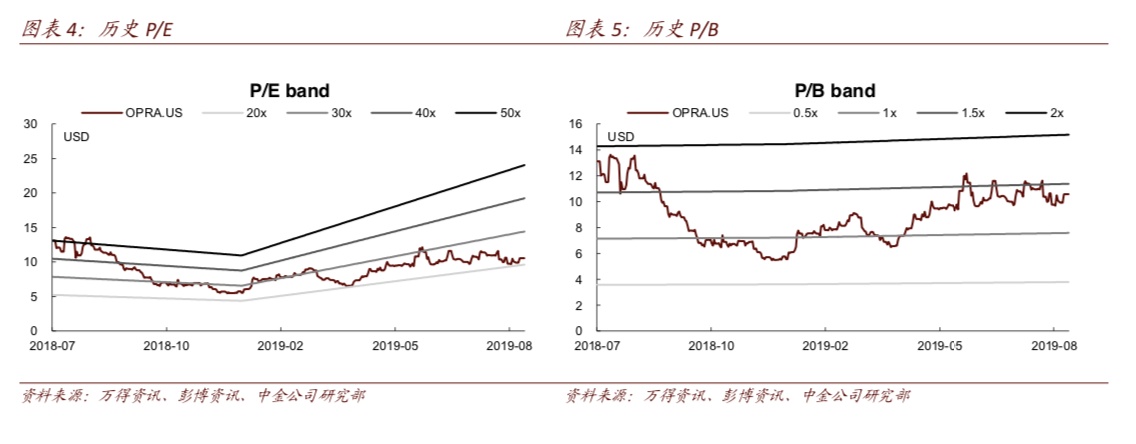

我们将2019年和2020年收入预期分别上调12%至2.74亿美元和至3.55亿美元。此外,我们将经调整净利润预期分别上调 4%和5%至 2400 万美元和 6800 万美元。当前股价对应 18 倍 2020 年非 通用会计准则市盈率。我们维持跑赢行业评级并将目标价格上调30%至 15 美元,主要考虑新项目变现,公司前景可观。目标价较当前股价有 31%的上行空间,对应 24 倍 2020 年非通用会计准则市盈率。

风险

新业务具有不确定性;营销费用的投资回报率较低。