本文来自微信公众号“EBoversea”,作者:付天姿,吴柳燕。

文章摘要

1H19毛利润维持双位数增长,OPEX费用率如期下降,然非经营性收益减少导致净利润同比下降

2019年上半年公司实现营收14亿港币,同比上升16%,主要由主业光器件业务驱动。盈利能力来看,毛利率同比下降0.5个百分点至29.5%,主要由于核心光器件业务毛利率下降,对应毛利额同比上升14%。OPEX费用率得到有效管控,销售费用率同比下降0.6个百分点至3.2%,行政费用率同比下降0.6个百分点至8.1%,研发费用率同比微增0.1个百分点至11.0%。由于包括金融资产公允变动在内的其他收益项大幅减少,净利润同比下降27%至0.8亿港币,对应净利率为5.7%。

光器件业务存在短期调整压力,等待20年5G需求驱动增长加速

5G网络部署要求网络提早升级,驱动全球光器件行业延续升势,1H19同比上升约6%;公司核心光器件业务实现营收12亿港币,同比上升21%,增速继续高于同业。由于大客户订单调整,三季度光器件业务表现或承压,四季度伴随新项目上量有望回暖。2020年5G需求释放,公司无源光器件市场地位稳固、大客户供应链份额有望继续提升,光器件业务整体营收增长有望加速。

新兴业务拓展受阻,实际前景等待放量验证

1H19工业传感业务同比下降7%至2.1亿元,营收占比降至15%,主要由于工业激光器、LiDAR、机器视觉、镀膜业务受下游客户需求、自身产能调整等问题影响均有不同程度的同比下滑,分别同比下降14%/50%/8%/55%;仅电子香烟业务增长强劲,同比上升92%。各项新业务方起步,机遇与挑战并存,实际业务前景需等待放量验证。

估值与评级

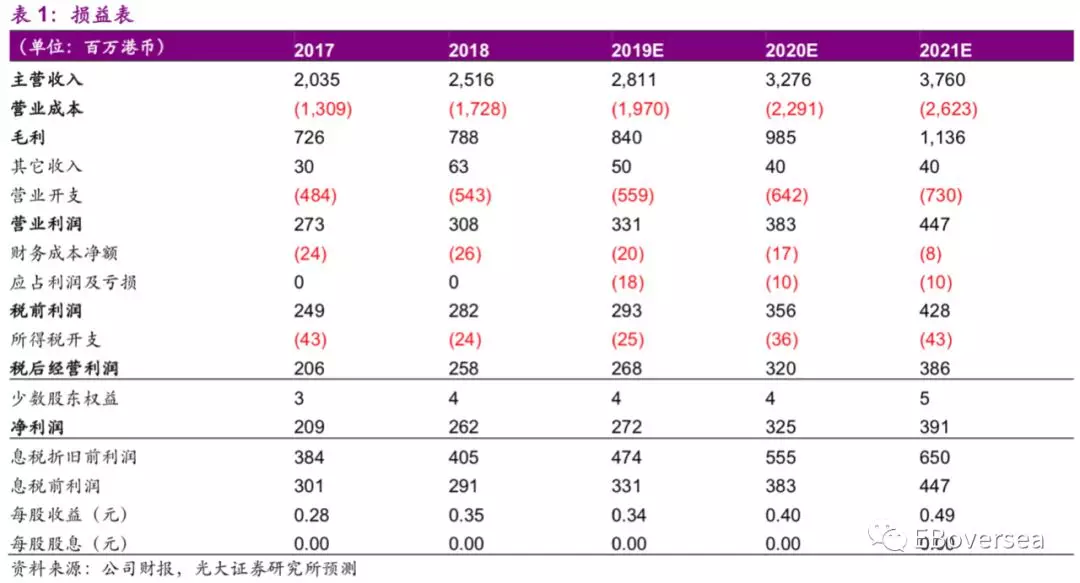

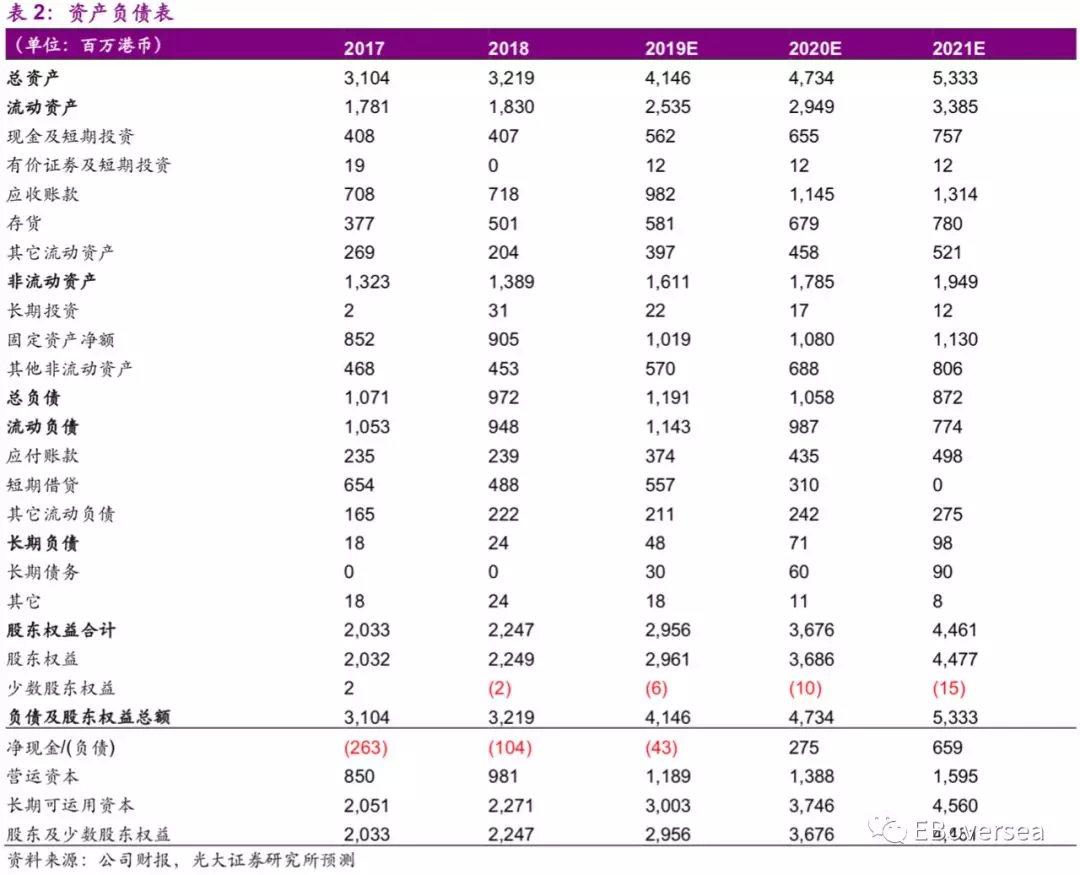

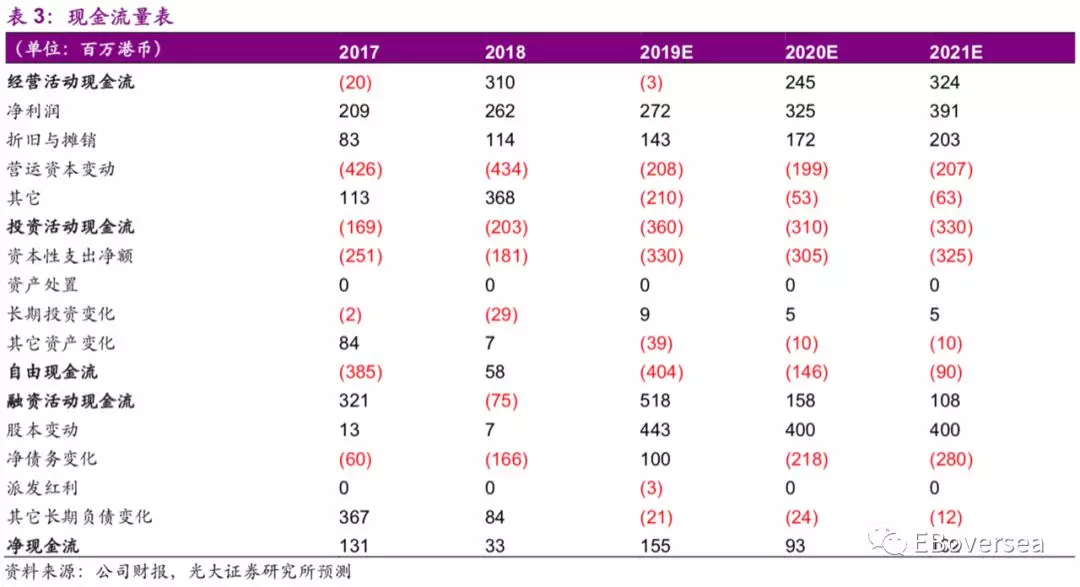

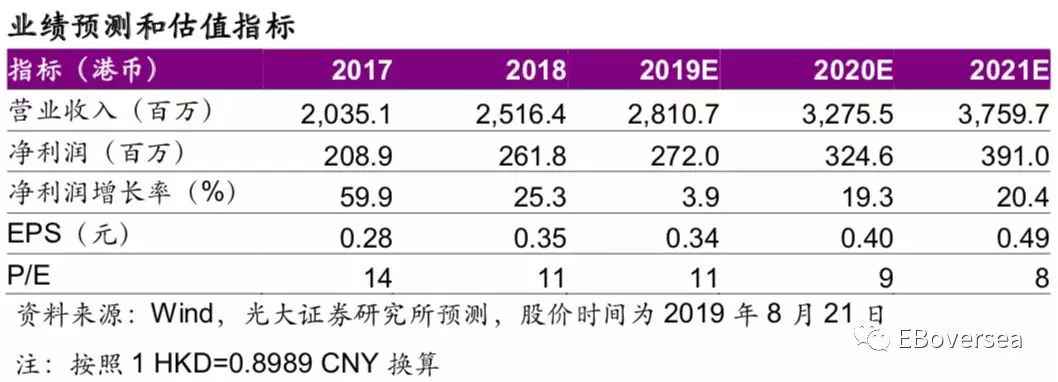

鉴于光器件业务3Q19表现承压、工业传感业务增长不及预期,分别下调19-21E净利润预测8%/10%/12%至2.7/3.2/3.9亿港币,对应18-21E CAGR约14%。尽管光器件业务短期承压、新业务拓展受阻,导致19年业绩增长放缓,然2020年5G需求释放有望驱动其整体业绩增长加速,维持“买入”评级。参考历史估值区间10-18倍,给予19年1.0倍PEG(对应19/20年14/12倍PE)为合理估值水平,下调目标价至4.7港元。

风险提示:无源行业竞争加剧;有源进展放缓;新业务拓展不及预期。

附录