本文来自微信公众号“EBSCN电新研究”,作者:殷磊、马瑞山、唐雪雯。

投资要点

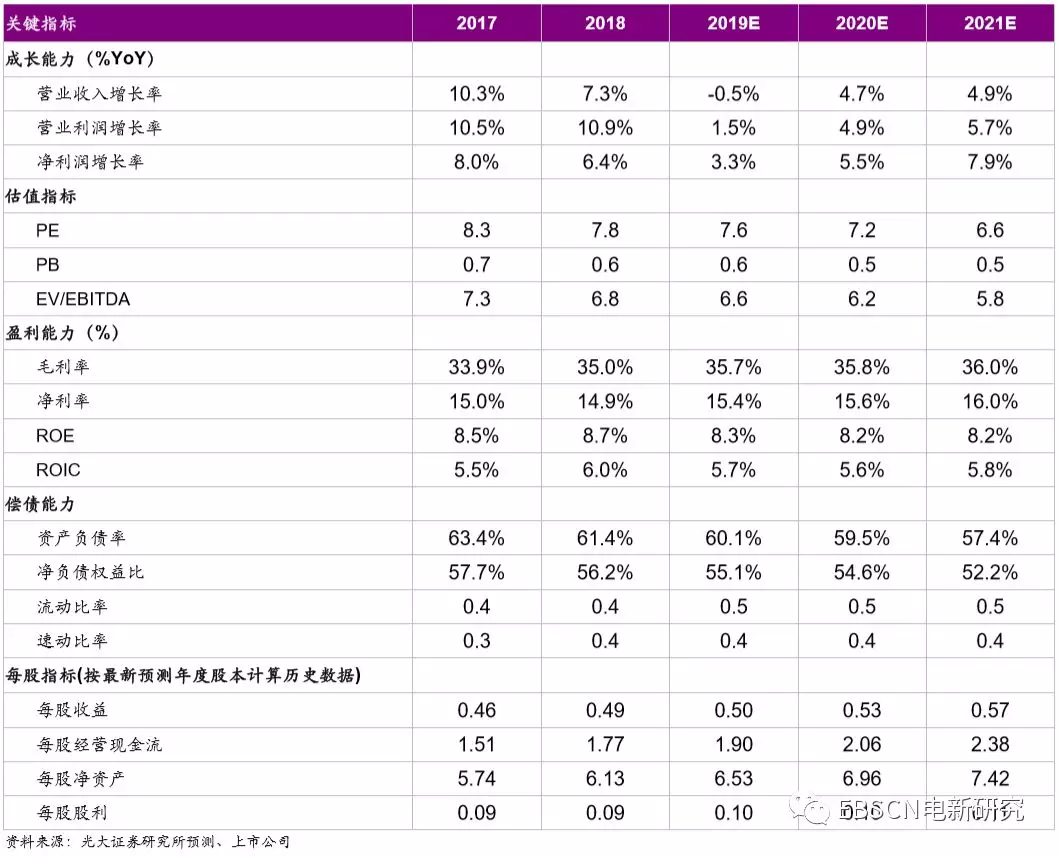

中期净利32.08亿人民币,同比增长0.5%,基本符合预期:公司2019年中期收入140.38亿,同比增长5.1%;中期净利32.08亿,同比增长0.5%;每股基本盈利0.38元,同比增长0.47%。

上半年风电限电率继续改善、利用小时同比基本持平:上半年公司风电限电率5.65%,去年同期7%。风电利用小时1,172小时,同比降低9小时。管理层指引2019年公司风电利用小时2,230小时,发电目标419亿千瓦时,全年限电率目标5.21%。

上半年风电平均上网电价同比持平:上半年风电平均不含税上网电价0.478元/kWh、同比持平,市场交易化规模的扩大带来的负面影响被增值税率下调所抵消。上半年公司风电市场化交易电量占比27.46%,去年同期24.63%,平均交易电价小幅上升;全年预计交易电量占比28.5%,交易电价与2018年持平。

上半年新增装机90兆瓦,下半年预计投产加速:上半年公司新增风电储备225万千瓦,获得平价项目247.5兆瓦,获得竞价项目开发权45兆瓦。上半年新投产风电项目仅90兆瓦,在建风电项目150万千瓦,下半年计划再开工260万千瓦。管理层表示,公司下半年将加大开工投产力度,有信心完成全年1.2-1.5吉瓦投产目标。

下调目标价至HK$5.90,维持“买入”评级

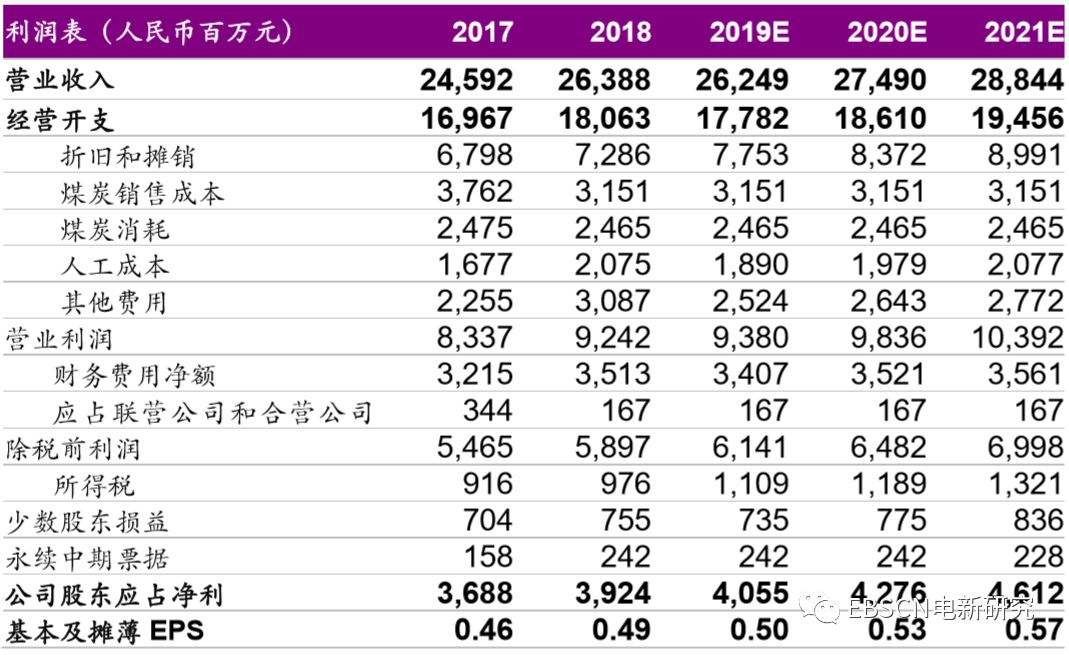

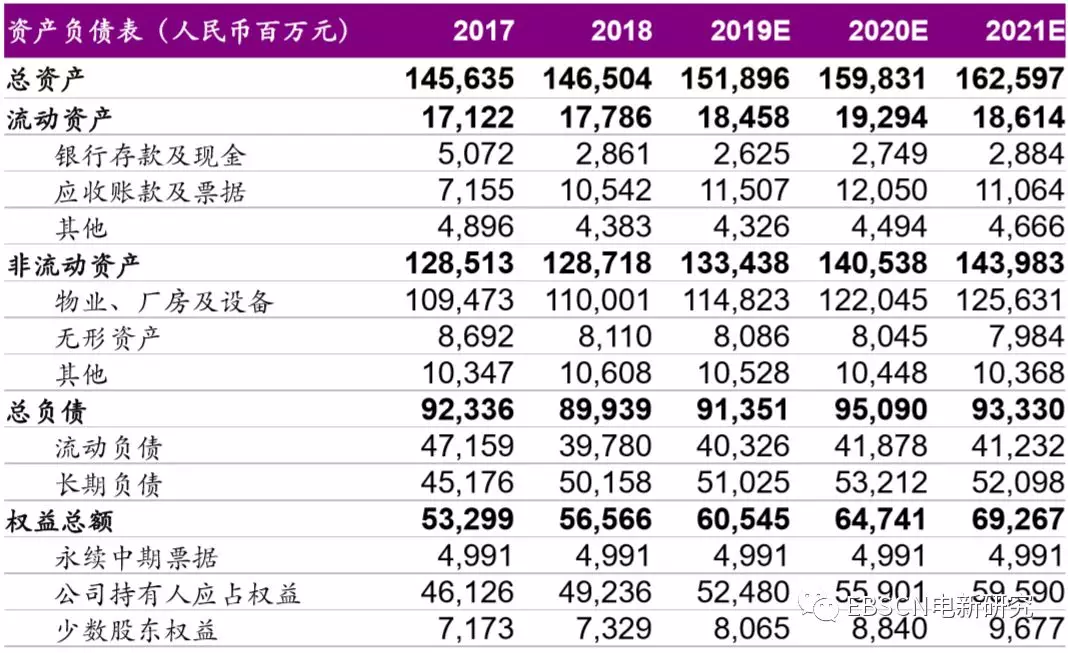

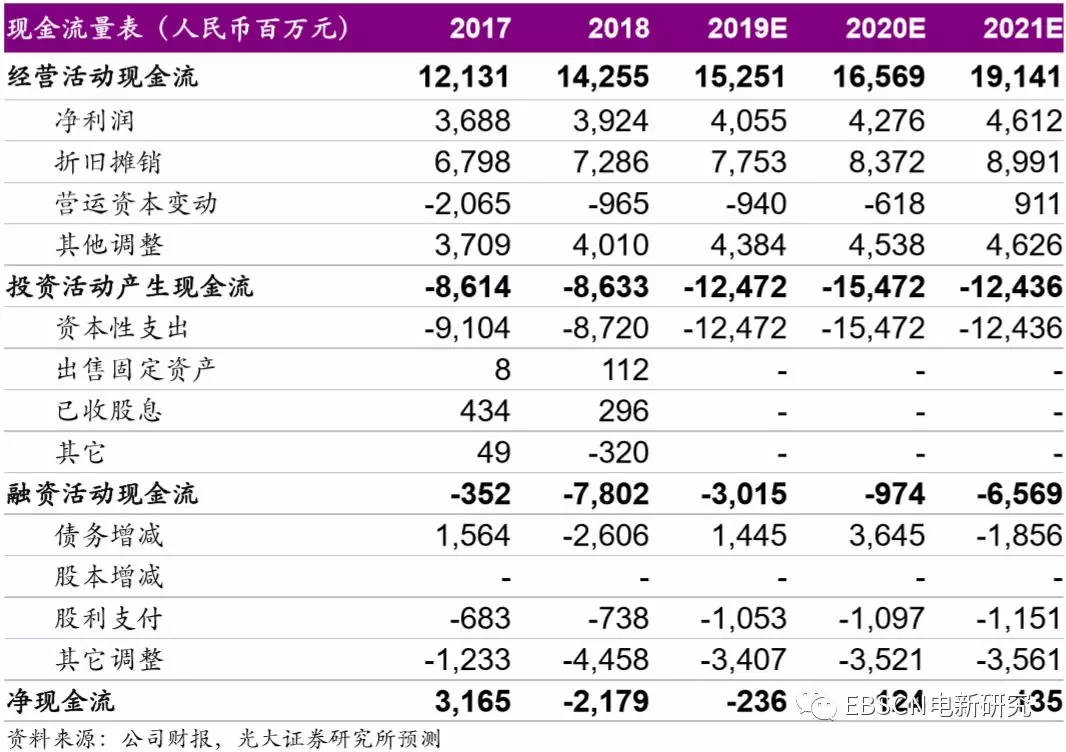

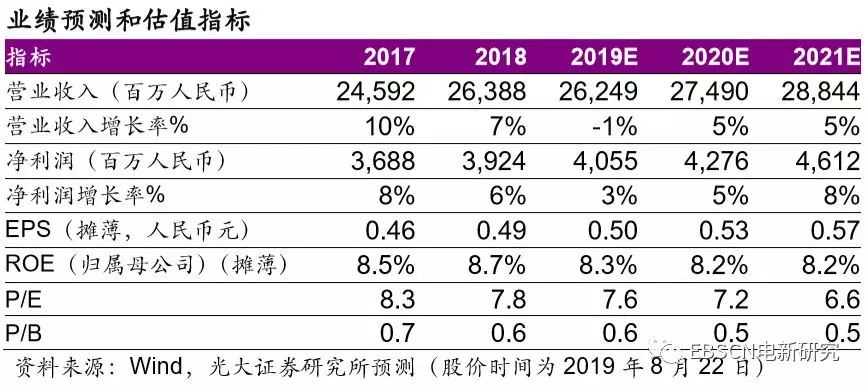

公司风电限电率持续改善、利用小时维持高位,下半年及2020年加大风电项目投产力度,2020年之后将步入平稳发展阶段。公司18年风电投产规模低于我们此前预测,且上半年为投产传统淡季,下调2019-2020年净利预测16.4%、16.8%至40.55、42.76亿元,新增2021年净利预测46.12亿元。我们认为,中长期而言新能源电价补贴拖欠将得到最终解决,短期而言公司于2017-2018年已经实现正的自由现金流(分别为35.1、27.9亿元),同时管理层指引19年下半年补贴回收金额好于去年同期(41.2亿);现金流改善有助于公司降负债和提升派息比例。下调目标价至HK$5.90,维持“买入”评级。当前估值7.6x 2019年P/E。

风险提示:风电限电率回升;新增装机不达预期;补贴拖欠加剧。

点评: