本文来自“投中网”,作者为Ellie,本文观点不代表智通财经观点。

导读

共享经济的故事,只要华尔街还认,WeWork 60亿美元的债权融资就不会有问题。

正文

WeWork真是惹人羡,作为美国眼下估值最高的独角兽,马上就要在9月正式IPO迎来自己的高光时刻。

在此之前,作为共享经济里面估值高达470亿美元,超3000亿人民币的独角兽,计划此次通过IPO融资10亿美元。

但同时,WeWork还将债权融资60亿美元。万万没想到,WeWork债权融资额竟然是IPO融资额的6倍!

WeWork走来的这一路,可以说是全程有各种实力PE/VC护法左右,不光股权融资顺利,在债权融资方面成绩也是相当亮眼。

反观国内,2019年以来股权融资的好消息实在是不多,截至目前只有氪空间一家联合办公获得了10亿元融资。股权融资受阻的玩家们纷纷开拓新的融资渠道。创富港、优客工场等玩家都在使用银行贷款,而纳什空间近期发行了一笔2亿的ABS。

对于目前普遍“缺血”的国内共享办公选手们来说,都想知道WeWork将如何搞定这高达60亿美元的债权融资。

一、WeWork的高级信贷工具包

PropTech研习社盘点下来发现,WeWork的债权融资主要包括2大类:股权类型的融资靠软银买单,债权融资靠WeWork在各大银行、投行面前“刷脸”。

但总结下来,WeWork的身价,不管是估值还是负债,本质都靠它的创新商业模式。

只要共享经济这个故事华尔街继续认,作为赛道的头部选手,WeWork股权债权融资都不会是问题。

至于将这些债权定义为投资级还是投机级(垃圾债),资本市场自会定价。

(图:WeWork债权融资工具列表)

那么,WeWork的高级信贷工具包里,到底装了哪些融资工具呢?

PropTech研习社翻阅招股书发现,WeWork的债权融资工具分两类,一类是债转股,一类是纯债权,还有一部分是创始人个人信贷。

纯债权类型的融资工具包含:银行循环贷、优先票据。债转股类型的融资工具包含:可转换债券、认股权证、优先股。

二、WeWork债权融资靠“刷脸”

在了解WeWork的公司债前,我们先来看看公司创始人个人的融资情况:

1、创始人个人贷款:高达5亿美元的信贷额度

目前,Adam Neumann在瑞银集团、斯坦福德分行、摩根大通银行和瑞士信贷纽约分行拥有高达5亿美元的信贷额度。截至2019年7月31日,Adam Neumann尚有约3.8亿美元的本金未偿还,信贷额度由Adam实际拥有的B类普通股作质押担保。

截至2019年6月底,Adam Neumann合计持有1.12亿B类普通股以及106.2万C类普通股。而B类和C类普通股1股拥有20票投票权,而A类普通股是1股1票。

如果说公司债是靠刷公司的脸,那么个人融资真的是在刷自己的脸。

Adam Neumann对于WeWork的价值,在招股书中一目了然。WeWork招股书反复提到,创始人Adam Neumann假如离开公司,将会是公司巨大的风险。

虽然Adam Neumann个人融资额度也不低,但是WeWork几十亿美金的债权融资还是公司层面发债。

2、银行信贷:循环贷款6.5亿美元

早在2015年11月,WeWork在摩根大通银行的代理下就获得了某神秘财团6.5亿美元的循环贷款及信用证融资。WeWork在财报中并没有披露该笔借款的真实利率。只提及该笔借款利率“将参考(i)欧元利率或(ii)ABR(华尔街日报公布的美国优惠贷款利率),并需要交纳一定比例的保证金”。

美国优惠贷款利率ABR在某种程度上对应于我国的贷款基础利率(Loan Prime Rate,简称LPR)。官方数据显示,我国一年期LPR报价为4.25%左右,五年期LPR报价为4.85%左右,而美国最新一期的年优惠贷款利率为5%左右。

截至2018年12月31日和2019年6月30日,WeWork信用额度和信用证融资相结合的待办信用证分别为8.323亿美元和10亿美元。

这些信用证在2018年12月31日和2019年6月30日分别以3.449亿美元和4.789亿美元的受限制现金作抵押。截至2018年12月31日和2019年6月30日,根据信贷协议,没有未偿还的借款。

3、优先债券:2018年4月发行7.02亿美元

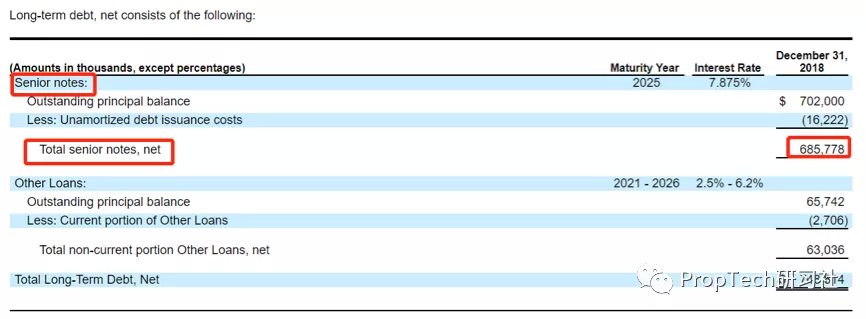

(图: WeWork的长期债务净额)

2018年4月,WeWork通过私募方式发行了利率为7.875%、总金额为7.02亿美元的无担保优先债券,该债券的到期日期为2025年5月1日。

扣除1740万美元的债务发行成本,WeWork从该笔债券中获得了6.84亿美元的净收益。WeWork在招股书中并没有披露该笔债券的买家。

WeWork曾花费3240万美元回购了3300万美元的优先债券。招股书特意注明,WeWork可于到期前的任何时间回购全部或部分优先债券。

截至2019年6月30日,该笔优先债券的未偿还本金额为6.69亿美元。WeWork表示,未来可能会继续回购其优先债券。

而这部分公司债,PropTech研习社在此前的文章《WeWork上去哪找40亿?》中详细梳理了WeWork、Uber等软银系独角兽发行“垃圾债”的细节。

去年5月,美国资本市场的三大评级机构惠誉、标普和穆迪均将该笔债券列为垃圾债(投机级)。惠誉对该笔债券的评级最高,停留在BB-,穆迪的评级低至Caa1(潜在风险级别)。

不过,高收益对应高风险。银行愿意投,那么就意味着他们跟软银一样,愿意承担风险。

4、最新融资计划:60亿美元高级担保融资组合

在本次IPO发行结束后,WeWork将签署一项总金额高达60亿美元的高级担保融资(简称为“2019信贷安排”),包括总金额为20亿美元的三年期信用证偿还贷款和总金额高达40亿美元的延迟提款期限工具。

此外,在本次IPO发售结束时,WeWork将用“2019信贷安排”来替换银行信贷安排,即在2019年信贷安排结束时,银行信贷安排项下未偿信用证将转入“2019信贷安排”中所包含的信用证信贷安排。

说了这么多,这60亿美元是从哪儿来的呢,以及上文所提到的神秘财团又是谁?

WeWork在招股书表示,摩根大通证券、高盛、美洲银行证券、巴克莱资本、花旗集团、瑞士信贷证券、汇丰证券、瑞银证券和富国证券是其信贷协议以及信用证偿付协议项下的“初始贷款人”,他们预计也将成为其“2019信贷安排”的“初始贷款人”。

60亿美元,绝对算得上WeWork历史上最大一笔信贷融资了。那这笔巨额借款的利率大约会在什么水平?

招股书附录透露了40亿美元延迟提款期限工具的利率——其贷款利率在任何时候都不得低于每年3%。

除了银行信贷以及优先债券,WeWork还使用了可转换债券、认股权证以及优先股等混合融资工具。

三、WeWork股权融资靠“干爹”

5、可转换债券:10亿美元,已经全部转股

2018年8月,WeWork向SB WW Holdings(Cayman)Limite(软银开曼子公司)发行10亿美元的可转换债券,2019年7月,该笔可换股债券全部的10亿美元本金已经转换为9,090,909股G-1系列优先股。

招股书显示,G-1系列优先股的转换价格和清算优先权为每股110美元。

6、认股权证:25亿美元已行权,15亿美元待行权

2018年11月1日,WeWork与SB WW Holdings(Cayman)Limited(软银开曼子公司)签订了认股权证协议。根据该协议,SB WW Holdings(Cayman)Limited将于2019年1月15日和2019年4月15日分别向WeWork 支付15亿美元和10亿美元资金,以换取认股权证的发行。2019年7月,该认股权证的认股权被行使,一共转化为22,727,273股G-1系列优先股。

2019年7月15日,WeWork与SB WW Holdings(Cayman)Limited签订了一份附加协议/订立认股权证协议。据此,SB WW Holdings(Cayman)Limited将于2020年4月3日向WeWork支付15亿美元以换取权证的发行。

招股书显示,软银在取得认股权证后能够以110美元/股的价格行权。

而WeWork第一家门店的入驻会员持有A类普通股的优先认股权证,这些认股权证可以在2025年7月31日之前的任何时间以每股13.12美元的价格行使。WeWork第一批“死忠粉”的行权价格为大股东软银的1/8。

7、优先股融资:累计发行23.9亿美元,软银一家买了17亿美元

截至2019年6月30日,WeWork累计发行了两次优先股,总金额约为23.9亿美元。下表列示自2016年1月1日以来,WeWork向关联方发行的优先股情况:

(图:WeWork向关联方发行的优先股)

由上表可以看出,WeWork向关联方发行的优先股合计金额为22.38亿美元,占比高达93.6%。其中,软银依然是WeWork优先股最大的买家,WeWork所发行的优先股中有17亿美元都卖给了软银。

值得关注的是,联想控股旗下的弘毅投资购买了5.05亿美元的优先股。在WeWork进入中国时,弘毅投资是WeWork唯一“钦点”的内资投资机构。招股书显示,弘毅投资已投资WeWork中国公司约1.5亿美元,而弘毅投资创始人赵令欢也成为WeWork董事会唯一一名中国人。

WeWork优先股的其余买家还有摩根大通和富达投资,两家机构分别购买了1500万美元和1851万美元的优先股。

在此次发行完成后,WeWork的高级优先股(包括F系列优先股和G系列优先股)的所有股份将转换为A类普通股的股份,其中F系列优先股转换为普通股的价格为50.19美元/股,G系列优先股的转换为普通股的价格为57.9美元/股。

读到这儿,你会发现,WeWork这77亿的债权融资中,有67亿美元都来自于软银,软银一家包下了可转换债券和认股权证,优先股也购买了17亿美元。

8、单一大股东软银:3年累计投资超百亿美金

WeWork在招股书中披露,2017年1月以来,软银集团、软银愿景基金及其子公司累计对WeWork及附属公司投资约106.5亿美元。

除了软银愿景基金的子公司SBWW Investments Limited购买了17亿美元G系列优先股以外,软银还投资或承诺投资以下项目:

2017年,以4亿美元换取ChinaCo的非控制性权益;

2017年,以5亿美元换取JapanCo的非控制性股权;

2017年,以5亿美元换取PacificCo的非控制性权益;

2018年,以2.58亿美元换取ChinaCo的非控制性权益;

2017年,以大约13亿美元的总收购价格要约收购30,839,754股股本;

2018年,可换股票10亿美元;

2018年,认股权证合计25亿美元;

2019年,以大约10亿美元的总收购价格要约收购18518518股股本;

2019年,认股权证合计15亿美元;

可见,软银对WeWork所投资的106.5亿美元并不单单是股权融资,这里面有很大一部分是债权融资,债权融资占到了67亿美元,这么算来,股权融资只有39亿美元。

此外,PropTech研习社发现,软银合计向WeWork中国、日本、太平洋分公司投资约16.5亿美元,向WeWork中国分公司累计投资6.58亿元。本次IPO发行完成后,软银在上市前收购的所有优先股都将转换为WeWork的A级普通股。

至此,WeWork通过股债多重融资工具累计融资上百亿美金,接下来就等9月正式IPO了。

到时候,你会去买WeWork的股票吗?你会考虑去WeWork办公吗?