本文源自微信公众号“杨仁文研究笔记”,作者为杨仁文。

事件:

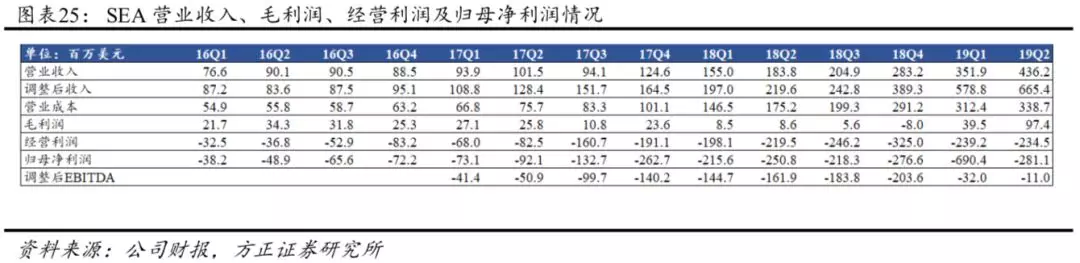

19Q2营收436.2百万美元,调整后营收为665.4百万美元,高出一致预期7.9%;调整后营收为665.4百万美元,高出一致预期48.8百万美元,同比增长203.1%,环比增长15.0%;调整后EBITDA亏损11百万美元,比一致预期高出37.3百万美元。

点评:

1.数字娱乐与电子商务业务驱动收入增长,调整后营收同比增长超两倍,管理层上调全年收入指引,彰显公司信心。19Q2SEA(SE.US)调整后营收为665.42百万美元(YoY+203.1%,QoQ+15.0%),数字娱乐和电子商务分部的高速发展推动收入同环比增长。SEA(SE.US)上调了19财年业绩指引,全年数字娱乐调整后收入预计将达到16-17亿美元,同比增长142.0%-157.2%;全年调整后电商收入上调至780-820百万美元区间,同比增长168.3%-182.1%。

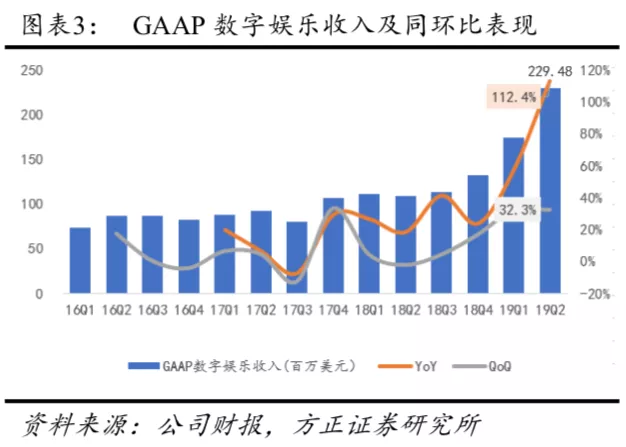

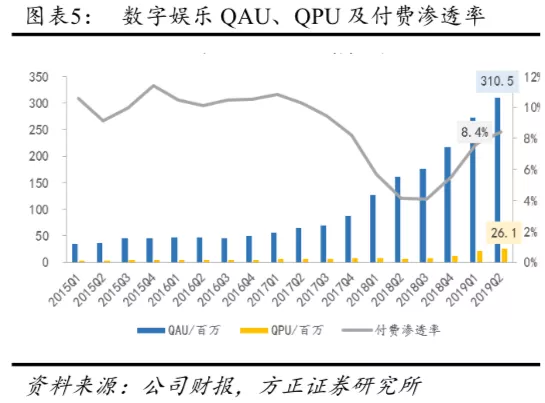

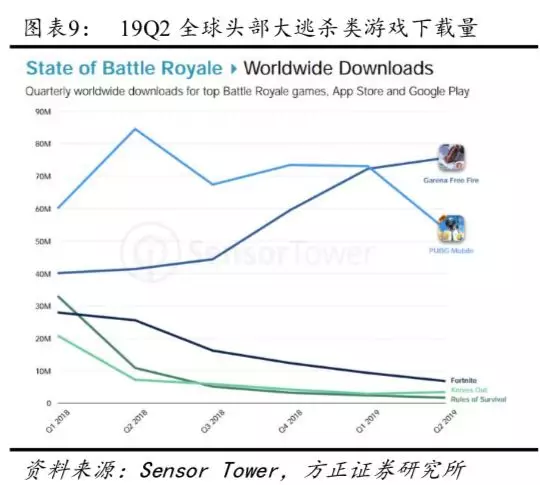

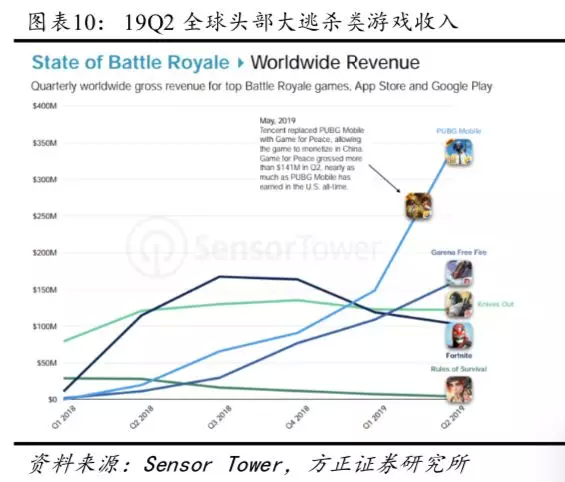

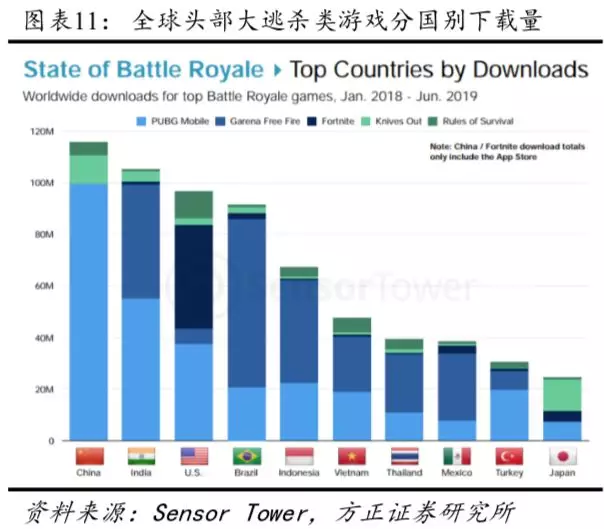

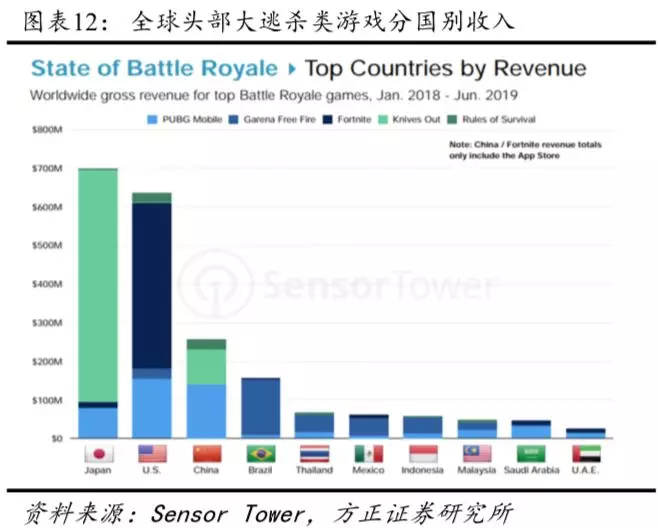

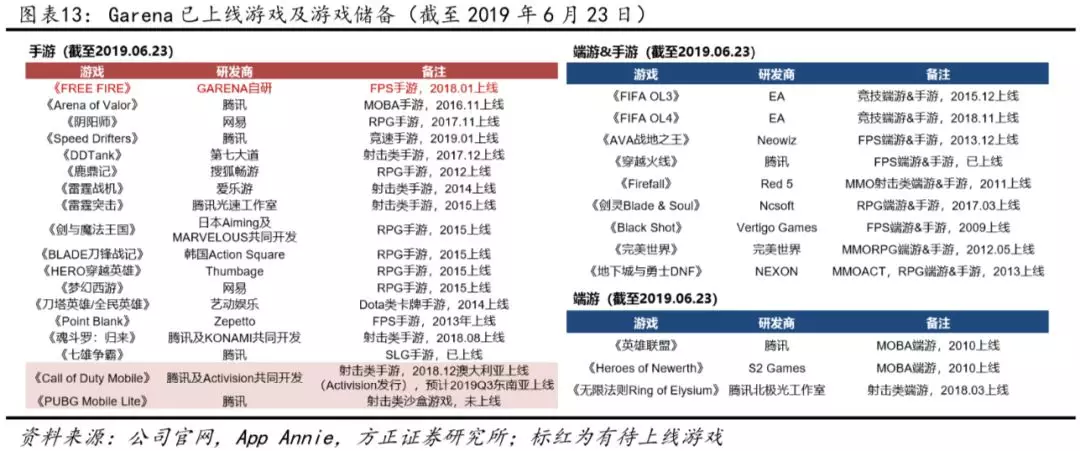

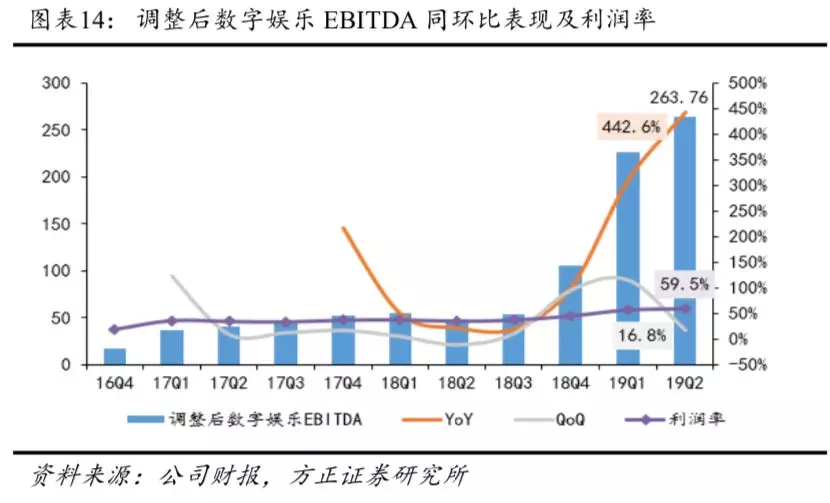

2.游戏业务:用户规模与付费渗透率双提升,有效促进数字娱乐业务增长调整后游戏营收超2倍增长;《Free Fire》Q2下载量位居全球游戏类第3,大逃杀类首位,新兴市场反应火爆;举办电竞赛事有效提升品牌声量及知名度。19Q2调整后数字娱乐收入为443.2百万美元(YoY+218.6,QoQ+12.7%),占调整后收入比为66.6%,收入增长主要受头部游戏用户基数的扩大和付费率的进一步提升推动。QPU为26.1百万付费渗透率达8.4%。SEA(SE.US)自研大逃杀类手游《Free Fire》依旧表现强势,Q2总下载量位列世界游戏总榜第3,收入在大逃杀类游戏中仅次于《PUBG Mobile》。除东南亚地区和拉美地区外,《Free Fire》在包括印度、俄罗斯、土耳其和中东地区在内的新兴市场也收获良好的用户增长表现。《Call of Duty®: Mobile》已正式开放预约,截至19年8月21日,该游戏的官网预约人数已超过61万。19Q2调整后数字娱乐EBITDA利润率为59.5%(YoY+24.6pct,QoQ+2.5pct)。自研游戏《Free Fire》收入提升的同时,有效带动游戏业务利润率的上浮。

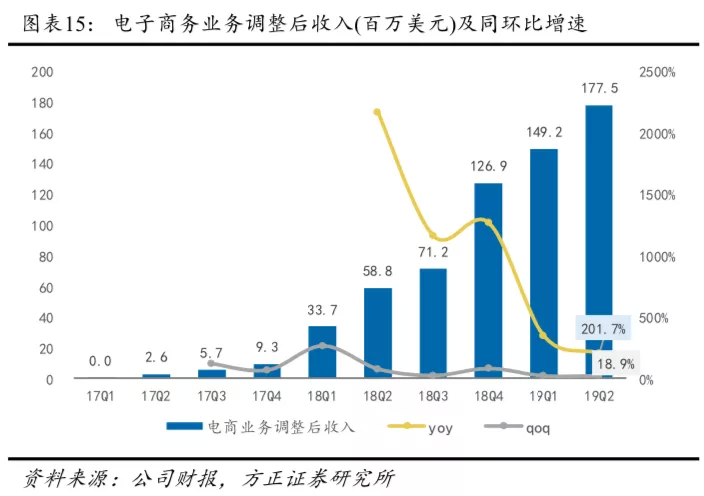

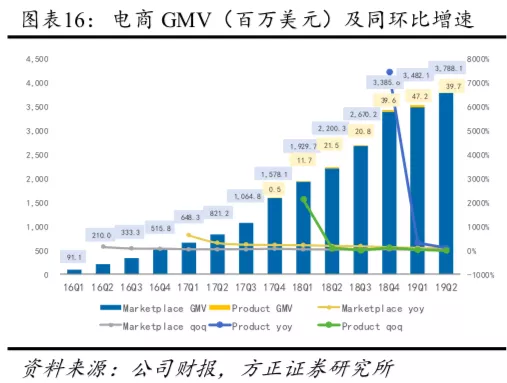

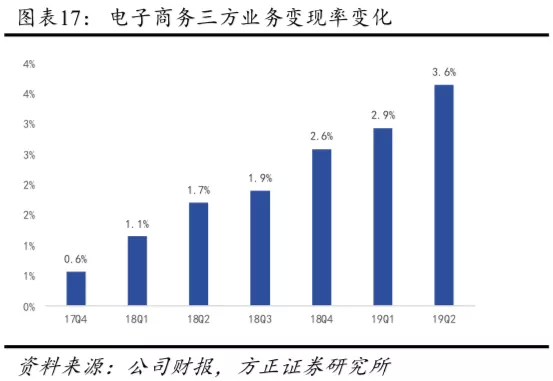

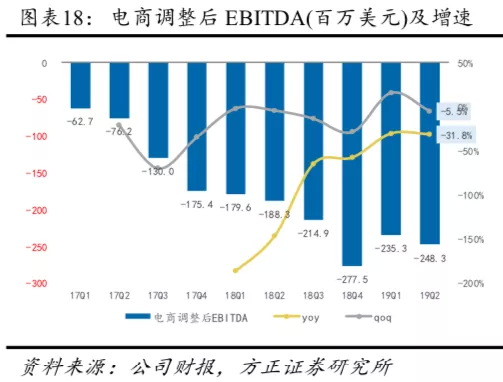

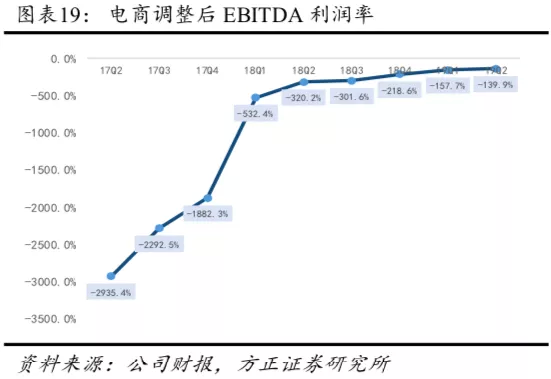

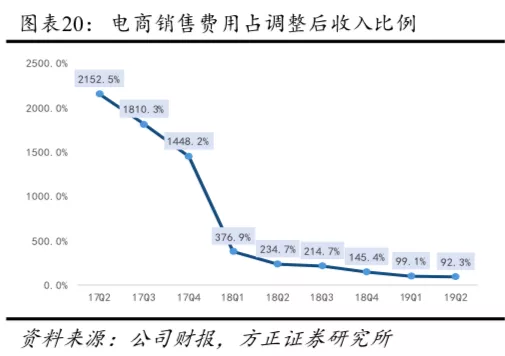

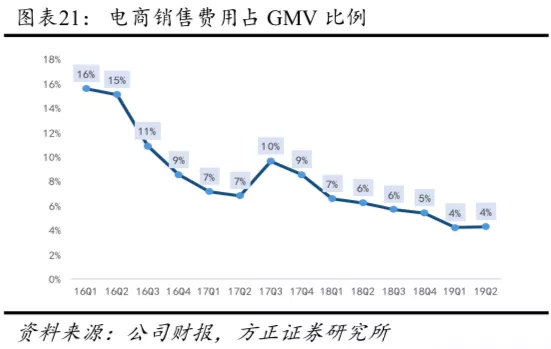

3.电子商务:GMV同比增72%,三方业务增长迅猛,货币化进程再次铺开推进,调整后收入增202%;目前致力于提高用户使用时长和使用体验,技术+社交元素加码电商业务。19Q2公司电商业务实现GMV3,827.8百万美元(YoY+72.3%,QoQ+8.5%),订单量246.3百万单(YoY+92.7%,QoQ+21.0%),其中来自三方业务的GMV为3,788.1百万美元(YoY+72.2%,QoQ+8.8%),来自商品出售业务的GMV为39.7百万美元(YoY+84.5%,QoQ-16.0%)。电商三方业务整体变现率为3.6%(YoY+1.9pct,QoQ+0.7pct),主要来自利润较高的的佣金收入和广告收入。平均订单价格有所下降,主要由于斋月热销的时尚品类单价较低所致。19Q2公司电商业务调整后EBITDA利润率为-139.9%(YoY+180.3pct,QoQ+17.8pct)。最早开始货币化的中国台湾地区于19Q2实现调整后EBITDA转正(不计总部共摊费用)。

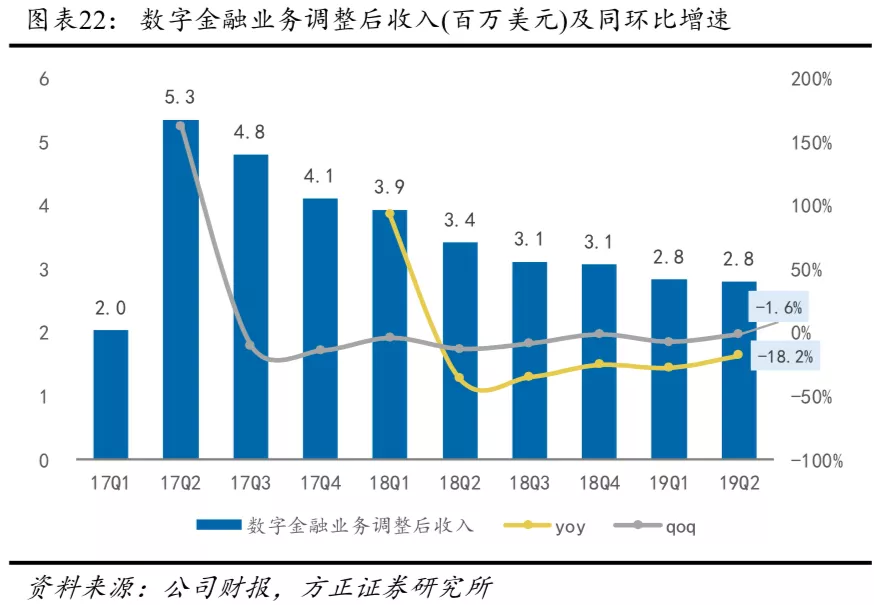

4.数字金融:收入持续下滑,目前仍作为集团内部各业务协同作用的基础设施。19Q2公司数字金融业务实现调整后营业收入2.8百万美元(YoY-18.2,QoQ-1.6%)。

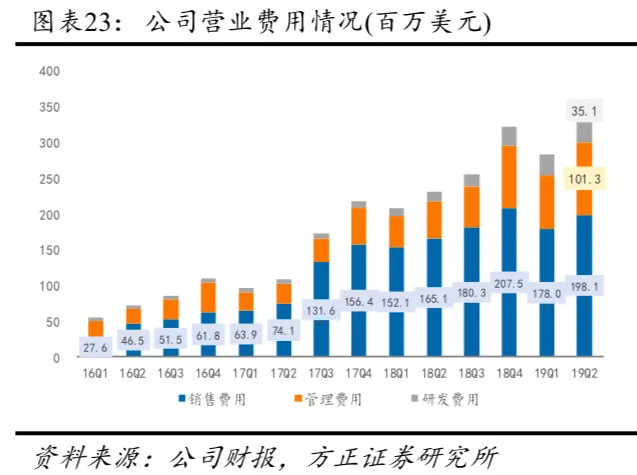

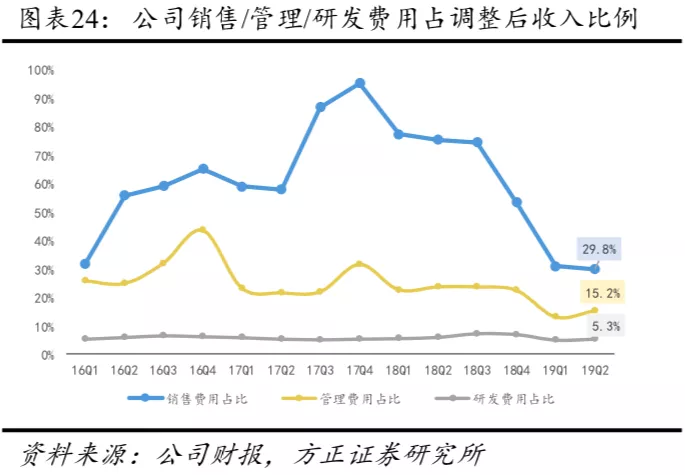

5.其他财务数据:毛利率同环比提升显著;销售费用同比增幅缩小,管理和研发费用受团队规模扩大的影响本季有大幅增长。

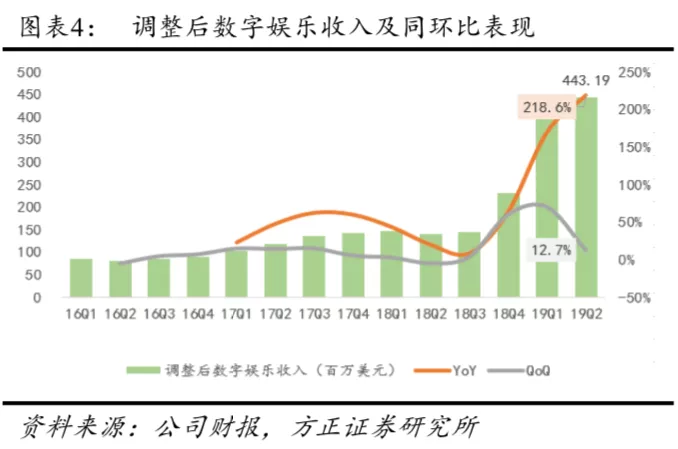

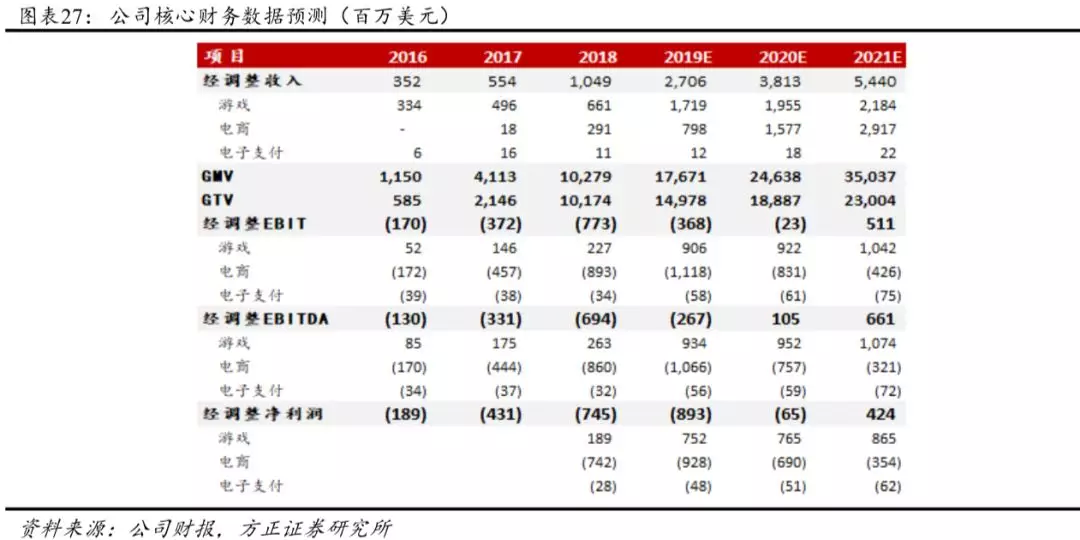

6.盈利预测与估值:我们预计公司2019-2021年经调整营收为27.06/38.13/54.40亿美元,18-21E CAGR为73%,经调整EBITDA为-2.67/1.05/6.61亿美元,对应当前P/S(经调整)为5.4/3.9/2.7x。我们看好公司游戏研发及发行能力,以及电商业务的成长空间,维持“推荐”评级。

风险提示:游戏用户增速放缓风险、游戏表现低于预期风险、新游研发风险、游戏收入过于依赖头部游戏风险、与游戏研发商关系恶化风险、购物人数增速放缓风险、跨境运营管理风险、各市场监管政策风险、各市场协同效应较低风险、各业务线协同效应较低风险、成本快速增加风险、竞争风险、互联网估值调整风险、汇率风险等。

事件:

1GAAP数据:19Q2营收436.2百万美元,同比增加137.3%,环比增加24.0%;营业亏损234.5百万美元,比一致预期低了15.8百万美元,同比扩大15百万美元,环比缩小4.7百万美元;归母净亏损281.1百万美元,同比扩大30.3百万美元,环比缩窄409.3百万美元。

2Non-GAAP数据:19Q2调整后营收为665.4百万美元,高出一致预期48.8百万美元,同比增长203.1%,环比增长15.0%;调整后EBITDA亏损11百万美元,比一致预期高出37.3百万美元,同比缩窄151.0百万美元,环比缩窄21.0百万美元。

3调整后分业务收入:

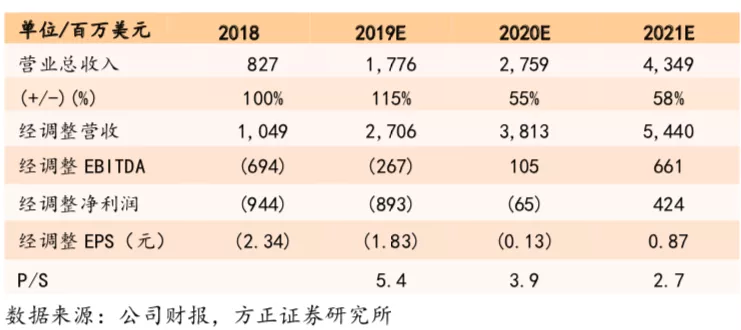

19Q2数字娱乐调整后收入为443.2百万美元(YoY+218.6%,QoQ+12.7%),占比66.6%(YoY+3.2pct,QoQ-1.3pct);电商业务调整后收入177.4百万美元(YoY+201.7%,QoQ+18.9%),占调整后收入比26.7%(YoY-0.1pct,QoQ+0.9pct);数字金融业务调整后收入2.8百万美元(YoY-18.2%,QoQ-1.6%),占调整后收入比0.4%(YoY-1.1pct,QoQ-0.1pct)。

4其他财务数据:

毛利率:19Q2毛利润97.4百万美元(YoY+1034.9%,QoQ+146.9%),毛利率为22.3%(YoY+18pct,QoQ+11pct)。

费用:19Q2总营运费用334.4百万美元(YoY+45.5%,QoQ+18.5%),其中销售费用198.1百万美元(YoY+20.0%,QoQ+11.3%),占调整后收入比例为29.8%(YoY-45.4pct,QoQ-1.0pct);管理费用101.3百万美元(YoY+95.3%,QoQ+33.9%),占调整后收入比例15.2%(YoY-8.4pct,QoQ+2.2pct);研发费用35.1百万美元(YoY+172.2%,QoQ+23.0%),占调整后收入比例5.3%(YoY-0.6pct,QoQ+0.3pct)。

现金:19Q2现金、现金等价物及定期存款为23.1亿美元。

5运营情况:

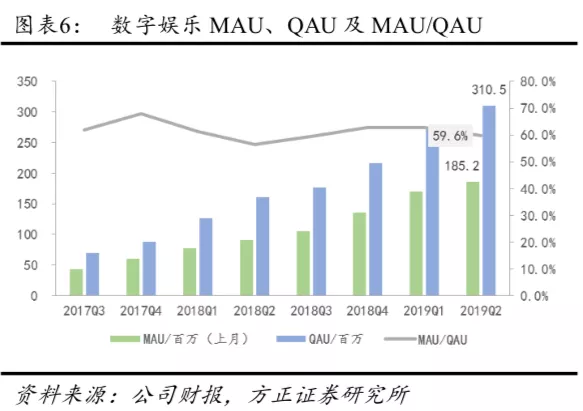

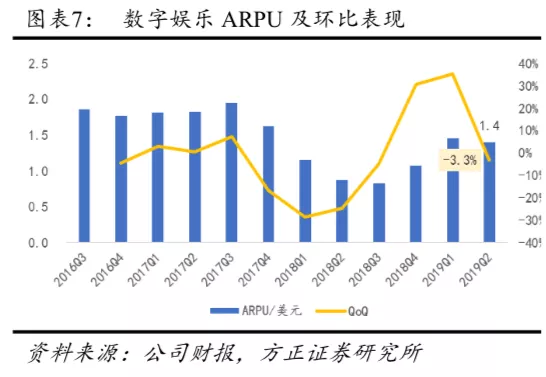

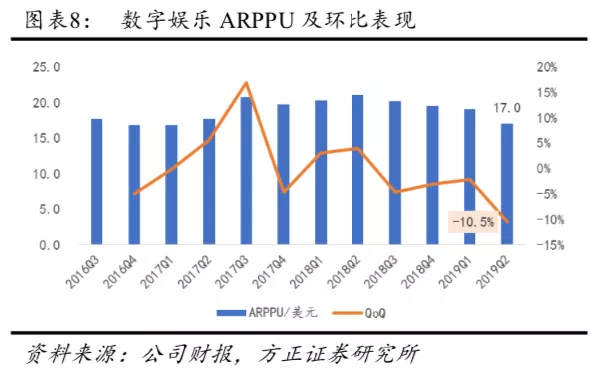

19Q2,数字娱乐QAU为310.5百万(YoY+93.3%,QoQ+14.3%),QPU为26.1百万(YoY+295.5%,QoQ+26.1%),本季度付费渗透率达8.4%(YoY+4.3pct,QoQ+0.8pct);Q2数字娱乐MAU为185.2百万(YoY+104.4%,QoQ+8.7%),MAU/QAU活跃率为59.6%(YoY+0.2pct,QoQ-3.1pct);使用调整后收入计算,19Q2数字娱乐ARPU为1.4美元(YoY+64.8%,QoQ-1.4%),ARPPU为17.0美元(YoY-19.4%,QoQ-10.6%);

19Q2电商业务实现GMV共3,827.8百万美元(YoY+72.3%,QoQ+8.5%),订单量246.3百万单(YoY+92.7%,QoQ+21.0%),其中来自三方业务的GMV为3,788.1百万美元(YoY+72.2%,QoQ+8.8%),来自商品出售业务的GMV为39.7百万美元(YoY+84.7%,QoQ-15.9%)。

6收入指引:19Q2,公司上调了2019财年业绩指引,全年数字娱乐调整后收入预计将达到16-17亿美元之间,同比增长142.0%-157.2%;全年电商业务调整后收入预计将达到7.8亿美元-8.2亿美元之间,同比增长168.3%至182.1%。

点评:

1数字娱乐与电子商务业务驱动收入增长,调整后营收同比增长超两倍,管理层上调全年收入指引,彰显公司信心

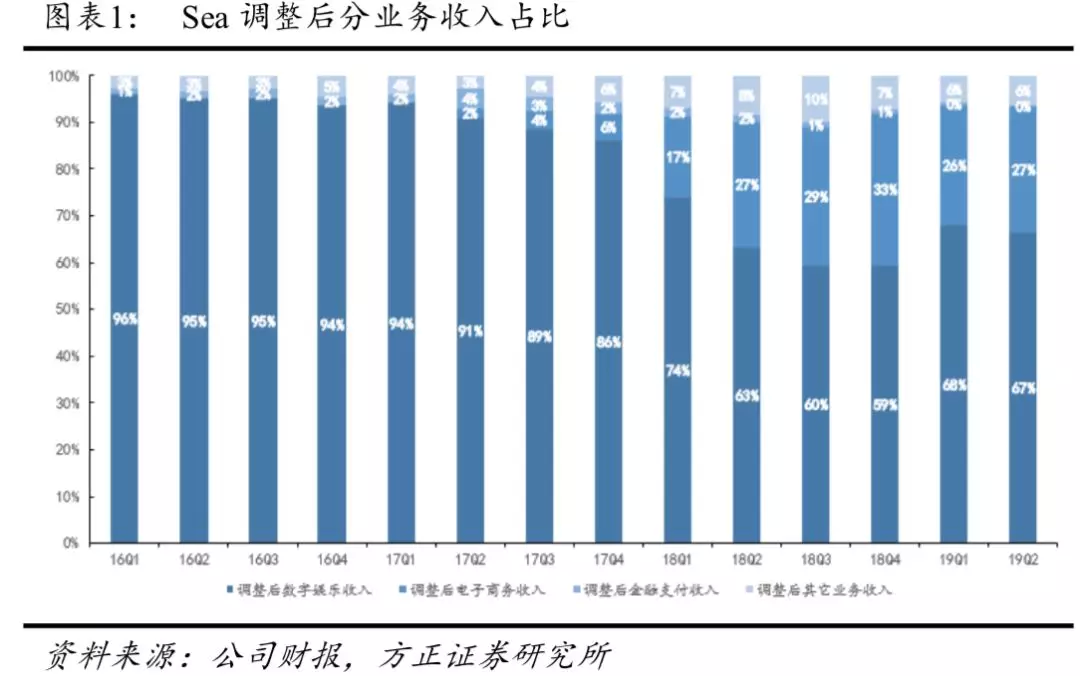

19Q2 Sea营收为436.2百万美元(YoY+137.3%,QoQ+23.9%),其中数字娱乐收入为229.5百万美元(YoY+112.4%,QoQ+32.3%),电子商务收入为162.6百万美元(YoY+197.5%,QoQ+14.0%),金融支付收入为2.1百万美元(YoY-27.9%,QoQ-9.7%),其它服务收入42.0百万美元(YoY+130.4%,QoQ+25.4%)。

该季公司调整后营收为665.4百万美元(YoY+203.1%,QoQ+15.0%),数字娱乐和电子商务分部的高速发展推动收入同环比增长,其中调整后数字娱乐收入为443.2百万美元(YoY+218.6%,QoQ+12.7%),占调整后收入比为66.6%(YoY+3.2pct,QoQ-1.3pct),收入增长主要受头部游戏用户基数的扩大和付费率的进一步提升推动;调整后电子商务收入为177.5百万美元(YoY+201.7%,QoQ+18.9%),占调整后收入比为26.7%(YoY-0.1pct,QoQ+0.9pct),主要受Marketplace的GMV增长和佣金抽成、增值服务及广告业务的良好发展驱动;调整后金融支付收入为2.8百万美元(YoY-18.2%,QoQ-1.6%),占调整后收入0.4%(YoY-1.2pct,QoQ-0.1pct);调整后其它服务收入42.0百万美元(YoY+130.4%,QoQ+25.4%),占调整后收入比为6.3%(YoY-2.0pct,QoQ+0.5pct)。

管理层上调了2019财年业绩指引,全年调整后数字娱乐收入由之前预计的12-13亿美元上调至16-17亿美元之间,同比增长142.0%-157.2%;全年调整后电商收入由之前披露的630-660百万美元上调至780-820百万美元区间,同比增长168.3%-182.1%,调整彰显了公司对其核心业务板块持续增长的信心。基于此,我们对于19年电商业务的盈利预测也进行了上调,2019年电商业务调整后营收由7.49亿美元,调整至7.98亿美元。

2游戏业务:用户规模与付费渗透率双提升,调整后游戏营收超2倍增长;《Free Fire》Q2下载量位居全球游戏类第3,大逃杀类首位,新兴市场反应火爆;举办电竞赛事有效提升品牌声量及知名度

19Q2数字娱乐收入为229.5百万美元(YoY+112.4%,QoQ+32.3%),调整后数字娱乐收入为443.2百万美元(YoY+218.6,QoQ+12.7%),占调整后收入比为66.6%(YoY+3.2pct,QoQ-1.3pct),收入增长主要受头部游戏用户基数的扩大和付费率的进一步提升推动,公司将致力于为玩家发开新的游戏场景及内容,并基于对所进入市场用户喜好的理解,提供更多游戏及游戏内付费使用的功能,同时公司也将持续支持电竞赛事和游戏社群建设。

19Q2,数字娱乐QAU为310.5百万(YoY+93.3%,QoQ+14.3%),QPU为26.1百万(YoY+295.5%,QoQ+26.1%),本季度付费渗透率达8.4%(YoY+4.3pct,QoQ+0.8pct)。同季度数字娱乐MAU为185.2百万(YoY+104.4%,QoQ+8.7%),MAU/QAU活跃率为59.6%(YoY+0.2pct,QoQ-3.1pct)。使用调整后收入计算,19Q2数字娱乐ARPU为1.4美元(YoY+64.8%,QoQ-1.4%),ARPPU为17.0美元(YoY-19.4%,QoQ-10.6%)。ARPU和ARPPU环比下滑的主要由于公司游戏发行地区扩大,低额付费对于平台整体付费的稀释,目前公司的首要目标仍然是扩大用户和付费用户基础,未来将逐渐通过多种玩法提升变现能力。另外由于游戏中采用Battle Pass模式,有效提升玩家参与度以及付费门槛的同时,较低额的付费也降低了整体单用户付费水平。

公司自研大逃杀类手游《Free Fire》依旧表现强势。19Q2至今,《Free Fire》上线多名新角色并增加多个游戏场景,同时推出多个Elite Pass主题来丰富玩家的游戏观感并刺激消费。据Sensor Tower的报告,19Q2《Free Fire》在App Store+Google Play的总下载量位列世界游戏总榜的第3,大逃杀类游戏榜首,总下载次数约为7,500万(YoY+83%);由于《Free Fire》的目标市场大多为新兴国家,其19Q2 Google Play游戏类下载量超过7,100万(QoQ+5%),印度市场贡献了最多的下载量(QoQ+61%)。《Free Fire》成为头部大逃杀类手游中唯一一款下载量呈环比增长态势的游戏。18年1月至19年6月,《Free Fire》下载量最多的国家分别为巴西、印度、印尼和墨西哥。从收入角度来看,Sensor Tower统计《Free Fire》19Q2的全球收入超过1.5亿美元(QoQ+46%),在大逃杀类游戏中仅次于《PUBG Mobile》(包括《和平精英》App Store的收入),其中巴西的贡献超过5,500万美元。18年1月至19年6月,《Free Fire》获取收入最多的国家分别为巴西、墨西哥、泰国和印尼。此外,据App Annie的数据,从MAU和用户支出来看,《Free Fire》19Q2在拉美地区(统计阿根廷、巴西、智利、哥伦比亚、墨西哥和乌拉圭的数据)表现优异。除东南亚地区和拉美地区外,《Free Fire》在包括印度、俄罗斯、土耳其和中东地区在内的新兴市场也收获良好的用户增长表现。据公司披露,《Free Fire》的QAU和QPU环比上涨强劲,并显著推动了数字娱乐营收的增长。为了更好地培养用户的付费习惯,公司在游戏内推出Elite Pass(Fire Pass)功能,价值5美元的月票可以有效吸引普通用户并将其转化为付费用户。目前,《Free Fire》仍处在快速发展阶段,约有150名研发人员致力于为玩家提供新的游戏场景和内容。8月份以来,《Free Fire》针对游戏上线2周年纪念日推出多种促销及优惠活动,预计将有效拉动Q3收入的提升。

根据App Annie的统计,19年4月1日至8月21日,《RoV》(泰国版AoV)iOS及安卓端收入总计939万美元,下载量接近300万次;《传说对决》(华语区AoV)在部分泛东南亚地区(中国台湾、中国香港、马来西亚、中国澳门及新加坡)iOS及安卓端收入总计1,122.2万美元,下载量超过60万次。《AoV》在泰国及中国台湾地区表现稳定,“王者荣耀世界杯”在东南亚地区的举办也对游戏收入有积极推动。

据App Annie,19年4月1日至8月21日期间,《Speed Drifters》在泛东南亚地区(菲律宾、马来西亚、中国台湾、泰国、中国香港、新加坡、泰国和印尼)App Store的总收入达1,483.6万美元,下载量达102.4万。19年7月,Garena在拉美地区上线代理发行的《Speed Drifters》,这是公司在该地区上线的首款三方获批游戏,《Free Fire》在拉美的成功开拓,强化了公司在这一地区的发行能力,而腾讯委托公司进行《Speed Drifters》的发行,正是这一能力的体现。目前,公司已在巴西和墨西哥等地设立本土化的运营团队,他们将专注于与支付伙伴合作进行游戏的本土化运营并为游戏玩家提供服务,此外,他们也将协助当地的电竞赛事组织与玩家社群建设,未来公司将进一步深化在拉美地区游戏市场的布局。

目前,Garena与动视和腾讯合作并获得授权在东南亚及中国台湾地区代理的《Call of Duty®: Mobile》已正式开放预约,截至19年8月21日,该游戏的官网预约人数已超过61万。

在电竞合作方面,公司对于电竞赛事的支持将有效提升品牌声量及知名度。19年6月,公司与腾讯联合主办了在越南举办了“王者荣耀世界杯”,这是在该游戏在东南亚地区开展的首场锦标赛。比赛的线上累计观看量已超过7,400万次。19年7月,公司在巴西主办了迄今为止规模最大的《Free Fire》电竞赛事,比赛的线上累计观看量超过1,200万次,决赛直播时,YouTube同时在线观看人数的最高峰超过80万人。

19Q2调整后数字娱乐EBITDA为263.76百万美元(YoY+442.6%,QoQ+16.8%),利润率为59.5%(YoY+24.6pct,QoQ+2.5pct)。自研游戏《Free Fire》收入提升的同时,有效带动游戏业务利润率的上浮。

3电商业务:GMV同比增72%,货币化进程推进,调整后收入增202%;目前致力于提高用户使用时长和使用体验,技术+社交元素加码电商业务

19Q2公司电商营收162.6百万美元(YoY+198%,QoQ+14%),调整后营业收入177.4百万美元(YoY+201.7%,QoQ+18.9%)。

公司电商收入包括来自C2C/B2B2C等三方业务的收入的以及来自B2C业务的商品出售收入。19Q2来自三方业务产生的调整后营业收入达137.8百万美元(YoY+269.2%,QoQ+35.1%),占总体电商调整后收入比为78%;来自B2C业务的调整后商品出售收入达39.7百万美元(YoY+84.5%,QoQ-16.0%),占总体电商调整后收入比为22%。电商业务收入的增加主要得益于三方业务GMV规模扩大的推动,产生的包括佣金收入、增值服务收入和广告收入的提高。

19Q2公司电商业务实现GMV共3,827.8百万美元(YoY+72.3%,QoQ+8.5%),订单量246.3百万单(YoY+92.7%,QoQ+21.0%),其中来自三方业务的GMV为3,788.1百万美元(YoY+72.2%,QoQ+8.8%),来自商品出售业务的GMV为39.7百万美元(YoY+84.5%,QoQ-16.0%)。电商三方业务整体变现率为3.6%(YoY+1.9pct,QoQ+0.7pct),主要来自利润较高的的佣金收入和广告收入。平均订单价格有所下降,主要由于斋月热销的时尚品类单价较低所致。分区域来看,19Q2,Shopee在其最大的印度尼西亚市场中实现了超过1.1亿订单,平均每日订单量超过1,200万件,保持Shopee最大站点所在印尼市场的领导地位。

19Q2公司电商业务调整后EBITDA为-248.3百万美元(YoY-31.8%,QoQ-5.5%),调整后EBITDA利润率为-139.9%(YoY+180.3pct,QoQ+17.8pct),同环比均有所改善。最早开始货币化的中国台湾地区于19Q2实现调整后EBITDA转正(不计总部共摊费用)。

19Q2投入于电商业务的销售费用为163.7百万美元(YoY+18.6%,QoQ+10.7%),销售费用占调整后收入比由19Q1的99%下降至92%(YoY-142.5pct,QoQ-6.9pct),销售费用率得到进一步控制;销售费用占GMV比例由18Q2的6%下降至4%,环比持平,其中用于物流补贴的费用仅占销售费用的一小部分。在品牌推广方面,8月中旬,Shopee宣布与著名球星C罗合作,邀请C罗自9月9日Shopee超级购物节作为东南亚和中国台湾地区的品牌大使在这些区域内进行深度和广泛的合作,提升Shopee乃至整个集团在市场上的品牌知名度。

19Q2公司继续有效拓展市场份额和深化货币化程度,强化了其在东南亚和中国台湾地区的市场领先地位。

在用户方面,公司将专注于提高用户在App内部的使用时长和参与程度,根据App Annie,19Q2 Shopee同时取得在东南亚和中国台湾地区的Google Play和iOS APP stores购物类应用月活跃用户和下载量第一的排名,并且作为安卓端用户使用时长最高的App位列东南亚整体市场和五个最大市场的榜首。

在商品类别方面,Shopee目前仍旧专注于构建时尚健康、美容生活以及婴儿产品等高毛利标准化商品类别,在推动用户购买频率同时保持良好的GMV增长和商品品类结构。

在购物体验方面,Shopee通过实现实时聊天、游戏等更多的社交功能提高用户的购物体验,直播功能截至19Q2已经登陆Shopee所有站点,为消费者提供了更强有力的与平台、品牌和卖家的沟通方式,在观看直播的页面中无需跳转即可购入商品。同时,公司使用AI和AR技术进一步深化消费者在平台的购物体验,如与欧莱雅合作,用户可通过上述技术在线试用不同类型的彩妆进而获得定制化的专业皮肤护理建议。此外,平台还借助其独有的数字娱乐业务,将电竞直播引入Shopee电商平台,吸引更广泛的跨平台的用户基础。

在货币化方面,7月起Shopee开始对在印尼的C2C明星卖家收取佣金,同时提高泰国部分B2B2C卖家的佣金率。公司目前向所有B2B2C卖家、优选卖家以及跨境卖家依据商品品类收取不同比例的佣金,同时向卖家提供一系列具备较高付费意愿的增值服务。据管理层解释,Shopee货币化的不断推进得益于其在基础设施不发达的电商环境中为卖家提供高性价比的庞大用户群、综合物流、支付以及其他服务。公司于中国台湾市场开始,先后通过收入广告收入、全品类佣金收入以及增值服务收入开展其货币化进程,随后将类似的货币化推进模式推广到其他站点。随着货币化的逐步深入,公司将有机会收取更高的佣金率,提高货币化水平。

在市场竞争方面,管理层认为Shopee在本地化市场拥有不少竞争者,但相较于这些竞争者,Shopee拥有覆盖更为广泛的地域范围以及拥有更深入的本地化运营经验,未来将持续保持市场领先地位。基于东南亚地区较低的电商渗透率从而带来巨大的电商潜在发展机遇,Shopee和区域内多个行业竞争对手将共同扩大东南亚地区的电商市场规模。

4 数字金融:收入持续下滑,目前仍作为集团内部各业务协同作用的基础设施

19Q2公司数字金融业务实现营业收入2.1百万美元(YoY-27.9%,QoQ-9.7%),调整后营业收入2.8百万美元(YoY-18.2,QoQ-1.6%)。

体现在数字金融业务收入为公司作为第三方支付平台所获得收入,同环比均有所下滑,现阶段不作为公司营业收入的主要驱动力。支付业务作为集团必要的基础设施,将继续深化和推进与数字娱乐、电商业务的集团内部协同作用。

5其他财务数据:毛利率同环比提升显著;销售费用同比增幅缩小,管理和研发费用受团队规模扩大的影响本季有大幅增长

5.1成本费用

19Q2公司营运成本为338.7百万美元(YoY+93.3%,QoQ+8.4%),其中来自数字娱乐业务的成本同比上升53.2%至95百万美元,增速低于同业务的收入增速,GAAP毛利率为59%,提升显著;来自电商三方业务和其他业务的成本同比上升118%至198.4百万美元,主要由银行渠道成本、增值服务成本以及更高的员工福利成本构成。来自电商商品出售业务成本同比上升104.3%至45.3百万美元,主要来自商品的购买成本,成本增速快于收入84.%的增长,毛利率有所下滑。

19Q2公司销售、管理及研发三费总额达334.4百万美元(YoY+45.5%,QoQ+18.5%),增速低于营收增长;三项费用合计占调整后收入比达50.3%(YoY-54.4pct,QoQ+1.5pct)。其中销售费用198.1百万美元(YoY+20。0%,QoQ+11.3%),占调整后收入比为30%(YoY-45.4pct,QoQ-1.0pct);管理费用101.3百万美元(YoY+95.3%,QoQ+33.9%),占调整后收入比15%(YoY-8.4pct,QoQ+2.2pct);研发费用35.1百万美元(YoY+172.2%,QoQ+23.0%),占调整后收入比5%(YoY-0.6pct,QoQ+0.3pct)。管理费用和研发费用同比的大幅上升来自公司扩展业务规模而增加的包括股权激励费用在内的人力费用。本季销售费用同比增幅较小,投入于电商的销售费用占调整后收入比重同比也有显著下降,公司用于物流补贴的相关支出减少,本季费用增长用于扩大业务规模和团队规模,我们认为是短期波动,人员的招募也将配合业务的扩大提供更大人力资本的杠杆。费用占收入比例同比有所下滑,公司于上一季度达到自16Q1最低的费用率水平,本季度总体费用率有所回升。

5.2营运效率

GAAP:19Q2公司毛利率为22.3%(YoY+17.7pct,QoQ+11.1pct),来自游戏、电商三方业务和其他业务毛利率均有所提升,共同推动毛利率的同环比增长。。营业利润为-234.5百万美元(YoY-6.8%,QoQ+2.0%),低于市场预期,同比下降体现在各项费用,尤其是管理和研发费用的增加;营业利润率-53.8%(YoY+65.7pct,QoQ+14.2pct);归母净利润-281.1百万美元(YoY-12.1%,QoQ+59.3%),受到营业利润和主要产生于数字娱乐业务的15.3百万美元预扣税和企业所得税的影响同比下滑;归母净利率-64.4(YoY+72.0pct,QoQ+131.8pct)。各项利润率亏损程度进一步缩窄,其中营业利润率的增长得益于毛利率的拉动,归母净利率和营业利润率环比增长的分化则是由于19Q1确认的一笔4.36亿美元的可转债公允价值变动导致的亏损。

Non-GAAP:19Q2公司调整后EBITDA为-11.0百万美元(YoY+93.2%,QoQ+65.7%),对GAAP利润的调整主要包括来自数字娱乐业务161.3百万美元递延收入变动、来自电商业务21.4百万美元折旧摊销费用以及33.2百万美元股权激励费用的加回;调整后EBITDA利润率为-1.6%(YoY+72.1pct,QoQ+3.9pct)。

19Q2公司现金及现金等价物余额为2,308.1百万美元。经营活动现金流转正为7.73百万美元。

6盈利预测和估值

我们预计公司2019-2021年营收为17.76/27.59/43.49亿美元,经调整营收为27.06/38.13/54.40亿美元,18-21E CAGR为73%,经调整EBITDA为-2.67/1.05/6.61亿美元,经调整EPS为-1.83/-0.13/0.87美元,对应当前P/S(经调整)为5.4/3.9/2.7x。我们采用SOTP对公司进行估值,考虑其核心业务板块,即游戏、电商与支付,分别给予2020年估值122/74/0.5亿美元,对应目标价为$47,对应2019-2021年P/S为7.7/5.5/3.8x,我们看好公司游戏研发及发行能力,以及电商业务的成长空间,维持“推荐”评级。

7风险提示

游戏用户增速放缓风险、游戏表现低于预期风险、新游研发风险、游戏收入过于依赖头部游戏风险、与游戏研发商关系恶化风险、购物人数增速放缓风险、跨境运营管理风险、各市场监管政策风险、各市场协同效应较低风险、各业务线协同效应较低风险、成本快速增加风险、竞争风险、互联网估值调整风险、汇率风险等。