本文源自微信公众号“MS互联网传媒”,作者为刘欣,张静雯。

民生互联网视频行业动态跟踪报告:

爱奇艺(IQ.US)2019年二季度净亏损率环比有所扩大,长期仍看好会员收入广阔空间

事件:爱奇艺(IQ.US)发布2019年第二季度财报

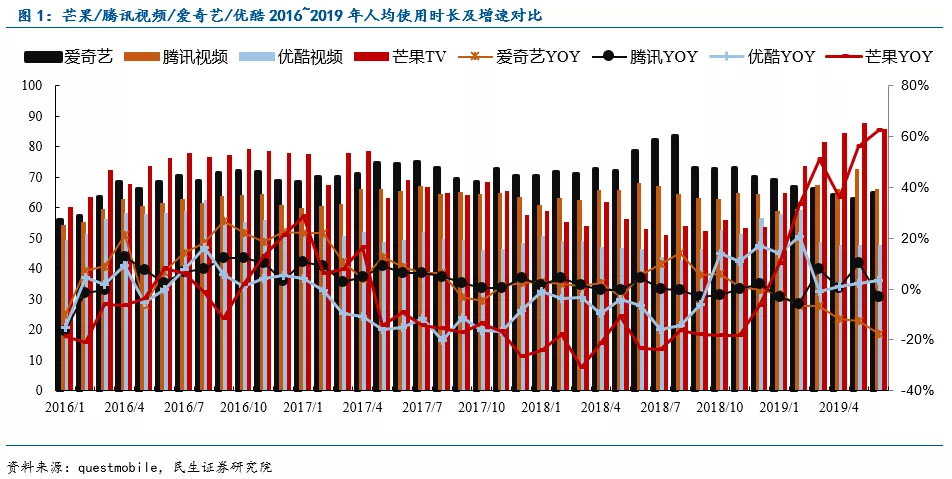

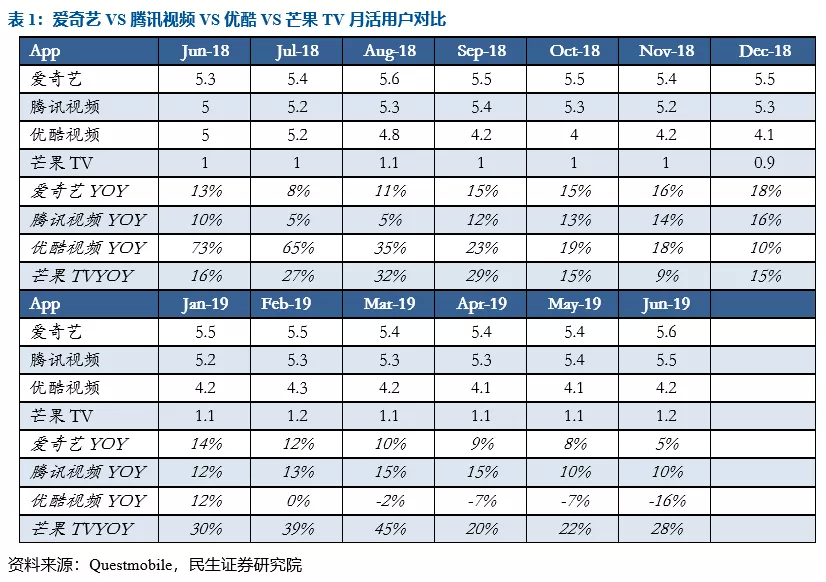

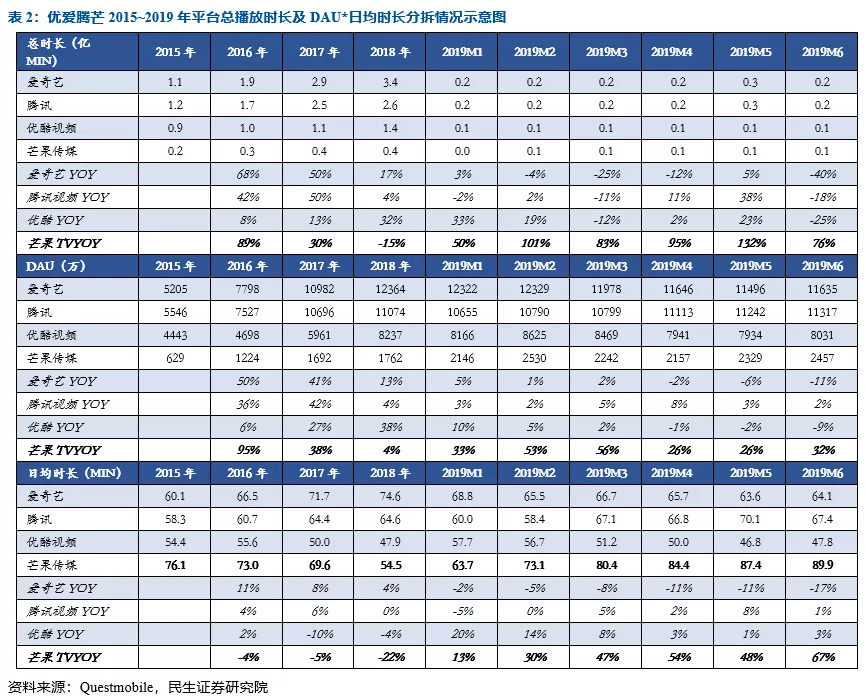

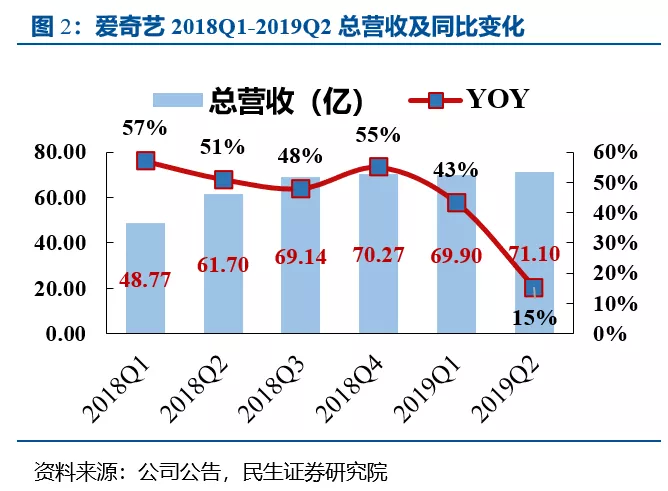

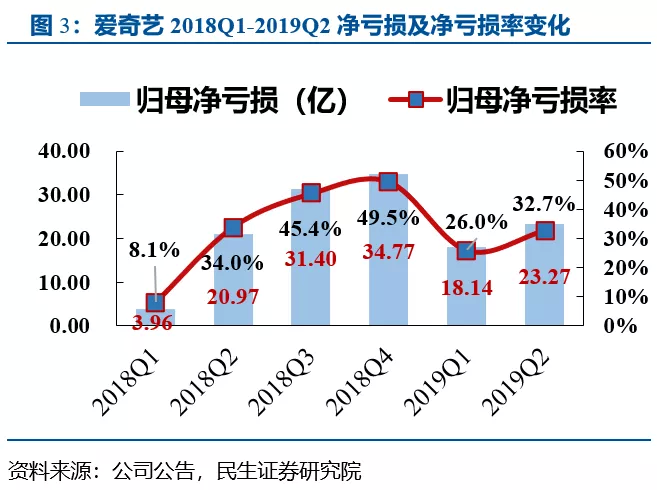

互联网视频行业:目前中国的互联网视频行业呈“三超一强” 的竞争格局:“三超”分别为BAT旗下的爱奇艺(IQ.US)、腾讯视频(00700)和优酷,根据QUESTMOBILE数据,三家公司19年6月最新月活分别为5.6亿/5.5亿/4.2亿;“一强”指背靠湖南卫视发展壮大的芒果TV,19年6月月活用户为1.2亿。爱奇艺(IQ.US)二季度核心数据:二季度营收71亿,同比+15%,符合公司一季度12%~18%业绩指引;归母净亏损23亿,亏损率33%环比有所扩大。

分析与判断:

收入端:营收71亿同比增长15%,会员收入增速放缓,广告收入受宏观经济影响同比下滑16%

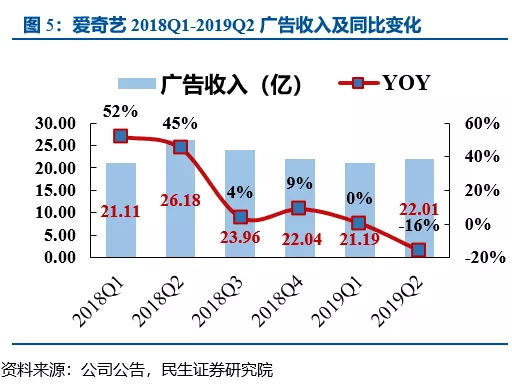

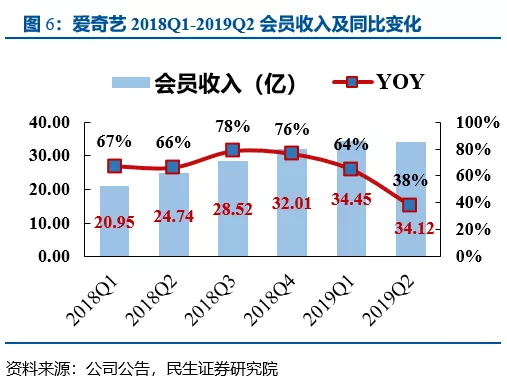

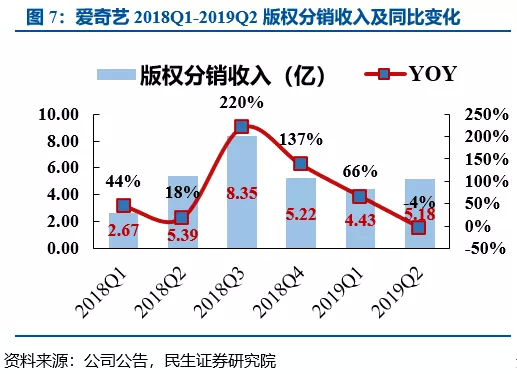

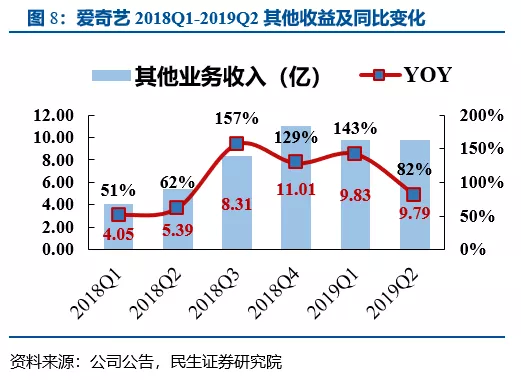

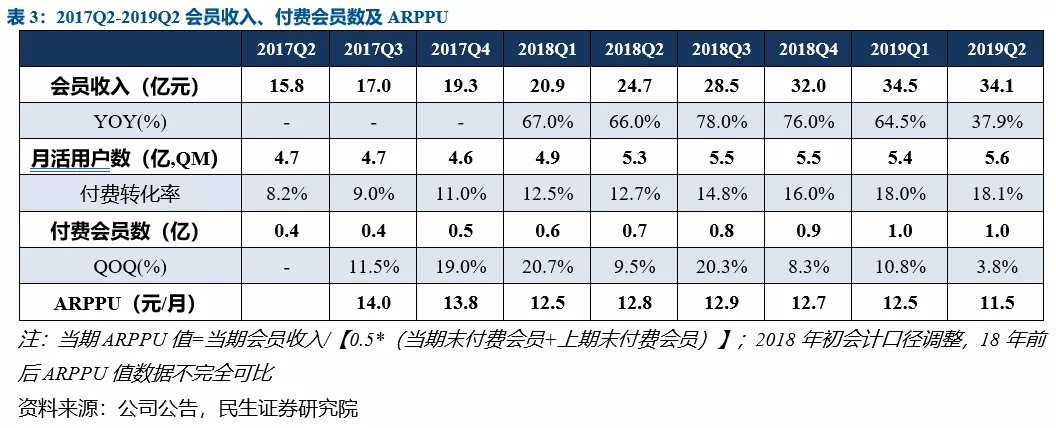

公司二季度营收71亿元,同比+15%,整体符合一季度12%~18%业绩指引。拆分来看:会员收入34亿(占比48%,YOY+38%),其中付费会员数1.005亿,同比增长50%;二季度月均ARPPU 值11.5元,环比Q1下降1元,同比下降1.3元,推测或与二季度联合会员等促销策略有关。我们认为二季度受政策背景下头部内容上线延迟影响,会员收入增速受到一定程度冲击,且该影响将持续至三季度,但长期付费会员市场仍将保持较快增长,付费率提升空间广阔。广告收入22亿(占比31%,YOY-16%),广告收入增速下滑一方面由于宏观经济增速放缓及内容上线延迟影响下品牌广告投放不及预期,另一方面由于信息流广告恢复不及预期。我们认为信息流广告受短视频等行业冲击较大未来占比将逐渐缩小,品牌广告短期受益优质内容逐渐上线、长期受益宏观经济改善,增速将逐渐恢复。内容分发营收5亿(占比7%,YOY-4%),增速下滑主因二季度某些内容推迟发布。其他业务营收9.8亿元(占比14%,YOY+82%),主因垂直业务线(如阅读/艺人经纪等)的强劲表现以及与游戏公司天象互娱贡献。

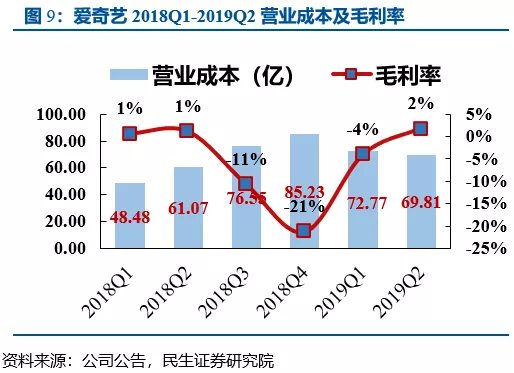

利润端:毛利率环比同比均小幅改善,销售管理费率同比高增

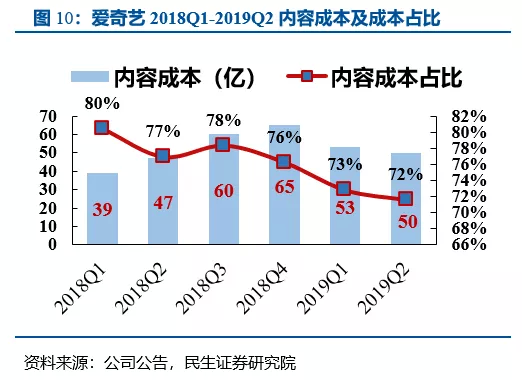

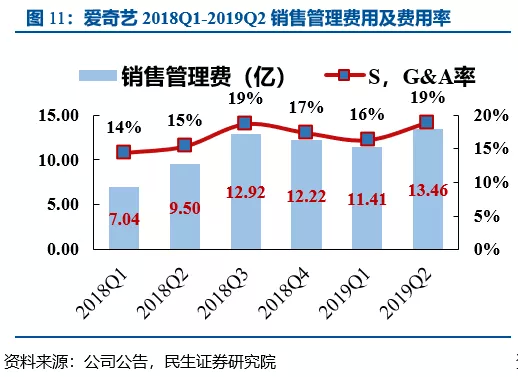

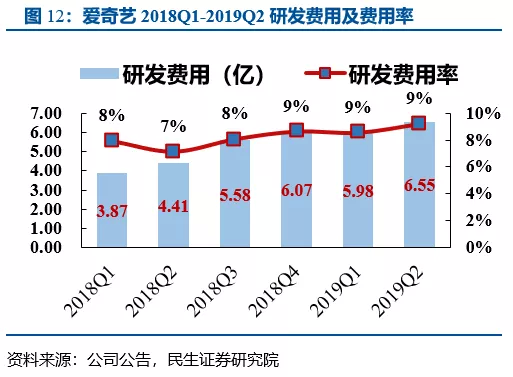

2019Q2营业成本69.8亿(YOY+14%),内容成本贡献营业成本72%,同比去年占比有所下降;二季度毛利率达2%,相比去年同期提升1pct(2018Q2为1%),毛利端看有所改善。二季度销售管理费率达19%,同比环比均有较高增长,主要用于游戏和其他APP上的推广营销服务;研发费用率9.2%,同比提升2pct,亦增长至历史高位。

内容延迟上线和广告行业景气度不佳不改公司长期潜力,长期仍看好付费率提高驱动会员收入持续高增

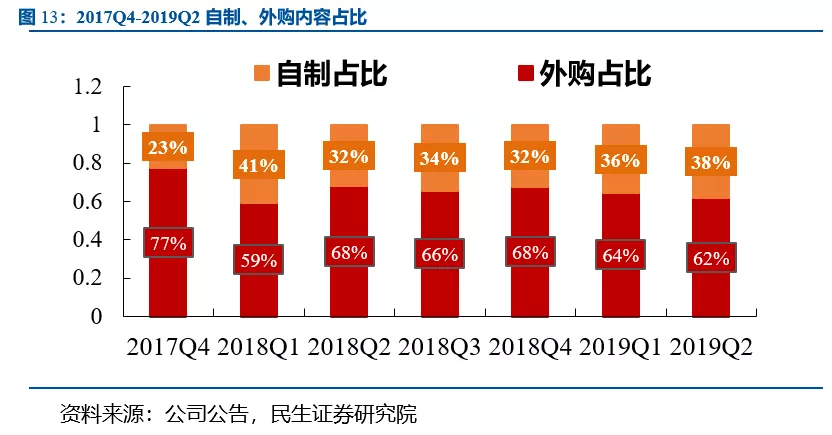

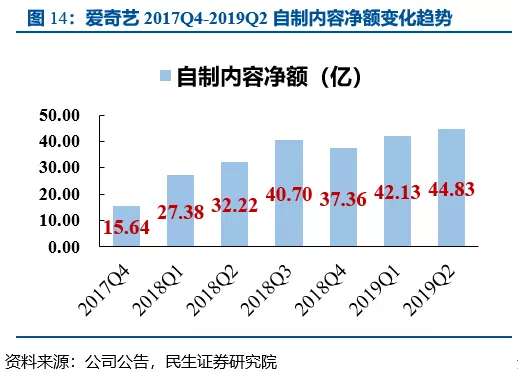

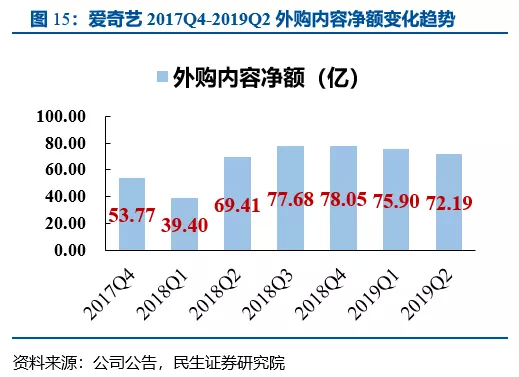

公司二季度营收增速较一季度有所放缓,一方面由于广告行业景气度不佳导致广告收入同比下滑,另一方面由于会员收入整体增长放缓,我们认为二季度会员收入增速放缓的最重要原因还是政策环境影响下优质内容的延迟上线,这一影响或将持续至三季度。另外,二季度会员月度ARPPU值同比下降1.3元至11.5元,或与季节性会员营销策略有关,后续ARPPU值变化需重点关注。公司自制战略“初心不改”,二季度自制内容资产净额45亿元占比进一步提升至38%,未来公司将继续发力自制,不断构建平台差异化竞争优势。

公司同时公布三季度业绩指引,营收增速4%~10%。推测三季度广告收入受宏观经济影响仍将略有下滑,而三季度受政策影响部分内容延迟上线也将对会员收入增速造成一定冲击。我们认为短期内容上线节奏和广告行业景气度下行不改公司长期潜力,长期仍看好付费率提高驱动会员收入持续高增。

风险提示:

自制内容效果不及预期,持续亏损的财务压力,内容成本改善不及预期。

01互联网视频行业

目前中国的互联网视频行业呈“三超一强” 的竞争格局:“三超”分别为BAT旗下的爱奇艺、腾讯视频和优酷,根据QUESTMOBILE数据,三家公司19年6月最新月活分别为5.6亿/5.5亿/4.2亿;“一强”指背靠湖南卫视发展壮大的芒果TV,19年6月月活用户为1.2亿。

02爱奇艺Q2财报具体数据分析

2.1 业绩概览

营收71亿同比增长15%,净亏损23亿亏损率有所扩大。爱奇艺2019年二季度总营收71.1亿(YOY+15%),符合公司一季度同比增速12%~18%的业绩指引;归母净亏损23.27亿,亏损率32.7%,净亏损符合彭博一致预期,但亏损率环比扩大,亏损率环比2019年一季度提高6.7pct。

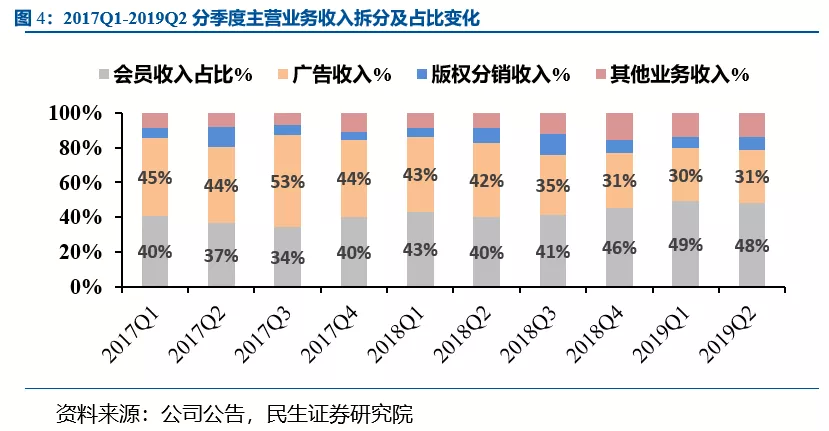

会员和广告收入仍为爱奇艺两大收入“支柱”,同时积极拓展其他收入。二季度会员收入占总营收比为48%,同比去年提升8pct;广告收入占比31%,仍为公司第二大营收来源;版权分销收入占比7%;其他业务收入占比14%。

2.2 收入端

会员收入同比增幅放缓至38%,广告收入同比下滑16%。会员业务:会员业务营收34.1亿元,同比增幅放缓至38%。其中付费会员数1.005亿,同比增长50%;二季度月均ARPPU[1]值11.5元,环比Q1下降1元;MAU口径付费率18.1%,环比Q1基本持平。我们认为二季度会员收入放缓的最主要原因是ARPPU值下降,推测或与季度性优惠活动有关;同时受2019年政策环境影响部分内容延迟上映,也对整体会员增速和付费率产生了一定影响。广告业务:广告业务营收22亿元(YOY-16%),主因宏观经济增速下滑背景下广告行业景气度下行,以及信息流广告复苏速度低于预期。版权分销业务:版权分销收入5.2亿元(YOY-4%),主因二季度某些内容的发布被推迟。其他业务:营收9.8亿元(YOY+82%),主因各垂直业务表现强劲,如收购skymoon之后游戏业务的强劲增长。

2.3 利润端

毛利率环比同比均小幅改善,销售管理费率同比高增。2019Q2营业成本69.8亿(YOY+14%), 高增长的营业成本中内容成本贡献70%以上;二季度毛利率达2%,相比去年同期提升1pct(2018Q2为1%)。二季度销售管理费率达19%,同比环比均有大幅上涨,主因在游戏和其他APP上的推广营销服务;研发费用率9.2%,同比提升2pct,亦增加至历史高位。

2.4 资产端

自制战略初心不减。截至2019Q2,爱奇艺外购内容资产净额72亿,自制内容资产净额45亿,自制内容占比38%,继续稳步提升,较上期增加2pct,未来爱奇艺将继续加大对自制内容的投入,逐渐构建平台差异化优势。

2.5 业绩指引

爱奇艺预计2019年第三季度总收入将在72.1亿元人民币至76.3亿元人民币之间,较2018年同期增长4%至10%。

03爱奇艺二季报Q&A

1. 问:现在整体环境有一个比较大的变化,这对上游和爱奇艺平台话语权有怎样的影响?怎么看待未来采购的方向或者采购的成本变化?爱奇艺和上游影视公司之间的博弈会变成什么样的状况?如何看待长视频行业未来的发展?

答:我们的上游是内容供应方,包括承制商、版权方、演员等专业人士。从去年开始整体的库存量达到了平稳的阶段,但是此前的大量投资导致现在还积压了不少的作品,特别是电视剧。在这种情况下,目前我们可选择的余地更多,当然也包括去年八月份以来价格的下降(在上半年和之前年份,和我们签约的演员片酬能达到0.8~1.2亿,现在大概在0.1~0.5亿,符合我们限价五千万的规定)。

另一方面,从自制的角度讲,各种人才开始涌现。两年前,能做网剧等网络作品的人比较少,现在人才更多了,包括演员、导演、编剧等等,所以这个市场更趋于稳定。从整个趋势看,市场在不断趋于稳定、趋于成熟;长期来讲,我们的话语权会更大,内容成本会进一步得到控制。

另外,去年八月之前采购的内容应该在今年暑期的时候播出,但是由于延期上线,有一些比较贵的内容会延期上线,推迟到四季度甚至是明年一季度。

2. 问:关于ARPPU值——如果只看数字,这个季度付费会员的ARPPU值下跌了,是不是受联合会员的影响?那整体的ARPPU值有变化吗?

答:ARPPU值是多个原因共同作用的结果。但是实际上的ARPPU的变化有一些是暂时的结果,浮动不超过5%,浮动非常小。

3. 问:关于中长期盈利模式——除了广告收入和会员,我们也能看到其他的收入增长蛮不错的。那么中长期管理层是够考虑过,除了广告和会员,有没有什么盈利方式会在将来变得越来越重要?

答:第一个是内容发行收入。因为爱奇艺的原创内容越来越多,所以我们可以把这些内容发行到国内的电视台,也可以发行到海外的电视台,甚至是一些互联网电视的平台。第二个收入是在线游戏的收入。自从去年收购了天象互动以后,在线游戏收入飞速成长,特别是这一块的海外收入也在迅速成长。我们发现其和爱奇艺的绑定效率是非常高的。其他的收入属于综合性收入,也在飞快地增长。比如说爱奇艺授权收入,虽然占比不大,但是毛利率是很高的。然后还有一些文学的订阅收入以及其他的收入,累积起来,增长比较快。

4. 问:付费会员数——2019年第三季度以及从长远角度来看,我们的付费会员数的预期?

答:我们没有给出特定季度的付费用户量的未来预期,但我可以告诉你今年的整体预期。全年预期可能会比我们之前预期的要低。但今年是付费订阅业务迅猛增长的一年,我们仍有信心保持国内的龙头地位。

5. 问:内容成本——目前,初步的内容成本:比大家的预期得都要差,我们怎么来看今年第三季度或者说2020年的内容成本?

答:如果看一下去年的发展规律,你会发现在去年下半年,效率是有一定程度下降的。原因是去年下半年生产了更多的内容,通常在上线的内容更多的时候效率会有所下降。总体来说,我们今年的内容成本会如预期的那样,但会接近预期范围的高点。

6. 问:对下一个季度的预期——下季度的业绩指引均值在7%,相对前一个季度是比较慢的增长水平。那么在营收方面,下个季度可能面对的压力会来自于广告方面还是会员方面?

答:我们遇到最大的挑战还是品牌广告。主先是品牌广告的宏观环境不太好,广告主在紧缩品牌广告的预算。第二个重要的原因是部分内容,无论是剧还是综艺节目,延迟上线的情况比较严重,而它们是吸引品牌广告最重要的内容。

会员新增最主要的贡献是独播的头部内容。但是三季度因为停播,导致能吸引新会员和新用户的内容上不了线,还是会受一定影响。

7. 问:用户时长——在近期内容上线比较迟缓的情况下,我们的用户时长可以看到怎样的变化?

答:上半年时长相对于去年的增长是超过10%的,增长率比2018年还高,因为2018年比2017年的增长率其实是不到20%的。所以时长的增长情况还是挺好的。

8. 问:对于体育题材,你们是否感兴趣?然后呢,在竞争格局上有没有什么变化?

答:体育无疑是互联网视频非常重要的一个赛道,它有两个特点:一是内容成本极高;二是无法自制。其中最主要的、有价值的内容是赛事。我们作为一个线上娱乐公司,要自己创办一个赛事,还要有价值,这几乎是不可能的。

去年我们成立了合资公司,这个合资公司会从它自己的角度来选择采购内容。据我们了解,体育内容相对于两年前价格肯定是下降的。但是,具体到某个内容的价格有增有长,如果内容合适,合资公司会采购的。

关于体育的竞争格局,现在没有发生很大的变化。如果大家有兴趣,我推荐大家看三个第三方数据:前两个是艾瑞和QuestMobile,这两个更多的是平台之间的市场份额。有三个重要指标,活跃用户(AU)、月活跃用户(MAU)和时长。如果颗粒度细致到频道、或者是内容类型,比如剧集或综艺节目的类型,甚至是到某一个节目,看云合数据。

9. 问:上半年政府对于内容相关规定较为严格,在Q3政府关于内容的相关规定影响是否会减轻?例如播放数量以及内容成本是否比Q2多一些?

答:Q3的内容播放量一定会比Q2多一些,但是相比去年同期将会减少。关于第三季度的内容成本:我们相对于去年同期的内容量是下降的,但内容成本没有下降。如果看实际的成本额,我认为会略微升高,因为剧和其他内容的成本是在升高的。但是相对于前面几个季度,内容成本的增速是逐渐放缓的。

10. 问:短视频与用户可以有很多互动,我们长视频是否考虑过如何与用户互动?

答:主要从两方面:一是原来的贴片展示广告不能关闭,但我们采用的是真实播放率,可以关掉,通过用户关掉就可以产生一个与用户的互动。长期积累下去,我们将实现更精准的投放。二是像爱奇艺中得“热点”部分,这里面是短视频等小视频,这两类的流量均大幅上涨,这一块跟那些短视频应用的互动方式没什么差别。

11. 问:相对于其他互联网公司销售费用在下降,爱奇艺这个季度的S,G&A是上升的,所以这个季度的销售费用、一般费用和管理费用主要包括哪些方面?

答:销售费用包括相关游戏以及其他app应用以及服务,其他收入增加非常快,这表明我们尝试去提供不同用户服务。在短期,我们会在新服务的推广上进行投资。此外,我们有额外的2亿成本,源自对Skymoons Inc.的收购。